$牛二十精选(TIAA026064)$ $三足鼎立(TIAA026025)$

最近标普信息科技的羊毛结束了,薅毛大军开始撤退,

但它们啊,并没有撤回A股,而是继续涌向了美股基金,

昨天美股多只ETF的溢价也再次飙升,不少品种又出现了惊人的溢价。

要注意短期溢价回落的风险了!

另外有人已经开始打起了场内ETF套利的主意。

有一说一,ETF套利门槛很高,申购需要动辄百万的资金,对于绝大多数人有点难。

那如果真的有资金实力,是否可以参与呢?

答案依然是不太行...

因为美股ETF的申购份额,属于僧多肉少的局面,

就算你有百万资金,在那些VIP通道的席位面前,依旧是很难抢到肉的。

所以我还是觉得,对于普通人而言,更好的方法还是“换车套利”,

也就是本身就持有美股ETF的人,借这种方式,间接增厚自己投资美股的收益。

具体可以看我这篇:深度,说下中概换车...

...........

本质上它和中概换车的操作逻辑是一样的,

采用这套策略的核心思想,就是:

挑选一个溢价率最低,而且最容易产生溢价的美股ETF品种,

在等溢价抬升过程中切换品种,在多个美股ETF之间进行轮动。

过去513050中概互联网50这只基金之所以可以换车,就是因为经常性的出现溢价。

所以在考虑纳斯达克换车套利的过程中,我们的关注点也一样是:

👉判断哪些纳斯达克ETF,更容易出现溢价

..........

那影响美股ETF溢价率的决定性因素,到底有哪些?

今天就和大家来探讨下这方面的内容。

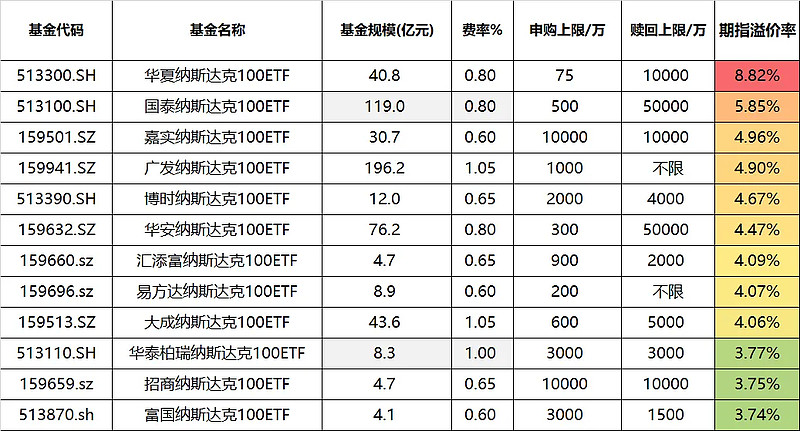

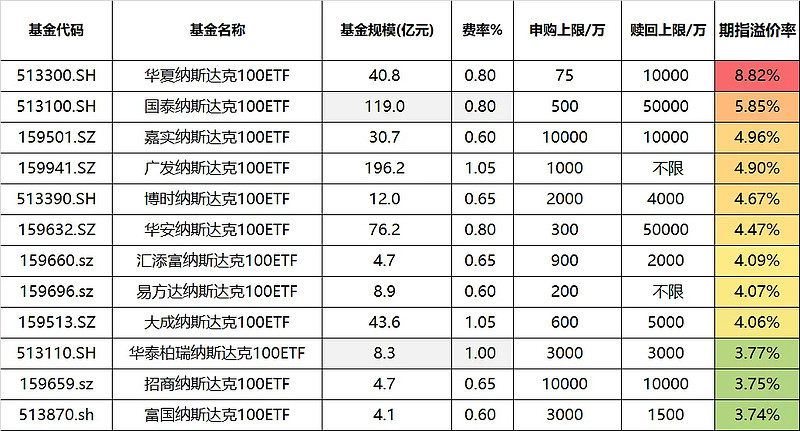

咱就以国内上市的11只纳斯达克100ETF为例,展开说说。

首先对QDII-ETF基金溢价率有影响的因素很多,这里我给大家罗列一下:

1、热度

2、费率

3、基金规模

4、限购

5、外汇计价方式

可以说这五条其实潜在都是互相影响。

1、热度

就和早几年中概股溢价高是一个道理,市场聚焦在哪里,哪里就容易出现溢价。

之所以现在美股基金溢价高,无非还是美股涨幅好,

而中概互联,现在热度下去后,已经很少出现溢价了。

2、费用

费率越低持有成本越低。

我们以规模最大的广发纳斯达克100ETF(159941)和嘉实纳斯达克100ETF(159501)对比,

前后两者的费率差别是前者1.05%,后者0.6%,差距为0.45%/年。

短期或许看不出什么,但复利滚存二十年的收益率差距可以达到12.7%。

那么如果两个基金费用有显著的差别,那么它们的溢价率也会有所不同。

3、基金规模

规模越大的基金,有四层优势:

①流动性更好;

②不容易受外汇计价方式的影响(这点后面会补充);

③清盘风险更小;

④不容易被炒溢价

理论上来说,规模越大的美股ETF,表现更稳定。

但反之,也相对不容易被炒作溢价。

所以喜欢埋伏溢价的话,反倒是规模小的美股ETF更合适。

4、限购

不过注意,规模不是决定溢价的唯一因素,还有一个更为重要的,就是👉限购

大家看这个图,并不是规模小的美股基金,溢价率就高,

实际上规模只有几个亿的招商和富国纳斯达克溢价率反而最低,不到4%。

而规模高达40亿的华夏纳斯达克100ETF,溢价率则最高,接近9%了。

为什么呢?

核心原因之一就是限购了,

华夏纳斯达克100的申购限额是75万,是几个ETF里面限购力度最大的。

反观招商纳斯达克100,一天能给一个亿额度,自然溢价率就很低。

如果你是想买容易出现溢价的基金,那么肯定首选是限购力度大的品种。

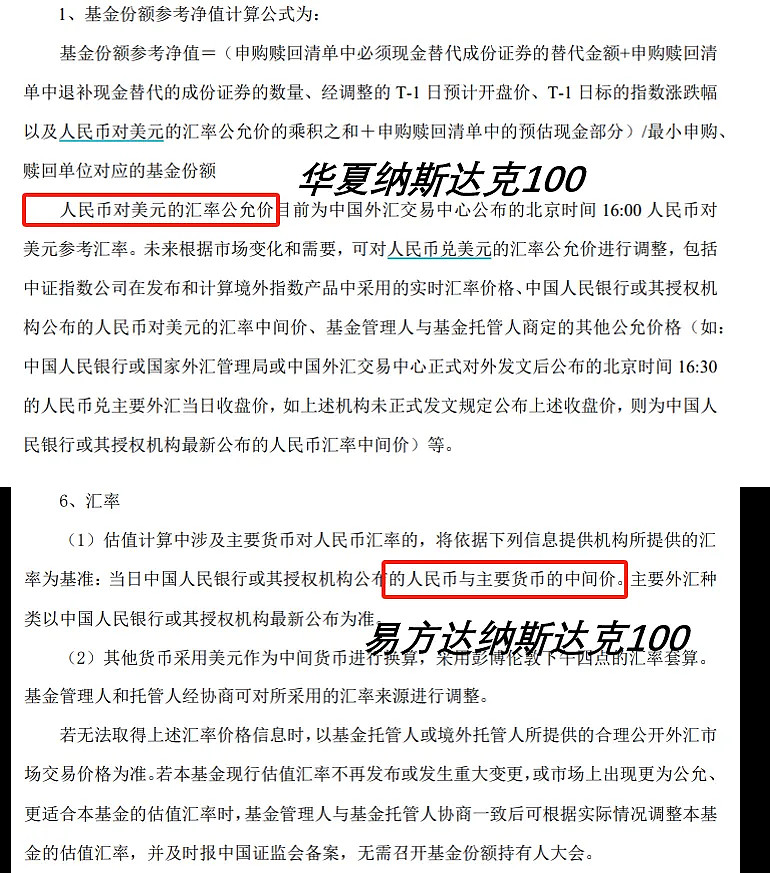

5、外汇计价方式

华夏纳斯达克限额75万,溢价率能飙升到9%,

而易方达纳斯达克限额200万,溢价率只有4%,

这俩限购差不了太多,为什么也有溢价差?

这里就不得不提外汇计价方式的魔力了,

由于华夏是市场上为数不多采用外汇公允价计价的基金,

而采用外汇中间价计价的基金,天然在基金规模扩增的过程里会更吃亏,甚至会被偷走不少净值,(规模大的美股基金受影响更小)

所以华夏纳斯达克天然的溢价率更高。

具体可以看我的哪篇:我的QDII基金收益,被偷走一大半!

6、其他信息差的原因

比如有些品种市场交易的不多,市场信息差比较严重。

那么届时也未必会完全符合以上我说的规律~

7、小结

最后我们再看纳斯达克100ETF的溢价率排名,来看看是不是这么一回事

目前溢价率最低的,分别是招商、富国、华泰柏瑞的三只,

他们的申购限额分别高达1亿和3000万,远高于其他品种,溢价率自然就低。

再看几个溢价率高的,华夏限75万,还是外汇公允价计价,溢价最高没啥争议,

国泰限500万,溢价率接近6%显得有点偏高。

不过国泰是知名度最高的纳指ETF,所以应该算是信息差的问题。

其他的普遍溢价率都在4-5%之间,没啥大毛病。

最后看数据有些许偏差,但总体符合框架的逻辑。

后续想布局更容易产生溢价的美股基金,大致思路就是参考以上这些。

..........

今天操作,把手里一些溢价率高的美股ETF先出了,暂时存放在东证ETF上面,

虽然品种不同,但主要是美股ETF的溢价率普遍太高,担心溢价回落的风险,先借日本ETF避个两天,之后再择机杀回来。

Ps:美国6月PCE环比负增长,目前市场押注美股提前降息的概率增加,美元指数跌,黄金大涨。

对美股而言,历史来看降息属于褒贬不一的事。

但我A和我港确实是迫切需要老美的一场加速降息的...

..........