本文首发我的微信同名微信公众号:不在此山中。常有小伙伴问我某个指数对应的基金是什么,今天把我关注的主要策略指数及其相应的基金列出来,方便小伙伴们查询。同时,简单介绍下我是如何一步一步挑选指数基金的,为什么选择这些而放弃其他的逻辑,并且,今天还把重合度较高的指数基金找出来,整理了一下,以避免重复配置。

虽然,重合度较高的成分股有可能权重不同,但是,成分股重合度高的指数大概率收益走势高度趋同,一直想做个指数基金收益相关性的表格,但是,还没选好入选的标的,因为十个指数的相关性就是10*10的矩阵,怕是看都看不清,我记得E大之前也做过一个指数相关性的表格,不过,好像非常模糊,看不清。

我关注的指数基金主要是聪明贝塔策略指数和行业指数,宽基一般都用策略指数代替,我的总体配置思路是用SB指数基金代替相应的宽基,例如:用300价值替代沪深300,用基本面50代替上证50,用行业做组合增强。无论是经济学解释、我的回测还是实际表现,SB策略指数基金都大概率可以跑赢相应的宽基,也就是说:红利,低波,价值这些因子确实是可以获得超额收益的,尤其在中国目前这样的投资者结构和市场环境下。下图是我关注的主要策略指数基金一览表。

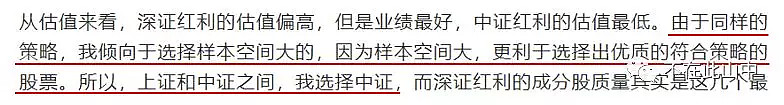

这其中没有入选的有上证红利,基本面60,深证价值,180价值等,没有选择上证红利的原因我在《四个红利指数选哪个?》(链接如下:这四个红利基金,选哪个?)里有说过:

基本面60和基本面120是高度重合的,180价值和300价值是高度重合的,深证价值和基本面120是高度重合的。且看下面的表格:

所以,在投资过程中,务必要注意指数的相关性,除非你想超配某个组合。否则配置起来还是要低估,质优,分散。

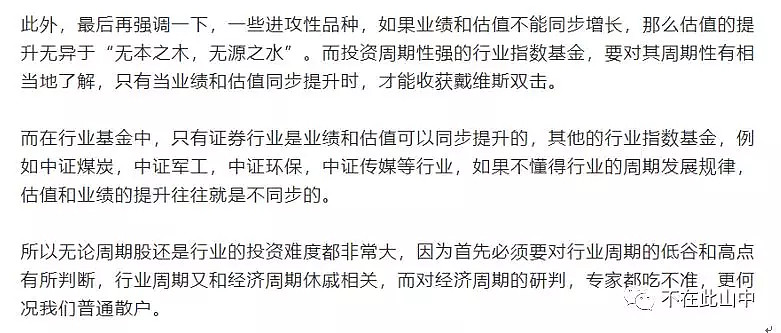

关于行业指基的配置,我的总体原则:1.业绩好(高ROE)且较为稳定;2.成分股的所属行业单纯,估值体系一致。行业混杂,例如养老,有医药,又有主要消费,还有金融地产、信息的,他们之间的估值体系也不一致(有的用PE,有的用PB)。行业单纯,便于对前景做出一定判断,比如,你看好消费行业,就可以配中证消费,看好银行,就配中证银行。他们成分股都是属于一个行业的。我主要关注的行业指基如下表;3.不重复配置。例如:中证主要消费,食品饮料和中证白酒重合度就非常高,只需要配置一个即可,从分散的角度,配置中证主要消费更稳健。以下列表是我关注的主要行业指数基金和代码:

我之前的文章中有将ROE超过沪深的指数基金列出来,具体可查看我的公众号文章:《投资必须弄懂的指标——ROE》,见该文文末。

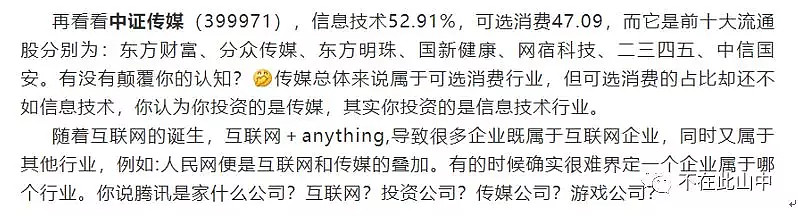

而被我抛弃的行业主要有中证传媒,中证环保,中证军工,中证煤炭等板块。中证传媒,我之前在 投资指数基金不得不知的行业分类 里说过:

中证传媒成分股的行业占比太杂了。我之前在 投资应有“非牛思维” 里也说过逻辑:中证环保和中证煤炭这种强周期的板块,投资难度其实是很大的。

至于中证军工,说实话,这个行业我有点看不懂,知名的绿巨人组合有配置,因为不懂行业逻辑,看不懂不做。

中证养老这个行业指数也是很多行业混杂,更像是一个概念板块。

所以,不是我喜欢的类型,但是,中证养老的ROE还是不错的,截止5月24日,中证养老的13.26,沪深300是11.6,所以,列入我的关注范围内。

另外还有CS计算机,这个指数我没有投资过,但是从2004年12月31点的基期1000点,涨到现在全收益指数为7020.07点,涨幅也有7倍多,超过沪深300的4495.48点,收益还是不错的,列入关注。

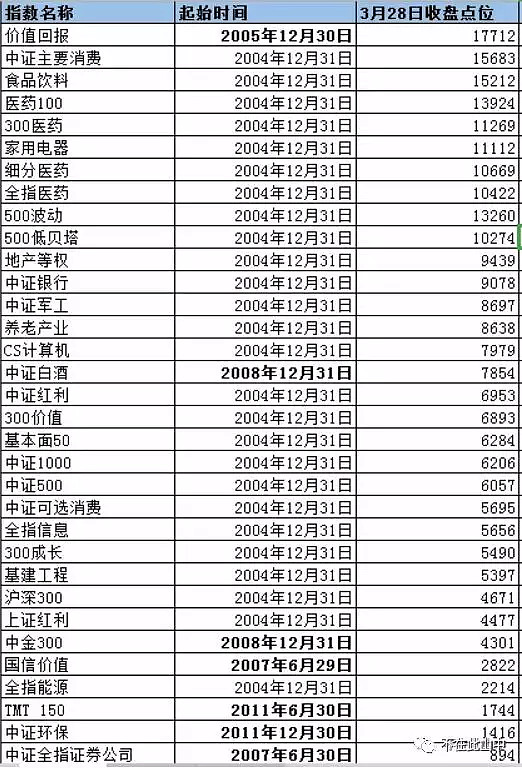

最后,再贴一张3月29日发文里的图看看这些年主要指数的全收益情况。

基点都是1000点,这张图我经常拿出来看,从中可以看出过去十年,哪些因子较为有效,哪些行业跑赢大盘,未来,虽然有些行业业绩不一定会复制过去,例如地产行业以及地产蓬勃发展带来的家电行业的兴盛,以及医药行业政策风险带来的业绩不确定性,但是,目前,我们也只能从过去寻找大概率跑赢大盘的标的,然后结合着估值和对行业前景的判断做出选择。

写在最后

之前,有人私信要我教他投资指数基金,我答:我的投资理念和思维寓于我的每一篇文章中。真不是搪塞,因为,文中的截图都出自我之前的文章。学习投资技巧以及别人的投资思路,真的要成系统阅读,才能在学习别人知识和思维的基础上,逐渐构建自己投资体系。PS:为方便日后查找相关基金,这篇文章,建议收藏。

欢迎关注我的同名公众号:不在此山中。定期更新全市场估值水平及仓位建议。

关注后:

回复“指数估值” 可查:估值的相关内容

回复“估值指标”可查:PE,ROE等指标详解

回复“指数对比”可查:四个50指数对比,四个红利指数对比,四个港股指数对比等文章

@今日话题 #买基有攻略# $中证消费(SH000932)$ $食品饮料(SH000807)$ $中证白酒(SZ399997)$