一、稳扎稳打拾级而上,轻烃龙头快速成长

(一)轻烃一体化龙头,股权结构稳定,多次股权激励激发工作动力

卫星化学股份有限公司(以下简称“卫星化学”或“公司”)于2011年深交所上市, 是一家主要从事丙烯、聚丙烯、丙烯酸及酯、乙二醇、环氧乙烷和聚乙烯等产品生产 和销售的企业。公司总部位于嘉兴南湖,目前拥有嘉兴、平湖、连云港三大基地。公 司前身卫星丙烯酸2005年成立之初主要从事生产、销售丙烯酸及酯。经过多年的发 展,公司已拥有国内首套进口乙烷综合利用装置、首套丙烷脱氢装置,以及国内最 大的丙烯酸生产装置。2021年,公司由卫星石化更名为卫星化学,专注于建设以轻 烃一体化为核心的低碳化学新材料企业。

股权结构稳定,持股集中。公司第一大股东为浙江卫星控股股份有限公司,实际控 制人为杨卫东、杨亚珍夫妇,二人合计持有公司28.94%股份,公司股权相对比较集 中,有利于公司重大决策的实施及长远发展,且自上市以来实际控制人未有大额减 持行为,体现了高层对于公司发展的信心和信念。公司全资子公司卫星能源、平湖 石化负责公司C3产业链业务,友联化工、卫星新材分别负责丙烯酸下游颜料中间体 和高吸水性树脂等新材料项目。连云港石化主要负责公司C2产业链业务,公司持有 其80%股权。公司合资公司ORBIT负责保障原料乙烷的供应。

员工持股提升团队凝聚,多次股权激励激发工作动力。公司分别在2014、2016、2018 和2021年对内部管理层和核心技术员工给予共计四次股权激励,分别占当时总股本 的0.05%、0.48%、0.02%和0.25%,绩效考核目标分别公司盈利增速、盈利能力及 重要项目建设进度等指标,股权激励人数规模不断扩大。 2021年2月,公司向符合条件的连云港石化92名激励对象授予限制性股票337.7万股, 占公司总股本的0.25%,考核目标为在2020年基础上未来三年营收增长率不低于 50%/30%/20%。2021年9月,公司推出事业合伙人持股计划,面向公司高管及核心 骨干员工设立长达十年的专项基金持股计划,以2020年-2029年作为考核年度,依据 各年度的净利润增长幅度确定基金提取比例。

(二)公司业绩波动向上,现金流较为充足,研发投入持续增强

公司业绩波动向上。2008-2020年间,公司营业收入稳定增长,2021年连云港石化 项目投产,营业收入高增长。2008-2021年,公司营业收入由9.49亿元增长至285.57 亿元,CAGR为29.93%,归母净利润由0.54亿元增长至60.07亿元,CAGR为36.43%。 2022年公司营业收入为370.44亿元,同比增长30%;2023年H1,公司营业收入 200.14亿元,同比增长6%。受疫情反复、原材料价格波动影响,公司归母净利润同 比下降。2022年,公司归母净利润为30.62亿元,同比下降49%。2023年H1归母净 利润为18.43亿元,同比下降34%。

公司现金流较为充足,盈利能力周期波动,综合费用率有所下降。2008-2021年公司 毛利率、净利率、ROE均值分别为23%、11%、21%,期间盈利能力呈周期波动特 点。费用率方面,自2021年起,公司综合费用率明显下降并维持稳定,2022年公司 销售费用率、管理费用率、财务费用率分别为0.24%、4.78%、2.29%。22年公司净 利率、ROE分别为8%、15%,23年H1毛利率、净利率、ROE分别为18%、9%、8%。 现金流方面,除2014年受传统行业去产能、调结构,叠加国际原油价格暴跌影响、 2020年受疫情影响为负值外,其余年份经营性净现金流随收入利润增长。

公司资产负债率整体可控,公司研发投入持续增强。2017年起,公司资产负债率逐 年增高,但整体可控。2022年,公司资产负债率为62%,同比上升2pct,23年H1公 司资产负债率为62%,同比上升1pct。2021年公司研发费用为10.9亿元,同比增长 126.9%,在营业收入大幅增长的情况下,研发费用率保持在3%以上水平,2022年, 公司申请专利107件,授权专利93件,公司研发费用为12.4亿元,同比增长13.5%, 研发费用率为3.34%。2023H1,公司研发投入7.08亿元,同比增长9.74%,研发费 用率为3.54%。据公司2023年中报,2023年以来,公司1000吨/年α-烯烃工业试验 装置开车成功、POE装置研发持续推进、电极粘合剂PAA项目取得阶段性成果。

(三)立足 C3,布局 C2,把握未来

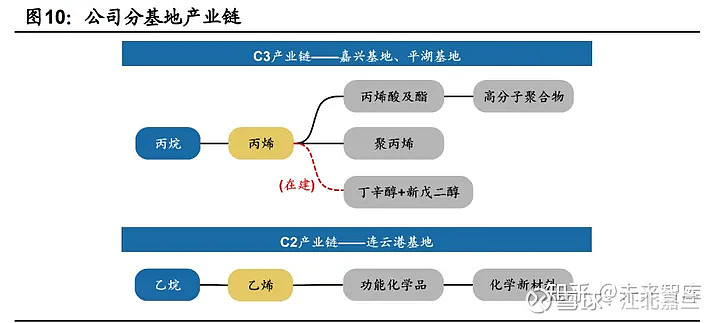

卫星化学拥有嘉兴、平湖和连云港三大基地,其中在嘉兴和平湖基地形成了“丙烷丙烯-丙烯酸及酯-高分子聚合物”和“丙烷-丙烯-聚丙烯”的C3全产业链,同时在建 丁辛醇、新戊二醇等多元醇,补全C3产业链,成本优势有望进一步提升。在连云港 基地形成了“乙烷-乙烯-功能化学品-化学新材料”的C2产业链。

卫星化学是一家兼具务实与创新的民营企业,回顾其发展历程与战略:公司深耕C3 产业链多年,发展初期聚焦丙烯酸及酯,降低成本进而扩大丙烯酸及酯的产能和市 场份额,同时差异化发展其下游产品,公司投产一直需要外购的烯烃原料后,其C3 产业链成为抗周期波动性强、产品差异化程度高、附加值高的行业标杆。公司经过 三年的论证与筹划,发展高风险与高收益并存的进口乙烷裂解制乙烯项目,在低成 本乙烯的基础上大力发展乙烯衍生品,多元化发展、布局C2产业链。此外,公司依 托C2、C3双产业链的优势发展新能源和新材料。具体来看: (1)2005-2011年,做大做强丙烯酸及酯:公司前身卫星丙烯酸,主营丙烯酸、丙 烯酸酯项目投资。2009年,卫星丙烯酸吸收合并山特莱德并收购友联化工100%股权, 其中山特莱德主营高分子乳液业务,友联化工主营有机颜料中间体业务。 (2)2011-2017年,C3产业链向上游延伸、不断扩大产能:2014年,公司引进的美 国UOP丙烷脱氢制丙烯装置成功投产,年产能45万吨。同年,平湖基地32万吨/年丙烯酸及30万吨/年丙烯酸酯项目投产,丙烯酸总产能达48万吨/年。2015年,公司定 增30亿元用于平湖基地30万吨/年聚丙烯项目、45万吨/年PDH二期项目,以及嘉兴 基地12万吨/年高吸水性树脂扩建项目。 (3)2017-2019年,开拓C2产业链:2017年,公司投资设立连云港石化,进军C2 产业链。公司与国家东中西区域合作示范区(连云港徐圩新区)管委会签署《年产 400万吨烯烃综合利用示范产业园项目合作框架协议书》,计划投资约330亿元,其中 一期项目于2021年投产,二期项目于2022年投产,新增40万吨/年HDPE、73万吨/ 年EO、60万吨/年苯乙烯。2018年,子公司美国卫星与美国能源传输公司正式签订 乙烷采购协议及ORBIT合资协议。 (4)2019年至今,轻烃一体化优势凸显,发展新能源和新材料:2020年,美国Orbit 项目投产,乙烷供应得到安全保障。2021年3月,公司与独山港区管委会、液空中国 签署《新材料新能源一体化项目合作框架协议》,拟投资建设80万吨/年PDH、80万 吨/年丁辛醇、12万吨/年辛戊二醇,将C3产业链形成完整闭环,巩固产业链一体化优 势。

2021年12月,公司在连云港徐圩新区投资建设绿色化学新材料产业园项目,分三期 建设20万吨/年乙醇胺(EOA)、80万吨/年聚苯乙烯(PS)、10万吨/年α-烯烃和75/ 万吨年碳酸脂系列生产装置。 2023年6月,公司在连云港徐圩新区拟投资257亿元建设α-烯烃综合利用高端新材 料产业园项目,包括250万吨/年α-烯烃轻烃配套原料装置、5套10万吨/年α-烯烃装置、 3套20万吨/年POE装置、2套50万吨/年高端聚乙烯(茂金属)、2套40万吨/年PVC综 合利用及配套装置、1.5万吨/年聚α-烯烃装置、5万吨/年超高分子量聚乙烯装置等, 该项目预计在2024年年底前开工建设,将C2产业链产品向高附加值产品拓展。

二、布局 C2 产业链,构筑全方位壁垒

(一)轻烃裂解优势显著,页岩气革命助推趋势

乙烯、丙烯制取方式主要分为石油化工路线、煤化工路线和轻烃裂解路线。(1)石 油化工路线方面,原油蒸汽裂解、重油催化裂化、石脑油裂解是三种主流工艺,也是 全球传统的烯烃制取方式,具有原料适应性强,技术成熟、综合利用率高的优点,但 投资成本高、能耗高、双烯收率较低。(2)煤化工路线方面,结合我国“富煤、贫 油、少气”的资源禀赋,国内自主研发出多项煤/甲醇制烯烃工艺,基本原理是将煤 或天然气转化为合成气,由合成气得到粗甲醇,进而制备双烯。煤化工路线可以有 效缓解我国对石油资源的依赖,但其工艺路线长、设备造价高、投资额高,与石脑油 裂解制烯烃路线相比,二氧化碳排放量高但煤炭作为原料价格相较石油具有显著优 势。(3)轻烃裂解路线,将低价值原料乙烷、丙烷转化成高价值烯烃的轻烃裂解路 线,具有工艺流程短、装置简单、投资和运营成本较低、双烯收率高等诸多优势,缺 点是生产成本受原料价格波动较大,且原料不易获取。

乙烷裂解制乙烯优势显著。以下将从原料工艺、装置投资额、原料成本三个角度分 析乙烷裂解制乙烯的优势。

(1)乙烷裂解制乙烯收率高。原料组分越多,副产物越多,能耗越高,成本越高大。 我国蒸汽裂解制乙烯装置中的原料是以石脑油为主,且有一定比例的加氢尾油和轻 柴油,原料结构偏重。随着原料组分不断加重,乙烯的收率不断下降,副产物越多。 乙烷裂解工艺中乙烯的收率高达77.7%,远高于石脑油蒸汽裂解路线的33.6%收率。

(2)乙烷裂解制乙烯装置投资、能耗低。从装置投资和成本角度来看,以乙烷为裂 解原料的装置投资和相对能耗均最少。以石脑油裂解工艺的投资为基数,轻烃裂解 的投资是其0.75倍。以乙烷裂解工艺的能耗为基数,石脑油蒸汽裂解制乙烯的能耗 是其1.53倍。在双碳的背景下,采用轻质的原料以及发展绿色低碳的生产工艺是未 来的发展方向。

(3)进口乙烷作为原料具有成本优势。根据《对我国乙烯原料路线多元化发展现状 及趋势探讨》一文中的测算,在2022年石油价格100美元/桶的水平,石脑油蒸汽裂 解路线的装置完全成本约为8685元/吨,对应进口美国乙烷价格为817美元/吨、对应 MTO路线原料甲醇价格为3555元/吨,对应煤制烯烃的煤炭价格为1045元/吨。2022 年,进口乙烷价格均价为356美元/吨,甲醇价格均价为2761元/吨,煤炭价格均价为 1250元/吨,可以看出进口乙烷裂解制乙烯具有绝对优势,MTO路线也具有一定优势, 煤制烯烃不具备优势。

(二)乙烯进口依存度仍高,国产替代空间广阔

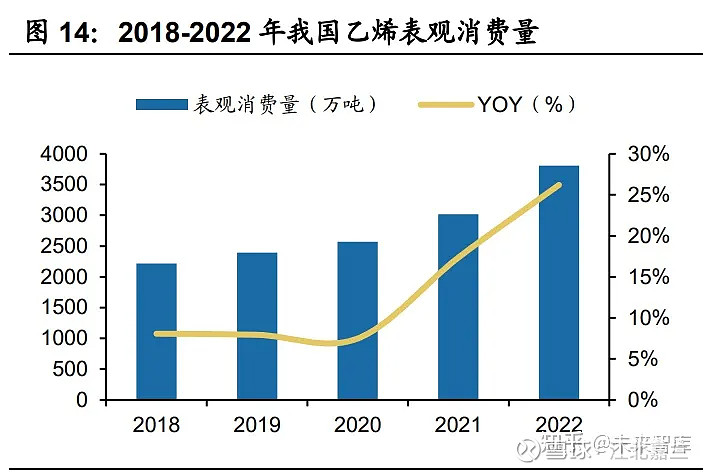

中国乙烯消费量持续增长,产能利用率抬升至80%。乙烯是一种重要的基础化工原 料,其产能产量是衡量一个国家石油化工行业发展水平的重要标志,乙烯衍生品产 品占全球石化产品总量的75%以上,广泛应用于包装、农业、建筑、纺织、电子电 器、汽车等领域。根据彭博数据,2021年全球乙烯产能约1.72亿吨,其中北美地区 产能占比23%,中国产能占比19%,中东和非洲地区产能占比18%。2022年中国乙 烯产能为4485.5万吨,产量为3616.5万吨,超越美国成为全球最大的乙烯生产国。 中国乙烯表观消费量自2014年的1846.4万吨增长至2022年的3807.9万吨,CAGR为 9.5%。

乙烯下游产品同质化严重,聚乙烯对外依存度仍高。国内乙烯行业存在明显的结构 性问题,产品同质化严重、差异化程度低,POE、EAA等高端产品依赖进口。以应 用最广泛的聚乙烯为例,其产品可分为低密度聚乙烯(LDPE)、高密度聚乙烯(HDPE) 和线型低密度聚乙烯(LLDPE)三种,在食品、工业包装膜,管材等领域有大量需 求。根据Wind和百川盈孚数据,2014-2022年我国聚乙烯对外依存度维持在40%- 50%。我国乙烯衍生品仍有较大的缺口,进口替代空间较大。

根据卓创资讯,2022年国内乙烯生产工艺中石油蒸汽裂解占72%,煤炭/甲醇 (CTO/MTO)占16%,轻烃裂解占12%,乙烯生产仍以石油化工路线为主。

国内轻烃裂解制乙烯的原料多为混合气和LPG,纯乙烷裂解制乙烯项目仅有卫星化 学一家。国内轻烃裂解制乙烯项目主要分为三种类型:(1)西北地区拥有丰富油气 资源,当地企业以纯乙烷作为原料裂解制乙烯,如兰州石化和塔里木石化于2021年 投产的装置;(2)企业利用自身优势,进行轻烃回收或外购,以LPG、乙丙烷混合气 作为原料进行裂解,代表企业万华化学依托自身在PDH项目中形成的原料存储能力 和全球采购渠道优势(CP定价推荐权+与ADNOC签订了长期供应协议),规划了两 期乙烯项目,其中2020年11月投产了100万吨/年进口丙丁烷裂解制乙烯的一期项目, 乙烯二期项目规划使用丁烷和石脑油作为原料,与一期项目形成产业链协同;(3) 位于东部沿海的企业,因具有港口优势,一般选择进口乙烷或乙丙烷混合气等轻质 烷烃作为原料进料,如新浦化学于2019年投产我国首套乙烷、丙烷混合进料裂解制 乙烯项目,其最初规划从美国进口乙烷作为原料,使用乙烷裂解路线,但由于乙烷 资源获取困难,最终改为从美国进口乙丙烷混合气。卫星化学连云港石化项目是我 国目前唯一成功从美国进口乙烷进行纯乙烷裂解制乙烯的项目。

(三)乙烷进口成壁垒,公司具备乙烷裂解全产业链优势

美国页岩气革命后拥有大量的乙烷资源,是全球最主要的乙烷出口国。乙烷主要来 源于天然气凝析液和油田伴生气,全球天然气产量集中,主要分布于美国、俄罗斯、 中东三个国家。近年来,中东地区油田伴生气资源减少,且乙烷资源多用于当地企 业建设乙烷裂解装置,出口量少。挪威是西欧唯一可以出口乙烷的国家,但通常用 小容量船为周边码头提供乙烷。2022年美国占全球乙烷出口市场超过90%。

乙烷供应端,美国乙烷产量随NGL产量增加而稳步上涨。美国天然气凝析液(NGL) 中有48%的成分是乙烷,根据EPD的预测,2025年NGL产量较2023年增加90万桶/ 天,2030年NGL产量较2023年增加150万桶/天,NGL的产量持续增长带动乙烷产量 上行。

乙烷需求端,美国乙烷大部分流向本土化工企业用于乙烷裂解制乙烯,少部分用于 出口。根据EIA数据,2022年,美国乙烷产量为238.5万桶/天,其中本土化工生产消 耗乙烷197万桶/天,出口乙烷44.7万桶/天。美国乙烷裂解:根据《国内外乙烷裂解 制乙烯发展现状及思考》一文中信息,2017-2020年,美国新建乙烷裂解项目9个, 乙烯总生产能力达967万吨/年,扩能项目15个,乙烯总扩能达275万吨/年。根据EIA数据,2021-2022年,美国有3套乙烷裂解装置投产,分别为Ventures、Baystar、壳 牌化学的三个项目。用于出口:美国乙烷出口终端有限,出口量增长缓慢。美国乙烷 最初2014年是通过管道运输出口乙烷至加拿大,2016年起,开始向印度、挪威、英 国等国出口乙烷。2019年起美国开始向中国出口乙烷,且出口量逐年提升,自2019 年的1.1万桶/天增长至2022年15.7万桶/天。2022年,中国在美国乙烷出口量中占最 大份额,占美国出口量的35%,其中,绝大部分是中国企业卫星化学贡献的进口量。

根据EPD数据,供给端,美国乙烷产量随着页岩油的不断开采有望逐年增长;需求 端,乙烷本土需求增长缓慢,乙烷出口量受码头限制未来增量较小;中长期来看, 美国乙烷供需结构维持宽松。

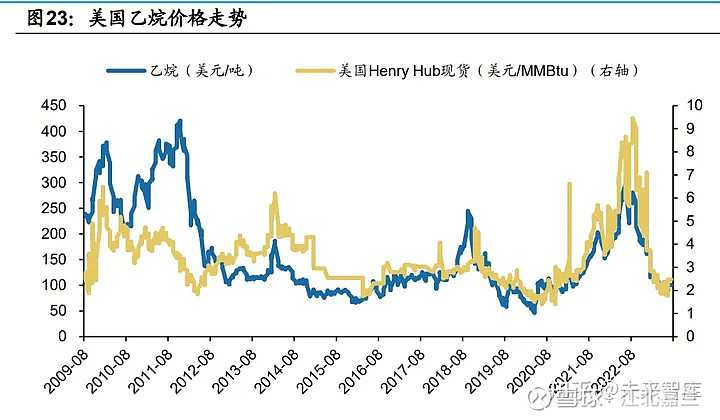

美国乙烷价格与天然气价格高度相关,乙烷供需宽松格局压制乙烷价格大幅上行。 乙烷通常从天然气中分离,富余的乙烷回注于天然气,因此美国乙烷价格与天然气 价格有较高的关联性。回顾美国乙烷价格走势,当乙烯与乙烷价差缩小时,美国乙 烷裂解装置会降幅或停产检修,造成乙烷过剩迫使美国管道公司增加乙烷回注。2022 年,受俄乌战争影响,天然气价格飙涨,拉动美国乙烷价格上涨,2023年以来,美 国乙烷恢复到正常水平。美国乙烷供给持续增加,需求端新建乙烷裂解装置较少, 长期来看,乙烷供需宽松格局压制乙烷价格大幅上行。

美国是全球乙烷最主要的供应国,且美国内部乙烷供需格局宽松,打通从美国进口 乙烷的供应链成为关键: 美国乙烷从开采到出口的供应链较长:首先,天然气经过开采后输入天然气处理厂, 天然气直接进入天然气官网,剩下的天然气凝析液(NGL)通过管道输入Mont Belvieu(MB)分馏中心,美国的NGL分馏装置主要集中在MB和Conway两个地方, 从页岩气区块运输NGL到MB的管输费用占乙烷总成本的将近60%,分馏出来的乙烷 主要储存在MB的地下岩穴中;需要出口的乙烷要与位于休斯顿的MB地下盐穴建立 管道与出口设施相连接,而MB乙烷出口设施位于美国东海岸和墨西哥湾,与MB中 心具有较远距离,施工难度大、投资大。其次,经专用管道输送至出口设施的乙烷要 先液化,并送入低温乙烷储罐存储,最后,待专用乙烷船停泊后,装船运输至海外。 总体来看,从美国进口乙烷有三大壁垒:(1)长期稳定地获取乙烷资源;(2)拥有 乙烷出口设施;(3)拥有专用乙烷船。

(1)长期稳定地获取乙烷资源:经分馏后的乙烷输送至休斯顿MB地区的地下盐穴 进行交易,且美国管道公司垄断着美国烷烃资源。因此如果要稳定地获取乙烷资源, 需要与可靠的美国管道公司合作并签订长约。

(2)拥有乙烷出口设施:乙烷出口设施包括乙烷液化装置、乙烷深冷储罐和乙烷专用码头。目前美国乙烷出口码头有三个,分别是位于宾夕法尼亚州的Marcus Hook、 位于德克萨斯州的Morgan’s Point和Naderland。根据《进口乙烷裂解制乙烯关键点 分析》中信息,Marcus Hook于2016年开始运营,拥有140万吨/年的乙烷出口能力, 主要出口国为英国和挪威。Morgan’s Point也是2016年开始运营,拥有410万吨/年的 乙烷出口能力。两个码头共计约有550万吨/年的乙烷出口能力,目前合约量基本已 满。Naderland则是卫星化学在美国新建的出口设施,于2021年开始运营,拥有约360 万吨/年的出口能力。目前美国三个乙烷出口设施的能力已满,获取乙烷资源需新建 出口设施。新建乙烷出口设施需要选址并获得许可,此外还涉及到获得相关许可证、 获得土地使用资格等问题。综合来看,在美国新建乙烷出口设施困难大,需要3年以 上时间。2017年,美国乙烷公司AEC(American Ethane Company)宣布在得克萨 斯州的Martin Terminal专门建一个1000万吨的乙烷出口终端用于向中国出口乙烷, 2019年码头开始建设,规划于2022年投产,但目前该码头还未建设完成。

(3)拥有专用乙烷运输船。乙烷沸点低,需经极低温或高压使其处于液态,因此必 须用专用的大型乙烷运输船(VLEC)运输。目前具备建造大型VLEC船能力的造船 厂较少,主要为韩国三星重工、韩国现代重工和中国的江南造船集团。

卫星化学在各环节均已形成正式合同,乙烷供应链全流程打通。 乙烷资源获取:公司与Energy Transfer LP(ET)签署销售乙烷的协议,ET公司将 根据卫星化学的需求量长期供应乙烷,向卫星化学提供15万桶/天乙烷。根据美国商 业资讯信息,Orbit负责建设的出口终端Netherland包含120万桶的乙烷储罐和17.5万 桶/天的乙烷液化装置。此外,Orbit在MB分馏中心和Netherland之间建设20英寸管 道,用于输送乙烷至出口终端及为美国当地乙烷市场服务。 乙烷出口设施:卫星化学全资子公司卫星能源在美国设立分公司卫星美国,其与美 国天然气输送管道运营商Energy Transfer LP下属企业SPMT合资成立Orbit公司,其 中SPMT出资3.34亿美元,持股比例53%,卫星美国出资2.96亿美元,持股比例47%。 2018年3月,卫星美国与SPMT正式签署协议设立Orbit(Orbit Gulf Coast NGLExport, LLC),其负责在美国墨西哥湾新建一个出口终端,并向公司保障乙烷供应。

乙烷运输船:截至2022年,卫星化学共有12艘大型VLEC船,乙烷装船量均为最大容 量98000立方米。卫星化学与MISC(马来西亚国际船运公司)全资孙公司Portovenere and Lerici (Singapore) Pte. Ltd.签订船舶租赁协议,租期15年,连云港石化一期项 目配套的6艘VLEC船分别由韩国三星重工和现代重工各建造3艘,总造价7.17亿美元 (三星重工3艘船舶合同造价为3.64亿美元、现代重工三艘船舶合同造价为3.53亿美 元)。连云港石化二期项目配套的6艘VLEC船分别由三星重工、现代重工各建造2艘, 并与东太平洋航运公司(EPS)签订租赁协议,另外2艘VLEC船是由我国造船厂江 南造船建造,船东是天津西南海运。根据投资者问答和证券时报报道,截至2023年二季度,卫星化学已拥有14艘超大型VLEC船,保障连云港石化全国最大的烯烃综合 利用项目的原料供应。

三、深耕 C3 产业链,巩固龙头地位

(一)国内丙烯自给率较高,PDH 占据新增产能主流工艺

丙烯需求呈稳定增长趋势,下游需求以聚丙烯为主。丙烯是一种重要的基础化工原 料,其下游产品广泛应用于塑料、家电、医疗器械、合成纤维、化妆品等领域。根据 百川资讯数据,2018-2021年,我国丙烯表观消费量自3299.2万吨增长至4352万吨, CAGR为9.7%。2022年受新冠疫情影响,下游需求疲软,丙烯表观消费量缓增至 4475.3万吨,同比增长2.8%。丙烯下游需求相对稳定,最主要的下游产品为聚丙烯、 环氧丙烷和PP粉,需求占比分别为63%、7%、7%,其次是丙烯腈、丙酮、辛醇、 丙烯酸等产品。

丙烯产能扩张较快,自给率较高。根据百川数据,2018-2022年国内丙烯产能稳步增 长,产量自3409.6万吨增长至5047.6万吨,CAGR为10.3%。2022年国内丙烯产量 为4245.4万吨,产能利用率为84%。随着丙烯产能的扩张,2019年起国内丙烯自给 率逐年提升,2022年国内丙烯自给率上升至95%。

国内丙烯供应以石油化工路线为主,新增产能中PDH占比为57%。2022年我国蒸汽 裂解和催化裂化的丙烯产能约为3142万吨,产能占比56%;CTO/MTO制丙烯产能约 为1123万吨,产能占比20%;丙烷脱氢制丙烯产能约为1305万吨,产能占比23%。 丙烷脱氢装置容易引进,原料丙烷易于获取,在双碳背景下,企业对PDH项目规划 较多。根据卓创资讯的统计,2023年规划PDH项目产能达577万吨,占规划总产能 的57%,是未来国内丙烯产能的主要增量。

(二)PDH 盈利承压,下游产品配套成盈利差异关键

PDH成本优势下降,下游产品差异化成关键。随PDH和CTO/MTO装置陆续投产, PDH装置成本优势下降,具有规模优势、能够产出高附加值、差异化程度高的下游 产品成企业盈利差异的关键。从上市公司金能科技、万华化学、齐翔腾达、金发科 技、东华能源对PDH下产品布局来看,大多数企业选择配套聚丙烯,规划丙烯酸及 酯。目前产品布局最丰富的两个企业是万华化学和卫星化学,万华化学布局PDH项 目主要是与其聚氨酯项目形成协同效应;卫星化学经过多年的上下游布局,深耕C3 下游行业多年,目前已形成完整的C3产业链,且下游产品壁垒高,规模化优势显著, 盈利能力强。

(三)丙烯酸:行业景气触底,下游需求回暖

丙烯酸下游应用领域主要为涂料、胶粘剂、SAP树脂等。2022年国内丙烯酸有66% 用于生产丙烯酸酯,23%用于生产精丙烯酸,11%用于其他产品,如助洗剂、特种丙 烯酸和水处理剂等。丙烯酸酯是由丙烯酸与相应的醇酯化而成,根据醇的种类,可 以分为丙烯酸甲酯、丙烯酸乙酯、丙烯酸丁酯等品种。丙烯酸酯主要用于生产胶粘 剂、水性涂料和高分子乳液,下游主要用于涂料、粘合剂、建筑等领域。丙烯酸精制 后可用于生产高吸水性树脂,其下游主要用于纸尿裤等卫生用品领域。2022年国内 丙烯酸需求量回暖,表观消费量为241.5万吨,同比增长23.4%。

丙烯酸产能出清,产能利用率提升至超过70%,新增产能以龙头为主,一体化程度 较低装置有望进一步淘汰。丙烯酸自20世纪30年代实现了工业化生产,经过几十年 的工艺技术迭代,目前技术发展成熟,产能主要集中于全球化工巨头。截至2021年, 全球前三大丙烯酸企业的产能分别为巴斯夫150万吨/年产能、阿科马108万吨/年、日 本触媒88万吨/年产能。根据百川资讯,2022国内丙烯酸产能为342万吨,产量为305 万吨,同比增长3.7%,CR5达61%。

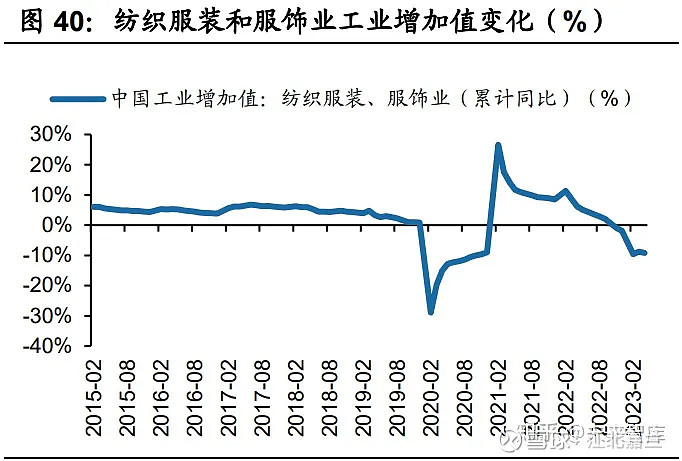

胶粘剂领域:根据中国胶粘剂和胶粘带工业协会数据,2017-2020年国内胶带销量从 234亿平方米增长至299亿平方米,CAGR为8.51%,国内胶带市场规模对应从403.4 亿元增长至500.8亿元,CAGR达7.48%。我国快递行业的高速发展为胶带需求带来 较大增量,进入2023年快递业务逐步复苏,23年4月快递业务量累计同比增长17%。

高吸水性树脂领域:SAP具有无毒、无刺激性、高吸水性的特点,广主要用于生产纸 尿裤,消费占比达88%,其余是用于生产卫生巾等产品。国内SAP行业格局稳定,前 五大企业分别为宣兴丹森、山东诺尔、南通三大雅、卫星化学和泉州邦丽达,CR5达 69%。需求端,近年来国内婴儿纸尿裤消费量趋于稳定,成人纸尿裤有望随人口老 龄化日益严重以及居民消费观念不断改善需求量保持较高增速增长。

丙烯酸价格价差触底。2021年以来,丙烯酸原料价格上涨、国内部分装置降负停车, 叠加海外需求快速增长,供需偏紧,丙烯酸价格大幅上涨至1.9万元/吨,丙烯酸-丙 烯价差扩大,盈利水平大幅提升。2023年以来,丙烯酸下游需求恢复不及预期,叠 加开工率上行,丙烯酸价差回落至历史低位。我们认为丙烯酸供需格局较好,价差 触底后未来有望需求复苏底部回暖。

四、新材料+新能源,未来成长双引擎

(一)POE

聚烯烃弹性体(Polyolefin Elastomer,POE)是以乙烯或丙烯为主要聚合单元,以 α-烯烃(以4-8个碳的α-烯烃为主,如1-丁烯、1-己烯、1-辛烯)为共聚单体进行聚 合得到的共聚物。通常所说的POE主要是指辛烯质量分数大于20%的乙烯-辛烯共聚 弹性体。POE分子量分布和短支链分布较窄,具有优异物理力学性能(高弹性、高 强度、高伸长率)和良好低温性能。POE用途广泛,应用于在汽车零部件、电线电 缆、家居用品、玩具、机械共聚、娱乐和运动用品、鞋底、热熔胶、密封件等领域。

N型电池及双面组件技术趋势确定,光伏胶膜呈现结构升级,推动POE供应紧张程 度加剧。POE胶膜具有优异的水汽阻隔能力和离子阻隔能力,水汽透过率仅为EVA 的1/8左右,且其分子链结构稳定,具有优异的抗老化性;据陶氏化学的测试数据, POE胶膜在使用寿命期间几乎没有PID,功率损耗为0.3%,远低于EVA胶膜的35%。 (1)双面组件将背板替换为光伏玻璃,但由于双面电池背面钝化不完全、铝线印刷 的铝栅格更容易被酸腐蚀、无框或半框封边导致空气水汽进入等原因,需使用水汽 阻隔性能更优的POE胶膜进行双面组件封装。(2)N型电池的PID效应在受光面更敏 感,会造成不可逆损伤,且对水汽和紫外线更加敏感,电池N型化后需使用抗PID性 能更好的POE胶膜。

POE生产难点在于茂金属催化剂体系的研发、溶液聚合工艺以及α-烯烃的获取。在 茂金属催化剂体系的研发方面,茂金属催化剂由主催化剂和助催化剂两部分组成, 其在主催化剂的选择,助催化剂的优化、成本降低等存在诸多技术难点。目前由中 国石化北京化工研究院制备的茂金属催化剂已成功实现工业化,万华化学最早在 2021年完成利用自主研发茂金属催化剂的POE产品中试。在溶液聚合工艺方面,使 用茂金属催化剂可以制备出含有乙烯结晶段的聚烯烃类弹性体产品,并且能减少催 化剂用量、简化后处理过程,但其必须在较高的温度(至少120℃)下使用。我国茂 金属催化剂缺乏自主研发的耐高温溶液聚合茂金属催化剂,对聚合工艺缺少深入研 究。在高碳α-烯烃的获取方面:α-烯烃是指双键在分子链端部的单烯烃,主要包含 1-丁烯、 1-己烯和1-辛烯三个品种,工业上α-烯烃有广泛用途的是碳数范围为C6~ C18的直链α-烯烃,而我国α-烯烃的生产以低碳数的1-丁烯为主。制备高碳α-烯烃 所用乙烯齐聚技术难点在于催化剂价格昂贵,催化活性和选择性缺陷,以及副产物 易堵塞管道等一系列问题,国内厂商大多处在小试阶段。 2022年6月,公司子公司连云港石化1000吨/年α-烯烃工业试验装置项目进行第一次 环评公示,产品包括700吨/年的1-辛烯和300吨/年的1-己烯,2022年底装置基本建 成,2023年3月,公司发布公告称1000吨/年α-烯烃工业试验装置开车成功,生产出 产品质量达国内行业标准的1-己烯,国内首创生产1-辛烯,解决了公司POE发展的原 料瓶颈。

(二)EAA

乙烯-丙烯酸及酯共聚物是一类具有高塑性和高粘性的聚合物,主要包括乙烯-丙烯酸 共聚物(EAA)、乙烯-丙烯酸甲酯共聚物(EMA)、乙烯-丙烯酸乙酯共聚物(EEA)、 乙烯-丙烯酸丁酯共聚物(EBA)、乙烯-甲基丙烯酸甲酯共聚物(EMAA)和离子聚合 物。EAA是由乙烯和冰晶级丙烯酸在高温高压下共聚而成,分子结构与低密度聚乙 烯(LDPE)类似,但强度高于LDPE,且具有卓越的粘合性,在食品药品等软包装 领域、电线电缆、钢铁涂料领域有广泛应用。目前,全球生产乙烯-丙烯酸及酯共聚 物的企业主要有美国杜邦、法国阿克玛、日本陶氏、美国埃克森、美国道化学、德国 路可比、西班牙雷普索。

国内EAA全部依赖进口。根据《乙烯-丙烯酸类共聚物开发技术和市场调研》一文中 的数据,我国EAA进口量在2-3万吨/年,其中,中高端复合软包装材料对涂覆级EAA的需求量在1.5万吨,全部依赖进口,市场价格在2.0-2.5万元/吨,高压电缆内外屏蔽 料需求的基础树脂约为5000吨/年。

2021年3月,公司子公司山莱特与韩国SKGC公司签订EAA项目合作谅解备忘录,双 方投资成立合资公司共同建设运营EAA项目,该项目是SKGC公司在全球第三套、亚 洲首套装置,投资总额为16.4亿元,其中SKGC和山莱特公司分别持有合资公司60% 和40%的股权,该项目规划一套4万吨/年EAA装置,根据公司投资问答,预计2025 年建成投产。2023年3月,双方签署《合作谅解备忘录(EAA二期)》,新增5万吨/ 年 EAA装置,计划生产的产品种类更丰富,应用领域拓宽。

(三)氢能

政策发力,“未来能源”氢能将蓬勃发展。近年来,以风、光、水等为代表的可再生 能源在中国未来能源体系中的地位逐渐明晰。氢能作为与电力灵活转换的二次能源, 也是不稳定的可再生能源的最佳转化和储能方式之一,早自2006年起政府有关部门 相继发布一系列支持政策引导鼓励氢能产业发展。2006年,在《国家中长期科学和 技术发展规划纲要(2006—2020年)》中提出将“氢能及燃料电池”作为未来能源技 术发展方向之一。2014年,在《能源发展战略行动计划(2014-2020年)》中明确将 “氢能与燃料电池”作为能源科技创新战略方向。2019年,“氢能”被首次写入政府 工作报告。随后,我国氢能相关政策加速推出,2022年3月,国家发改委和能源局发 布《氢能产业发展中长期规划(2021-2035年)》,提出到2025年建立较为完整的氢能 供应链和产业体系,到2030年形成较为完备的氢能产业技术创新体系、清洁能源制 氢及供应体系。从量变到质变,氢能已是未来“双碳”背景下确定的发展方向。

2050年国内氢能产业规模或将高达12万亿元。根据中国氢能联盟数据,2018年中国 氢气产量约2100万吨,如按照能源管理换算,热值占终端能源总量的份额为2.7%。 同时,预计到2030年,氢气需求量将达到3500万吨,在终端能源体系中占比5%。到 2050年,氢气需求量接近6000万吨,在终端能源体系中占比10%,可减排约7亿吨 二氧化碳,产业链年产值约12万亿元,成为中国能源体系的重要组成成分。

2019年,卫星化学成立全资子公司卫星氢能,并与浙能集团签署战略合作协议,公 司提供工业副产氢气,浙能集团负责建设加氢站,布局氢能综合利用产业。2021年 3月,公司与独山港区管委会、液空中国签署《新材料新能源一体化项目合作框架协 议》,项目总投资115亿元。液空中国是液化空气集团在中国成立的全资子公司,在 氢能领域具备覆盖整个供应链的技术能力,此次与公司合作将利用公司丰富的氢气 资源,在独山港管委会区域建设氢气重装站、氢气液化装置,推动长三角地区氢能 产业发展,其中一期建设3000吨/年的氢气充装站,二期建设11000吨/年的液氢装置。 根据投资者问答数据,目前公司副产氢气量约为21万吨/年,其中年产90万吨丙烷脱 氢装置副产氢气量约为7.2万吨,年产250万吨乙烷裂解装置的副产氢气量约为14万 吨,预计2023年氢气产能达30万吨/年。公司2/3的氢气用于生产下游产品,如电池 级双氧水,1/3的氢气外售。未来,随着公司新能源新材料项目落地,副产氢气产能 进一步提升,氢气对外供应能力将提高。

五、盈利预测

卫星化学是国内领先的以轻烃一体化为核心的化工企业,公司现已形成完整的C2、 C3双产业链,产品分为功能化学品、高分子材料、新能源材料三大板块。C3产业链 方面,公司目前已经拥有全国第一的丙烯酸及酯产能,子公司卫星能源新材料新能 源一体化项目规划的丁辛醇于2023年底投产后,公司C3板块将形成产业链闭环,一 体化程度进一步提升。C2产业链方面,公司连云港石化项目两期项目均已投产,二 期项目已于2023年达产。绿色化学新材料产业园项目主要拓宽C2产业链高附加值产 品,预计2023年投产。 公司目前主要业务分为功能化学品、高分子材料、新能源材料等,公司在上述项目 由新产品布局或现有产品扩建计划:

(1)功能化学品:主要为丙烯酸、丙烯酸酯、丁辛醇、丙烯腈、颜料中间体、苯乙 烯、乙醇胺等产品。公司功能化学品规划项目较多,考虑23年丙烯酸及酯产能投产, 连云港石化二期项目逐步达产,叠加丙烯酸需求有望随地产快递等需求复苏,价差 有支撑,预计2023-2025年收入同比分别增长9%/7%/7%,预计毛利率分别为 20%/22%/23%。

(2)高分子材料:主要为聚乙烯、聚苯乙烯、SAP、高分子乳液、聚醚大单体等产 品,连云港石化二期项目、绿色化学新材料产业园项目一期逐步达产,新增产品盈 利能力较强,需求端随经济复苏增长,预计2023-2025年收入同比分别增长 66%/17%/5%,毛利率预计分别为25%/29%/29%。

(3)新能源材料:主要为氢气、电池级碳酸酯、α-烯烃、POE、EAA等产品,考虑 绿色化学新材料产业园项目一期中电池级碳酸脂、卫星能源新材料新能源一体化项 目中年产4万吨氢气将在2023年投产后开始放量,公司电池级碳酸酯产品附加值较 高,考虑公司使用二氧化碳捕捉等绿色低碳路径,叠加公司产业链配套完整,我们 假设公司碳酸酯毛利率与处于行业领先地位的胜华新材近似,公司氢气为工业副产 氢,且纯度高达99.999%,可直接销售,根据投资者问答,公司生产的氢气为成本最 低的氢气,我们假设公司氢气毛利率水平略高于行业平均水平,高端新材料需求旺 盛,对外依存度高,预计2023-2025年收入同比分别增长341%/51%/0%,毛利率预 计分别为32%/32%/33%。

(4)其他主营业务:主要为双氧水和(聚)丙烯等其他产品,随公司整体产能增长而 增长,预计2023-2025年收入同比分别增长5%/5%/5%,毛利率预计分别7%/7%7%。#卫星化学# $卫星化学(SZ002648)$

支持小兰的友友们请务必养成看完文章点赞、评论、或者评论时勾上同时转发的习惯。因为你的每一次点赞或者评论转发,都将是我前进的动力。点赞和评论越多,我才能有动力每天坚持更新