不提目前仍是行业老大的温氏股份以及倍受追捧的最佳选手$牧原股份(SZ002714)$ ,也不谈实力雄厚、有可能后来居上的最佳新人$新希望(SZ000876)$ ,更不说在2019年拼命外购母猪和仔猪、四处租赁和新建猪场的正邦科技,就拿2019年遭受非瘟重击、死淘率和成本最高、净利润最差的$天邦股份(SZ002124)$为例,谈谈我对猪肉股估值方法和安全边际的看法。

可怜的天邦在2019年卖了244万头肥猪加仔猪,最后在业绩快报中披露的净利润竟然只有区区1.21亿元,头均利润只有可怜的49.55元,连牧原的十分之一都不到,即使按剔除营业外收支的营业利润2.51亿元来计算,其头均利润也只有103.03元,也同样远低于同行。仅以前述数据来看,天邦实在是太惨了,简直不忍直视!对于2018年才因参股的“中国动保”在香港被强制退市而计提大额资产减值损失导致巨亏5.72亿元、2019年又再度遭受非瘟重击的天邦,本人深表同情!

以天邦截至2020年3月6日141亿的总市值来看,其静态PE高达116.94倍,对比同行,可以说天邦的估值简直高得离谱,而这对某些比较看重市盈率指标的投资者来说,天邦这只股票是很难让人下手的。但是,资本市场给任何一家上市公司的估值和定价,从来都不是以过去的、已经实现的利润来决定的。炒股就是炒预期这句话很有道理,从形成向好预期到预期最终兑现(或被证伪)的过程中间,必然是有一段股价的逐步上涨的。

天邦2019年很惨,看起来很差,但天邦真有这么差吗?

一、天邦股份的生产经营资源和未来发展规划

(一)核心资源:种猪

》公司目前分别在安徽池州、广西贵港拥有2个核心种猪场,存栏曾祖代(GGP)种猪4400头;在安徽、湖北、广西、山西、河北、江苏、山东拥有13个种猪扩繁场(2个在改造中),设计存栏祖代(GP)种猪合计7.42万头,截至2020年1月共实际存栏4.9万头。

》截至2019年底,公司母猪存栏总计32.4万头。其中,能繁母猪存栏17.4万头,后备母猪存栏15万头。

依托上述曾祖代种猪、祖代种猪和能繁母猪资源,天邦提出其2020年至2022年的产能规划如下:

天邦股份母猪和生猪产能三年发展规划

(二)育肥存栏能力

》自建一体化育肥厂。2019年公司在安徽、山东、广西、江苏等地开工建设14个生猪育肥厂,其中已建成育肥厂存栏规模7.71万头,预计2020年末自建育肥厂存栏规模44万头。

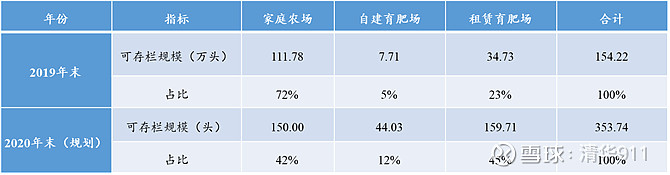

》截至2019年末,公司已建成的租赁育肥场可存栏规模34.73万头,占公司整体可存栏规模151万头的23%。预计截至2020年末,公司已建成的租赁育肥场可存栏规模将达到159.71万头,占公司整体可存栏规模的45%。

》规划2020年末,公司自繁自养生猪存栏规模达203.74万头,占公司整体可存栏规模353.74万头的57%,公司将成为自繁自养为主的一体化生猪养殖企业。

天邦股份各类型猪场可存栏规模(2019年末数及2020年规划目标数)

(三)资产实力与财务状况

截至2019年末,天邦股份的总资产和净资产分别为74.89亿元和29.02亿元,资产负债率为61.25%,总的来看,天邦目前的资产实力较弱、负债率较高,财务杠杆提升空间有限,很难支撑他下一步的产能提升和业务扩张。

但是,如果天邦近期已获批的非公开发行股份计划能在今年4月实施完成,成功募资266,560万元,并进一步从银行获得不低于前述金额的贷款,那么,合计超过50亿元的新增资金,如果全部用来扩产,将可以支撑天邦股份在2020年内完成年出栏量500万头左右的新增产能建设(未考虑天邦在2020年每月生猪销售所获得的新增营业利润对扩产能力提升的影响)。

二、对天邦其规划目标的达成概率的看法

假设天邦2020年至2022年产能规划和目标的实际达成率为70%,则其2020年至2022年可实现的生猪出栏量分别为380.8万头、1037.4万头、1639.4万头,以这个数据对比2019年,其出栏量的三年复合增长率高达73.21%。三年算下来,天邦大概率是要赚100亿或以上的,把这100亿加上其2019年末29亿的净资产和2020年大概率可以完成的定增募资额25亿元(扣除发行费用后)后,可以发现,到2022年末时,天邦的净资产将达到154亿元或以上,而其截至2020年3月6日的总市值为141亿元,由此对应的预测市净率(PB)仅为0.915倍。

注:前述测算未考虑天邦的饲料和疫苗业务所贡献利润的影响。

如果从天邦截至2019年末拥有的4400头曾祖代(GGP)种猪、4.9万头祖代(GP)种猪、17.4万头能繁母猪、15万头后备母猪来看,天邦2020年的能繁母猪净增加量(当年新增繁母猪数减去当年淘汰的能繁母猪数)应在45万头左右(其中15万头来自后备母猪,30万头由祖代种猪产仔并育成),基本可以支撑天邦在2020年末和2021年末分别实现60万头和90万头的能繁母猪存栏目标。

而根据天邦现有的能繁母猪数量及后续可逐月增加的新增能繁母猪数量,天邦在2020年的仔猪出栏量有望达到600万头或以上(包括:现有17.4万头能繁全年2.3次产仔的仔猪存活量约400万头,及当年新增能繁实际产仔约200-300万头),2021年达到1200万头以上(以2020年末母猪存栏量60万头为基础),以此来看,以天邦的仔猪生产能力,基本上是可以支撑天邦实现我们前文假设的70%的目标达成率的。

其实,无论天邦未来三年发展规划能不能顺利实现,也不要去纠结前述实际出栏量能否达到其规划目标的70%,至于天邦2020年及之后还会不会又走霉运并再一次因非瘟等特殊情况遭受重大损失,那就只有天知道了!股市炒的主要就是预期,股票没卖光、钱没落袋前,谁也不知道自己最后究竟是赚是赔,收益率到底是多少!但是,在选择投资标的时,有没有足够的安全边际则是下单前必须判断清晰的首要问题。

三、对猪肉股安全边际及估值方法的探讨

从底层逻辑的视角来看,买股票跟你和朋友合伙开公司做生意没有本质的区别,考虑的无非就是这门生意能不能赚钱?投进去的本钱几年能回本?赚到的到底是真金白银还是一堆应收账款?换作到股票投资上,如果你发现某家公司未来五至十年的累计净利润(及累计的经营性净现金流入)将大于或等于其当前的总市值,那么,买入它的股票应该会是一笔不错的投资。

具体到猪肉股,我们还可以试着以各家公司在三年后大概率能达到的出栏规模,乘以过往猪周期的头均盈利(取周期起始年度至周期结束年度的平均值),其计算结果大概率会就是各家公司未来能够长期保持的年均利润规模的下限(不考虑各公司三年后的成长性),而以这个结果来作为评价各公司合理估值和安全边际的依据,应是相对合理和保守的。

我们先来看看几家主要的生猪养殖上市公司2019年的全年生猪出栏量和年末母猪存栏量,以及他们在2020年2022年的产能规划和目标:

单位:万头

注:上述各公司2019年的母猪存栏量为“能繁母猪存栏量+后备母猪存栏量”,而2020年及之后的年末母猪存栏量仅为能繁母猪数量,不含后备母猪数量,此外,除天邦股份的产能规划和目标数据来自其非公开发行股份的路演材料外,其余公司2022年的生猪出栏量目标均为本人的预估数,欢迎指正。

根据上表数据可知,由于这几家位于行业前列的生猪养殖上市公司的养殖规模普遍将实现倍数级增长,因此,如果各公司未来几年的产能规划和目标能够基本实现,即使未来猪价和头均盈利水平逐步回落到正常水平,多数公司届时的生猪养殖业务盈利规模仍将较2019年实现倍数级增长。

那么,这些公司的产能规划目标能够实现吗?他们的资本实力和核心资源能否支撑他们的扩张计划,对于各公司的资本实力及可能的融资能力,本文中不予分析和评价。但是,相信很多对猪肉股的投资有研究的人士都很清楚,对未来这几年的生猪养殖业来说,得种猪者得天下。除了资金实力、场地储备等资源外,谁拥有足够多的种猪(最终决定仔猪生产能力及肥猪出栏规模),谁才有可能在这一次产业集中度快速提升的产业变革中赢得市场份额。

因此,我们有必要再来看看几家主要的生猪养殖上市公司截止2019年末的核心资源:种猪数量。

注:本人未搜集到温氏股份和牧原股份截止2019年末的曾祖代和祖代种猪数据,欢迎知情者提供或补充这项数据,拜谢!

从各公司目前拥有的祖代种猪数量来看,在既不考虑曾祖代种猪2020年所生祖代种猪数量的增长对2021年能繁母猪数量增长的影响,也不考虑2020年至2021年当年所淘汰的能繁母猪数量的情况下,保守预计,各公司每年能够新增的能繁母猪数量分别为正邦81万头左右、新希望54万头左右、天邦30万头左右。结合各公司截至2019年末的能繁母猪和后备母猪数量来看,这三家公司在产能规划中设定的2020年至2022年末的能繁母猪存栏目标大概率是能够实现的(其中,新希望的能繁母猪存栏目标的实现,需要加上曾祖代种猪所生祖代种猪的增长对能繁母猪的贡献)。

虽然暂时没有温氏和牧原的曾祖代和祖代种猪数据,但我认为以这两家公司目前的资本实力、现有的业务基础,要达到其规划的能繁母猪存栏目标的难度应该不大。总的来看,在各公司未来三年均不再因非洲猪瘟而产生较大损失的较理想的情形下,其各自的生猪出栏目标的实现概率是比较高的,但天邦应该需要在今年完成定向增发的基础上,再通过发债或贷款等其他方式扩充营运资本,否则很难完成其设定的生猪出栏量目标。

在前文中,我们已经了解了各公司截止2022年的产能规划和目标,如以各公司2022年的全年生猪出栏量(预估数)为基准,假设2022年生猪头均盈利的全年均值降至300元/头(该数值与过往猪周期的生猪头均盈利的周期平均值较为接近),即使不考虑各公司其他业务贡献的利润,各公司在2022年仅生猪养殖业务所贡献的利润将分别为:

注:1、由于前文假设天邦的目标达成率为70%,因此天邦的2022年出栏量目标由2342万头调整为1639万头。2、上表测算时未考虑各公司养殖成本的差异对各公司头均盈利造成的影响,比如牧原的头均盈利高于行业平均水平,也未考虑各公司在2022年后的后续成长潜力。

说到这里,我们可以以主营业务全部集中于养猪的牧原2014年至2018年这五年的头均盈利为例,来验证一下300元/头的头均盈利是否合理。

牧原股份2014年至2018年(上一个猪周期)的头均盈利情况

据上表,牧原股份在2014年至2018年这一个完整猪周期内的头均毛利的五年平均值为385.61元、头均净利的五年平均值为303.10元,把每年的管理、销售、财务、研发费用等摊至每头猪的头均分摊金额也较为稳定,平均82.50元,多数时候在80元以下。

至此,相信有些人已经可以根据各家公司其他业务板块过往年度所贡献利润的数额(可以简单假设其他业务未来所贡献的利润保持稳定,取其近三年的平均值)、截至2019年末的净资产额等数据,来进一步推算出各公司在2022年的归母净利润规模及截至2022年末的净资产额,并可根据各家公司的最新总市值来分别计算其对应的预测市盈率(PE)和预测市净率(PB)。

最后再总结一下对猪肉股估值的看法。

对生猪养殖这种强周期性行业来说,由于其在一个完整的周期中的每年业绩波动较大,不太合适用市盈率(PE)去估值;但是,强周期性行业的公司在一个完整的周期内若干年度的累计盈利总是正数,因此,其在一个完整周期的若干年度内的周期均值(如毛利率均值、净利率均值、单位盈利均值等)能更为客观的反应这个公司未来可持续的盈利能力。

在实践中,还可以用强周期性行业公司在一个完整周期内的平均ROE除以股票市场的长期回报率或无风险利率,再拿这个计算结果与该公司当前的市净率(PB)进行对比,也可以相对客观的评价这家公司的PB估值是否合理。

至于自由现金流折现的估值方法,一方面是对很多人来说,学习和掌握起来有一定难度,且其假设条件和参数设置是否合理、客观将极大的影响测算结果,另一方面,我个人认为它更适用于周期性较弱、经营较为稳定(毛利率和净利率波动不大)的如消费、公用事业等行业。

本文中涉及天邦的内容较多,在此声明:本人没有为其代言或辩护的意图,无论是温氏、牧原、新希望,还是正邦、天邦,都是猪股投资中应该予以研究和相互对比的对象。