投资要点

事件:中国平安发布2023年业绩。总体看,公司寿险NBV增速符合预期,产险承保亏损主要仍是受保证保险业务拖累,总、综合投资收益率均有提升,总体经营稳健。

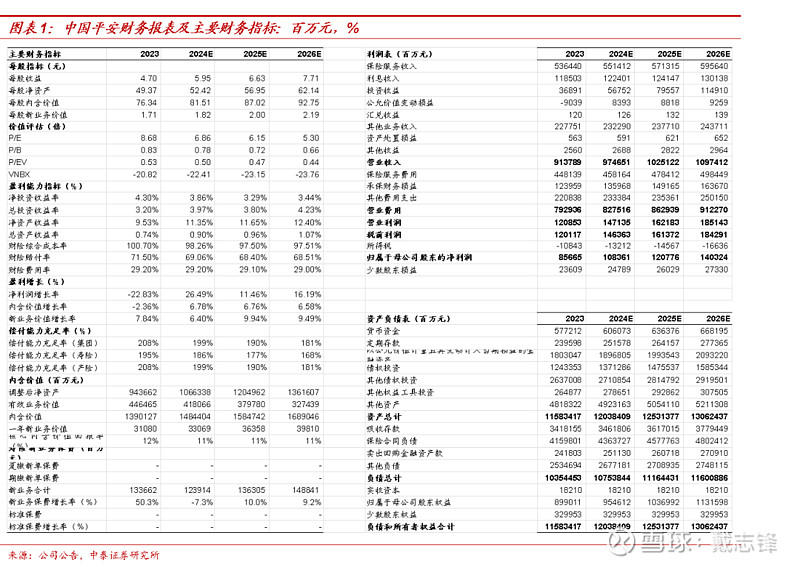

总体业绩:NBV增速符合预期,Q4净利润略低于预期。1)利润及净资产。归母净利润857亿元,同比-22.8%,其中Q4单季亏损19亿元,上年同期为盈利182亿元。归母净资产8990亿元,较年初+3.4%,较Q3末-0.5%。2)假设调整及价值增长。公司将长期投资回报假设和风险贴现率假设分别由5%、11%下调至4.5%、9.5%。集团EV为1.39万亿元,同比-2.4%(可比口径下,集团EV和寿险EV分别同比+4.6%、+6.3%)。寿险NBV为311亿元,同比+7.8%(可比口径下NBV同比+36.2%),其中个险、银保渠道NBV分别同比+40.3%、+77.7%。NBV margin为18.7%,若按2022年假设追溯则为23.7%,同比-0.4pct。

寿险:新单保费增长,代理人产能大幅提升。1)新单保费增长。个人业务新单同比+52.2%,个险新单期缴同比+27.9%,银保新单同比+79.3%。2)代理人活动率提高、人均产能大幅提升。2023年月均代理人35.6万人,同比-26%;年末代理人34.7万人,同比-22%。代理人活动率53.3%,同比+2.5pct;人均月收入同比+39.2%,人均NBV同比+89.5%。3)多元渠道全面铺开。社区网格化专员超过1.5万人,推广城市的13个月保单继续率同比+5.4pct。

产险:承保亏损20.8亿元,主要是受保证保险业务拖累。1)产险保费同比+1.4%。车险、非车险、意健险全年保费分别同比+6.2%、-11.2%、-1.2%,其中健康险增速最快,同比+37%,保证保险则大幅收缩,同比-97%。2)综合成本率100.7%,同比+1.1pct,赔付率71.5%,同比+0.2pct,费用率29.2%,同比+0.9pct。车险、保证保险的综合成本率分别为97.7%、131.1%。3)全年承保亏损20.8亿元(2022年承保盈利10.8亿元),主要是受保证保险业务拖累。

投资:增配债券投资、减配定存,总、综合投资收益率均有提升。1)2023年末总投资规模达4.7万亿,同比+9.0%。其中债券占比同比+3.5pct至58.1%,定期存款同比-1.0pct至4.4%,而股票+基金为11.5%,基本稳定。2)净投资收益率4.2%,同比-0.5pct;总投资收益率3.0%,同比+0.6pct;综合投资收益率3.6%,同比+0.9pct。

投资建议:总体看,公司寿险NBV增速符合预期,产险承包亏损主要仍是受保证保险业务拖累,总、综合投资收益率均有提升,总体经营稳健。考虑到市场波动对寿险公司投资端影响,我们调整公司2024-2026年EPS分别为5.95(前次预测值为7.33)、6.63(前次预测值为7.99)、7.71(新增预测值),同比增速分别为26.5%、11.5%、16.2%,维持买入评级。

风险提示:权益市场大幅度下降,长期无风险收益率大幅度下行,新单保费增速不如预期,寿险改革成效低于预期。

风险提示:权益市场波动。若权益市场大幅波动,将影响保险公司投资端表现。

长端利率下行。若长端收益率大幅下行,将影响保险公司固收类资产投资收益。

新单保费增速不及预期。若新单保费增速不及预期,将影响保险公司新业务价值增长。

寿险改革成效低于预期。若寿险改革成效低于预期,将影响行业长期增长预期。

中泰金融团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,国家金融与发展实验室特约研究员,获2020年新财富银行业最佳分析师第三名、2018-2019年新财富银行业最佳分析师第二名、2019-2020年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等,连续五年入围新财富银行业最佳分析师。中泰证券研究所所长。

蒋峤 (执业证书编号:S0740517090005)中泰非银金融资深分析师,毕业于复旦大学管理学院,拥有金融工程硕士学位,曾供职于浦发银行,2015年至今任职于中泰证券研究所金融团队,研究覆盖非银金融行业、财富管理、多元金融等相关研究领域。

谢谢阅读

欢迎关注我们

传统借贷VS新型金融

重要声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。

本订阅号为中泰证券金融团队设立的。本订阅号不是中泰证券金融团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。