本文作者:赵本才

申明:

本文是作者学习研究资料,不具备投资建议和政策指导性质。任何使用不当与本文作者无关。@今日话题 @7X24快讯 #REITs速达# #REITs战略# #REITs实践# $建信中关村REIT(SH508099)$ $华润医疗(01515)$ $中金普洛斯REIT(SH508056)$

摘要:

通过战略配售与公开发售的对比分析、及后续对中国REITs-IPO资金认购投资者情绪分析,我们认为中国REITs当前为卖方市场,除高速类资产REITs外,其他资产类型均存在较高的REITs市场初期资本红利。

通过分析,才聊REITs认为战配阶段,机构投资者有如下投资偏好:

1、从资产类型来看,仓储物流和产业园类REITs机构投资者战配比高于发起人;

2、从经营模式来看,租赁性REITs的机构战配比高于发起人战配比;

3、从行业类型来看,新经济REITs的机构投资者战配比高于发起人战配比。

战略配售时,发起人与机构投资者之间的博弈还受REITs自身规模的影响。机构投资者战配比与规模成反向关系,即REITs发行规模越小,机构投资者战配比越高。

正文:

一、中国REITs投资者结构:模型

根据中国REITs的相关法规,发售方式决定了投资者结构。

发售方式为战略配售和公开发售,战略配售的对象为发起人及其关联方和特定对象的机构投资投资者。公开发售为网下机构投资者和公众投资者。

国际REITs研究实践经验和研究表明,投资者结构对REITs影响主要体现在如下方面:

(1)影响REITs IPO定价;

(2)影响REITs治理;

(3)影响二级市场流动性;

(4)影响REITs价值增长;

研究模型如下表:

首先,流动性安排。

战略配售与公开发售的比例关系,会影响IPO后REITs二级市场的流动性。按照REITs规则,战略配售有锁定期:发起人20%为60个月,超过20%部分为36个月,战配的机构投资者所定期为不低于12个月。公开发售无锁定期限制。

其次,定价机制。

中国REITs通过向战略投资者定向配售、向网下投资者询价发售及向公众投资者定价发售相结合的方式进行,认购价格通过向网下投资者询价的方式确定。

第三,REITs治理。

投资者结构安排影响公司治理,尤其是发起人所有权结构与机构投资者所有权机构对公司治理产生影响,机构投资者有利于提升REITs治理效率。中国REITs的机构投资者包括战略配售机构投资者和网下机构投资者。

二、中国REITs发售方式:战略配售VS公开发售

(一)说明:

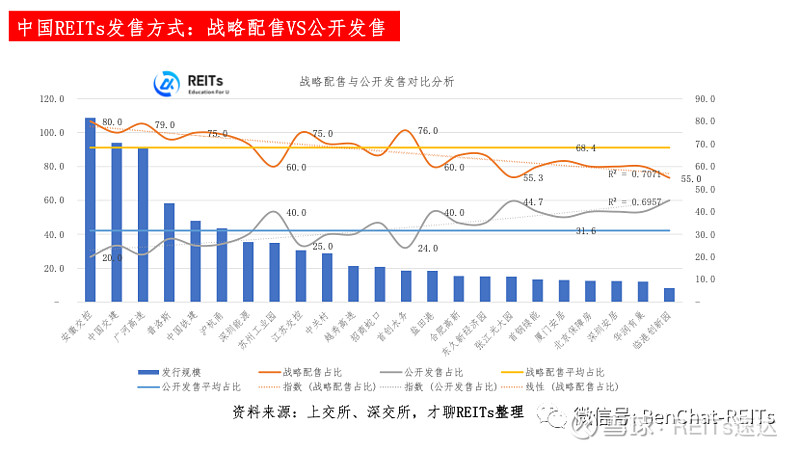

1、总体而言,23单REITs战略配售份额占比为68.4%,公开发售为31.6%。

2、战略配售:最高达安徽交控达80%,广河高速79%,江苏交控75%,首创水务76%。临港创新园55%,张江光大园55.3%,盐田港60%,苏州工业园60%。

3、公开发售:较高的有临港创新园45%,张江光大园44.7%,苏州工业园40%,盐田港40%。较低安徽交控20%,广河高速21%,江苏交控25%,首创水务24%。

(二)小结

1、战略配售68.4%为锁定期份额,公开发售31.6%为非锁定期份额。锁定期60个月占总规模的为20%,锁定期36个月的约15.9%,锁定期12个月为32.5%,IPO上市流动性占比31.6%。这种流动性结构安排需要REITs二级市场来检验,同时为了REITs市场稳定发展,REITs市场已经启动了做市商制度。

2、战略配售影响因素:

(1)从发行规模与发行方式关系来看,发行规模影响战略配售与公开发售的比例,发行规模与战略配售成正向关系;公开发售与发行规模成反向关系。

(2)战略配售对象为发起人和机构投资者,而不同资产类别、经营模式、行业类型不同,发起人和机构投资者所有权会有较大产业。(见下文分析)

三、中国REITs战略配售:资产类型对比

(一)说明

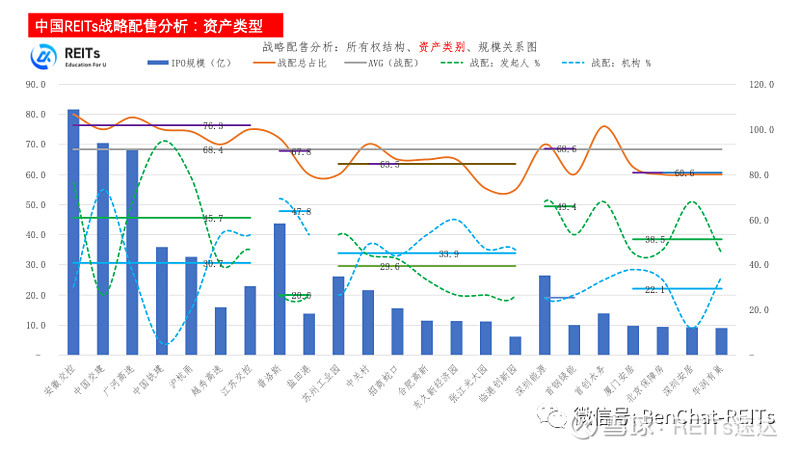

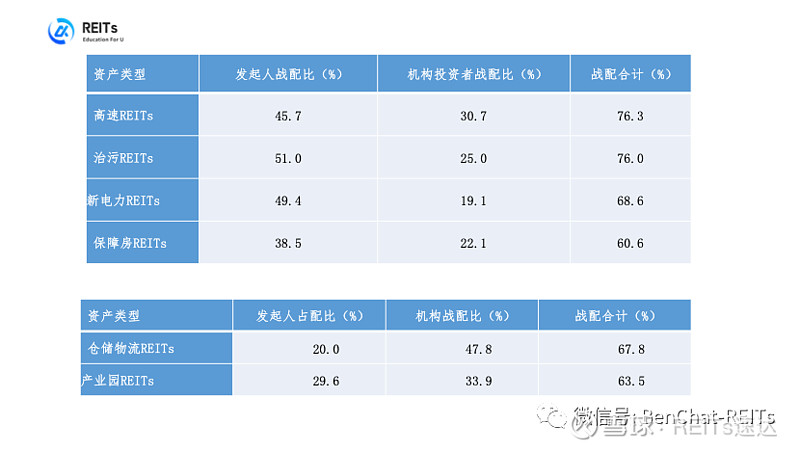

1、战略配售占总发行规模的68.4%。其中:高速REITs为76.3%,治污REITs为76%,新电力REITs为68.6%,仓储物流REITs为67.8%,产业园REITs为63.5%。

2、战略配售结构中,发起人总占比为35.9%。其中:治污REITs为51%,新电力49.4%,高速REITs为45.7%,保障房REITs为38.5%,产业园REITs为29.6%,仓储物流REITs为20%。(具体分析见才聊REITs《中国REITs发起人所有权结构与影响因素》)

3、战略配售结构中,机构投资者占比32.5%,略低于发起人占比35.9%。但各资产类别存在较大差异,其中:仓储物流REITs为47.8%,产业园REITs为33.9%,高速REITs为30.7%,治污REITs为25%,保障房REITs为22.1%,新电力为19.1%。

(二)小结

六种资产类型战略配售结构对比。

1、发起人持有比高于机构投资者

六种资产类型中有四种资产类型发起人权益占比高于机构投资者战略配售占比。作为发行规模最大的高速REITs机构投资者战配比依然获得高速REITs总规模的30.7%。如下表

两个极端配售的思考:中交建REITs发起人仅保留了20%,机构战配了55%。中国铁建发起人保留了71%,机构战配仅4%。发起人与机构投资者的战配比对REITs绩效和市场价值影响程度需要二级市场继续检验。

2、机构投资者战配高于发起人:

(1)六种资产类型中,仓储物流REITs战配比为47.8%,产业园REITs机构投资者战配比为33.9%。而7单产业园REITs中,5单REITs的发起人战略配售比低于33.3%。(如上表)

(2)仓储物流REITs和产业园REITs通过REITs市场上实现首先“资本循环”,采取了“一次性博弈”退出策略,通过资本循环实现REITs价值增长。

(3)发起人资本循环:我们需要明白的一个道理是,中国REITs的发行制度实现的资本循环是发起人自身循环。与普通上市公司发行股票不同的是REITs发行募集资金通过购买专项计划的方式回流到发起人,由发起人支配和使用。政策要求发起人所得募集资金主要用于本次REITs资产类型相关的产业的发展,并作为未来扩募资产主要来源之一。这是否意味着发起人对REITs价值创造和发展起着决定性作用?目前5单REITs的扩募100%是关联交易。