福建海通发展股份有限公司的股票简称是“海通发展”,最近即将开启IPO申购了,本次发行价37.25元、发行市盈率为22.99倍,显著高于所在行业6.38倍的平均市盈率水平。

单从截止到目前的财务数据,海通发展业绩成长性确实不错,2021年营收、净利同比分别高达135.42%和683.76%,2022年在各行业都不是特别景气的背景下,营收、净利同比分别保持在28.02%和29.76%,看似是很不错的。但其实这是应了那句话:站在风口,猪都能飞起来。

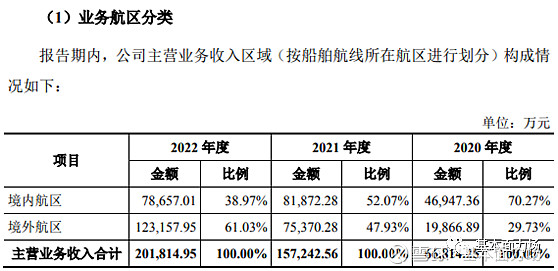

知道了海通发展所在行业就明白了,这家公司主要从事国内沿海以及国际远洋的干散货运输业务,其中境外航区所占收入份额近年来大幅增加,在2020年还不到30%,2022年已经占有60%以上比重了,也即海通发展对于进出口远洋运输业务的依赖程度越来越高。

这或许不是好事情。虽然在2021年和2022年给海通发展带来了很大的增长,但这是基于行业景气度爆棚的影响。很典型,海通发展在招股书中披露的同行业可比公司,最主要的就是招商轮船、宁波远洋,哪个不是2022年业绩暴增?两家公司截止到2022年三季度的净利同比分别为66.13%和51.13%,哪个不比海通发展的增速快?

不难看出,相比招商轮船、宁波远洋这两个龙头,海通发展的业绩成长性就不算牛的了,其实还算落后一些的,表面数据的高增长也就是站在风口上的猪。

对于盈利能力,海通发展在招股书中是这样描述的:自 2020 年下半年以来,随着国内疫情防控措施取得成效,中国经济率先复苏,货物进出口贸易需求和国内贸易需求提升,干散货航运业景气度快速回升同时受疫情防控等因素影响,部分港口出现堵港情形,全球航运周转效率下降,市场运价/租金波动上涨。随着未来全球疫情逐步得到控制,航运周转效率将出现回升,运力短缺问题也将得到缓解,市场运价/租金可能出现一定幅度的回落, 公司的经营业绩可能出现一定程度的下降。在极端情况下,公司有可能发生上市当年营业利润比上年度下降幅度超过 50%甚至出现亏损的情况。

这倒是符合今年以来远洋运输的实际情况,进出口乏力带来的运价雪崩,都快吵翻天了,力场君就不用多说了,海通发展预计的“市场运价/租金可能出现一定幅度的回落”已然变成了现实,至于“极端情况”也难保不会成真。

可以说海通发展是踩在行业景气度最高的时候,成功IPO,展望2023年恐怕很难像2022年过的这么滋润了。在这样的大背景下,公司完全无视6倍多点儿的行业平均市盈率,却以23倍市盈率的高价来圈钱,您说这个风险大不大?反正力场君觉得太贵!不值!建议还是谨慎申购吧。