博基手:金融博士后、金融从业者、基金投资者。本文首发于V号“博基俱乐部”,欢迎关注!

个人养老金简单讲就是国家给予所得税优惠支持,鼓励个人进行自我养老金储备。可以理解为在赡养老人等个税专项扣除外,增加了一个养老扣除项,额度同样是每年1.2万。只不过,这项扣除资金必须进入专门的账户进行养老投资,直到退休才能领取。这里需要指出的是,这个个人养老金账户,与五险一金中的基本养老保险个人账户完全不同,互相独立。关于个人养老金的可以看文章个人养老金有何好处,如何参与?

那个人养老金具体税收优惠是什么样的呢,有哪些要点,本文逐一解答。

一、税收优惠政策具体有哪些要点?

1、缴费环节

一是目前的税前扣除额度是1.2万每年,后续会根据社会经济发展状况进行调整。二是缴费非常灵活,参加者可以按月缴到银行账户,也可以按年一次缴足。三是享受税前扣除的标志是当年把这笔钱缴存到个人养老金银行账户。四是当年的额度必须当年使用,不能跨年累计。如果间有几年断缴,虽然不影响后续缴纳,但并不能通过补缴的方式享有断缴期间的税前扣除额度。因此2022年的1.2万额度,必须12月底之前缴进银行账户。这也是个人养老金政策最近密集出台的原因,因为要确保12月底之前能够实际运行。

2、投资环节

政策规定“投资收益暂不征收个人所得税”。事实上目前投资基金或者银行理财产品的收益本来也是暂不征收个人所得税,因此投资环节并没有额外的税收优惠。但是严格来讲,我国仅是“暂不征收资本利得税”。可能有一天会对普通投资行为征收(国际上大多如此),那个时候个人养老金投资阶段不征税,才能体现更大优势。

3、领取环节

政策规定“领取部分不并入综合所得,单独按照3%的税率计算缴纳个人所得税”。这里有三点要注意:一是不并入综合所得,是说对于个人养老金不设免征点。二是对本金和收益均要征税。有些人认为领取阶段仅对本金征税,这种理解是不对的。这是因为个人所得税针对是个人收入,而个人养老金的本金和收益都是收入的孳生品。三是只对个人实际提现的部分征税,其余还在资金账户的部分可以继续投资,不征收个人所得税。

二、税收优惠的实际效果如何?

按照上面政策规定,我们假设40岁的人,按月缴费1000到个人养老金账户,60岁退休时,20年投资年化收益率5%,分析在不同收入水平和个税税率下的节税效果:

结论有四点:

一是如果当前收入低于个税纳税起征点,参加个人养老金反而要在退休时候要纳税3%,因此从享受税收优惠角度,参加没有好处。

二如果当期个税税率高于3%,参加个人养老金就具有税收减免效果,当前收入对应的个税税率越高则减税效果越明显。

三是对于当期个税税率为3%的人,参加与不参加个人养老金的税收效果是一样的。但是,如果确实要想为自己养老做准备,能够接受资金长期封闭的话,由于个人养老金可投的专属养老金融产品,具有明显的费率优惠,参加仍然有好处。比如个人养老金可投的公募基金,管理费和托管费直接打了5折,同时不收销售服务费、豁免申购费和部分赎回费。

四是,有读者问如果缴费比较少,投资收益很高,是否会出现退休时纳税更多的情况?测算表明这种情况不存在。原因在于,当期缴纳个人所得税,看似是只对本金征税,其实因为纳税部分本来可以产生同样高的收益,因此当期缴税实际上暗含了对未来收益预征税。

三、缴费阶段免缴当期个人所得税如何实现?

具体有两种方式,一是单位代扣代缴,这个方式与住房公积金类似。二是个人自己通过个税APP完成。具体可能有两种方式:

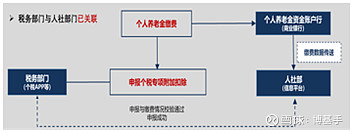

理论上最简单的方式如下图所示:个人向资金账户缴费后,银行将信息传送到人社部信息管理平台,人社部再将缴费信息传送至税务部门记录在案,并同步到个税APP,这样个人在进行个税汇算清缴时候,直接予以确认即可。

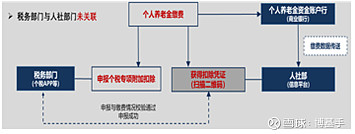

也可能采取如下方式:人社部获得银行传送个人的缴费信息后,向个人开具扣税凭证(好比给出一个发票二维码,个人扫描确认),然后由个人将信息确认后传送到税务信息系统。后续在个税APP进行汇算清缴的流程一样,具体如下图所示:

总体来说都比较方便,也免去了单位工作量,有利于鼓励大家参与。具体细节还有待相关部门明确操作细则。