2016年6月,众巢医学在国内新三板上市2019年2月退市;

2019年11月21日向美国证监会递交了招股说明书,申请以代码ZCMD在纳斯达克上市。

1

美股新股发行信息

2

公司简介

众巢医学成立于2012年,初期主要为医药企业、行业学会等机构提供纯线下医学培训,2015年1月上线了医学慕课平台,开始提供在线的学习方式。

除线上的培训以外,公司还会通过这一服务,为客户组织线下的现场课程教育及学术会议,以提供相应的医疗咨询服务。

公司收入主要有两个部分:

(1)通过课程教育的形式为全球各大知名制药企业推广产品,为在中国内地开展业务的全球TOP20制药企业提供服务。

公司的客户主要是制药企业和NFP(非营利组织)。

截至2019年6月30日止六个月,公司从总计50个客户中产生收入,其中16个客户为NFP,34个客户为制药企业。其中,NFP贡献了66.4%的收入。

制药企业中不乏辉瑞、默克、百时美施贵宝、利来、诺华等全球顶尖大药企。

(2)患者教育及患者用药跟踪服务,通过阳光健康论坛传播的一般医疗知识和信息,以及出售书籍,目前此板块盈利占比非常小。

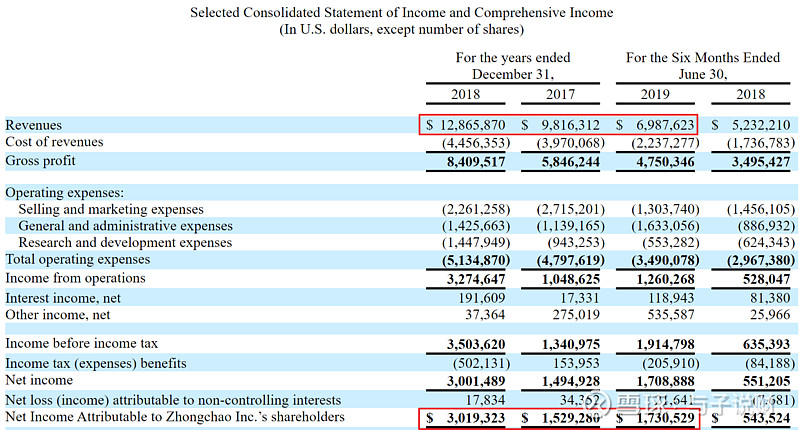

财务方面,2017年和2018年,公司的总营收分别为981.6万美元和1286.6万美元,同期,公司的净利润分别为152.9万、301.9万。

截至2019年6月30日六个月内,公司的营收为698.8万美元,公司的净利润分别为173.1万美元。

众巢医学虽小,但是盈利强,增速快。

3

竞争情况和风险分析

在中国,医学相关教育的市场机会巨大,且在不断增长中。

特别是在中国未来几十年将要持续应对人口老龄化的情况下,公司拥有非常积极的行业增长前景。

但是,众巢公司在招股书和路演报告中,对于行业分析内容比较含糊。

大客户风险。2017年单一大客户营收占比55%,2018年下降到38%,2019年上半年下降到24%。

公司应收账款飙升。2019年上半年时,在收入增长33%的情况下,该公司的应收账款同比增长157.3%,占当期收入的比例高达73.4%,而2018年同期应收账款占收入的比例仅有38%。

4

股东和机构投资者

公司投资者包括繸子财富、汉富资本、安赐资本、佳云科技。

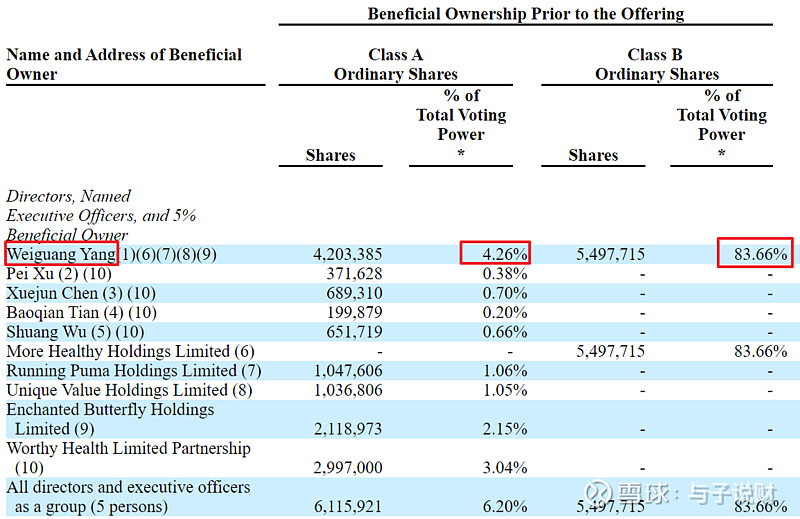

公司采用A、B股不同权结构,A股持有1股有1票投票权,B股持有1股有15票投票权。

A股上市交易,B股不上市交易。

公司创始人杨伟光拥有80%+的投票权,属于绝对话语权。

估值情况

以上限价4.5美元计算,市值约0.9亿美元,市值非常小。

按2018年净利润计算,市盈率约30倍。

公司属于高速发展的互联网医疗服务行业,估值并不高。

5

结论

1、公司向医疗保健专业人员提供的教育和培训,实现收入稳定高速增长,资产质量较高。

2、大客户依赖风险大,应收账款上升,2019年上半年预收账款同比下滑63%,对下半年收入增速应有所警惕。

3、问题是小市值波动大,本想100股友情参与一下,但这个新股最少认购3375美金(625股),大肉或者大面。