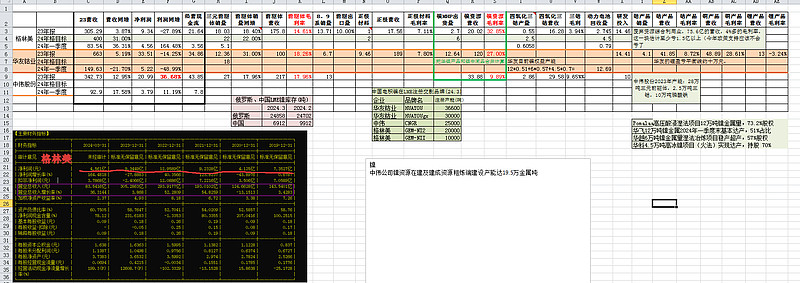

印尼镍崛起与A股电池级镍材料的三巨头:传统镍材料的巨头是金川、青山集团等,但随着动力电池对镍材料的需求大增和产业资本对镍矿开发的迅速跟进,低成本提供镍矿的印尼系镍材料迅速崛起,而这其中在A股上市$华友钴业(SH603799)$ $格林美(SZ002340)$ $中伟股份(SZ300919)$ 就是其中的典型代表。以在LME注册交割的电积镍产能来看,华友在LME的注册产能是6.66万吨,格林美是3万吨,中伟是2.5万吨,妥妥的LME三枝花呀,在这其中,华友的新增产能最大,格次之。当然除了LME的注册产能,华友在上期所也有注册产能,华友是典型的中国公司,大干猛上,相当的激进。

当然也由于华友的大干猛上,直接导致了其支出投入的膨涨和利息支出的狂增,再叠加去年电池材料的大幅下降,华友钴业23年度和一季度的业绩分别增长是-21.7%和-48.99%,可以说是相当的差了,主要原因是因为钴、镍、锂价格的大幅下跌导致的利润下跌及随之而来对相关在库材料的计提损失,在价格下行周期,材料公司可以说是double kill啦。以格林美为例,其根据订单通常准备半年左右的材料,而在这一过程中,一旦材料价格猛烈下降(去年就是),那这一计提损失也是巨大的。(镍价从2023年初3万美元跌到1.6万美元,钴价是30多万跌到21万左右,碳酸锂更是从50万左右跌到10万)

从三个公司的业绩表现上也可以看出其中的区别,主要通过购入材料制造成前驱体赚取加工费的中伟股份无论是23年和24年一季度业绩都是正增长的;而所谓的一体化企业,华友和格林美就被材料价格的大幅下跌而深受其害。当然,华友和格林美有一点不同的是,华友材料占比更大,钴、锂原料更多,所以从一季度来看,两者业绩就分化了,这一点所以从材料价格上可以看得出来。

镍价在2023年四季度触底,一季度反升,一季度均价是1.68万美元,二季度到目前均价是1.85万美元左右,按之前相关调研,结合矿价略升和钴价下跌,火法镍成本应该在1.35万左右,湿法镍成本应该1.2万美元左右。

算一下镍的收益,目前华友镍权益产能12.69万吨,或之后镍价维持在这一水平,则镍产品增加2024年利润约9.5亿RMB,还是相当可观的,格林美的镍利润增加值约是3.5亿左右。而中伟的镍不是太熟悉,应该增加值会更少一点。另外,华友在锂价回升,铜价仍然坚挺的现状下,目前的情况是业绩反转过程中了(钴还在盘底)。

展望一下未来,未来的电池是哪种电池更受欢迎?结合目前热度高涨的固态、半固态电池,资本和产业已经为我们选择了方向,更安全、更高能量密度的电池会是方向。可以在未来几年,高镍多元材料的半固态或固态电池或许会得到更多的应用。相比之下,磷酸铁锂之前相比多元电池的优点:更安全、更便宜,在半固态和固态电池应用之后,优势只剩下一点,更便宜了,未来铁锂电池在汽车上的份额或许会下降,若真是那样,国产之光比亚迪在固态电池普及的将来或许会碰到很大的困扰。因为固态电池没有液体电解液,于是多元电池起火的概率也就急剧下降,而能量密度更低、一致性更低的铁锂电池在和多元电池在汽车领域竞争时就会处于劣势。So,如果未来仍是铁锂当道或者是占比越来越高,那华友钴业,中伟股份和格林美的未来都不会太好,也许只能赚个行业发展的平均利润或更差;反之,如果未来高镍多元电池占比越来越高,那这三者会更有想象力,则德方纳米之类主打铁锂的个股就麻烦一点了。

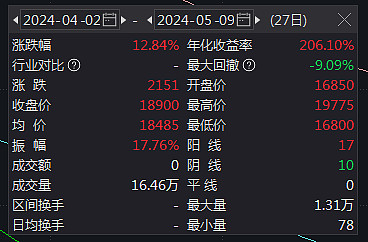

目前华友、格林美或中伟的镍产品处于高速放量阶段,当前价格之下盈利已经非常好了,加上现在材料价格稳中有升,也不再会有大额计提了(格林美四季度就玩了一手大额计提),加上前驱体业务的收加工费模式保证了稳定的盈利,在材料价格稳定和上升阶段,三公司当中原料占比更大的获得的利润弹性会更大的,弹性差不多就是华友》格林美》中伟股份,和去年材料价格下降阶段的顺序恰好相反吧。另外附一张本人整理的表格,说到的和未说到的都在图中了。