-投资摘要-

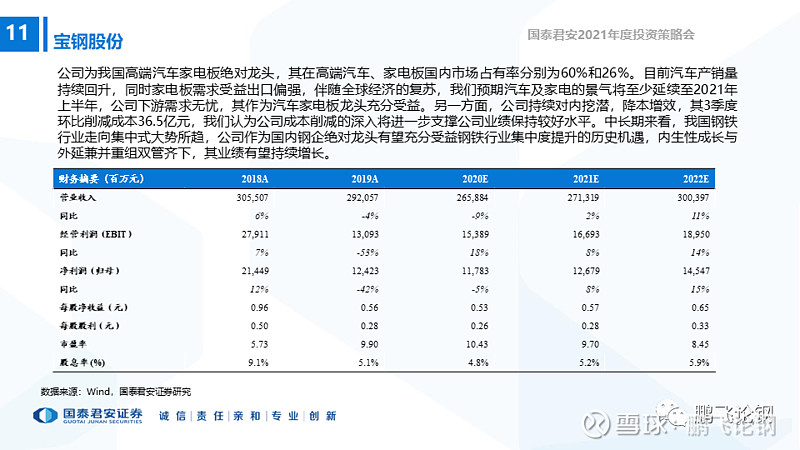

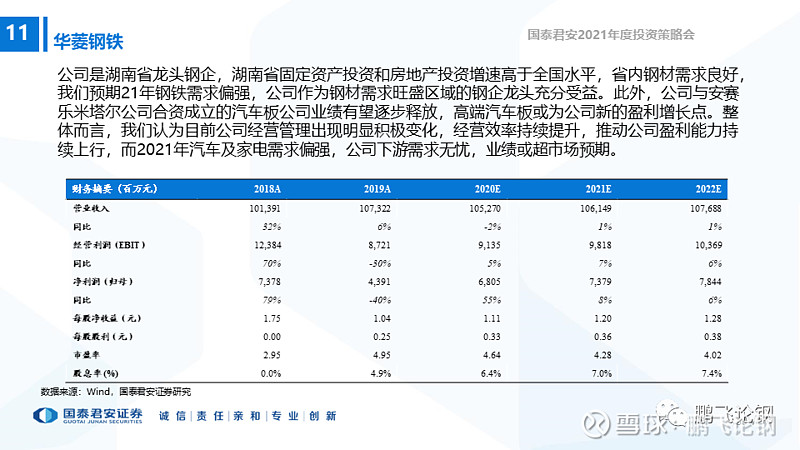

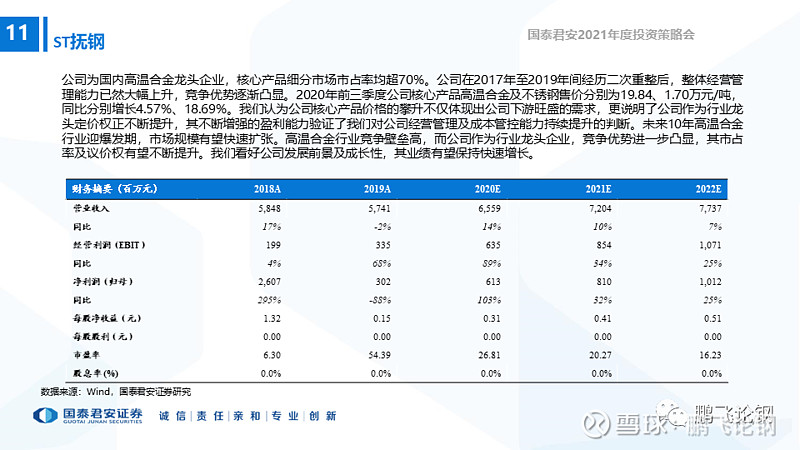

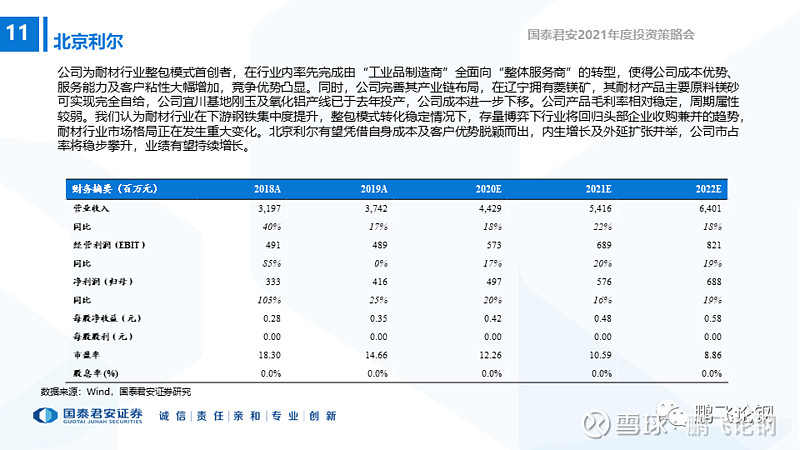

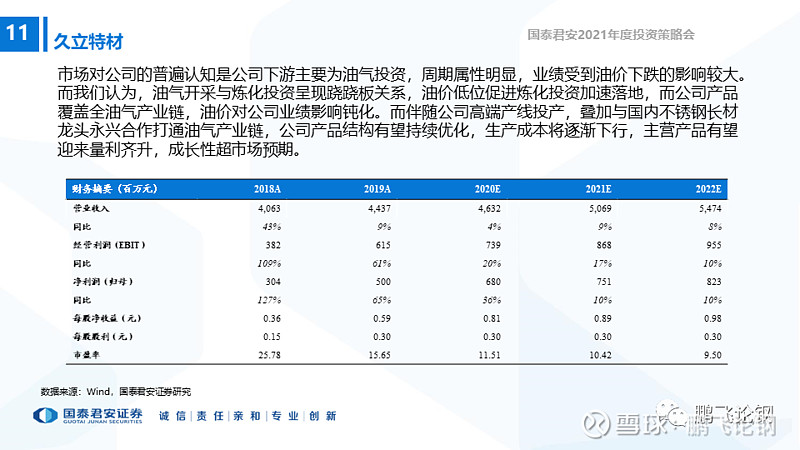

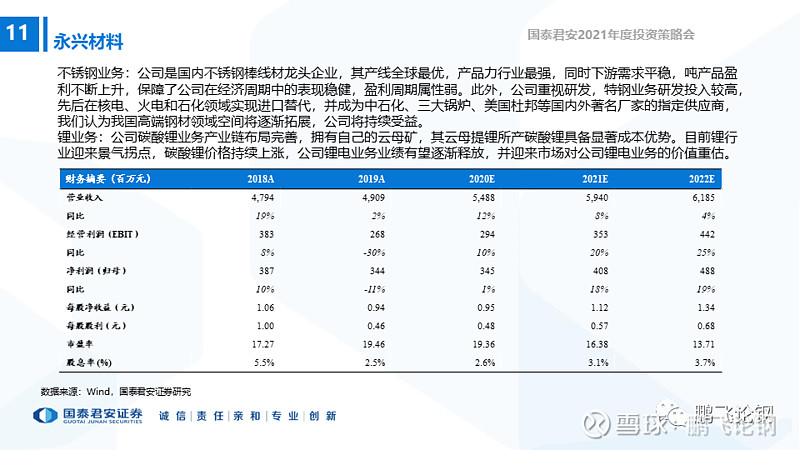

我们维持行业“增持”评级。重点推荐成长性和成本优势兼具的行业龙头:方大特钢、三钢闽光、韶钢松山;低估值板材标的宝钢股份、华菱钢铁、南钢股份、新钢股份。同时推荐特钢及高端材料标的:中信特钢、ST抚钢、甬金股份、北京利尔、久立特材、永兴材料、方大炭素、图南股份。原材料行业推荐河钢资源。港股推荐天工国际、中国东方集团。

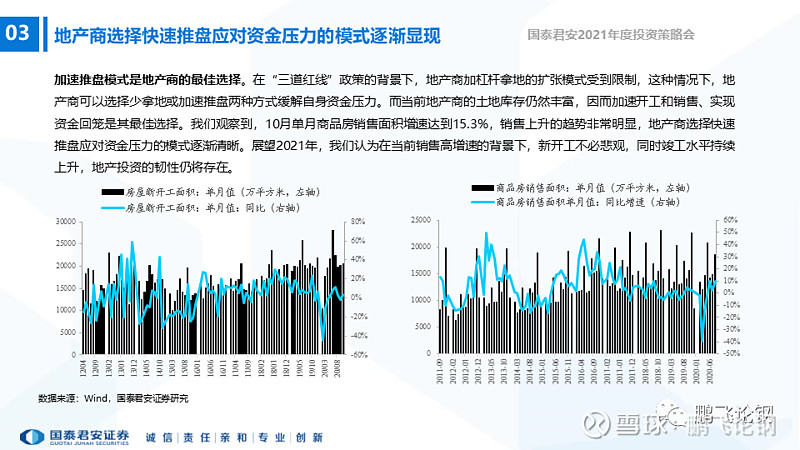

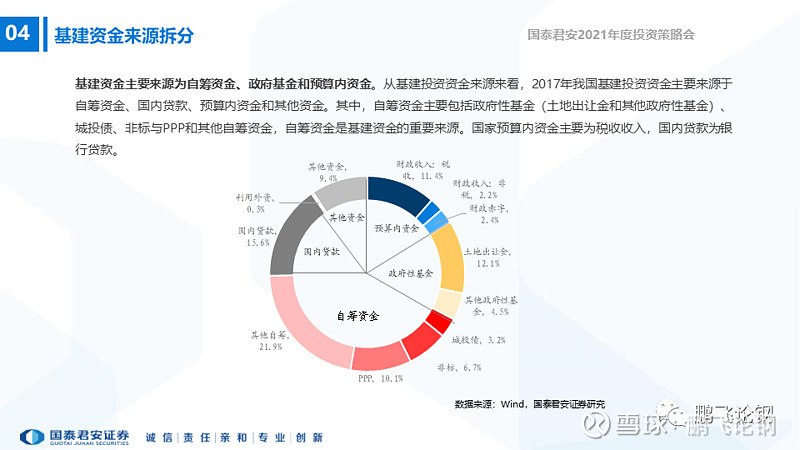

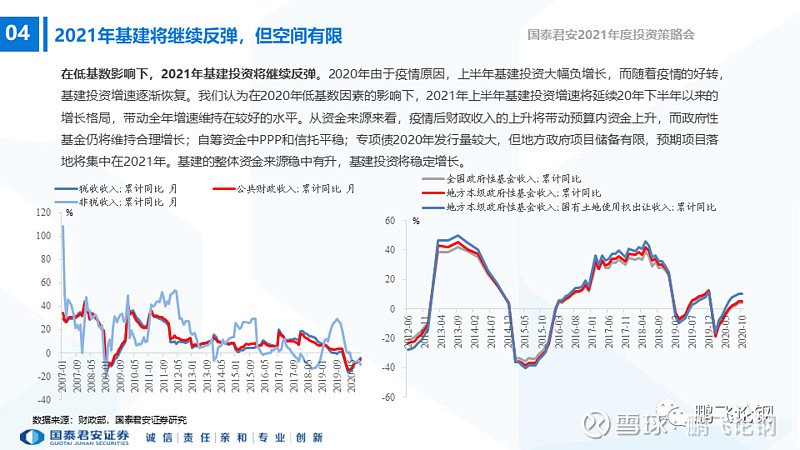

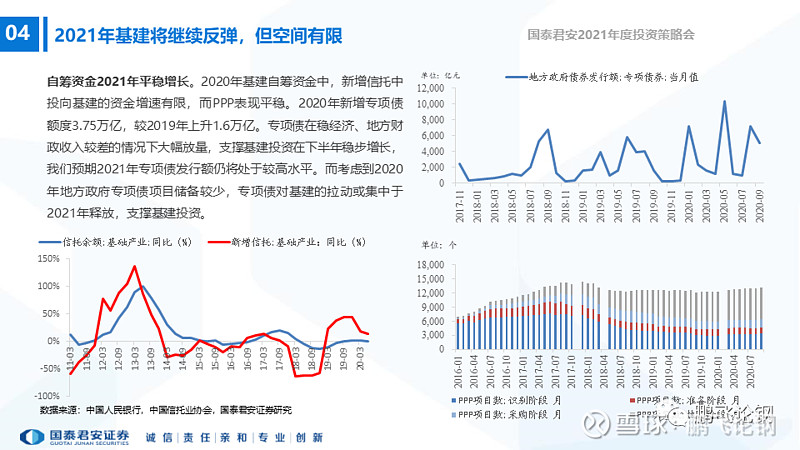

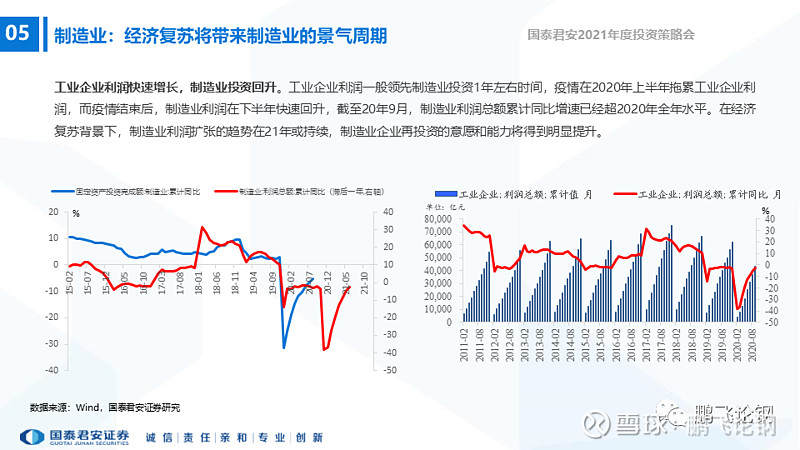

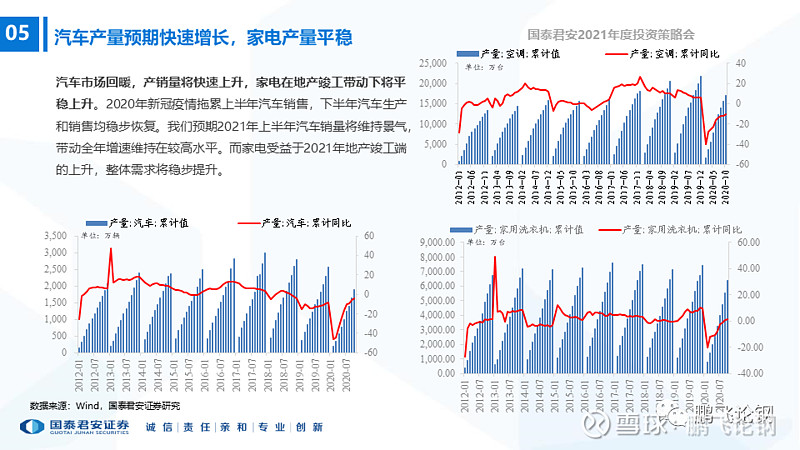

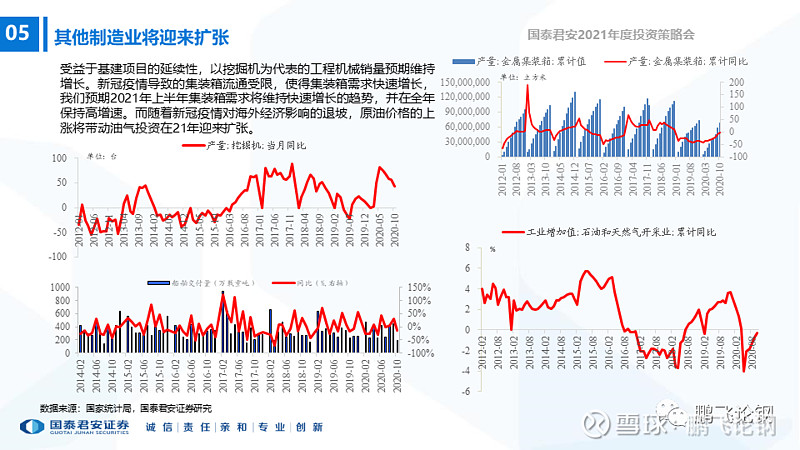

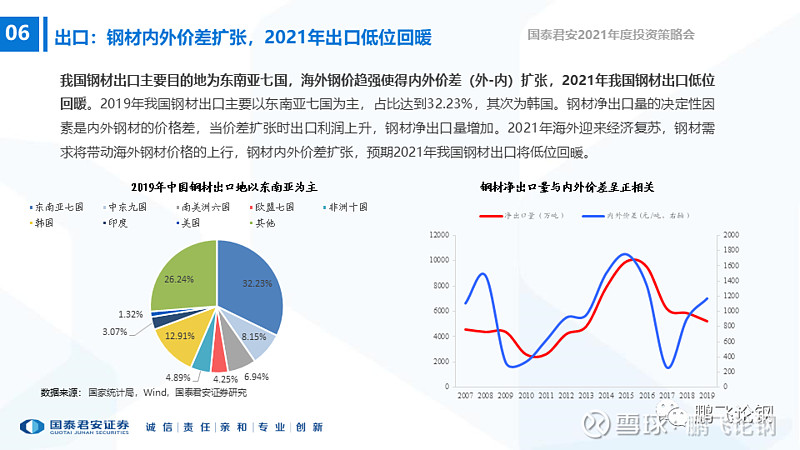

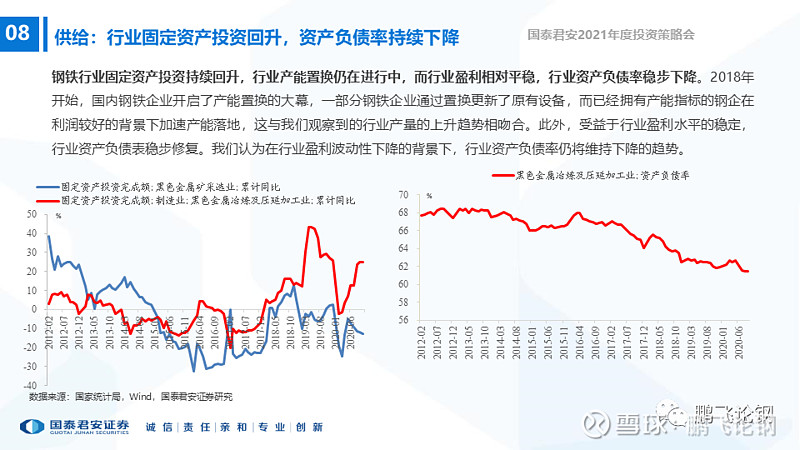

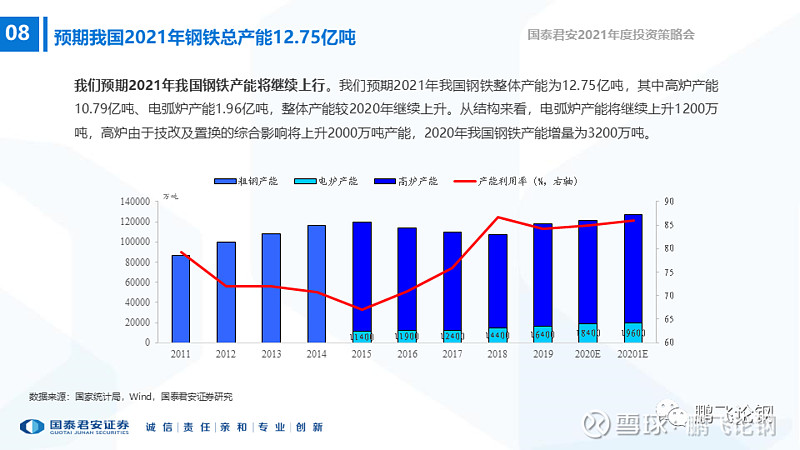

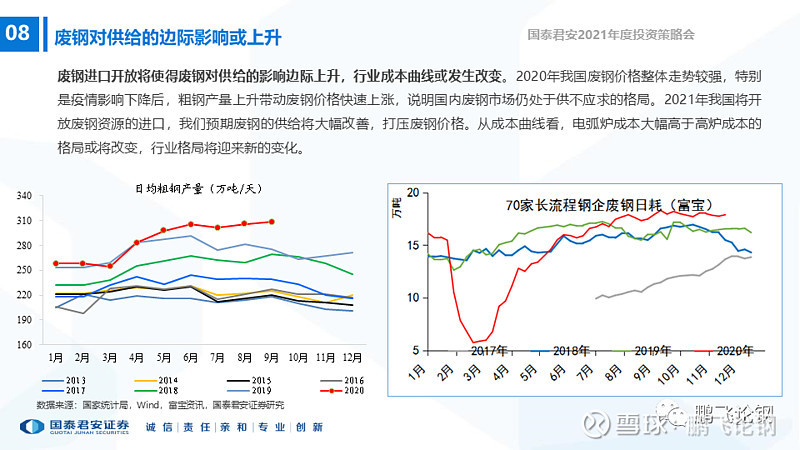

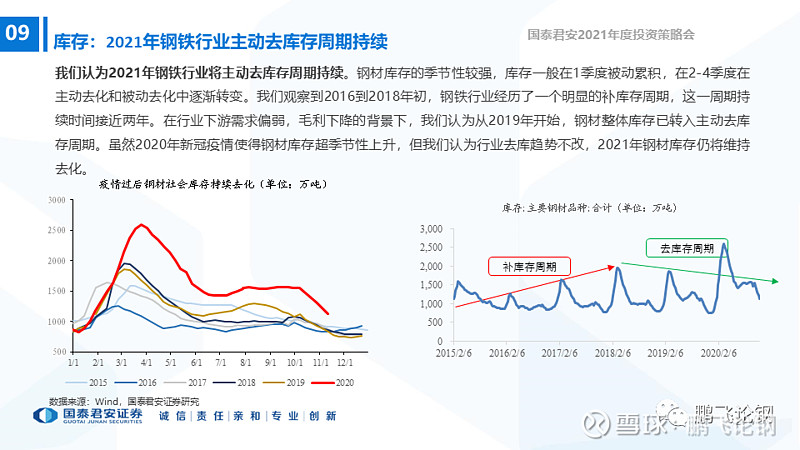

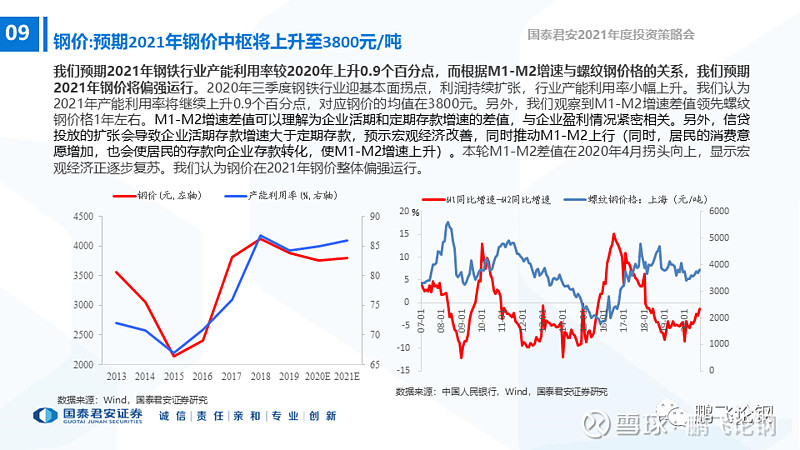

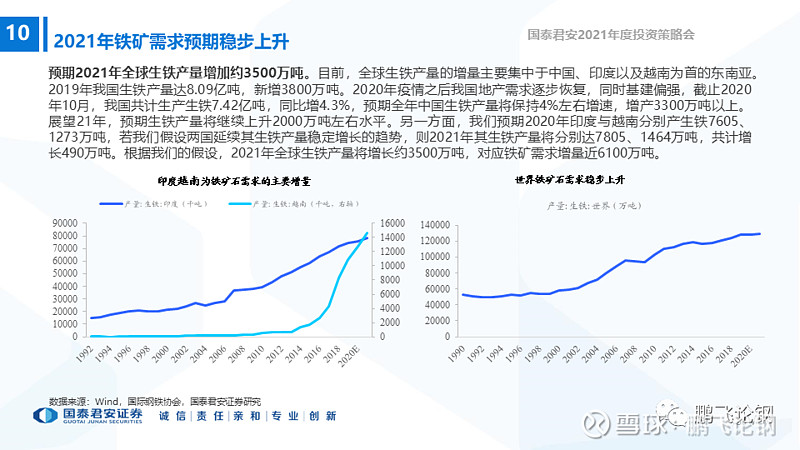

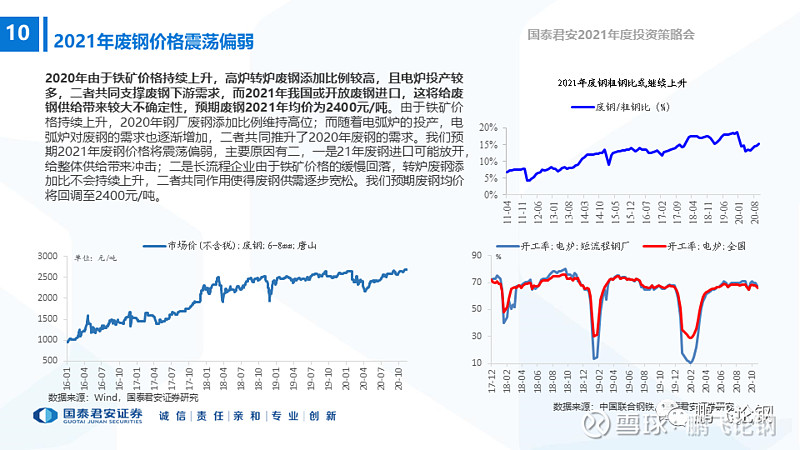

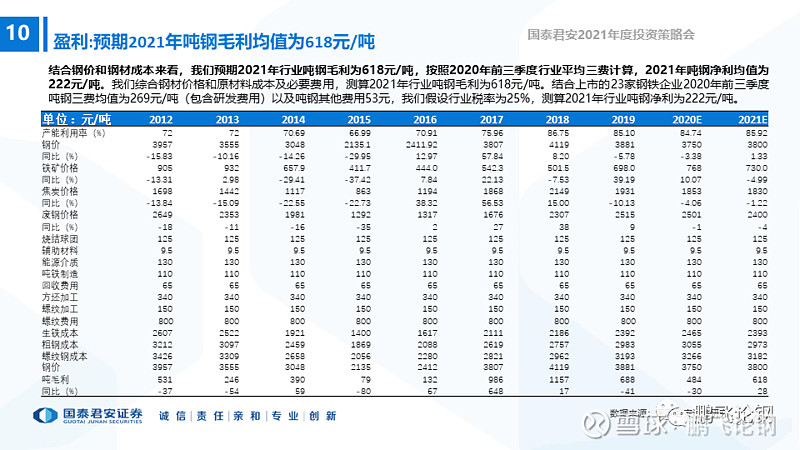

需求稳中有升,行业盈利好转。地产商加速推盘的背景下,地产投资韧性仍在,基建投资持续性较强,预期仍将维持良好增速。此外,在国内外经济复苏的带动下,制造业等对钢材的需求将稳步回暖,判断2021年钢材需求稳中有升。供给端仍有产能置换及电弧炉投产,整体钢价预期窄幅波动。而受益于海外铁矿产量的释放、废钢进口的放开和焦炭产能落地,行业成本下降将带动行业盈利好转。

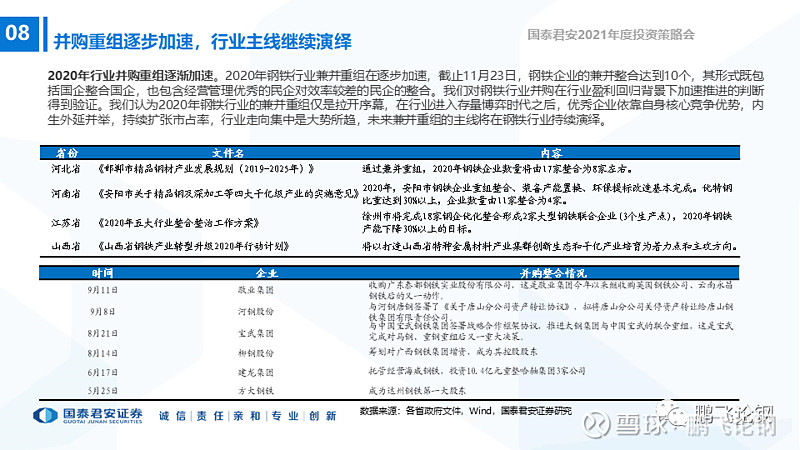

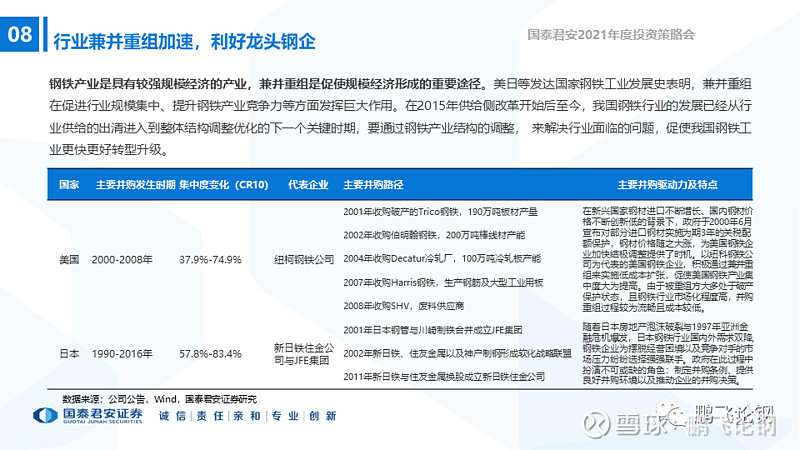

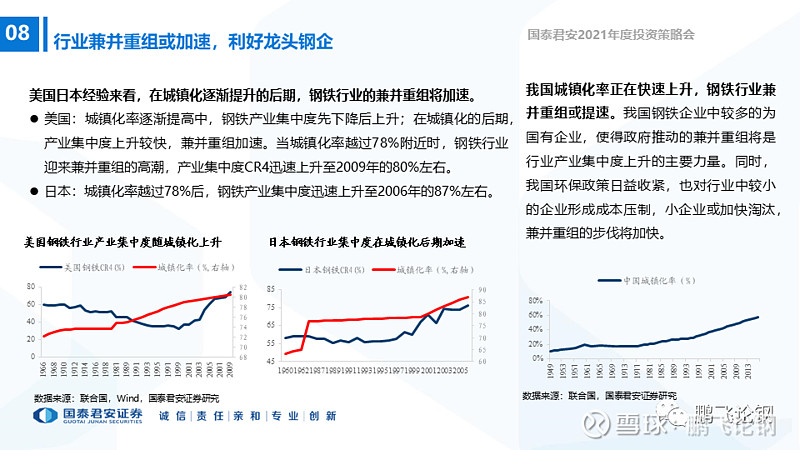

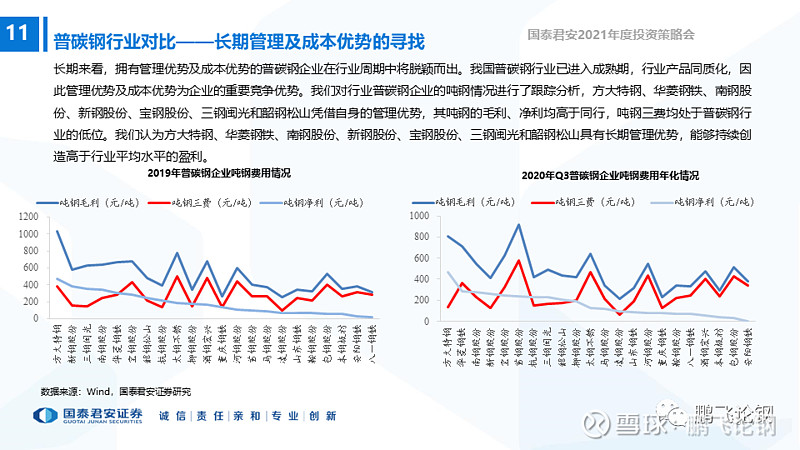

产业格局的变化带来个股分化。2020年以来,钢铁板块不再同涨同跌,而是个股涨幅远大于板块。这里原因不在于需求端的超预期,而是产业格局的变化。产业端的变化主要包括四点:第一是集中度迅速提升,表现为宝钢自上而下的兼并重组及民营企业自下而上的产能收购扩张,表现的是宝钢在汽车板领域的定价权以及方大特钢兼并收购降成本的成长性;第二是钢价波动性下降,源自电炉废钢占比提升,产业供给易变性加大,调节供需关系从而稳定价格,表现为行业龙头企业超额盈利稳定与持续;第三是精细化管理,钢铁公司降成本及在生产过程中对科技的应用应该是最领先的,国内龙头钢铁企业的成本优势全球领先,是真正的全球核心资产;第四是特钢占比的持续提升,表现为ST抚钢及中信特钢的需求持续增加,品牌优势逐步确立。

钢铁行业选股的核心逻辑是alpha。从2020年开始,国泰君安钢铁团队开始注重对个股的自下而上研究。我们认为行业的下滑将促发龙头集中度的提升,这在制造业里面将创造很多的投资机会。看管理、看成本、看效率、看扩张将是周期品走出周期,持续成长的核心利器,也是未来选股的核心逻辑。钢铁这一轮的本质不是Beta,而是Alpha,需求超预期是部分催化。2021年行业有望重塑格局,成本为王。

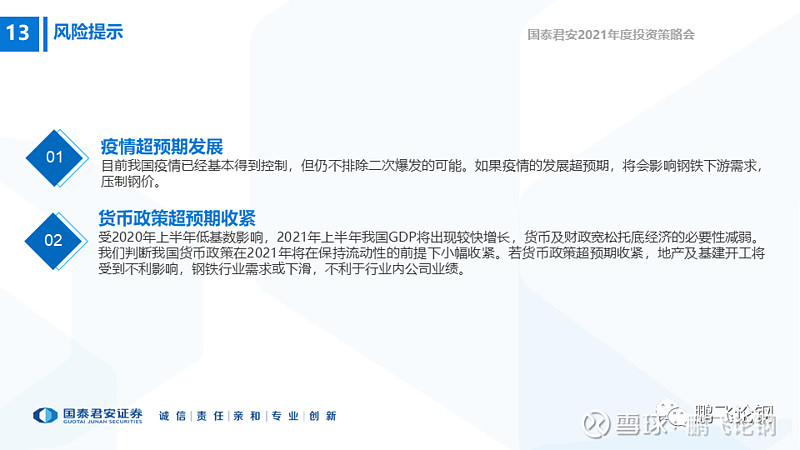

风险提示:疫情二次爆发;货币政策超预期收紧

◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆

特别声明

本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。

市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本订阅号内容均为原创,未经书面授权,任何媒体、机构和个人不得以任何形式转载、发表或引用。

欢迎交流