一、个人点评

1.1、综合评价

任何行业都有周期,产能周期,库存周期等,皆会影响到公司的经营。在锂电池领域,宁德时代可算是当之无愧的一哥,虽然周期的力量不可撼动,但当公司强大到一定程度,或许就可以凭借自己的优势熨平周期的影响。

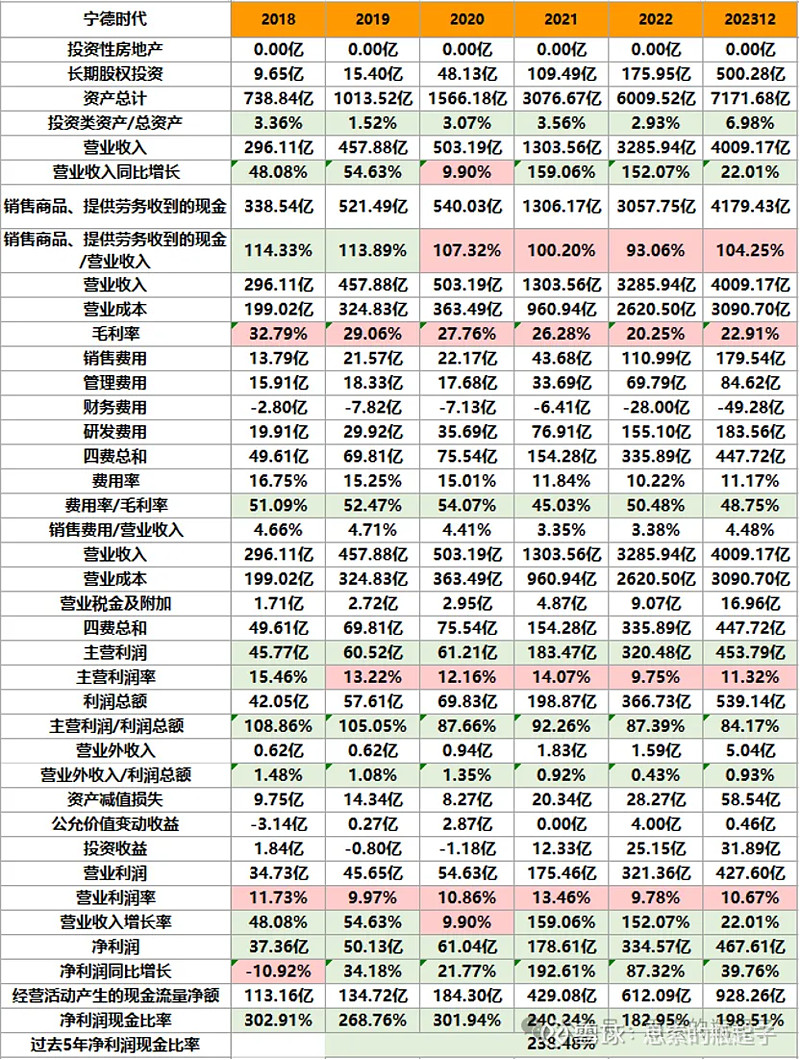

1.2、财报数据简表

二、企业质量与财报分析

2.1、无可撼动的行业地位

从行业产业链来看,锂电池行业的下游是新能源汽车、储能系统,这两个都是当前景气度极高的行业,因此带动锂电池产品的需求不断增长,宁王又是该领域无可争议的老大,全球市场占有率超过35%,甚至竞争力强大到了上下游都要看自己脸色行事的奇景,因此它也分到了行业发展最大的一块蛋糕。

产业链上游是以锂矿为代表的电池正极材料,以石墨为代表的电池负极材料,以及电解液、隔膜和其他辅材等。其中正极材料占主要材料成本的50%左右,因此锂资源的价格波动,会极大影响电池的生产成本。

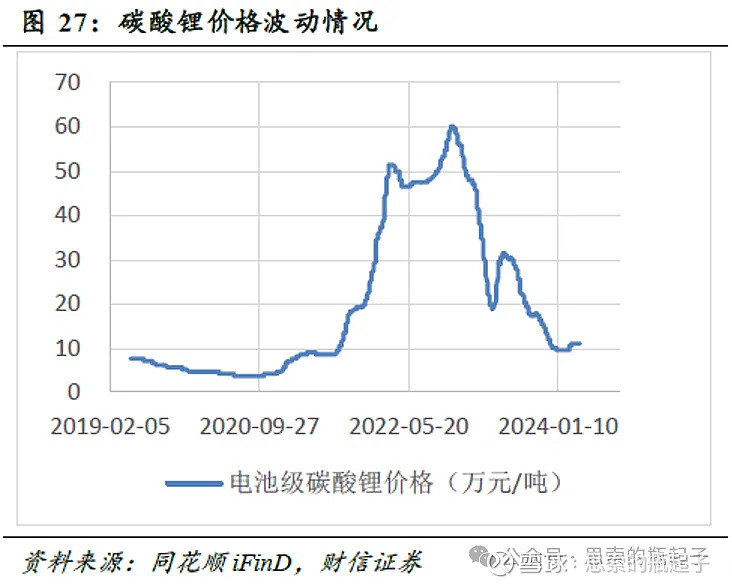

这里我们用过去锂矿资源价格大幅波动的真实案例,来说明宁德时代在产业链中的强势地位与话语权。随着新能源汽车需求井喷式爆发,电池级碳酸锂的价格一度从每吨不到5万元暴涨至2022年的60万元/吨。

按理说上游涨价,中游的电池制造商会承担成本大幅上涨的损失,不过宁德时代作为锂电池制造的绝对一哥,既是上游锂矿企业的大客户,也是下游车企的第一大甚至是唯一供应商,因此无论是产业链上游还是下游,都不敢得罪宁王。

所以利用自身在产业链中的强势地位,宁德时代一方面利用自身采购量足够大的优势,与锂资源生产厂家谈判压价,在碳酸锂市场价格约为45万元/吨时,它就将年度采购价谈到了30万元/吨以下。

另一方面由于各家新能源车企急于扩产,都希望宁王保证自家供应,因此它利用自身大供应商的地位,将成本向下游车企转移。最终结果是哪怕碳酸锂价格暴涨,宁德时代的盈利非但不受影响,反而随着需求上升业绩暴增。

并且曾老板的眼光也是非常厉害的,他知道任何由供需不平衡导致的价格暴涨,等到产能跟上后就会导致价格暴跌。所以在2023年初,宁德时代主动压低锂资源价格,通过向下游车企让利的方式,绑定客户,锁定长单。

具体的方案是:电池价格的50%,按照20万元/吨的碳酸锂原材料价格计算,剩余部分按市场价计算,多余的差价返还给车企。接受让利后,未来三年内车企向宁德时代采购电池的比例不能低于80%,第4-5年的采购量不能低于前一年,也就是说接受让利的车企,23年-27年的电池采购订单,绝大多数都要给到宁王。

这一方面限制了那些想要自研电池,或分散电池供应商车企的行动,维护了自身在汽车锂电池行业的地位,阻挡后来者的进入与竞争,另一方面利用锂价较高的特殊时期,迫使客户长期锁单,避免了未来锂价下跌后的客户流失。

果不其然,2023年开始,电池级碳酸锂价格一路下跌,从60万元/吨跌到了10万元/吨,而宁德时代早已提前锁定了客户,甚至当时看起来极低的20万元/吨的价格,反而对宁德时代大大有利。

这个例子给了我们几个启示。首先万物皆周期,有暴涨,那么暴跌必然跟随而至,当时锂资源供给不足,之后各大锂矿企业纷纷加大产能扩张,甚至溢价收购海外锂矿资源,使得产量快速增长。

随着疫情对运输影响结束,供需重回平衡,因此锂资源价格快速下跌也就在情理之中了。所以对于任何事物价格的非理性暴涨,都要从周期的角度来看待后续的发展变化,避免追高造成投资损失。

其次,当一家企业占据绝对的市场份额,成为无论是供应商还是客户的唯一选择后,它的议价能力就会大幅提高,利用这种市场赋予的优势地位,扩大自身利润空间,限制竞争对手进入市场,并通过合作入股或收购的形式,向上下游产业链全面布局。

比如公司参与锂、镍、钴、磷等电池矿产资源及相关产品的投资、建设及运营,建设了电池前驱体及正极材料的生产线,通过回收的形式对废旧电池进行处理,收回电池生产金属材料,并且通过参股的形式入股上游矿企和下游车企,加深与客户的绑定。

2.2、业绩点评与财报分析

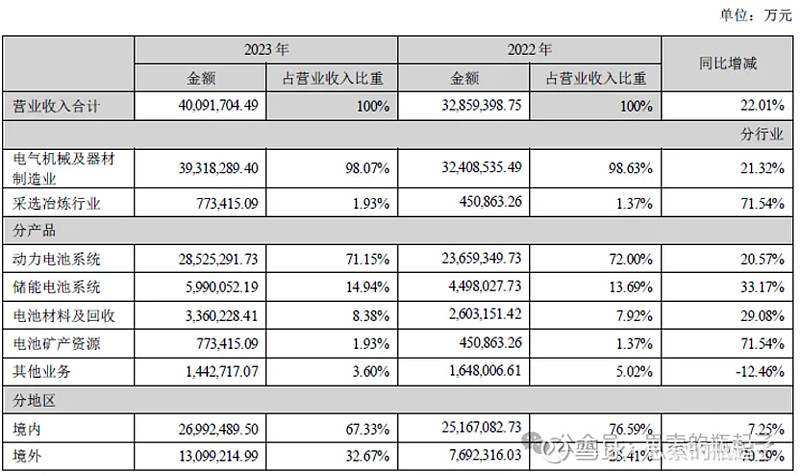

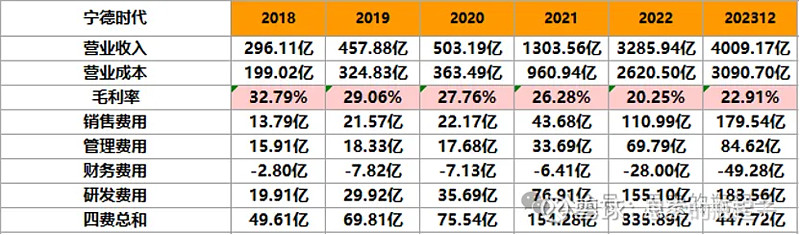

从公司2023年营收整体情况表可以看出,动力电池业务是宁德时代的绝对核心,占营收比例超过70%,储能和电池回收作为第二、第三大业务板块,增速更高。从毛利的角度来看,除电池回收业务外,其余板块毛利率均大幅上升,这也是由于电池锂价格下跌,成本下降导致的。

分地区来看,公司境内业务增速已经回落到了个位数,这也可以理解,新能源汽车竞争已经进入下半场,整体来看,我个人认为国内的新能源汽车产能是过剩的,未来随着渗透率的下降,电动汽车销售增长速度会逐步放缓。另一方面,像特斯拉、比亚迪都有自身的动力电池业务,许多二三线厂商为了避免受制于宁德时代,要么自研要么扶持其他厂家,同样给宁王带来了挑战。

国外市场宁德时代呈现高景气度,这主要是国外新能源电动汽车的渗透率还很低,发展空间比较大,宁王电池质量好技术过硬,因此许多国外传统车企也选择宁德时代作为合作供应商。

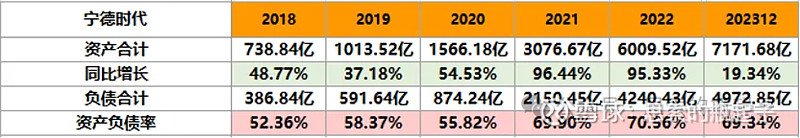

从资产端来看,公司经过了前些年的飞速扩张,未来增速将会下降,需要注意的是资产负债率依旧较高,我国制造业企业,往往呈现高负债高杠杆低盈利的特点,哪怕宁德时代掌握了动力电池的核心技术,依然无法摆脱赚辛苦钱的命运。

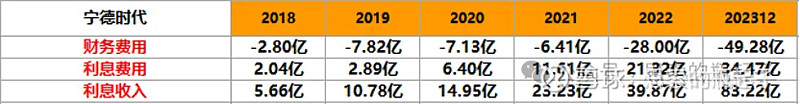

从有息债务来看,公司近两年的长期借款规模快速增长,有息负债总额也达到了1250亿之多,只不过公司无偿占用了大量应付款项,因此账面现金充足,每年支出34.5亿利息的同时,还能获得83亿的利息收入。所以很多时候欠钱也是一种能力的体现。

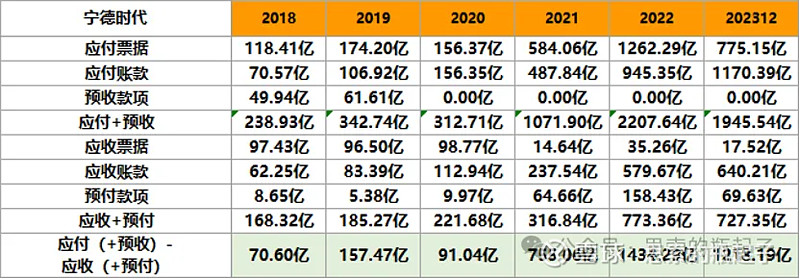

高达5000亿的负债除了有息债务外,最大的两笔要数应付票据和应付账款,二者加起来接近1950亿,减去应收预付后,公司无偿占用了1200亿的资金。这里需要注意,公司的应付款项总额开始减少,要么是公司认为行业未来发展速度将会放缓,因此开始主动降低债务规模,要么就是行业供给过剩,下游客户减少了给予宁德时代的信用账期或信用金额,我认为后者的可能性更大,所以这也预示着行业未来的竞争会更加激烈。

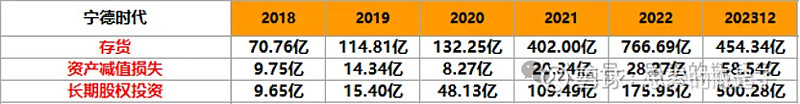

在资产端还有几个数据值得注意。首先公司存货大幅减少了300亿,正常来说是个好现象,不过资产减值损失也达到了58.5亿,这两个数据放在一起,就说明随着锂资源价格下跌,公司不再囤积生产原材料,因此存货下降,并且前期存货计提了大量的减值损失。

另外前文我提到过,公司不断在产业链上下游拓展,多数以长期股权投资的形式,绑定资源供应商与车企客户,因此长期股权投资大幅增长,这些投资的价值可以高看一眼,未来与自身形成产业协同效应,会不断创造投资收益。

从固定资产和在建工程来看,公司产能依然还在扩张,主要是一些国外布局的工厂和上游矿产产能,这里就不得不提到,我一直诟病宁德时代的一个最主要问题,就是融资不断。

从现金流量表可以看到,公司每年都在大额投资,也不断大额融资,筹资活动现金流始终都是正的,所以别看公司这几年赚到了大量利润,但都用于投入扩大再生产了,如果宁德时代需要不断投入资本,才能维持它的行业地位和盈利能力,又会给股东带来什么回报呢?

这里我引用查理芒格的表述:世界上有两种生意,第一种可以每年赚12%的收益,到年底股东可以拿走所有利润;第二种也可以每年赚12%,但是你不得不把赚来的钱重新投资,然后你指着所有的厂房设备对股东们说:“这就是你们的利润。”我恨第二种生意。

虽然宁王用借来的钱不断投资,但债务总归要用现金偿还,所以与芒格所说的第二种模式也差别不大。

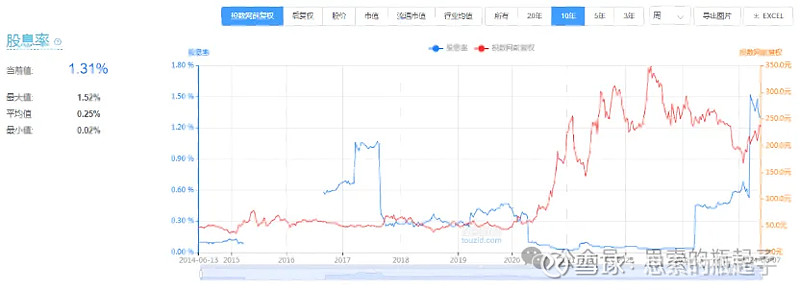

我估计是舆论压力比较大,公司2023年现金分红和特别现金分红,一共派发股利220亿元,投资者算是终于看到回头钱了,股息率也来到了1%的水平。宁德时代当前市值高达8500亿,高速成长期已过,希望未来可以在为股东创造价值方面,多下一些功夫吧。

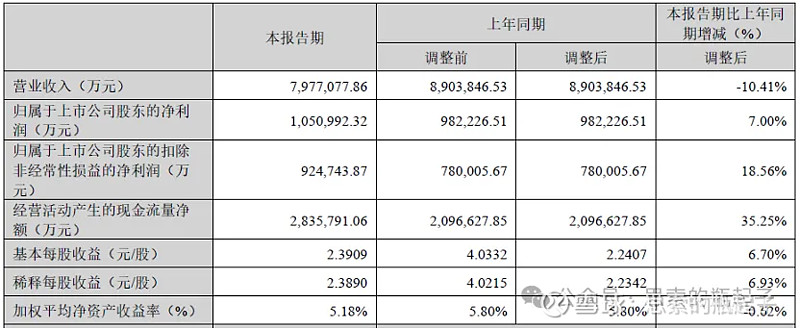

从营收和费用端来看,公司的毛利率和利润率均有所回升,但需要注意的是,在公司营收只增长了22%的情况下,销售费用大幅增长61.76%,虽说公司解释称这是由于销售规模增长,计提的售后综合服务费的增加,但销售费用增速高于营收增速,一般都说明竞争态势恶化,未来可以持续关注公司的销售费用指标。

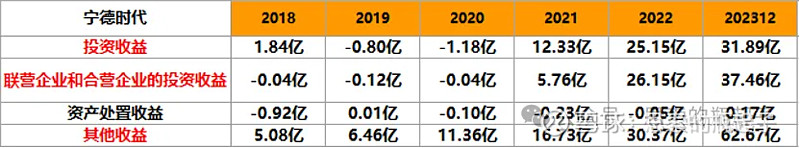

利润端还有三大项,分别是投资收益、联营企业收益和其他收益,前两项都是公司长期投资的回馈,至于其他收益,我查了一下年报,源头是政府补助,所以说政府补助依然是公司利润来源的一大项。

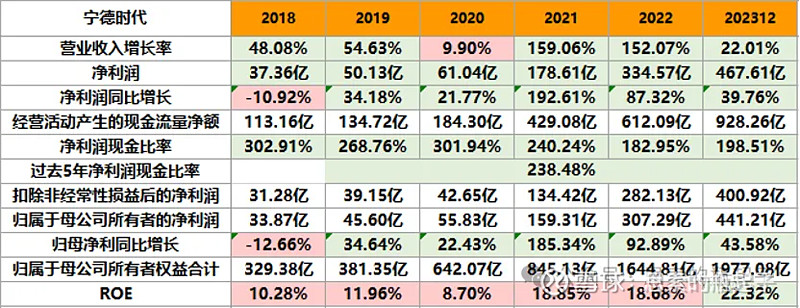

公司净利润增速超过营收增速,主要由于毛利率的上涨净利润现金比率较高,2023年是因为存货的减少和高达210多亿的固定资产折旧。从业绩变动趋势和公司体量来判断,未来营收、净利润增速下滑是大概率事件。

这一点在公司2024年一季报中也能看到端倪,首先是营收同比下滑,只是得益于成本下降的更多(主要2023年初碳酸锂的价格还很高),利润还是增长的,所以公司当前成长不是靠业务规模扩大而驱动,需要持续观察后续经营指标。

另外我也看了一下公司现金流,其中筹资活动现金流量净额为65亿元,公司依然在持续借钱,当然现在利率降低了,我是支持公司借新还旧,用低息贷款偿还高息债务的,但总额持续增加,可能是借钱会上瘾吧。

虽然宁德时代行业地位稳固,业绩依然保持增长态势,但太多景气周期扩产,导致行业产能过剩的例子告诉我,投资这样的企业总要留一手。不信的话去看看我曾经分析的隆基绿能、牧原股份,产能过剩以后怎叫一个惨字了得。

所以这也是宁王的股价在前两年,业绩还未释放时,就到达高点,而近两年明明业绩不断上涨,但股价却持续下跌的根本原因,投资买的是预期,而非过去辉煌的历史。

2.3、核心竞争力分析

企业的核心竞争力,也就是巴菲特所强调的护城河,对于宁德时代而言,我认为一是技术优势驱动的产品领先,二是规模造就的成本优势,三是与上下游企业长协绑定的供销格局优势。

在技术研发方面,公司2016年以来累计投入的研发费用超过500亿,其中2023年研发费用支出达到183亿,超过国内其他竞争对手的总和。公司拥有2万名研发技术人员,已拥有8137项境内专利和1850项境外专利,且正在申请的专利总数合计19500项,这些在技术研发中的投入和成果,是保证公司产品具备竞争力的内在逻辑。

因此公司在动力电池领域不断推出新品,比如纳锂混搭电池、麒麟电池、凝聚态电池、神行超充电池等产品,具体我不展开讲了,按照查阅的资料看,这些产品在安全性、单位能量密度、充电速度、低温抗性等方面取得了技术领先,当前宁德时代的行业地位,也是靠着能打的产品一点点换来的。

毕竟电池是新能源电动汽车中最重要的核心零部件,不但价值占比高,满电实际里程、充电性能等指标都是消费者购买决策的重要参考。由于许多二三线动力电池生产商的产品性能未经市场检验,所以许多车企不敢冒险启用,就比如之前理想汽车L7因搭载了欣旺达和蜂巢能源的电池,引发了车主抱怨,哪怕电池参数相同,但使用者的真实反应,就代表了产品力的高低。

第二点由规模造就的成本优势,前文已经讲过,无论是采购还是销售,宁德时代的议价能力极强,加上出货量大降低的固定成本,使得它可以将一部分利润向车企让利,换取长期合作协议,这就形成了法律层面的业务绑定关系,从而形成了第三点的供销格局优势。

我在网上查了查,国外车企包括特斯拉、宝马、本田等,国内车企包括理想、广汽、长安、奇瑞北汽、蔚来、赛力斯、哪吒等企业,都与宁德时代签署了长期协议,期限最长覆盖到了2030年,因此这也保证了公司销量基本盘的稳固。

2.4、未来展望

对于未来行业的发展,我想从电动化渗透率、国内竞争格局、国际竞争格局、海外制裁打压风险、技术更替几个维度讲讲我的看法。

2023年全球汽车年销量大约在9000万辆左右,电动汽车渗透率大约在16%上下,主要是中国市场贡献了大部分,以宁德时代年报的数据来看,未来国内渗透率增速将会放缓,反而是国外市场将会在相当长的时间内,维持高增速。

无论国家还是车企,都纷纷提出了自己对新能源汽车的远期规划目标,比如欧盟、日本宣布将在2035年彻底停售燃油车,丰田、本田、通用、福特未来都要实现100%电动化,大众实现70%的产品电动化等等,所以哪怕考虑到全球所有地区国家,远期新能源汽车的渗透率也有望超过50%,甚至达到70%以上,因此市场空间,特别是海外市场的增量空间将会非常大。

对于国内市场,宁德时代和比亚迪两强争霸,比亚迪的产能大部分供自身使用,而二线品牌如中创新航、国轩高科、亿纬锂能等通过价格战,努力抢夺低端市场的份额。

并且许多整车制造厂商,出于产业链自主可供的目的,纷纷下场研发或生产动力电池,比如比亚迪、特斯拉、大众、吉利、长安、上汽、广汽等公司,均规划了动力电池产能,合计规划产能高达1440GWh,要知道宁德时代23年销售的动力电池也就只有260GWh。

所以说未来动力电池的产能是一定会过剩的,因为每年汽车销量比较稳定,哪怕油车全变成电车,也根本没有这么高的需求量。所以我对国内市场的判断是,未来产能过剩,价格战开启是大概率事件,伴随整车制造商增加自研电池的使用率,二三线品牌以价换量,未来宁德时代的国内市场份额,将会缓慢下降。

国外市场空间广阔,宁德时代未来的第二增长极,也一定会落在国外市场中。如果去除中国市场,只看海外的话,LG目前占据27.7%的份额,下滑了2.2%,宁德时代紧随其后27.4%,在2023年上升了4.6%,因此大概率在24年就会超过LG,松下14%、SK和三星都是10%上下,比亚迪2%,这些是主要竞争厂商。

其中宁德时代和比亚迪的市场份额都在增长,其余主要竞争对手都在下滑。这是因为中国企业的动力电池生产成本更低,在技术相差不大的情况下,竞争力更强。所以宁德时代在海外市场的份额,不出意外依然会快速上涨。

正所谓枪打出头鸟,动力电池对新能源汽车实在太重要了,因此必然招来敌视。最近传出多名共和党众议员,督促美国政府将宁德时代和国轩高科列入实体清单,禁止它们的产品进入美国销售,因此宁德时代的股价在上周暴跌。并且美国和欧洲都纷纷启动了对中国电动车及电池组件、材料的关税增加、反补贴调查等等贸易限制手段。

所以宁德时代在欧洲积极布局产能,在美国通过技术授权的方式开展业务。未来中企出海肯定会面临诸多不利条件,目前也不好判断,未来海外动力电池市场会如何发展。

最后再聊聊电池技术的未来。目前来看锂电池依然是主流路线,钠离子电池、氢能电池离大规模落地应用还比较遥远。锂电池当前以传统液态形式为主,但存在能量密度上限、安全性问题等,因此各电池厂商均开始研发下一代的固态电池,以提高能量密度和安全性。

当前还没有纯固态电池产品研发成功,未来谁能先突破这一技术瓶颈,解决掉电动汽车的里程焦虑,就有望重塑行业格局,目前以研发实力和投入而言,我认为比亚迪和宁德时代是最有可能的两家。

关于宁德时代的储能业务,本文篇幅太长,并未涉及。研究阳光电源《「阳光电源」业绩暴涨,能否持续?》时我的结论是,储能的技术壁垒更低,因此竞争更分散且同质化,只是当前处于高景气周期因而高增长,未来大概率也是产能过剩+价格战的局面,同样也跑不了被制裁的风险,以后有机会我再展开细聊吧。

三、估值分析

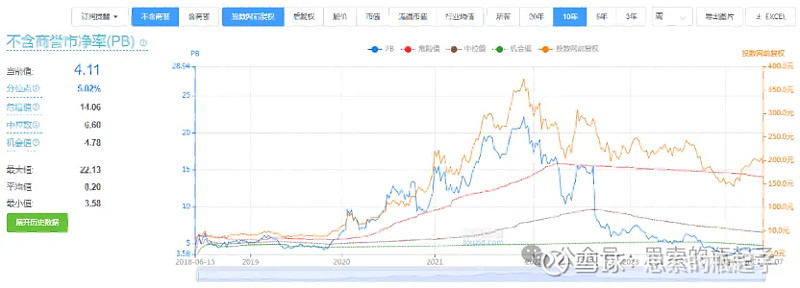

3.1、股价与估值走势

宁德时代自上市以来,借助新能源汽车行业的大发展,结结实实吃到了一波红利,

股价自上市到高点上涨了近36倍,但也透支了盈利预期

,现在股价相比高点腰斩,且从长期趋势来看,成下降态势,所以我们更应该通过分析,找到公司价值的合理值,从而判断底部区间,指导投资。

从PE指标来看,抛开高估时期的影响,我认为20倍PE已经回到了合理范围。公司业绩依然还在中高速增长,20倍PE约等于5%的预期收益率,约等于无风险收益率的2倍,因此可以判断公司估值处于合理范围。

从PB角度来看,宁德时代估值高出同行一个档次,因为公司盈利能力最强,因此享受了最高的资产估值。我认为这个逻辑没什么问题,虽然后面的企业资产价格看似更便宜,但万一哪天被宁王卷死了,价值归零,买的再便宜又有什么用呢。

参考比亚迪当前接近5倍PB的资产估值,宁德时代4倍应该可以被认作为合理范围。

23年宁德时代追加了特别分红,使得股利支付率上升到了42.65%,开始注重股东回报,接下来就看公司什么时候停止融资,依靠经营现金流,满足投资、还债、股利分配这三项支出,那我认为它的现金流才变得正常且健康。

3.2 估值探讨

估值部分内容为「ZS星球」专享内容。

四、附:年报数据表格