本文为金融业研究方法探讨。本文不是证券研究报告,不构成任何投资建议,涉及个股也仅为举例或陈述事实之用,不代表我们对他们的证券或产品的推荐。具体投资建议请参考我们的研究报告。

王剑,CFA

我国银行在特殊环境下实施了让利,这是正常的操作。同时,让利也不是无度的,监管部门和专家学者也在多个场合表达了这样的观点,即:银行应当维持合理利润。合理利润的意思是,不能过高,也不能过低。

因此,我们有必要讨论下多高的利润是合理利润。

一、求解合理ROE

银行维持合理利润的原因,在于开银行是需要“本钱”的,银行利润中的一大部分其实是用来补充资本的。资本实力做大后,银行才能投放更多信贷及其他资产,用于支持实体经济。这个可能是银行经营的第二底线,即维持银行的放贷能力(第一底线是银行不能挂掉……)。

监管部门对银行实施资本充足率管理,比如目前的监管要求是:

资本类别

资本充足率要求

最低要求

核心一级资本

5%

一级资本

6%

全部资本

8%

额外要求

(需由核心一级资本满足)

储备资本

2.5%

逆周期资本

未实施

国内系统重要性银行

附加资本

1%

利润是用于补充核心一级资本的,我们此处仅讨论核心一级资本,即10.5%的要求(如果是系统重要性银行的话还有额外的附加)。

如果要想维持核心一级资本充足率不变,那么就得保证:核心一级资本充足率的分子(核心一级资本净额)与分母(风险加权资产)保持同比例增长。接下来分析这两个指标:

先看风险加权资产。如果不考虑调整资产结构来节省资本的话,那么风险加权资产的增速应该约等于银行总资产增速,而全行业的总资产增速又是约等于M2增速,而M2增速又是约等于名义GDP增速(我国货币增长量实施名义GDP目标制)。

展望更长期的未来,如果我国能够在未来几年内维持住中等增速平台,每年实际GDP在5%上下,同时考虑到2%左右的通胀因素,那么名义GDP增速可能在7%左右。那么银行业的风险加权资产的增速也是7%。

于是,银行的核心一级资本净额也需要保持7%的增速,才能在不需要外部融资的情况下,维持住核心一级资本充足率不变。

净利润扣除用于分红的部分后,可用于留存核心一级资本。因此,将银行的ROE中除去分红的比例,剩下的就是留存部分。假设分红比例维持在如今的30%左右,那么ROE至少得维持在10%。

即:资本金100元,赚取10%(即ROE是10%),那么获得利润10元,扣除30%的分红(即分配3元)之后,剩下7元的未分配利润可以用于补充资本,则资本的增长率刚好是7%。

核心一级资本增长率=ROE(1-分红率)

这样,就满足了将利润扣除分红后,刚好足够补充资本。因此,这个10%的ROE可以算是合理利润。

注意,上述算法有几个假设前提,即要求多个变量在未来是不发生重大变化的:

(1)资产结构不变:即资产增速约等于风险加权资产增速。如果银行能够找到更节省资本的方式来投放资产,那么风险加权资产增速可以小于资产增速。或者说,用同样的资本,可以支持更多资产投放。

(2)资本充足率要求不变。

(3)分红率不变。

(4)经济增速不变:度过了中速增长平台之后,成为发达国家之后,未来名义GDP进一步下降,那么需要银行支持实体经济的力度也会相应下降。

而我国2022年商业银行整体ROE已经低于10%,意味着在30%的分红率下,无法支撑7%的资产增速。

二、求解合理净息差等

然后我们再从合理ROE出发,向前倒算,估计合理的净息差等其他经营指标。

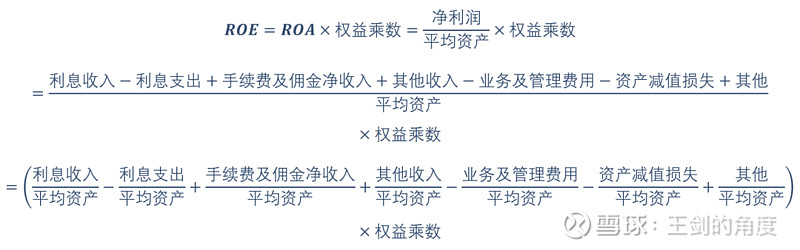

从ROE杜邦分解出发:

上式中的“其他”包括营业外收支、所得税等少数不太重要的内容,我们先假设这些指标也没啥变化。然后,将利息收入、利息支出合并为利息净收入:

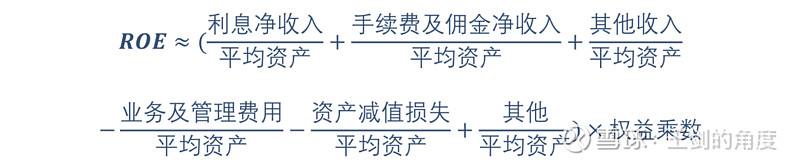

由于银行的生息资产占总资产的比例极高,一般达到95%以上,因此,上式中的“利息收入/平均资产”约等于“利息净收入/平均生息资产”,即净息差(但比准确的净息差值会略低点,约为准确净息差的95%。下文中请注意辨别近似净息差和准确净息差)。因此,ROE分解式又可表示为:

目前,我们知道10%的ROE是一个合理值,低于10%的话银行业难以依靠自身利润补充资本,需要外部融资。那么,从10%的ROE出发,我们来估计上式右侧的各项指标大致应处于什么合理水平。

这里依然需要先假设右侧的大部分指标是基本不变的。比如:

(1)权益乘数:如果资本充足率不变,资产结构不变,那么权益乘数基本上就不会变。

(2)(手续费及佣金净收入+其他收入)/平均资产:A股上市银行近5年(2017-2021年,下同)均值为0.78%。

(3)业务及管理费用/平均资产:近5年均值为0.65%。

(4)资产减值损失/平均资产(约等于信用成本):近5年均值为0.78%。

(5)其他/平均资产:近5年均值为-0.15%

权益乘数目前在12.5倍左右。这个12.5倍的权益乘数是多年去杠杆的结果,未来也很难反弹,因此假设这是未来的稳定值,那么合理的ROA就是0.8%。

再从ROA减去其他项(用上述过去5年的均值),得到的净息差是1.6%左右。

最后的ROA公式是:

1.60%+0.78%-0.65%-0.78%-0.15%=0.80%

然后再1.6%的近似净息差除以95%,得到准确净息差,约1.68%。这个1.68%就是净息差的底线,而且是几乎不留任何余地的底线。比如,上述算法中的指标用的是过去5年的均值,但如果未来某些时候不良贷款(资产减值损失)突然多起来,或者技术进步的背景下银行需要加大科技投入,那么1.68%的净息差就不够覆盖了。因此,无论如何,开银行不能这样“贴地飞行”,还要留点余地,净息差怎么着也得比1.68%稍微高出一些,比如做到1.8%以上。

然而,2022年我国商业银行业的净息差已经是1.91%的水平,预计2023年还会进一步下降,估计快逼近1.8%的底线了,这足以令人焦虑。

反过来说,(假设其他变量不变)如果净息差不能维持在1.68%,那么ROA就不能维持在1%,ROE就不能维持在10%,那么:对不起,银行就不得不伸手向市场再融资……

如果净息差显著低于1.68%,那么可能还有其他办法保持ROA,比如:

(1)提升中收或投资收益:目前日常的收费项目都在减费让利,并不支持我国银行业像美国同行那样乱收费。靠投资收益更不靠谱,那个靠天吃饭,除非将来有足够多的代客交易业务。

(2)降低费用:费用中一半是人力资源费用,还能降吗?

(3)降低资产减值损失:就是控制好资产质量。

(4)或者ROA不变,但提升ROE,也就是提升权益乘数。

来具体聊下资产减值损失吧。它有可能再降吗?能是能,但这样做不好,而且是很不好。资产减值损失基本上代表着不良资产损失,虽然有时间前后(比如拨备可以早点提、晚点提,和真实的不良资产节奏不完全一致),但拉长看,应该是大致一致的。那么意味着,降低资产减值损失,代表着更好的资产质量。先不考虑经济周期,因为长期看周期拉平,这实质上是意味着银行降低风险偏好,将贷款投向更安全的群体。

这并不意味着支持实体经济的力度加大,而是降低,因为银行将信贷资源集中到更优质的客户那边去,而其他客户可能是更缺钱的。所以,更加支持实体经济的做法是:适当下沉,适当提升风险偏好,让信贷资源流向更需要支持的群体,并且在贷款利率上覆盖风险。

因此,过低的资产减值损失,对于单家银行来说是资产质量好,对于经济整体福利来说,这并不是越低越好。

于是,其他各项指标能贡献ROA的空间其实也不大了。于是,我们需要保持一个合理净息差,底线是1.68%,再留点余粮,那么至少得1.8%以上。

三、重提“银G比”

谈及合理利润,就不能不提“银G比”:银行业增加值占GDP的比重。很可惜,我们没有准确的银行业增加值数据,只能用商业银行净利润替代,进行一个近似的分析。

银G比是一个与经济形势负相关的指标,经济越差(好),它越高(低)。原因其实很简单:银行是向借款人收取利息的,如果借款人经营变差,收入变差(GDP收缩,银G比的分母变小),但它债务水平不变,需要支付给银行的利息在短期内是不变的(因为贷款合同约定的利率的刚性),银G比的分子不变。此时,就会体现为银G比的上升。

这往往会被媒体解读为银行过度瓜分了产业利润。但现实是,这只是财务杠杆下的正常现象,想改变这一现象,方法也简单,就是去杠杆,减少债务水平,或者将债务融资转变为股权融资,就不会这样了。

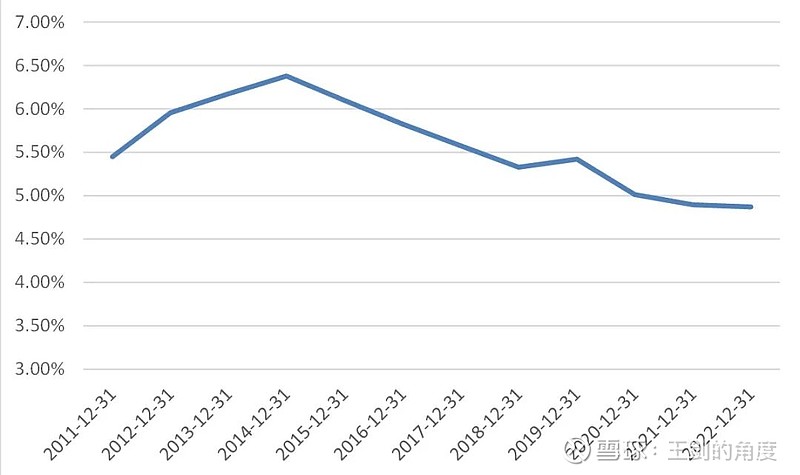

我们看一下近几年的近似银G比,结果如下:

可见,商业银行净利润占GDP比重是在缓慢下降的。在经济下行的背景下,这其实是一个相对不错的结果,说明银行给企业让利了,让利是有成效的。因为按经济自然运行的话,该比重在经济下行期一般是会上升的。

但让利的结果是压低净息差和ROE,随着这两个指标进一步下降,后续的让利空间越来越小。商业银行业ROE目前已低于10%,再降的空间很小(反倒是应该提升),此时要想继续压降银G比,那么应该是降低ROE的分子(银行盈利规模),同时降低ROE的分母(银行总资本),这样才能在保持ROE不变的情况下降低银G比。

这不就是银行去产能吗?

最后总结一下:

银行要维持支持实体的能力,每年资产增速要处于名义GDP增速(7%)附近,那么未分配利润留存资本的增速也得7%附近。按分红率(30%)倒算出ROE应该在10%左右。再考虑其他收入、支出水平不变,那么净息差应该在1.68%左右,再留点安全垫,应该在1.8%左右。2023年净息差进一步下降,可能会接近这个值。