观点小结

今年以来基本面量化风格较为明显的管理人受损较为严重,且以基本面因子为主的截面多空管理人同样不容乐观。

主要原因为目前常规的基本面量化策略核心还是以库存估值逻辑为主,而大宗商品自春节之后迅速累库,且处于历史高位,同时月差也迅速走崩,多数品种处于Contango结构,基本面指向下方。而在宏观层面无论是春节之后美联储降息预期还是再通胀逻辑,均推动着行情不断向上,使得行情与基本面出现较大劈叉。因此当前这种高库存,叠加需求预期也较弱,仅依靠宏观层面的叙事推动上涨,显然是目前以库存逻辑为主导的基本面量化策略的天敌。

基本面量化策略与量价类策略盈利逻辑不同而带来的低相关价值仍然值得重视,只不过我们认为基本面量化策略或许需要进一步的精细化,量化因子应当对于商品基本面分析框架的不同链条进行深入的刻画(参考股票基本面量化策略基于对每个细分行业逻辑框架刻画的成功)。

基本面量化策略今年表现糟糕

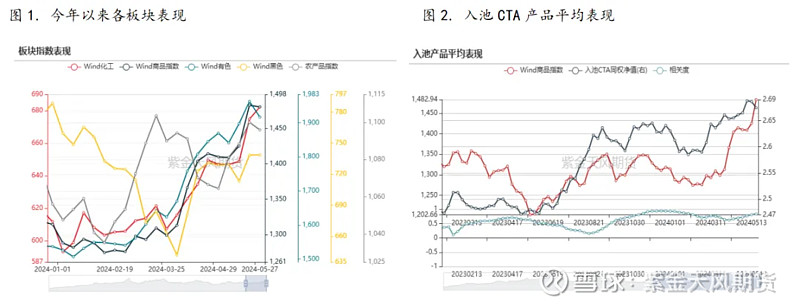

今年以来,准确的说是春节之后,商品市场在有色和贵金属相关品种的带动下,波动率持续提升,且出现了较为顺畅的结构性趋势行情。且在再通胀和补库周期预期加持下,沉寂了许久的量化CTA策略,再次迎来投资者火热的关注。那么量化CTA策略今年业绩如何?

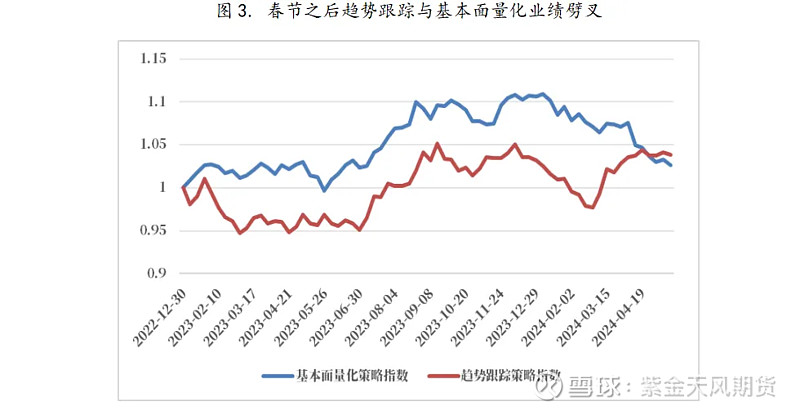

首先整体来看,我们入池跟踪的100只量化CTA产品平均表现在春节之后确实取得了不错的收益。但我们对产品按照策略类型拆分来看,其中收益主要来自传统的量价类趋势跟踪策略,而去年下半年表现较好的基本面量化类策略却难以适应行情出现了较大幅度的回撤。从图3可以看出,春节之后,趋势跟踪策略随商品市场行情大幅上涨,基本收复去年4季度的回撤;而基本面量化策略则在春节之后进一步加速回撤,基本回吐去年2、3季度的收益。

数据来源:火富牛、Wind、紫金天风期货研究所

数据来源:火富牛、紫金天风期货研究所

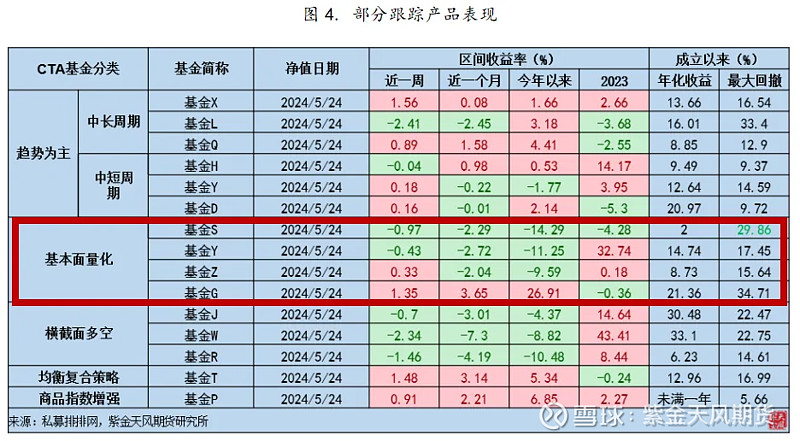

从我们跟踪的几家基本面量化风格较为明显的管理人业绩表现也可看出,今年以来受损较为严重,仅一家在更宏观维度且周期更长的管理人表现较好,其余常规管理人均大幅回撤,且以基本面因子为主的截面多空管理人同样不容乐观。那么基本面量化策略今年为何会出现大幅加速回撤?

数据来源:私募排排网、紫金天风期货研究所

为什么基本面量化策略难以适应当前行情

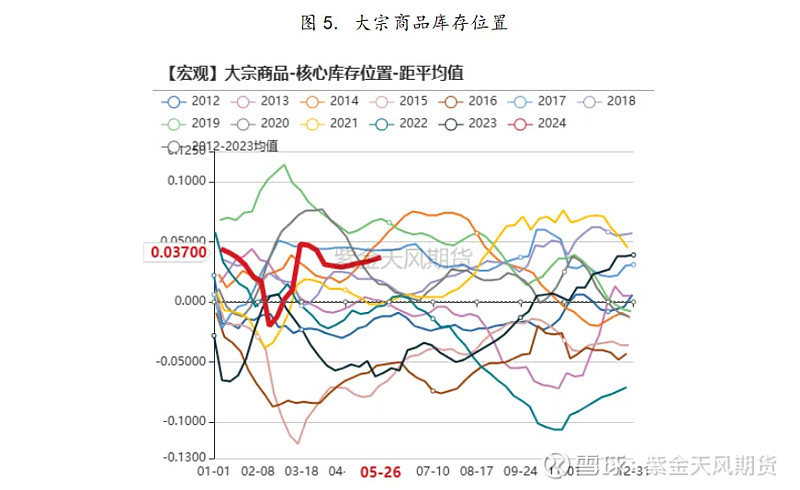

目前常规的基本面量化策略核心还是以库存估值逻辑为主,库存分位偏高或者库存同比大幅增加,则库存因子开空单。因此商品库存格局与行情匹配度对于策略来说至关重要,高库存下的上涨和低库存下的下跌,可以说是目前基本面量化策略的天敌。那么我们来看一下这段时间大宗商品的库存格局,从整个大宗商品整体库存来看(图5),春节之后经历了一轮斜率很高的快速累库并高于历年均值,处于历年同期的较高水平。那么如果大宗商品库存作为一个整体因子的话,3月初以来信号应该是一直开空仓,然而无论看南华商品指数还是Wind商品指数涨幅均不小,因此出现了库存因子与行情的劈叉。

数据来源:紫金天风期货研究所

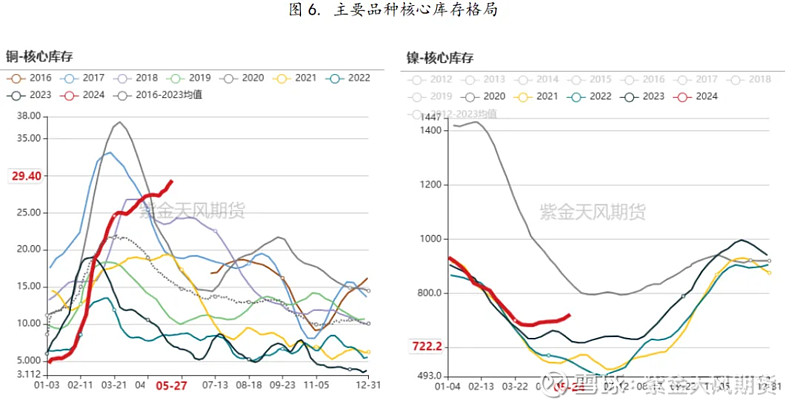

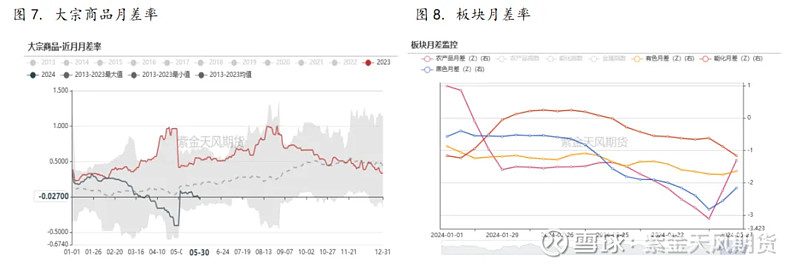

我们进一步看一些今年出现趋势上涨品种的库存格局。今年以来较为强势的板块无非是有色金属,自3月以来出现了较为连续的趋势性上涨,那么我们来看一下主要品种的库存。我们看到铜、镍、锌和锡3月以来库存均处于相对较高水平,且均较去年同比增加,那么根据库存因子逻辑开仓信号均为空单,正好与行情表现相反,而基本面量化策略持仓周期偏长、风控幅度偏大,因此会出现较大亏损。

数据来源:紫金天风期货研究所

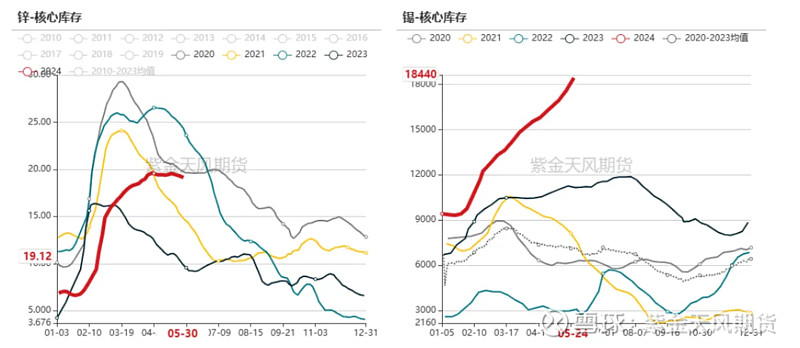

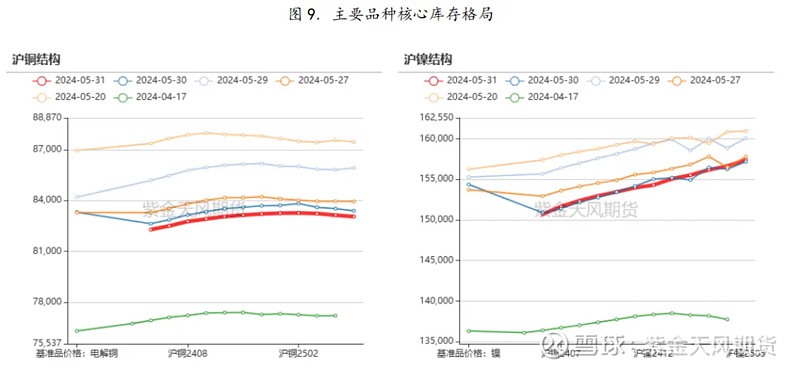

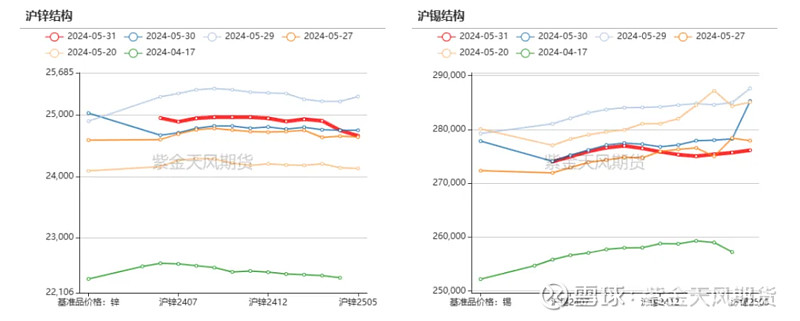

此外,从期限结构来看,我们监控的大宗商品整体月差率自春节之后迅速走弱,且逆季节性来到历史较低位置。分板块也可看到类似情况,我们主要看有色板块其月差今年以来整体维持Contango结构,从主要品种的期限结构也可看出。那么从期限结构角度来构建基本面因子,同样会在有色板块的多数品种开出空单。

数据来源:紫金天风期货研究所

从企业规模来看,大型制造业企业PMI指数仍处于扩张区间,大型企业生产经营活动保持稳定。而中、小型企业景气度水平则有所回落,PMI指数均再次回落至收缩区间。中型企业PMI为49.4%,较上月下降1.3个百分点;小型企业PMI为46.7%,较上月下降3.6个百分点。中小型企业生产经营压力仍然较大,修复基础不牢固。

数据来源:紫金天风期货研究所

综合以上,我们就不难理解为什么我们基于基本面估值逻辑建立的基本面多因子模型自3月份以来,在多数有色品种上持续开出空仓信号,这也是导致这段时间基本面量化策略回撤的主要原因。

基本面量化策略是否失效

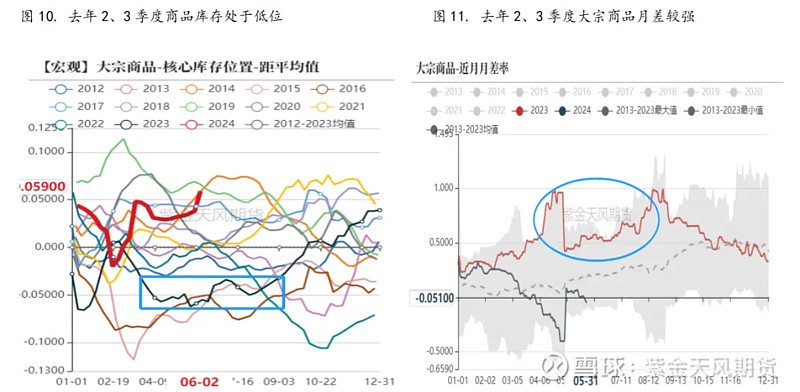

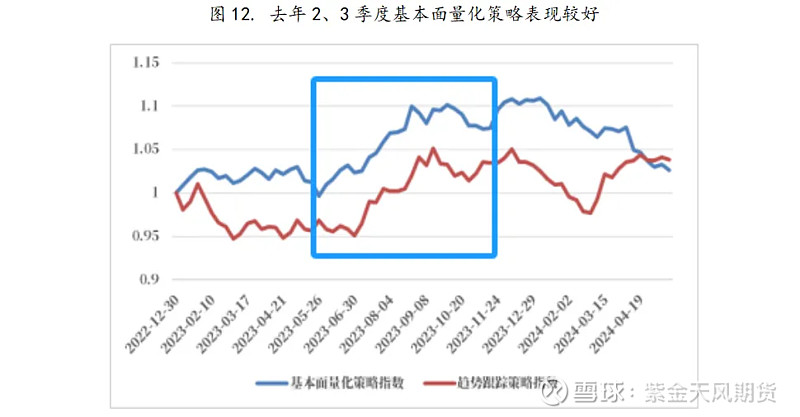

那么我们来回顾一下,去年2、3季度基本面量化策略表现较好的商品市场环境是什么样的。首先我们来看一下库存,大宗商品整体库存去年2、3季度大幅低于历年均值,且处于历史较低位置,整体库存因子较容易开出多单。此外从大宗商品整体月差率也可看出,去年2、3季度大宗商品月差较强处于历史高位,大宗商品整体处于Back结构,因此基本面量化因子开多单逻辑较为顺畅。再看一下当时的商品市场,由于供给端的扰动导致以原油为代表的原料端商品大幅走高,且国内利好政策接连出台、国内库存处于低位,市场预期有所扭转,商品市场在6-9月份维持了一段连续顺畅的趋势上涨行情的上涨行情。在商品低库存格局下,商品市场行情演绎了供给端冲击叠加国内政策刺激带来需求向好的故事,库存基本面与行情形成共振,因此基本面量化策略较好的捕捉到了当时的趋势上涨行情。

数据来源:紫金天风期货研究所

数据来源:火富牛、紫金天风期货研究所

回到当前,大宗商品自春节之后迅速累库,且处于历史高位,同时月差也迅速走崩,多数品种处于Contango结构,基本面指向下方。而在宏观层面无论是春节之后美联储降息预期还是再通胀逻辑,均推动着行情不断向上,使得行情与基本面出现较大劈叉。因此当前这种高库存,叠加需求预期也较弱,仅依靠宏观层面的叙事推动上涨,显然是目前以库存逻辑为主导的基本面量化策略的天敌。

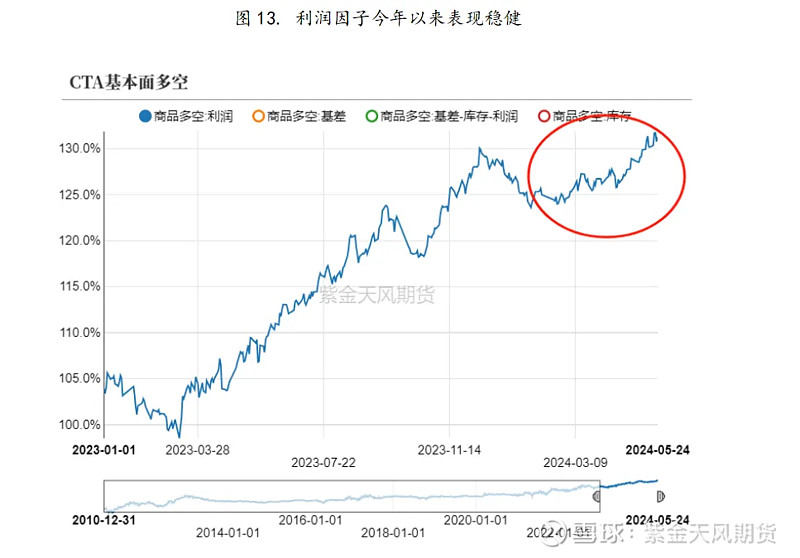

那么基本面量化策略失效了吗?其实并没有,只是每一类策略都有其比较适应的环境,只是当下环境正好对于基本面量化策略比较不利。此外基本面量化策略与量价类策略盈利逻辑不同而带来的低相关价值仍然值得重视,只不过我们认为基本面量化策略或许需要进一步的精细化,量化因子应当对于商品基本面分析框架的不同链条进行深入的刻画(参考股票基本面量化策略基于对每个细分行业逻辑框架刻画的成功)。在我们对于基本面量化策略的工作中也可以找到支撑以上观点的证据,我们基于具体品种分析框架中上下游利润链条构建了利润因子,算是进行了较为简单的精细化研究,我们看到今年以来其表现较为稳定取得不错的收益,且从去年来看表现也较为突出。

数据来源:紫金天风期货研究所

作者:贾瑞斌

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。