氧化铝观点小结

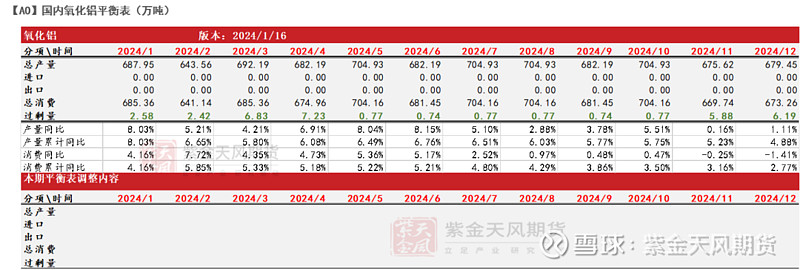

核心观点:中性 上周氧化铝现货价格逐步上涨至3300-3400元/吨附近。就基本面情况而言,前氧化铝供需整体处于大致平衡的状态,但由于目前现货偏紧的态势仍在持续,电解铝厂仍旧处于补货态势,我们认为短期内氧化铝价格仍将目前价格区间保持震荡态势。

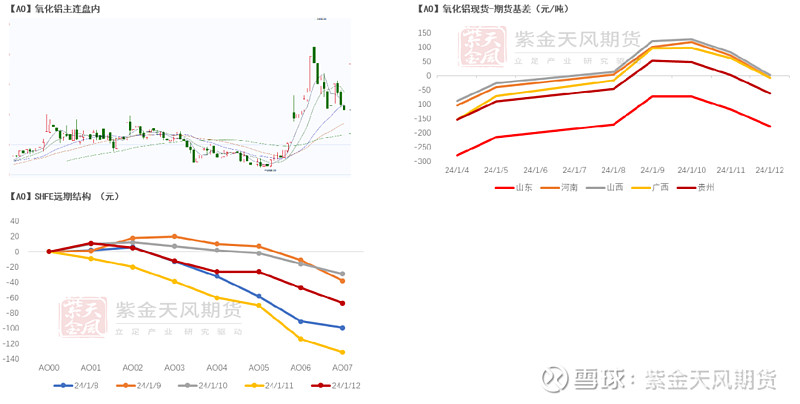

月差:偏空 上周月差为11元/吨,较前一周收敛约27元/吨。

冶炼利润:偏空 上周氧化铝加权平均利润为571元/吨,较前一周扩大83元/吨。

现货升贴水:偏空 AO00升贴水:由现货升水由40元/吨收敛至30元/吨。

氧化铝需求量:中性 上周全国电解铝运行产能4195万吨,目前云南地区电解铝减产已基本完成,后续减产风险较低。

河南氧化铝利润:偏空 上周河南地区的氧化铝利润为547元/吨,增加35元/吨。

山东氧化铝利润:偏空 本周山东地区氧化铝利润上涨60元至496元/吨。

山西氧化铝利润:偏空 本周山西地区氧化铝利润为547元/吨,较前一周增加35元。

广西氧化铝利润:偏空 广西地区氧化铝利润增加63元至716元/吨。

氧化铝进口盈亏:偏空 上周氧化铝进口盈利为76元/吨,进口窗口持续保持开启状态。

铝观点小结

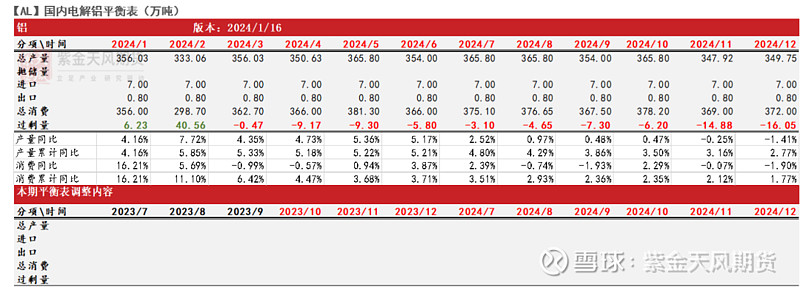

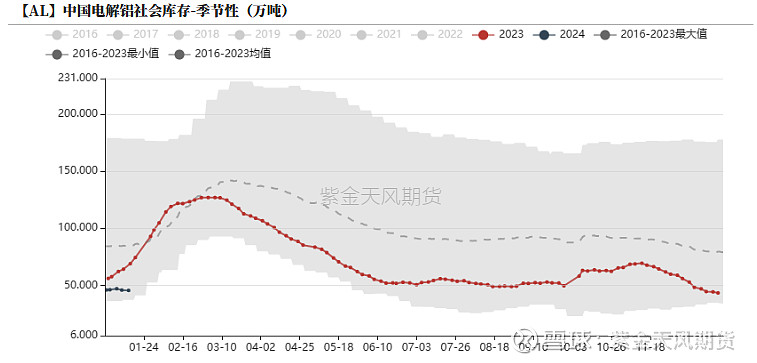

核心观点:中性 从供需两端来看,目前铝市场依旧处于供给大致稳定但需求逐步收缩的态势。虽逼近年关下游加工企业接货意愿逐步降低,但整体铝需仍呈现出较强的韧性,铝锭的累库进程仍然较为缓慢。因此在需求韧性的支撑下,我们认为铝价将会在目前位置保持震荡。

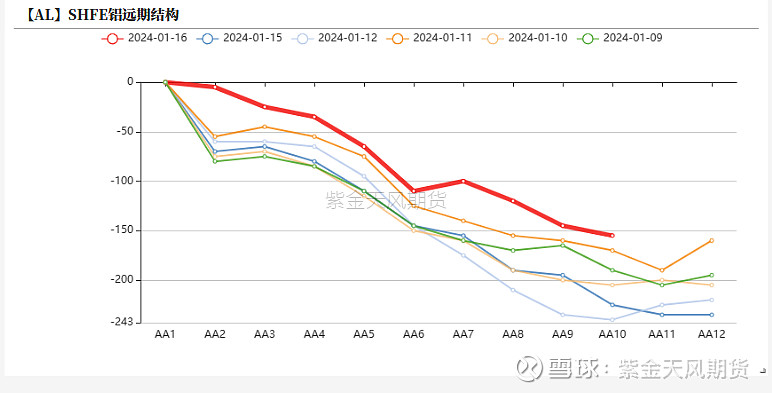

月差:偏多 当月与主力月差为90元/吨,较前一周扩大15元/吨。

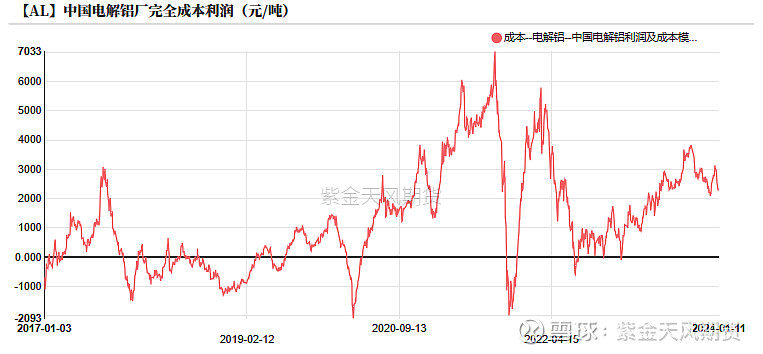

冶炼利润:偏空 上周国内电解铝利润为2260元/吨,较前一周下跌436元/吨。

现货升贴水:偏多 A00铝升贴水:由现货升水85元/吨收敛至现货升水80元/吨。

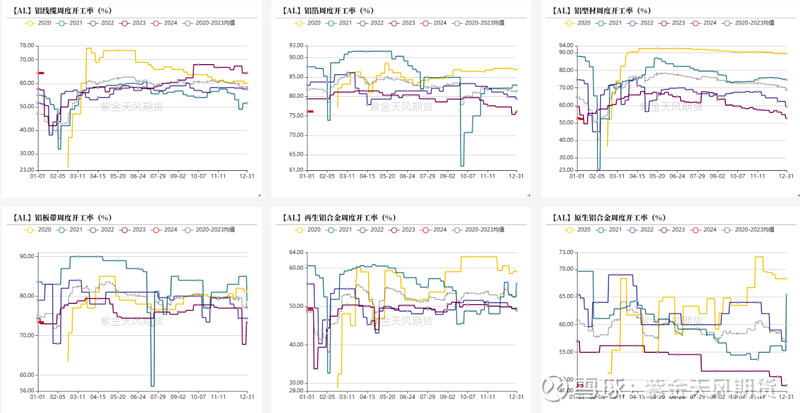

铝型材开工率:偏空 铝型材企业周度开工率52.3%,较前一周下跌0.4%。

铝板带开工率:中性 铝板带企业周度开工率76.1%,较前一周持平。

铝线缆开工率:中性 铝线缆企业周度开工率64.4%,较前一周持平。

国内库存:中性 本周一电解铝社会库存为45.6万吨,相较上周四持平。

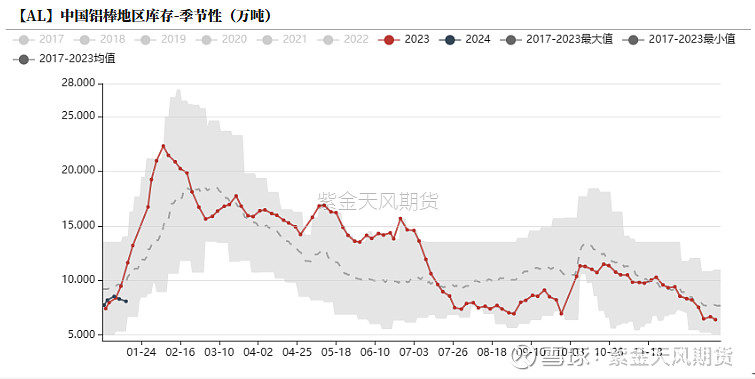

铝棒库存:偏多 本周一铝棒社会库存相较上周四减少1.28万吨至8.09万吨。

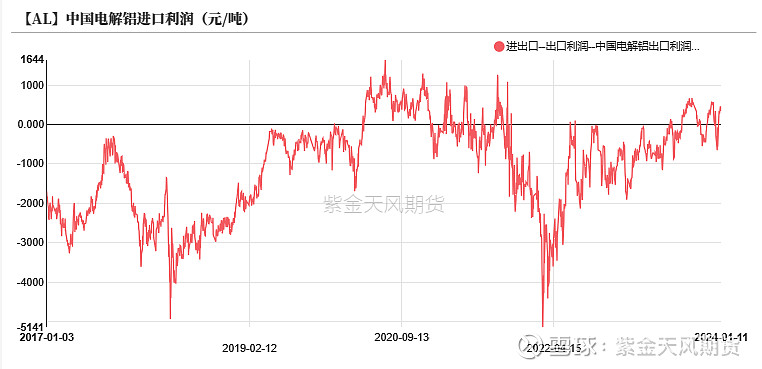

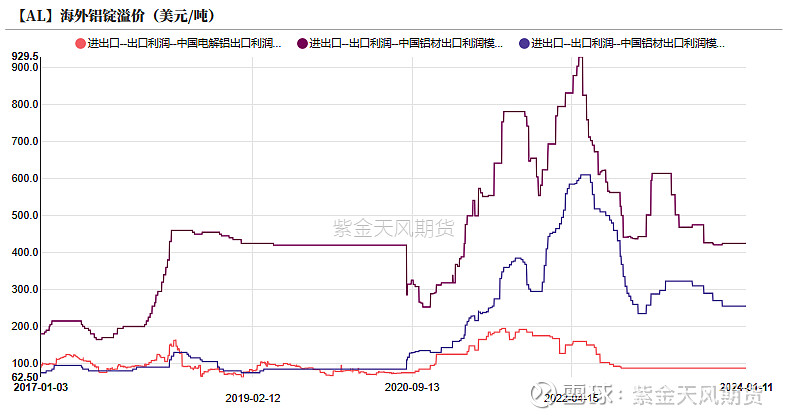

进口利润:偏空 上周电解铝进口盈亏盈利395元/吨,进口窗口保持开启。

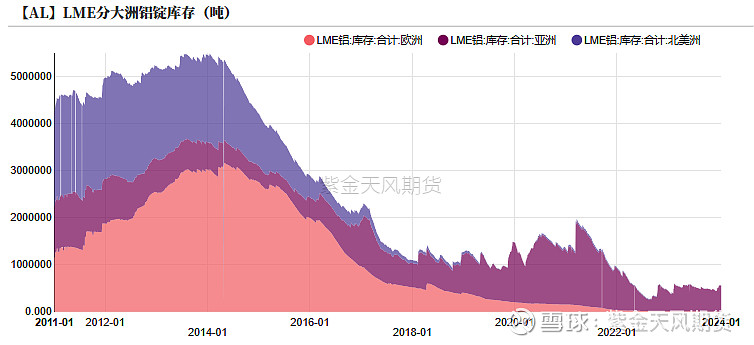

LME库存:偏空 上周LME铝库存为55.8万吨,较前一周增加0.04万吨。

LME0-3升贴水:偏空 上周LME铝0-3贴水扩大至50美元/吨。

平衡&展望

上周总结:上周氧化铝价格上涨态势较前一周有所放缓,氧化铝现货价格整体进入平台期。从基本面的角度来说目前氧化铝市场供需整体处于偏紧平衡的状态,国产矿石的供应扰动依旧是短期内的主要矛盾。从需求的角度来看,目前电解铝运行产能整体依旧处于一个稳定的态势,但是基于供应保障的要求,氧化铝需求整体依旧会处于偏强的态势。供应端来看,近期受到大范围雾霾天气以及矿石供应的限制,氧化铝运行产能近期波动较大,但供需仍大致平衡。我们仍未氧化铝价格后续仍将在目前为止保持震荡态势。

平衡&展望

上周总结:上周电解铝价格整体处于逐步下滑的态势。从基本面的看啊,供给稳定而需求逐步收缩的整体态势仍未改变,但需求端的韧性仍然超乎了市场的预期。细分来看,自12月下旬起,除铝型材板块开工率受房地产市场低迷以及光伏新增订单减少影响有所下滑以外,其余下游加工板块开工率仍旧保持的平稳运行的态势,受此影响铝锭的累库进程依旧十分不畅。但需要注意到的是随着伦铝价格下跌以及LME 0-3贴水扩大至50美元/吨,进口窗口已然打开,这将成为后续铝价演绎以及铝锭最终累库量的重要抓手。

氧化铝现货价格企稳

氧化铝期货保持震荡

期货层面,上周氧化铝期货有所下跌,上周氧化铝主力合约开于3449元/吨,周内最高点3450元/吨,低点3270元/吨,周末收于3350元/吨,跌幅2.87%。

基差层面,上周氧化铝各地基差先升再降,其中山东地区持续保持贴水状态,其余地区先由贴水转为升水,后收敛至平水附近,贵州地区则由升水转为贴水。

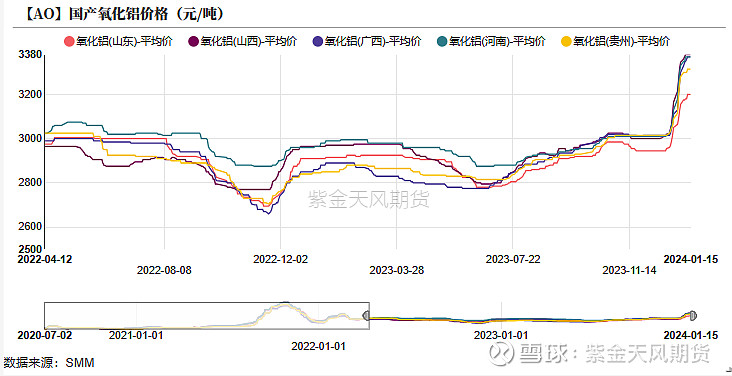

氧化铝现货价格企稳

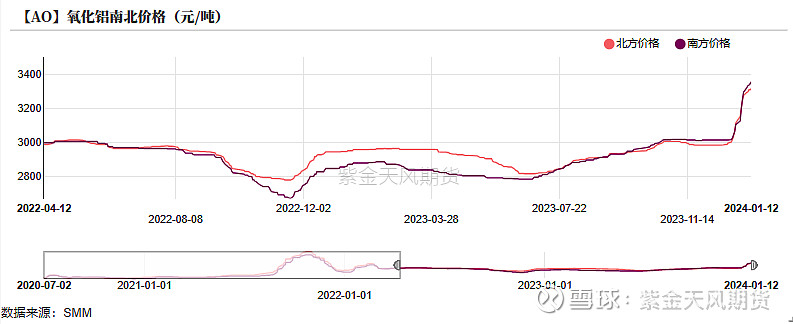

现货价格层面,上周国内氧化铝价格整体处于稳定状态,其中河南地区价格最高(3380元/吨),山东地区价格最低(3200元/吨)。

南北价差层面,目前南北价格持续处于倒挂态势,南方地区价格(3356元/吨)高于北方地区价格(3316元/吨)。

数据来源:SMM、紫金天风期货研究所

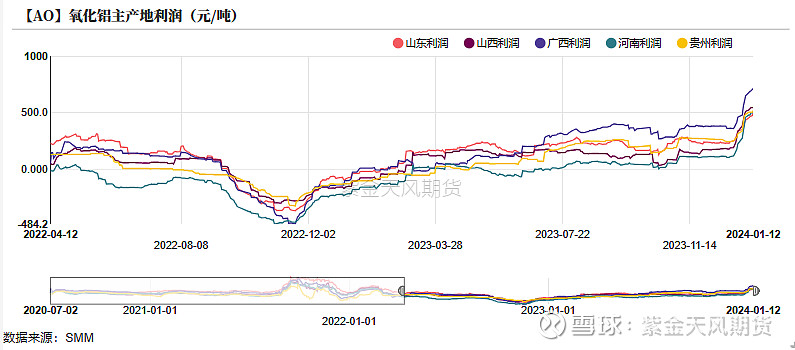

氧化铝利润高位运行

氧化铝利润高位运行

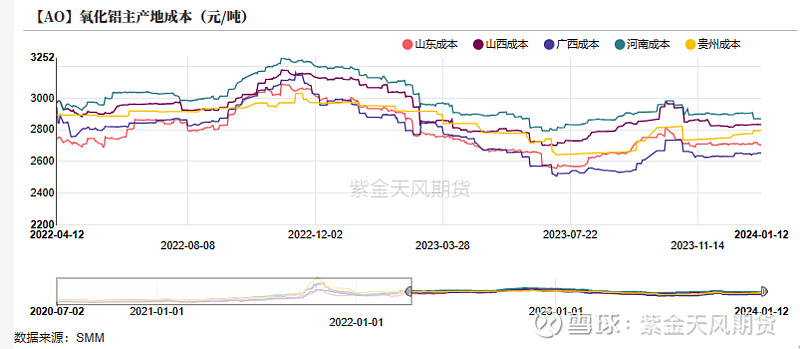

氧化铝成本层面,目前氧化铝成本整体保持稳定,广西地区最低为2654元/吨,河南最高为2868元/吨。

利润层面,价格上涨的推动下,各产地氧化铝利润均处于高位,其中山东地区氧化铝利润增加70元至496元/吨,山西地区利润增加35元至547元/吨。

数据来源:紫金天风期货风云

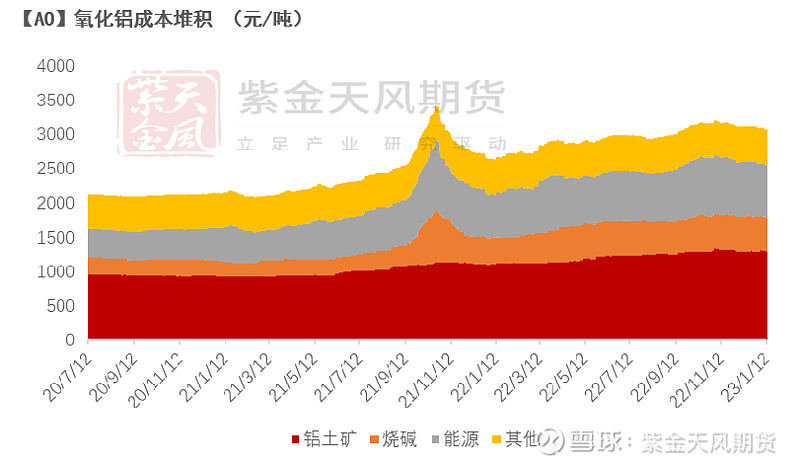

动力煤价格回落

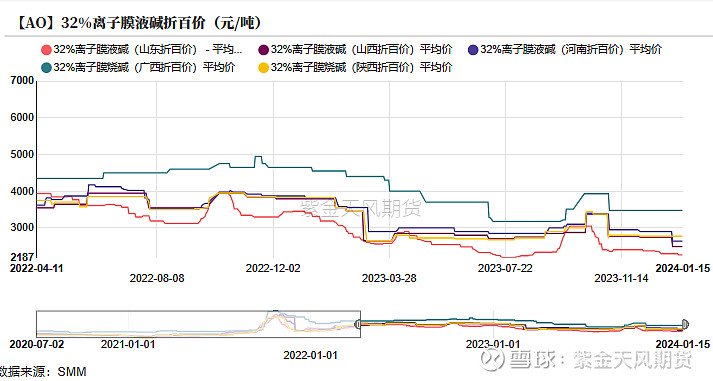

液碱价格方面,各产地烧碱价格(折百价)稳定运行,其中山西为2490元/吨,河南为2640元/吨。

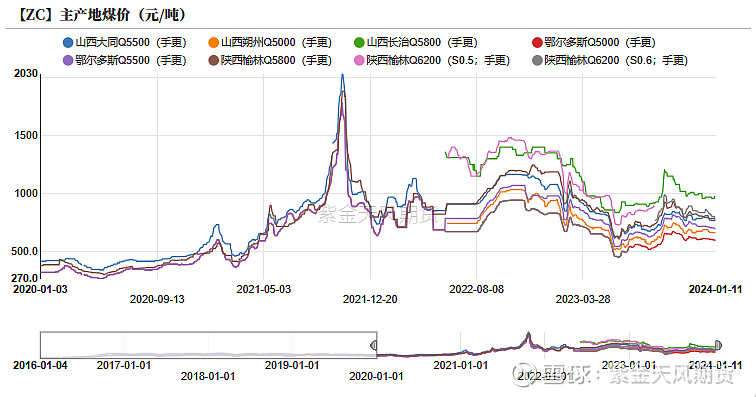

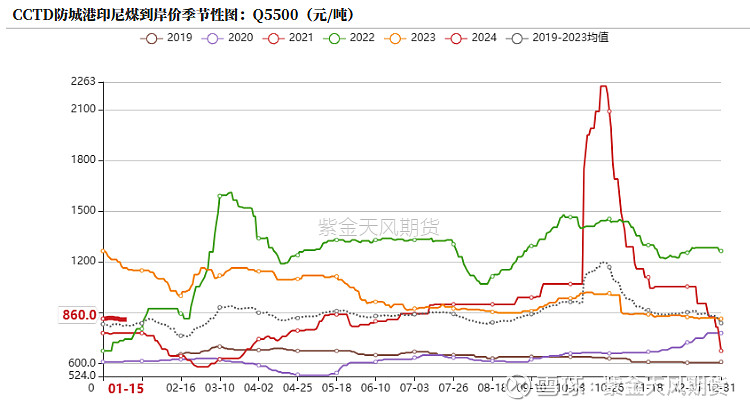

动力煤价格方面,上周动力煤价格整体平稳,防城港印尼煤价由870元/吨跌至865元/吨,陕西榆林Q5800由788元/吨跌至779元/吨,鄂尔多斯Q5500下跌至699元/吨。

数据来源:SMM,紫金天风期货研究所

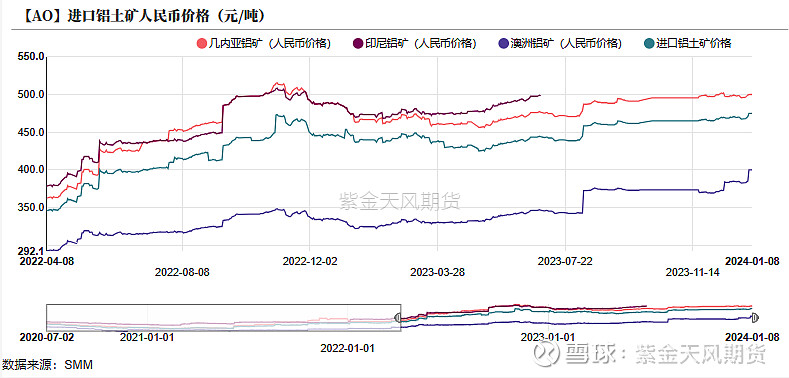

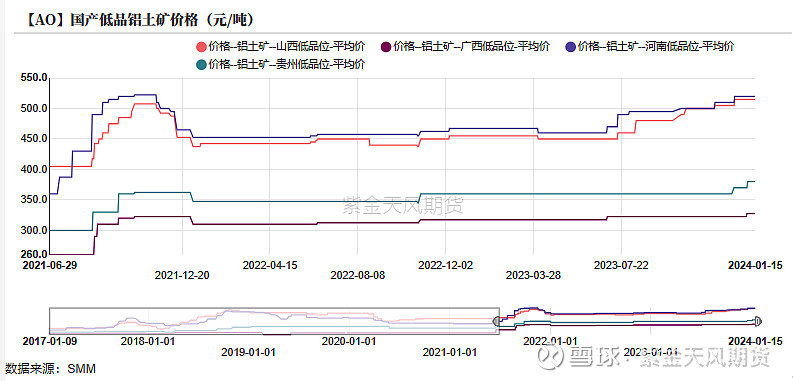

澳大利亚矿石价格上涨

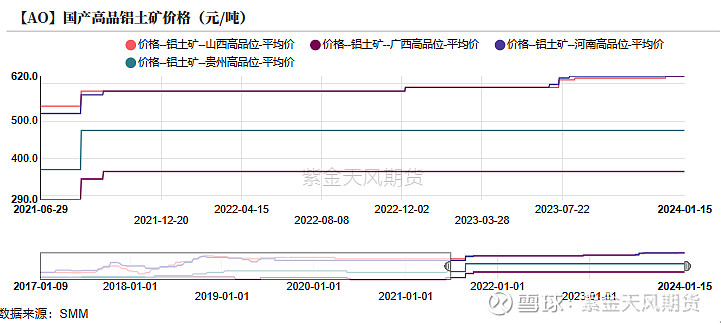

国产铝土矿层面,目前河南、山西地区国产铝土矿仍处于偏紧的态势并处于高位运行,低品矿方面,河南地区低品矿石为520元/吨,山西地区低品矿石为515元/吨;高品矿方面河南价格为620元/吨,山西地区价格为620元/吨。

进口铝土矿方面,澳大利亚、几内亚等地的铝土矿均以维持长单为主,几内亚矿石价格为70美元/吨,澳大利亚矿石上涨2美元至56元/吨。

数据来源:SMM,紫金天风研究所

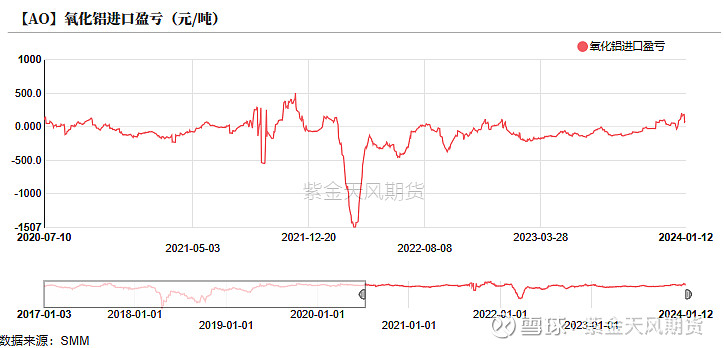

氧化铝进口保持开启

进口成本方面,上周西澳FOB氧化铝价格上涨至371美元/吨,目前进口成本升至3250元/吨,上周氧化铝进口盈亏为76元/吨。

进口需求方面,目前国内氧化铝运行产能约为8000-8100万吨左右,但考虑目前现货供应偏紧,氧化铝存在进口的可能性

数据来源:紫金天风期货风云

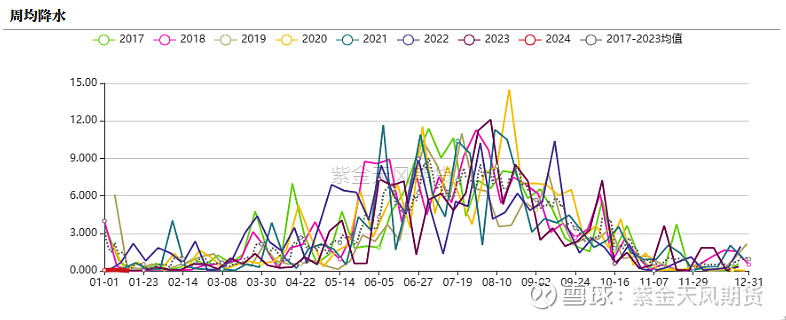

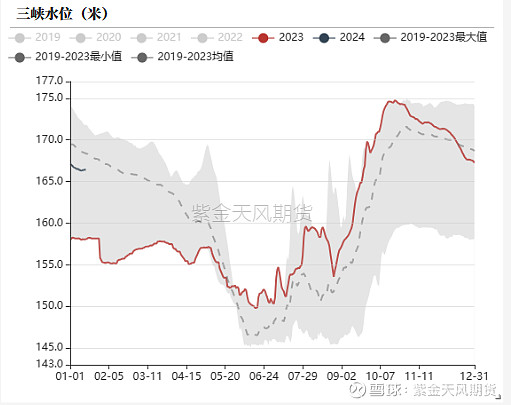

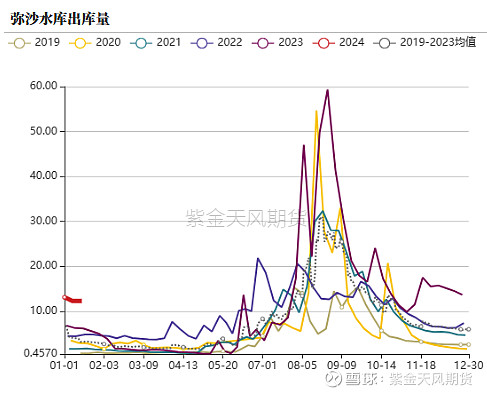

西南水电监测

云南铝厂后续减产风险较低

目前云南地区降水已然进入枯水期,但各主要水库水位均高于去年同期。

减产风险方面,云南地区地区已完成减产任务,在目前水位条件下,后续减产风险较低。

数据来源:紫金天风期货风云

铝市场观测

沪铝价格回落

上周沪铝价格回落,开于19120元/吨,收于19050元/吨,周跌幅0.37%,周内高点19255元/吨,低点18925元/吨;伦铝开于2274.5美元/吨,收于2243美元/吨,周跌幅1.38%。

上周LME铝0-3贴水扩大至50.6美元/吨。

数据来源:紫金天风期货风云

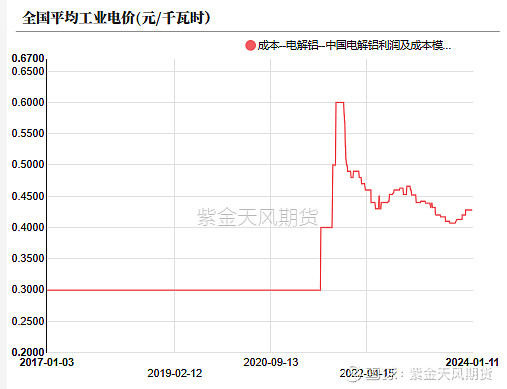

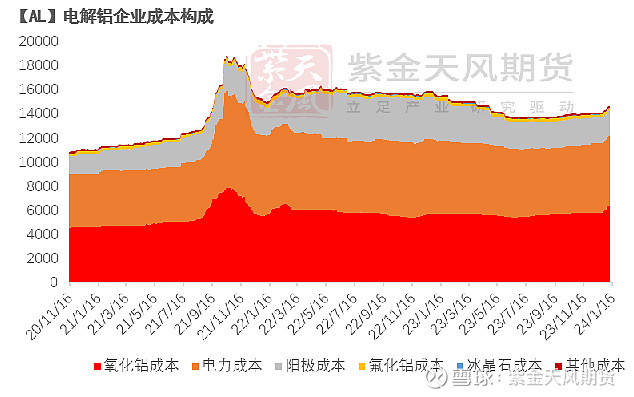

电解铝利润收敛

电解铝利润有所回落

在电解铝价格下跌的带动下,上周电解铝利润较前一周有所收敛,上周电解铝利润由2696元/吨下跌至2260元/吨,目前就成本端而言,上周电解铝生产成本上涨136元/吨至168 39元/吨,其主要原因为氧化铝价格的上涨。

运行产能方面,上周运行产能约为4195万吨,云南地区减产基本完成。

数据来源:紫金天风期货风云

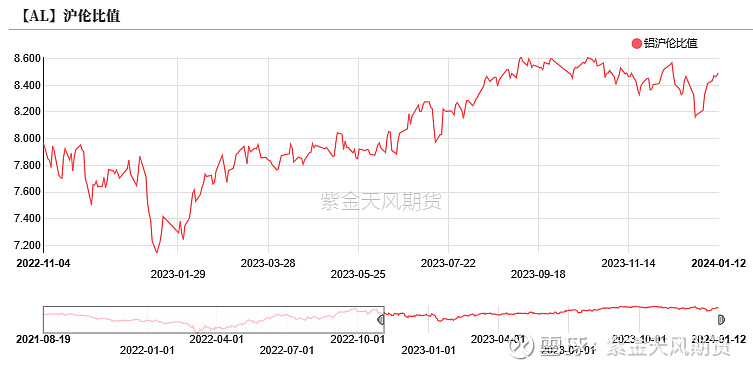

电解铝进口窗口打开

随着伦铝价格下跌,沪伦比值上周沪伦比值由8.41上涨至8.49。

进口盈亏方面,上周电解铝进口盈利为395元/吨,电解铝进口窗口打开。

数据来源:紫金天风期货风云

铝下游仍有一定韧性

铝下游仍有一定韧性

上周,铝下游龙头加工企业开工率为60.8%,较前一周下降0.7%,铝下游需求处于季节性低位,但仍然保持一定的韧性。

分板块来看,除铝型材板块开工率收到房地产板块拖累下滑0.4%至52.3%外,其余板块开工率均较上周持平。临近春节,铝下游需求整体仍然保持着一定的韧性,其中铝线缆板块开工仍旧处于历史较高位置。

数据来源:SMM,紫金天风期货风云

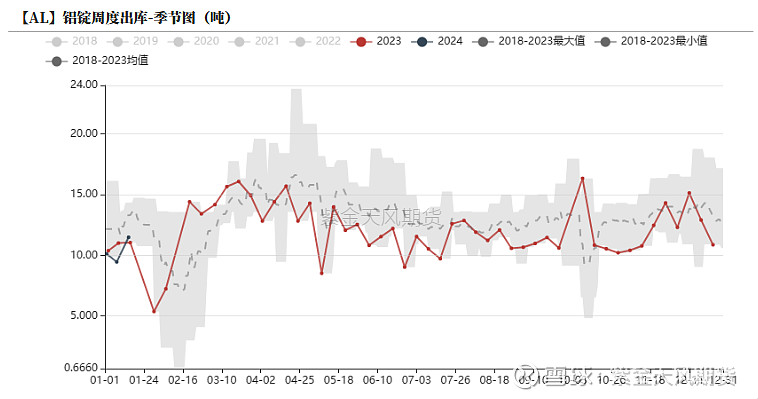

铝锭出库加速

本周一电解铝社会库存45.6万吨,较上周四持平,较上周一减少1.5万吨。

上周LME铝库存约为55.8万吨,较前一周增加0.04万吨。

出库方面,上周铝锭出库约11.9万吨,较前一周增加2.4万吨。

数据来源:紫金天风期货风云

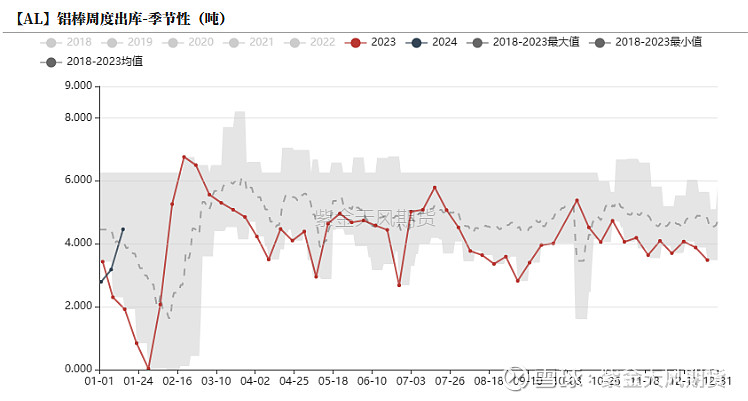

铝棒出库加速

本周一铝棒社会库存相较上周四减少0.21万吨至8.09万吨。

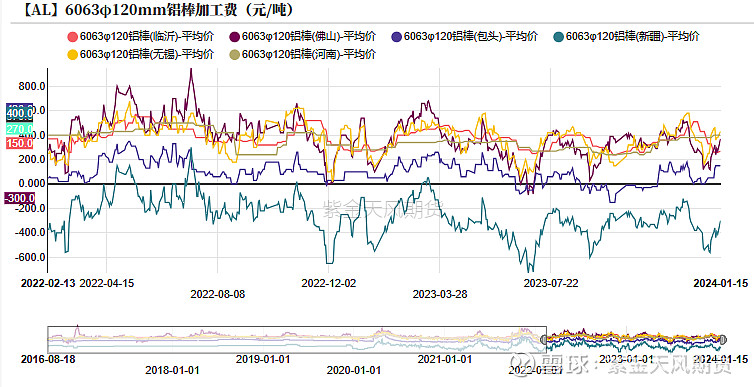

铝棒出库速度较前一周有所加快,上周铝棒出库4.46万吨,较前一周增加1.28万吨/周;铝棒加工费方面,本周一各地铝棒加工费有所增加,无锡地区加工费由455元/吨上涨至460元/吨,佛山地区加工费由290元/吨上涨至370元/吨,包头地区加工费由50元/吨回升150元/吨。

数据来源:紫金天风期货风云

作者:贾瑞斌

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。