【20230808】铝:铝产业链利润向上游转移

氧化铝观点小结

核心观点:偏多 上周氧化铝现货趋紧的态势仍未改变,供给端,河南地区的铝土矿供应紧张仍未缓解,加之进口窗口仍未打开,通过进口缓解氧化铝供应问题的可能性较低,氧化铝的供应延续了之前的紧张态势;需求端,目前云南地区降水较为充沛,电解铝加速复产,需求持续走强;总体而言,氧化铝目前供给持续偏紧,考虑做多 。

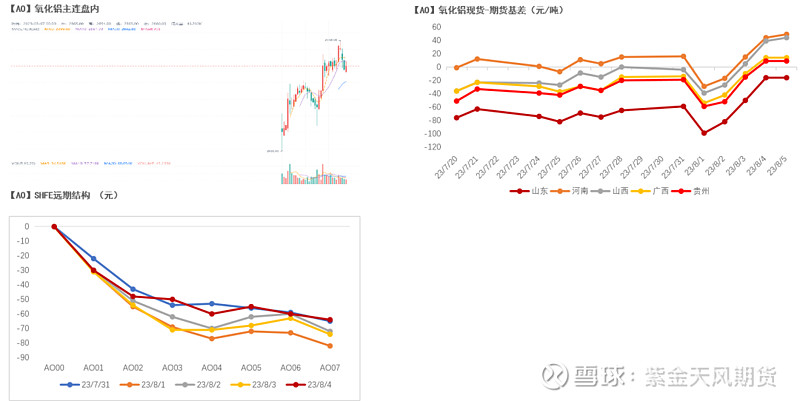

月差:偏空 上周AO2311与AO2312价差为30元/吨,较前一周扩大7元/吨。

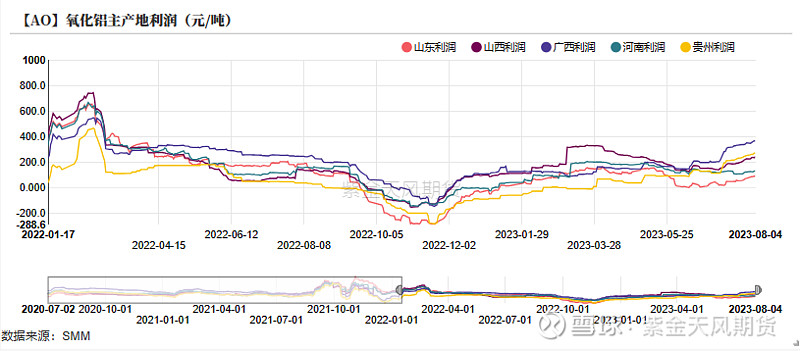

冶炼利润:偏空 上周全国氧化铝现货价格普涨,南北各地氧化铝利润均有所回升。

现货升贴水:偏多 AO00升贴水:上周氧化铝基差由负转正,由现货贴水由9元/吨转为现货升水25元/吨。

氧化铝需求量:偏多 上周云南电解铝加速复产,且目前云南降水丰沛可为后续生产提供电力支撑;上周电解铝利润为2524元/吨,处于历史高位,氧化铝需求较为强劲。

河南氧化铝利润:偏空 在北方地区氧化铝价格上涨的推动下,本周河南地区的氧化铝利润从124元/吨上涨至135元/吨。

山东氧化铝利润:偏空 本周山东地区氧化铝利润上涨19元至93元/吨。

山西氧化铝利润:偏空 本周山西地区氧化铝利润为245元/吨,环比上涨18元。

广西氧化铝利润:偏空 西南地区氧化铝现货价格快速拉涨,广西地区氧化铝利润由343元/吨上涨至368元/吨。

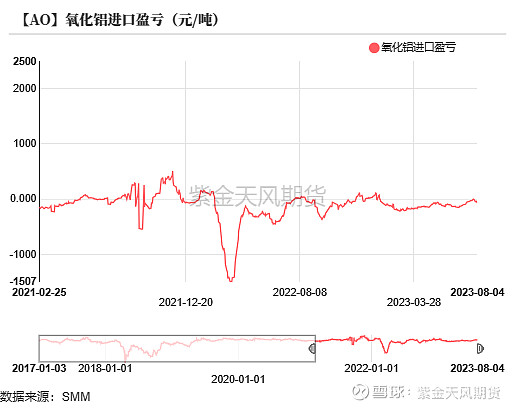

氧化铝进口盈亏:偏多 由于国外氧化铝价格快速上涨,本周氧化铝进口亏损由4.6元/吨扩大至78元/吨。

铝观点小结

核心观点:偏空 供给层面,云南地区电解铝加速复产,同时当地目前降水充沛,可谓后续生产提供电力支撑;需求层面,铝行业下游开工率与上周持平,目前虽经济刺激政策频出,但具体效果仍有待观望;总体而言,电解铝市场供给偏松。

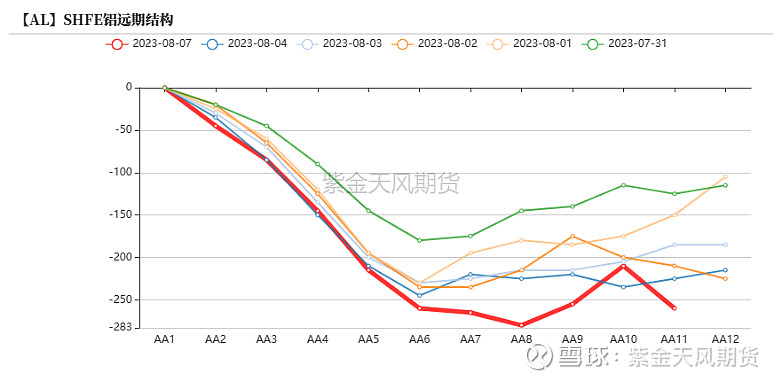

月差:中性 当月与主力月差由70元/吨收敛至40元/吨。

冶炼利润:偏空 上周国内电解铝利润上涨10元至2524元/吨,电解铝利润仍处于高位。

现货升贴水:偏空 A00铝升贴水:上周五升贴水现货贴水40元/吨转为现货升水30元/吨。

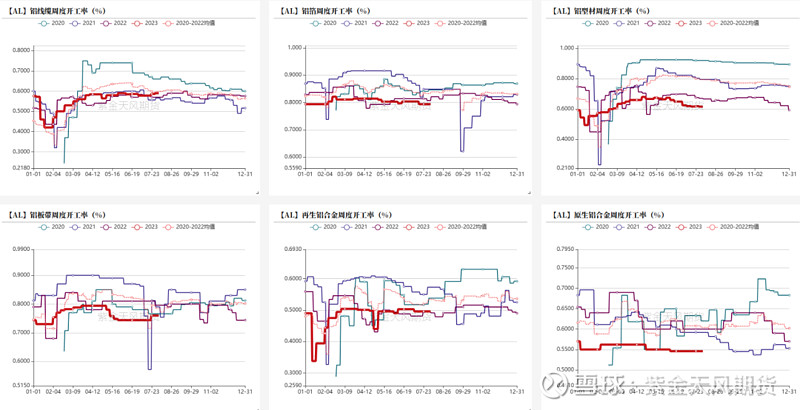

铝型材开工率:偏空 铝型材企业周度开工率61.6%,环比下跌0.3%。

铝板带开工率:中性 铝板带企业周度开工率76%,与上周持平。

铝线缆开工率:偏多 铝线缆企业周度开工率59%,环比上涨0.4%。

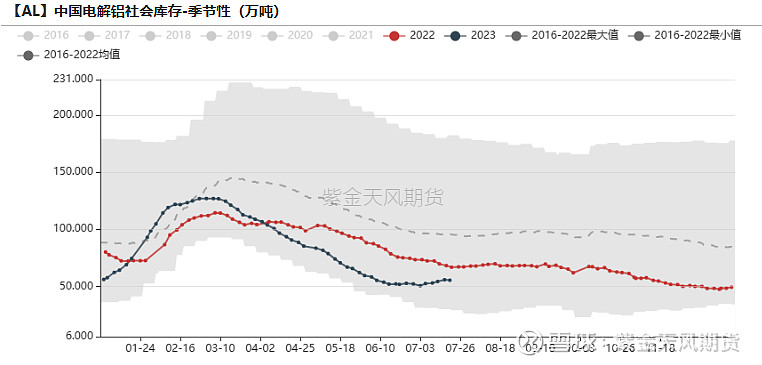

国内库存:偏多 本周一电解铝社会库存相较上周四减少0.8万吨至51.7万吨。

铝棒库存:偏空 本周一铝棒社会库存相较上周四增加0.07万吨至7.96万吨。

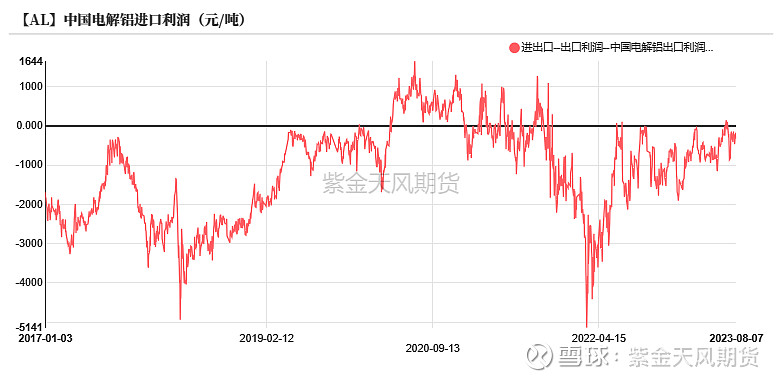

进口利润:偏多 上周电解铝进口亏损由275元/吨收敛至216元/吨。

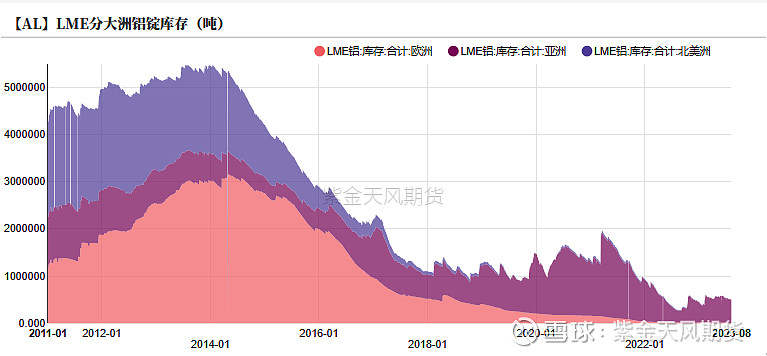

LME库存:偏多 上周LME铝库存减少0.56万吨至50.3万吨。

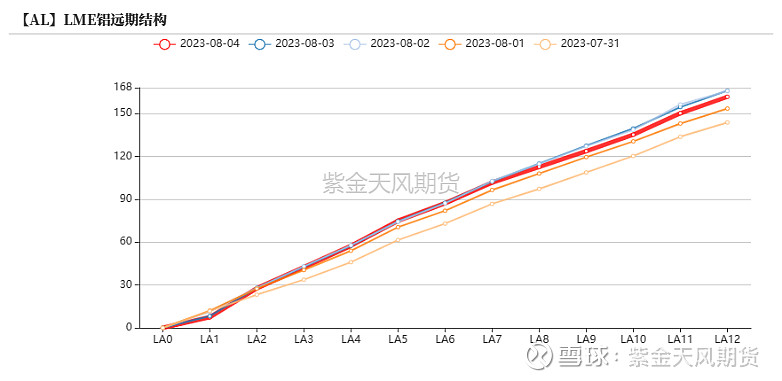

LME0-3升贴水:偏空 上周LME铝0-3贴水扩大至49.65美元/吨。

平衡&展望

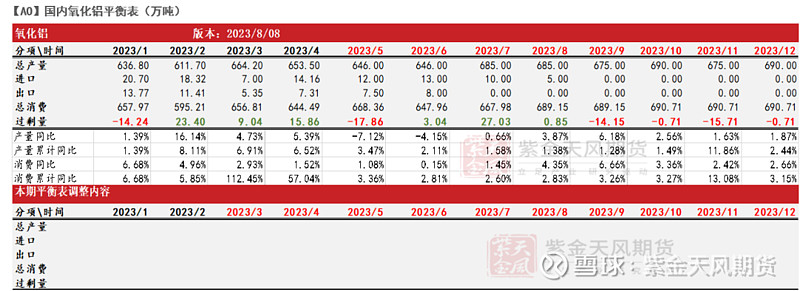

上周总结:上周氧化铝市场依然延续着之前供应偏紧的态势。供给层面,受限于河南三门峡矿区限产导致的铝土矿供应紧张,氧化铝北方主要产区氧化铝供应持续处于偏紧的态势,于此同时南方地区氧化铝供应一定程度上也受到了广西地区铝土矿开采受限的影响,处于较为紧张的状态。需求层面,由于新疆-山西氧化铝运费的连续下跌抵消了氧化铝价格上涨带来的负面影响,加之电解铝厂为保证氧化铝供应提前备货,北方地区的氧化铝需求持续走强;南方地区氧化铝需求则由于云南地区电解铝的加速复产持续走强。进出口层面,由于海外澳洲FOB价格的快速上涨,氧化铝进口盈亏由-4.6元/吨附近快速扩大。总体而言,国内氧化铝供应仍处于紧张的态势,同时由于进口亏损的扩大,由进口氧化铝弥补国内氧化铝供应紧张的可能性不高,氧化铝价格仍有上涨空间。

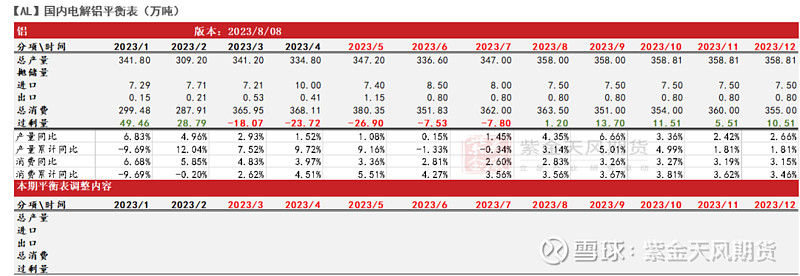

上周总结:总体而言,短期内电解铝市场仍将供应偏松的态势。供给层面,目前云南地区降水较为丰沛,已正式进入雨季,可谓后续的电解铝生产提供丰沛的电力支持。需求层面,7月铝下游工业PMI为53.1,连续21月处于荣枯线以上;分部门来看,在新能源板块的增长以及电网投资的上升的带动下,电池箔以及铝线缆等板块的开工率有了明显的抬升,但食品箔、建筑型材等传统领域的需求仍处于较低的水平;电解铝的整体目前需求仍然处于一个较低的水平;近日多条经济刺激政策的出台能否为房地产等传统领域注入活力仍需观望。库存层面,目前电解铝社会库存较往年相比仍然处于一个较低的水平,后续是否会进入累库周期将则与雨季过后云南地区电解是否减产密切相关。总而言之,目前电解铝市场出于一个供应走强,需求低迷的状态,未来需求能否在政策的刺激下走出低迷仍有待观察。

氧化铝价格持续上涨

氧化铝期货价格轻微下跌 基差由负转正

期货层面,上周氧化铝期货价格轻微下跌,氧化铝主力合约上周开于2882元/吨,收于2869元/吨,环比下跌0.35%,周内高点2938元/吨,低点2869元/吨。

基差层面,上周氧化铝基差由现货贴水9元/吨转为现货升水25元/吨,其中广西地区由贴水15元/吨转为升水14元/吨,山东地区现货贴水由59元/吨收敛至16元/吨。

数据来源:SMM, 紫金天风期货研究所

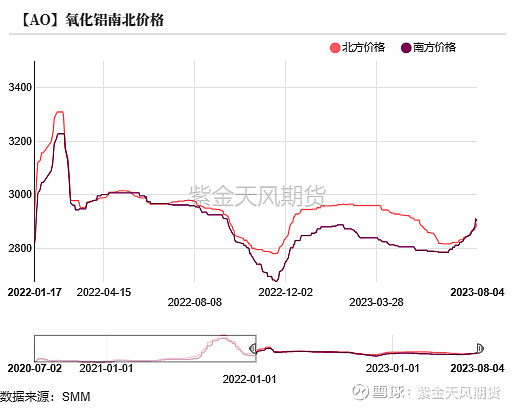

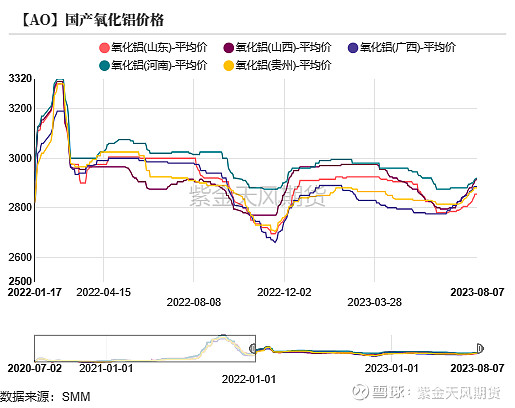

氧化铝价格持续上涨 南北价差逆转

现货价格层面,上周国内氧化铝价格环比上涨22元至2893元/吨, 河南地区铝土矿产能限制和云南的需求上涨持续的推动着全国各主要产地的氧化铝价格上扬。

南北价差层面,上周氧化铝南方价格与北方价格共同上涨,南方价格由2863.3元/吨上涨至2893.3元/吨,环比上涨30元;北方价格由2863.3元/吨上涨至2885元/吨;南北价差上周由0元/吨下跌至-15.4元/吨,南北价差由正转负。

数据来源:SMM,紫金天风研究所

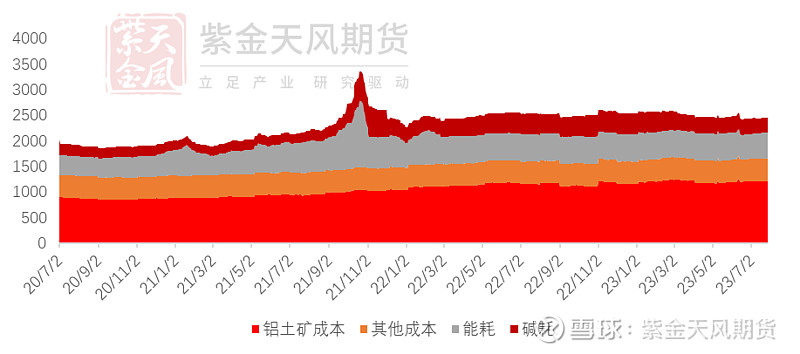

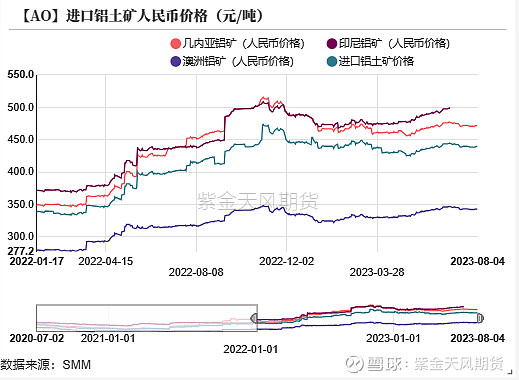

铝土矿成本上涨

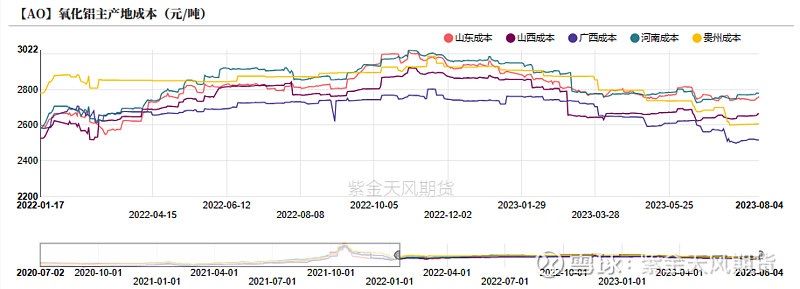

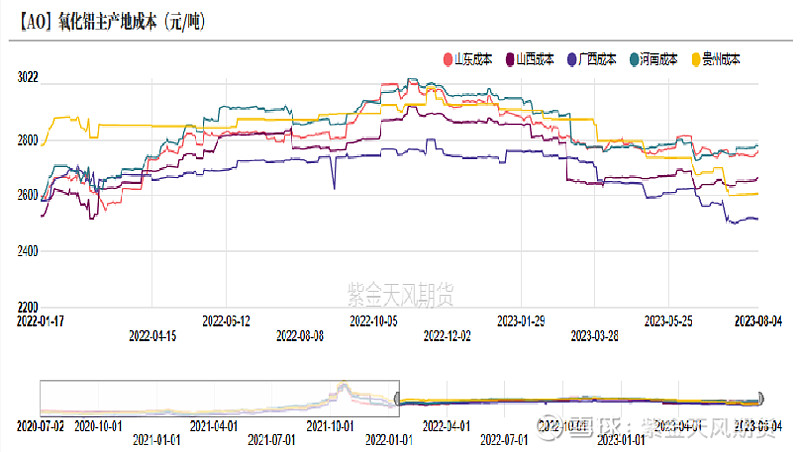

生产成本环比持平 北方地区利润有所回升

氧化铝成本层面,上周全国氧化铝成本轻微上涨,全国综合成本由2647元/吨上涨7元至2655元/吨,其中河南地区由于铝土矿价格上涨,成本由2771元/吨上涨至2870元/吨;山东地区则受海外铝土矿价格上扬影响,成本由2740元/吨上涨至2761元/吨。

利润层面,在全国各地氧化铝现货价格普涨的环境下,各主要产地利润均有所上涨;其中河南地区利润由227元/吨上涨至236元/吨,广西地区利润持续扩大,上涨25元至368元/吨。

数据来源:紫金天风期货风云

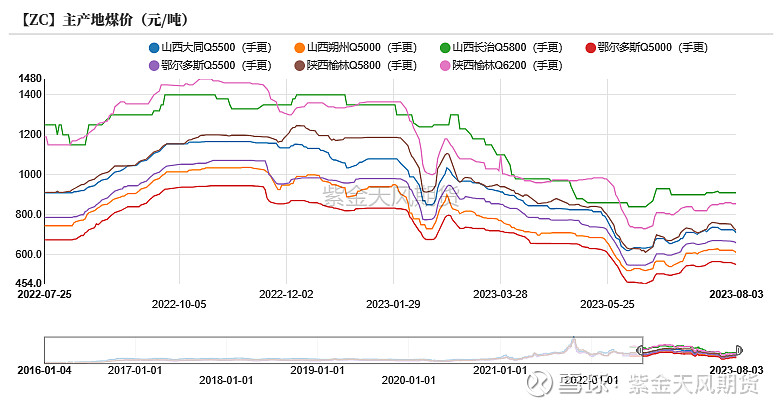

液碱价格环比持平动力煤价格普涨

液碱价格方面,上周山西地区液碱价格上涨50元至2750元/吨,山东地区由2187元/吨上涨至2240元/吨,其余主要产地价格与前一周大致持平;

动力煤价格方面,上周各主要产地轻微下跌,鄂尔多斯Q5000由561元/吨下跌至550元/吨,山西大同Q5500由725元/吨下跌至710元/吨。

数据来源:紫金天风期货风云

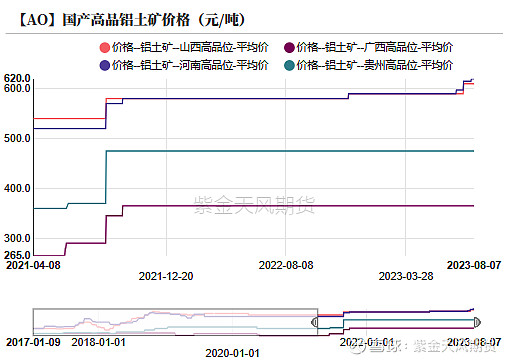

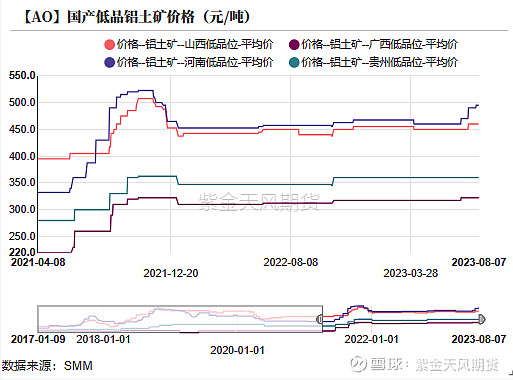

矿山生产受限国产铝土矿价格高位运行

国产铝土矿层面,受限于三门峡矿区限产的影响北方地区的国产铝土矿价格持续保持高位运行,其中河南地区高品铝土矿价格由615元/吨上涨至620元/吨,当地低品铝土矿价格由490元/吨上涨至495元/吨;南方主要产地铝土矿价格与前一周大致持平。

进口铝土矿方面,上周澳大利亚与几内亚铝土矿报价未发生波动,同时人民币会依旧保持稳定,铝土矿的进口成本并未发生明显波动。

数据来源:SMM,紫金天风研究所

海外氧化铝价格快速上涨 进口亏损扩大

进口成本方面,上周西澳FOB氧化铝价格由325美元/吨上涨至339美元/吨,离岸人民币汇率由7.13上涨至7.14,氧化铝进口成本大幅提升。

虽上周国内氧化铝现货价格仍保持上涨趋势,但在氧化铝进口成本大幅抬升的影响下,氧化铝进口亏损由4元/吨扩大至78元/吨,氧化铝进口窗口仍未打开。

数据来源:紫金天风期货风云

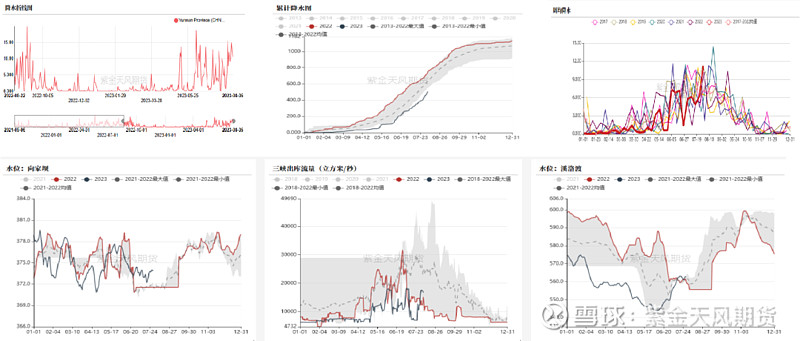

西南水电监测

云南降水环比呈现增强

数据来源:紫金天风期货风云

铝市场观测

沪铝窄幅震荡伦铝低位徘徊

上周沪铝略微上涨,周内沪铝主力合约开于18390元/吨,周内高点18695元/吨,低点18390元/吨,收于18500元/吨,周涨幅0.6%。上周伦铝开于2225美元/吨,收于2289美元/吨,周涨幅0.63%。

上周LME铝0-3贴水扩大至49.65美元/吨。

数据来源:紫金天风期货风云

电解铝价格上涨 进口亏损缩小

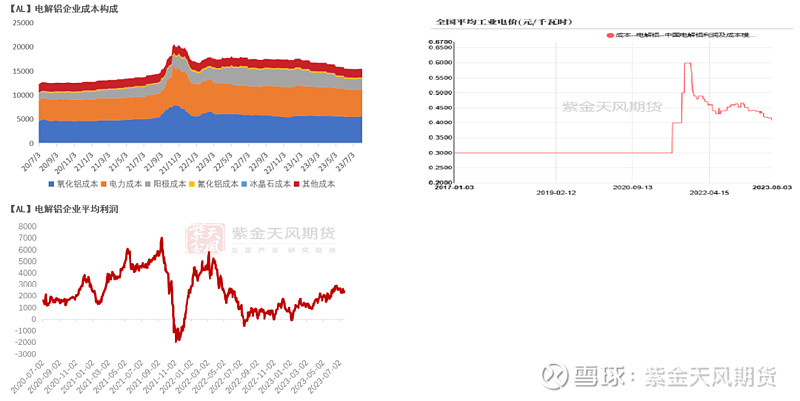

电解铝利润略微回升

上周电解铝利润与上周大致持平,上周电解铝利润由2514元/吨上涨10元至2524元/吨。目前就成本端而言,上周全国电解铝平均成本环比下跌50元至15925.2元/吨,其主要归因为电力价格的下降使得电解铝的中的电力成本由5629元/吨下降至5535元/吨。

上周云南地区降水环比改善,当地周累计降水量为56.2mm,环比增加15.2mm,云南地区已进入雨季,可为当地电解铝生产提供电力支持。

数据来源:紫金天风期货风云

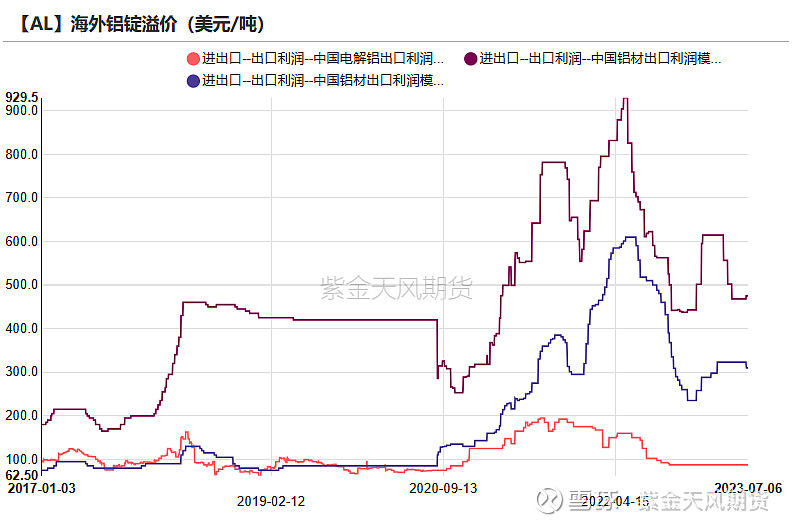

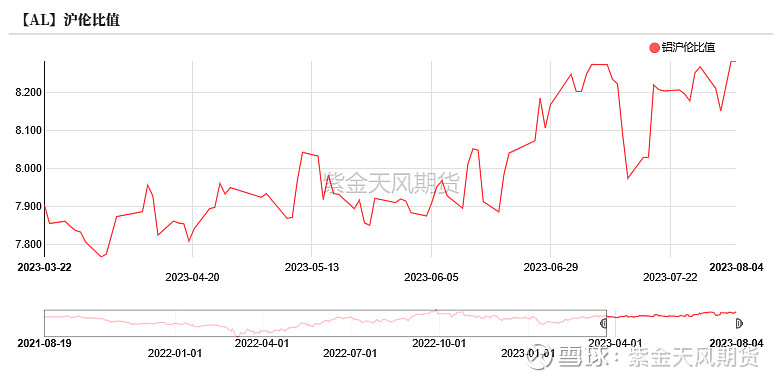

进口亏损持续震荡

上周沪伦比值为8.28,由于沪铝及伦铝价格无明显波动,本周沪伦比值较上一周大致持平。

上周电解铝进口亏损略微收敛,截至8月1日,电解铝进口亏损由275元/吨收敛至216元/吨,进口窗口仍处于关闭状态。

数据来源:紫金天风期货风云

下游需求暂未明显增长

铝下游需求有所恢复

上周,铝下游龙头加工企业开工率为63.4%,较前一周持平,铝下游需求无明显变动。

上周,铝线缆周度开工率上涨0.4%至59%,铝型材周度开工率下跌0.3%至61.6%,其余板块开工率较前一周持平。

总体来看,7月份铝下游PMI为53.1,连续两个月处于荣枯线以上,铝下游需求整体有所回暖;分板块来看,铝箔行业在电池箔需求的快速增长下7月开工率较上月上涨1.6%,截至7月末已有127万吨电池箔产能在建或投产,铝线缆、铝板带、工业型材等板块开工率则在下游需求回暖的带动下有所提升,建筑型材开工率则受累于房地产市场的低迷持续处于较低水准。

数据来源:SMM;紫金天风期货风云

国内铝锭去库放缓

本周一电解铝社会库存51.7万吨,较上周减少0.8万吨。

上周LME铝库存减少0.56万吨至50.3万吨。

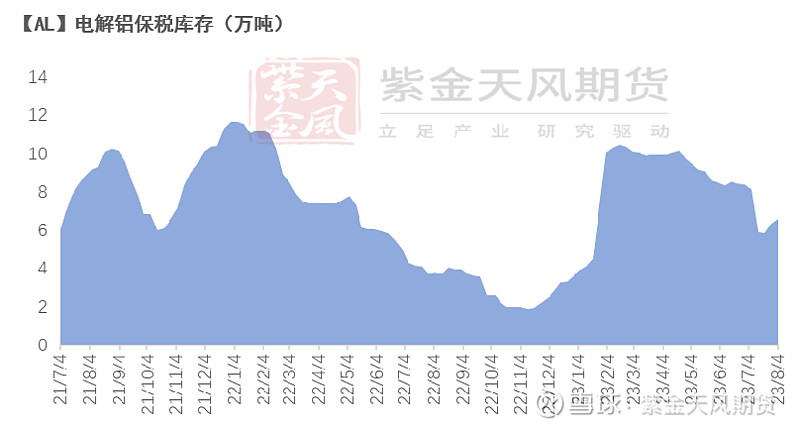

上周保税区库存增加0.28万吨至6.61万吨。

数据来源:紫金天风期货风云

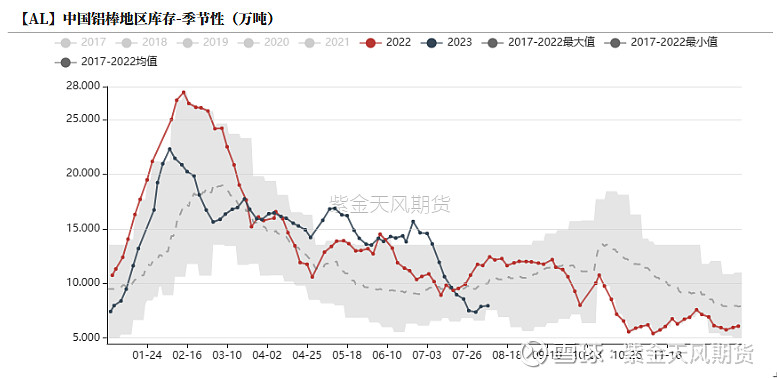

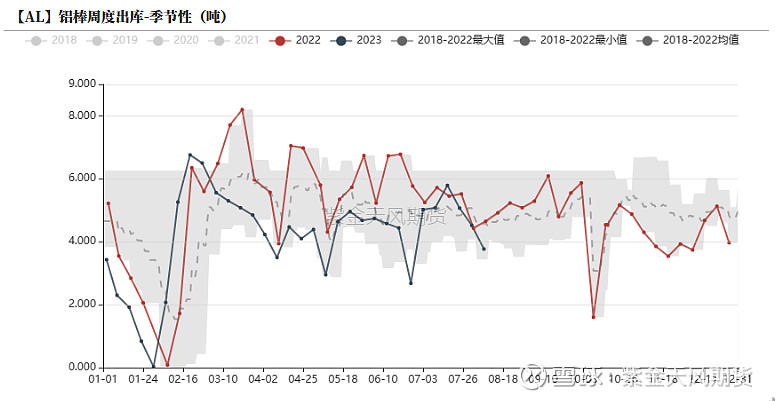

铝棒库存去库速度有所减缓

本周一铝棒社会库存相较上周四增加0.07万吨至7.96万吨。

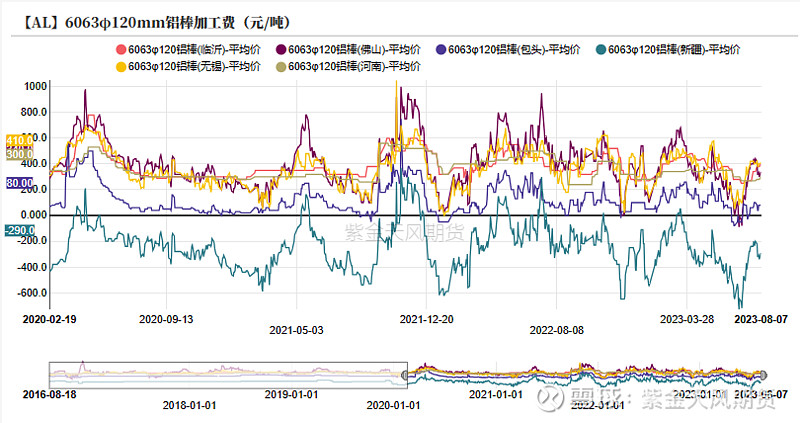

铝棒去库速度有所放缓,上周铝棒出库4.52万吨,环比减少0.52万吨/周;各地铝棒加工费区域分化明显,临沂地区120mm铝棒加工费由340元/吨上涨至380元/吨,南昌地区加工费则由480元/吨下跌至300元吨,环比下跌37.5%。

总体而言,铝棒库存以及周度出库量均处于历史较低水平。

数据来源:紫金天风期货风云

作者:卫来

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。