【20230704】铝:进口重回聚光灯下

观点小结

核心观点:偏空 云南地区复产政策支撑产能恢复最高达到130万吨,近期降水情况环比转差,复产压力增大。假设复产顺利,至少要到8月附近才有供应量释放,短期内影响供需格局更多的是需求端的走弱,叠加进口窗口开启,供应端压力较大。预计铝价偏弱震荡运行。

月差:偏多 当月与主力月差为280元/吨,月差环比持平。

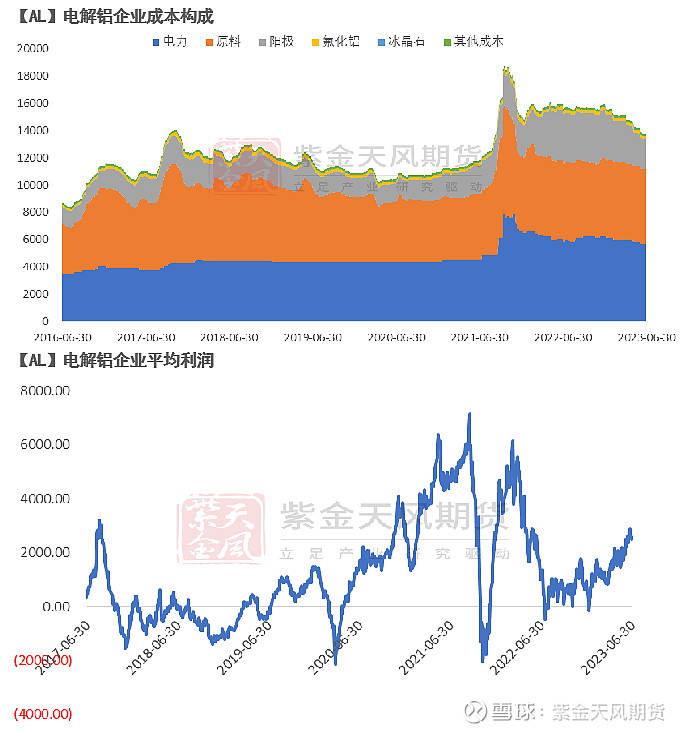

冶炼利润:偏空 上周国内电解铝利润达到2551元/吨,环比走弱。

现货升贴水:偏多 A00铝升贴水:上周五现货升水270元/吨,升水环比小幅回落。

铝型材开工率:偏空 铝型材企业周度开工率65%,环比下跌。

铝板带开工率:中性 铝板带企业周度开工率74.4%,环比持平。

铝线缆开工率:中性 铝线缆企业周度开工率58.6%,环比几乎持平。

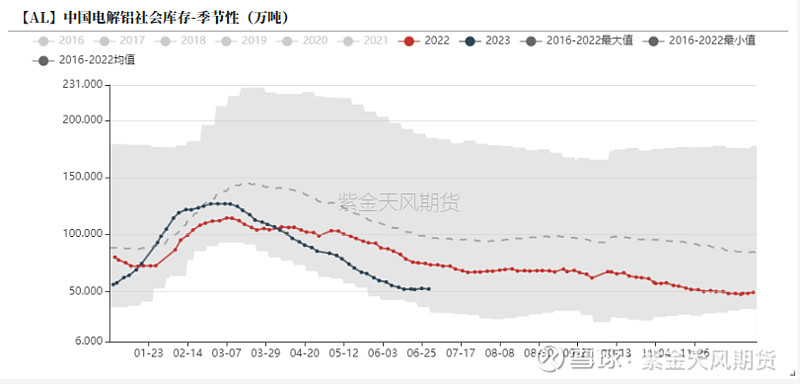

国内库存:偏多 本周一电解铝社会库存相较上周四下降1.6万吨至50.6万吨。

铝棒库存:偏空 本周一铝棒社会库存相较上周四下降0.06万吨至14.57万吨。

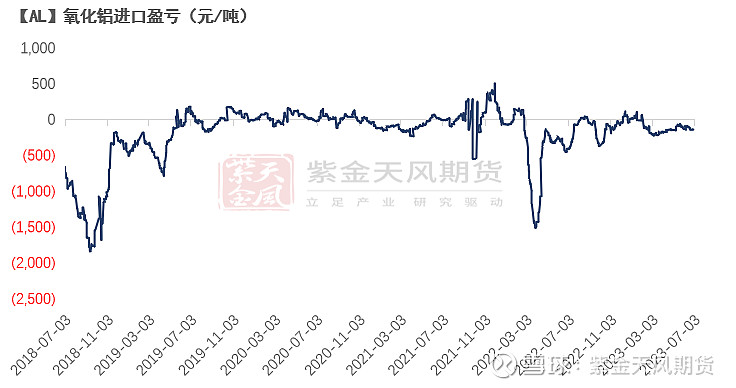

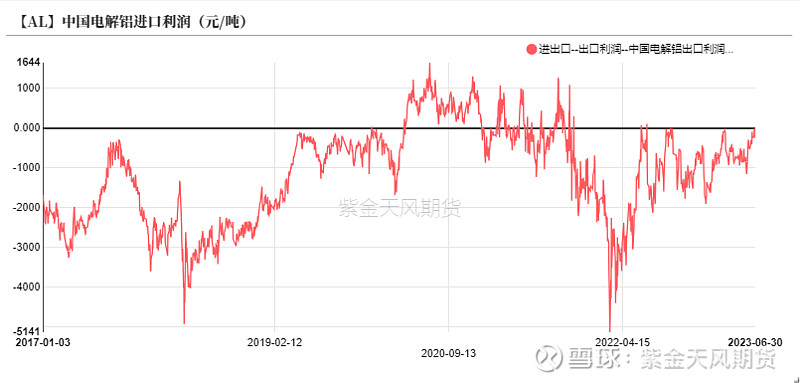

进口利润:偏空 电解铝进口利润为37元/吨,亏损转为盈利。

LME库存:偏多 上周LME铝库存减少0.775万吨至54.31万吨。

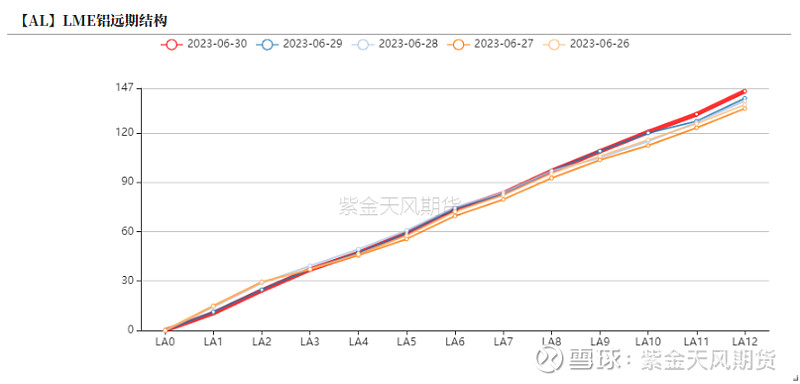

LME0-3升贴水:偏空 上周LME铝0-3贴水扩大至41美元/吨。

平衡&展望

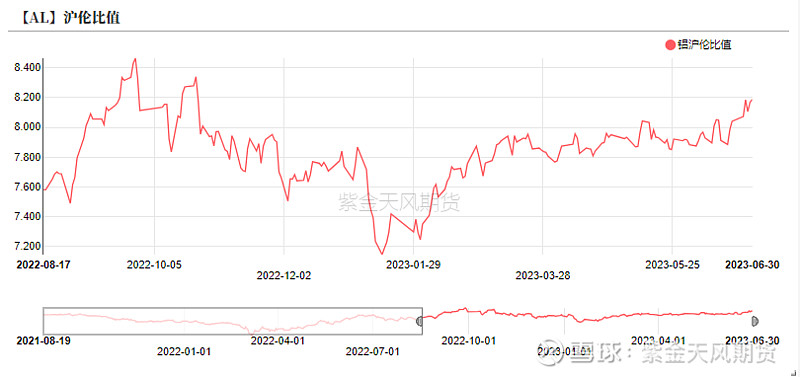

上周总结:上周铝价自高位回落,全国电解铝企业平均利润小幅下滑至2500元/吨附近。目前就成本端而言,电解铝企业平均成本已经下滑至16000元/吨以下。近期云南地区复产仍在进行中,复产产能目标达到130万吨,从降水量而言,上周降水环比呈现回落,铝厂复产仍存在一定压力,能否达到目标仍需关注。从产业链利润角度而言,目前电解铝端的复产增加了氧化铝的消费量,产业链利润已经逐步从电解铝端倾斜至氧化铝端。进口方面,上周沪伦比值持续上涨,运行中枢回升至8-8.2之间,进口窗口打开,进口利润扭亏为盈。短期内铝锭进口量大概率环比增长,国内6-7月进口量将继续施压价格端。

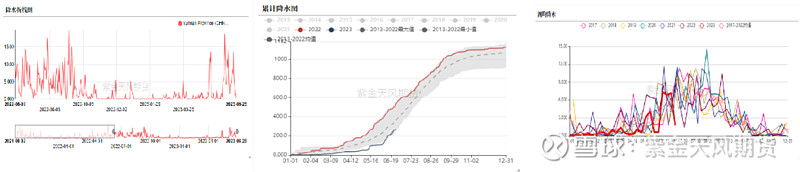

西南水电监测

降水环比呈现改善 丰水期支持复产

数据来源:紫金天风期货风云

氧化铝止跌企稳 期现方向开始同步

氧化铝止跌企稳 期现方向开始同步沪铝止跌企稳 伦铝低位徘徊

上周沪铝止跌企稳,周内沪铝主力合约开于18295元/吨,周内高点18325元/吨,低点17895元/吨,收于18010元/吨,周跌幅2.07%。上周伦铝开于2178美元/吨,收于2156美元/吨,周跌幅0.83%。

上周LME铝0-3贴水扩大至41美元/吨。

数据来源:紫金天风期货风云

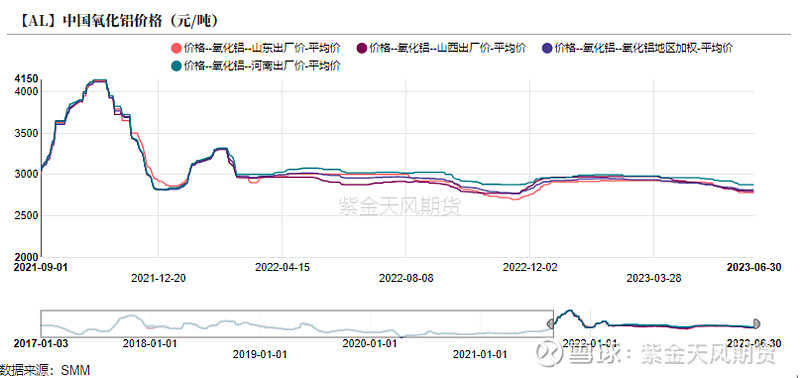

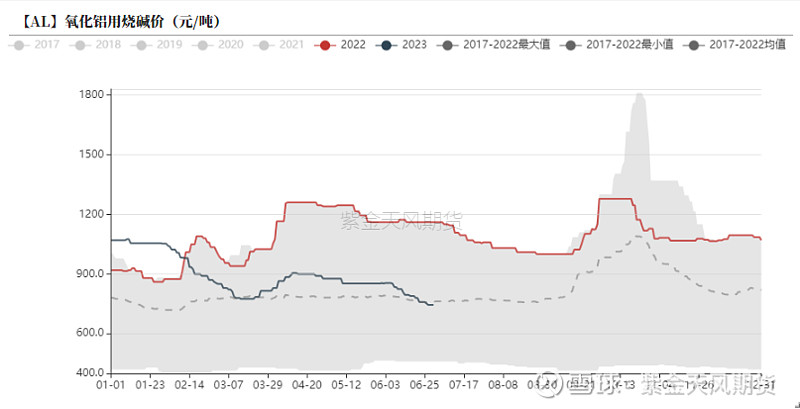

氧化铝现货价格止跌反弹

上周氧化铝2311合约稳步上涨,周初开于2730元/吨,高点2837元/吨,低点2721元/吨,收于2812元/吨,周内涨幅2.7%。上周期货价格上涨主要基于供需两方面的原因。供应端,市场传言河南地区矿山受到复垦要求的影响,矿山开采受限,当地矿石产量有所减少。或许会造成氧化铝主产地供应端的减少。需求端,云南地区复产启槽活动持续进行支撑氧化铝价格回升。

现货层面,上周国内氧化铝价格环比上涨3元/吨至2816元/吨,西南地区电解铝复产支撑下,现货价格止跌企稳,逐步转向与期货价格同向运行。

数据来源:紫金天风期货风云

海外氧化铝价格续跌 5月出口量增长

上周西澳FOB氧化铝价格环比下跌3美元/吨至330美元/吨。折合人民币到岸价格为2948元/吨。离岸人民币汇率维持7.2,进口亏损进一步扩大至132元/吨。

上周海关数据出炉,5月国内进口氧化铝11.37万吨,出口氧化铝11.03万吨,净进口量大幅下降至0.34万吨,净进口量累计同比下降38.77%。5月国内氧化铝过剩情况相对显著,国内氧化铝价格呈现单边下行。部分过剩量转为出口。从进出口国来看,进口主要来自澳大利亚和印尼,出口主要去往俄罗斯以及阿联酋。

数据来源:紫金天风期货风云

电解铝进口窗口打开

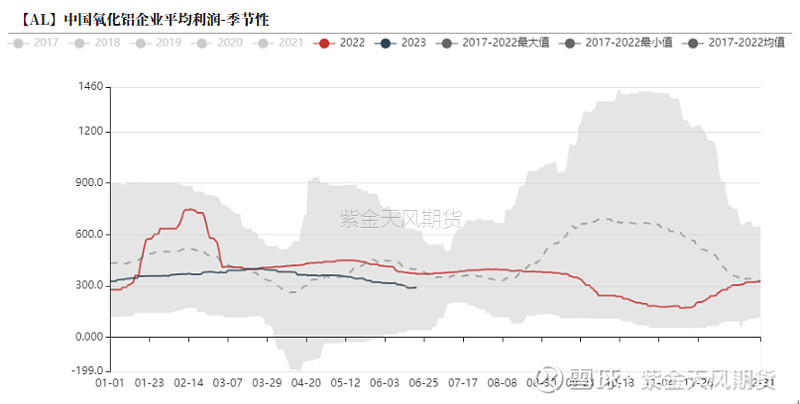

铝厂利润回落 转向原料端

上周铝价自高位回落,全国电解铝企业平均利润小幅下滑至2500元/吨附近。目前就成本端而言,电解铝企业平均成本已经下滑至16000元/吨以下。近期云南地区复产仍在进行中,复产产能目标达到130万吨,从降水量而言,上周降水环比呈现回落,铝厂复产仍存在一定压力,能否达到目标仍需关注。从产业链利润角度而言,目前电解铝端的复产增加了氧化铝的消费量,产业链利润已经逐步从电解铝端倾斜至氧化铝端。

数据来源:紫金天风期货风云

进口窗口开启

上周沪伦比值持续上涨,运行中枢回升至8-8.2之间,进口窗口打开,进口利润扭亏为盈。

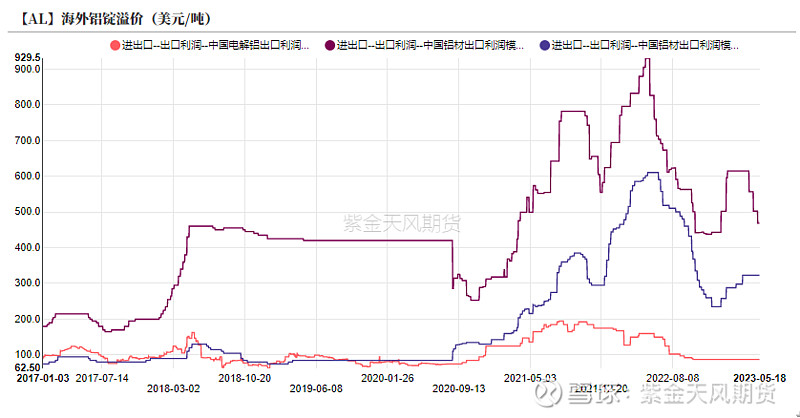

上周海关数据出炉,5月国内进口电解铝7.4万吨,出口量达到1.15万吨,净进口量达到6.25万吨,环比4月下降3.3万吨。从进口量而言,进口主要来自于俄罗斯,由于5月进口窗口几乎没有开启,因此进口量主要以长单量为主。出口环比显著增长,主要出口至日本、印尼以及韩国地区。据悉,日本主要电解铝供应商之一美铝产线暂停生产,现货溢价回升。

数据来源:紫金天风风云

下游需求暂未明显增长

铝板带箔企业开工率环比上涨

上周,铝下游龙头加工企业开工率相较上周下滑0.1至63.8%。

上周,铝型材以及铝线缆企业开工率连续一个月下滑,铝箔企业开工率回升,其他铝加工企业开工率持平上周。

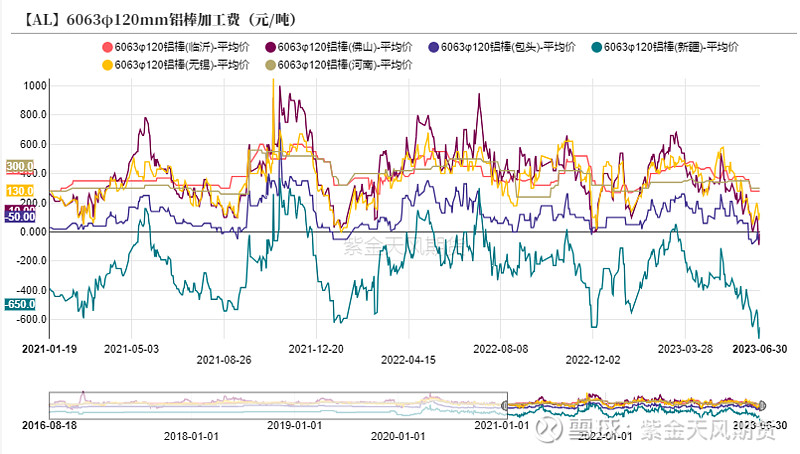

分版块而言:铝型材企业订单中,主要以建筑型材板块订单下降为主,户外温度升高,竣工端户外施工受限,订单环比下降,预计7月将维持偏弱态势。其中工业型材订单略有增长,但企业争夺市场导致价格战较为激烈。线缆板块目前暂时交付了前期订单,新增订单有限。铝箔企业受空调市场销量增长影响,订单量环比明显增长。

数据来源:SMM;紫金天风期货风云

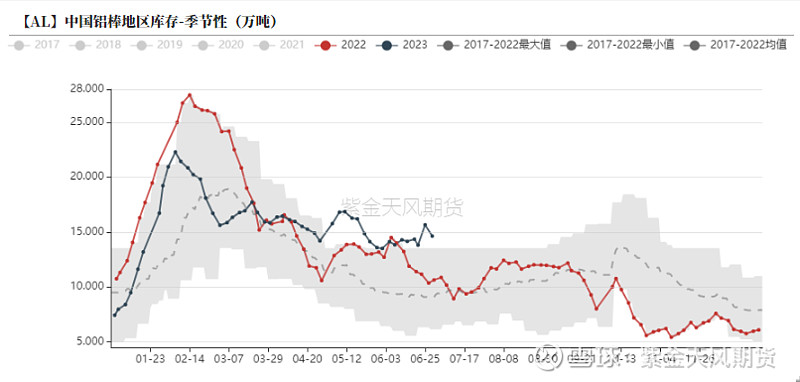

铝锭库存下降

本周一电解铝社会库存相较上周四下降1.6万吨至50.6万吨。

上周LME铝库存减少0.775万吨至54.31万吨。

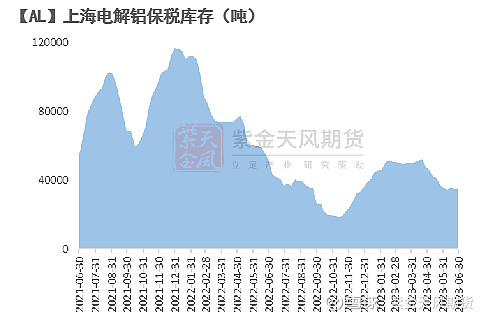

上周上海保税区库存下降0.06万吨至3.45万吨

数据来源:紫金天风期货风云

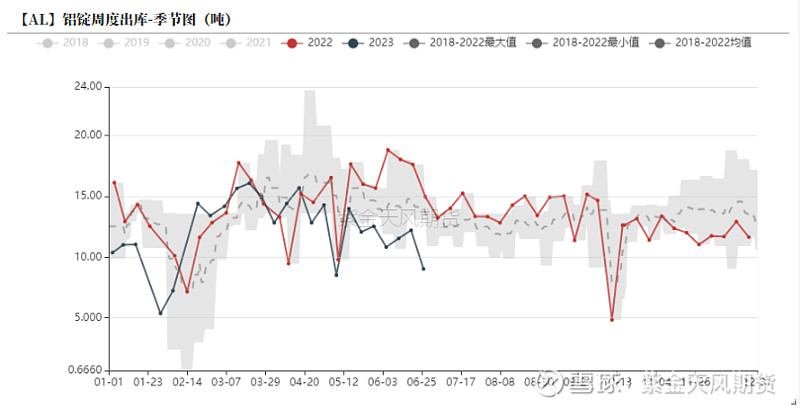

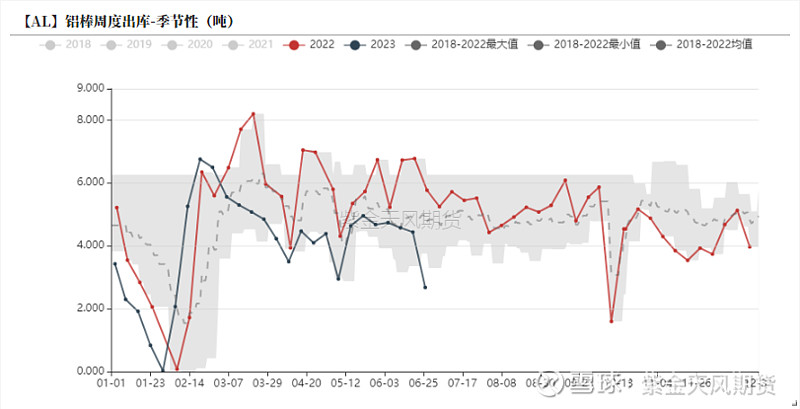

铝棒库存出库量下跌

本周一铝棒社会库存相较上周四下降0.06万吨至14.57万吨。

铝棒库存维持高位,铝棒加工费下跌,出库量环比回落。

数据来源:紫金天风期货风云

作者:卫来

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。