今天10月28日晚,荣盛发展(2146.SZ)发布2021年三季报。

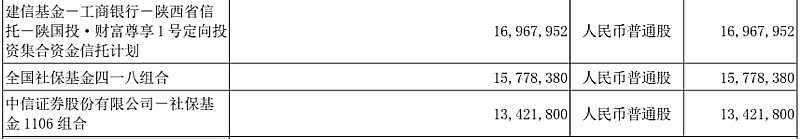

在分析这份财报的数据之前,房小评首先注意到荣盛发展的前十大流通股东名单中,出现了三只基金,甚至还有社保基金。

社保基金投资有几个基本原则,一是保证基金资金安全性、流动性,二是实现基金资产增值。

在房地产行业面临寒冬之际,社保基金却依然选择抄底荣盛发展,是相信荣盛发展被低估,相信这家企业能平稳走过寒冬,并且迎来新的发展机会,届时估值恢复,能带来可观的投资收入。

这种相信必然是经过深度研判而来的。一方面荣盛发展曾经经受过市场考验。2009年,在国际金融危机中,荣盛发展曾经提出“向植物学习落叶,向鸟儿学习换羽”的发展理念,即对外部环境做出适应性反应和主动性反应,最终挺过金融危机,迎来了企业的跨越式发展。

另一方面,荣盛发展再次穿越寒冬的能力也在一步步得到证实,这份三季报中就透露了几个好消息,给投资人吃了定心丸。

1、“三道红线”全绿

截至2021年9月30日,荣盛发展正式成为“三道红线”下的“绿档”房企。

现金短债比为1.05净负债率为58.89%剔除预收账款后的资产负债率为69.49%

其中净负债率较期初下降了21.29个百分点,足见2021年荣盛发展降杠杆的决心和行动力。

成为“绿档”房企,意味着荣盛发展真正成为一家稳健型房企,也意味着未来融资端有了更多可腾挪的空间,进一步保障资金安全。

2、现金流大增

三季报显示,荣盛发展经营活动产生的现金流量净额为62.50亿元,同比大幅增加138.66亿元,这个数字远超投资者预期。

荣盛发展已经连续四年及一期保持经营活动产生的现金流量为正,是行业内为数不多的经营性现金流持续为正的企业。

信任的积累不是一日之功,甚至在行业风声鹤唳之际,一些企业还要面临投资者的信心崩塌。荣盛发展正是因为把现金安全作为一种长期习惯,才能在这个时间节点获得投资机构的信任。

3、偿债压力减小

三季度,荣盛发展大力偿还各类借款。截至三季度末,荣盛发展的短期借款余额为9.58亿元,比年初19.69亿元减少51.37%,财务结构持续得到优化,偿债压力减小。

尤其值得关注的是最近频频爆雷的美元债市场。自从7月份以自有资金偿还本息共计2.61亿美元的债券之后,今年下半年荣盛发展已经没有到期境外债券兑付压力。这成为荣盛发展的优势,能够拥有较充裕的时间做好新发等境外债务管理工作。

现金流和偿债能力,是当前房地产企业最核心的生存指标,能够在这两项指标上实现明显的提升和优化,意味着荣盛发展已经具备了穿越寒冬的能力,可以平稳等到春天到来。

做到这两点,是因为荣盛发展早早进行了“落叶”和“换羽”,积极主动去适应和应对房地产环境的变化。

1、三季度谨慎拿地

在上半年已经获取123亿元土地的前提下,三季度荣盛发展谨慎拿地,严控购地金额,整体投销比控制在20%,远低于40%的拿地销售比红线,以此确保流动性安全。

当市场窗口期到来之后,荣盛发展将拥有更多资金去抓住新的发展机遇,这也是投资机构看好荣盛发展后市的原因。

2、主动全国化

荣盛发展提前意识到依赖河北这个单一市场的风险,数年前便积极进行全国化布局,而且没有盲目扩张,而是聚焦性地重仓长三角、珠三角地区。

从荣盛发展与固定收益投资者交流会上透露的信息来看,2021年上半年荣盛发展在长三角城市群的签约金额占整体签约金额的36.2%,已经超过河北地区的26.1%,中西部城市群签约金额占比为18.8%。

上半年,荣盛发展在杭州、徐州、常州、芜湖、广州等地投资金额达90.36亿元,占上半年整体拿地投资金额的73.23%。

战略结构的前瞻性调整,平抑了河北地区市场下行对荣盛发展整体业绩的影响,为三季度的销售回款奠定了基础。

3、提前抓销售和回款

当房地产行业融资渠道被收紧,房企能依赖的最大资金渠道就是销售回款,荣盛发展对此看得很清楚。

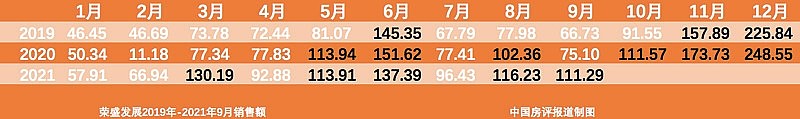

过去2年,荣盛发展的销售重点都放在四季度,四季度的销售额占比往往超过40%。2021年,荣盛发展一改往常的推盘节奏,从一季度就积极销售,还未进入四季度,就已经有5个月的销售额突破100亿元,这在荣盛发展往常的历史中是没有过的。

1-9月,荣盛发展的签约金额达到923.17亿元,同比增长25.24%,完成1300亿元年度计划的71.01%,比去年同期提高了10.09个百分点。四季度,荣盛发展年度计划达标,几乎没有悬念。

上半年,荣盛发展的回款率达到近82%,处于较高水平。三季度,荣盛发展继续保持高回款率。这为62.4亿元的经营性现金流打下了基础。

前瞻性的适应性调整和积极主动应对,让荣盛发展换上了新的羽毛,能够抵挡行业更强劲的逆风,脱胎换骨成为一家更安全、稳健、长期飞行的企业。这样的企业,才会引来精明的机构投资者抄底。

(原创:中国房评报道)