5月11日,创芯海门发展大会暨半导体投资联盟投后赋能大会在南通·海门正式启幕。大会以推动中国半导体产业持续繁荣为己任,聚焦“凝芯聚力 新质海门”主题,由半导体投资联盟主办,中国·海门集微产业创新基地、爱集微咨询(厦门)有限公司共同承办,南通市海门区人民政府指导。

会上,爱集微咨询业务部总经理韩晓敏发表了题为《2024中国半导体产业展望》的主题演讲,从全球及中国两方面对半导体市场目前的发展形势做了解读,并对2024年中国半导体市场的发展进行了展望。

全球半导体市场2023年下滑严重 2024年呈现弱复苏

韩晓敏指出,“2023年是2019年之后整个半导体市场下滑最严重的一年,市场规模下滑9.4%。一方面是市场需求的疲软,另一方面是相关产品价格的下跌。”韩晓敏还从终端市场对全球半导体的发展做了分享,他表示:“从终端市场来看,2023年年初的时候,各家机构对于整个市场的重点应用领域都有一些预测。但到2023年底,除了人工智能(AI)型的服务器和汽车之外,发现年初大家预测的还是太乐观。尤其是手机市场,去年年初机构预测大概是全年出货增长2~3个百分点,结果去年下跌约10个百分点。”

因此,从需求端到价格,整体市场都是比较低迷。

对于全球半导体市场2024年的表现,韩晓敏说:“目前包括国内机构在内的全球各家咨询机构,对2024年整体展望比较乐观,预期全年市场规模将出现两位数增长。”

他表示,从今年第一季度来看,整个行业已经进入到触底反弹阶段,整体呈现复苏状态。但与此同时,“以应用广泛的模拟元器件为代表,从国际国内模拟公司发布的报告看,预期比较谨慎。从这一方面也体现出,除了汽车或人工智能等个别特别火的应用领域外,整个半导体行业还是一个弱复苏的状态。”

随后,对于中国半导体产业的发展形势,韩晓敏从集成电路(IC)产品企业、晶圆代工及封测等细分领域为大家做了解读。

IC产品企业TOP 100营收增长 代工厂商谨慎扩张

集微咨询发布的《2023年中国半导体企业TOP 100》榜单显示,前100家IC产品企业营收有所增长,且TOP100的门槛营收已经超过5亿。具体来看,TOP 100企业中,营收增长(高于+5%)的有48家,营收基本保持不变(高于-5%,低于+5%)的有20家,营收衰退(低于-5%)的有32家。“虽然去年整个行业的情况比较艰难,但是从TOP100企业来看,有一半在去年获得了业绩的增长,抗风险能力和经营的能力要比更多的中小企业更强。”韩晓敏表示。

集微咨询报告显示,2023年,中国半导体TOP 100企业按总部计,分布在上海市、北京市等18个省级行政区,总计29个城市。以TOP 100企业中“非总部企业布局数量/总部不在本地企业总数”作为衡量企业选择区域布局的“布局意愿”来看,深圳、上海仍然是表现最为突出的。其他表现较好的城市还有北京、成都、西安、苏州、无锡等。韩晓敏认为,各地集成电路专业人才丰沛度、人力成本以及产业链完善程度等均会直接影响到企业的“布局意愿”。

单从晶圆代工领域来看,韩晓敏称,“去年由于整体市场不景气,整个晶圆代工行业出现萎缩,但是就目前一季度的情况来看,代工企业的产能利用率在提升。虽然市场对于全年的预计偏保守,但预计今年整个晶圆代工行业会有相对较好的发展。”

集微咨询统计数据显示,2023年全球晶圆代工行业营收为852亿美元,同比下降16.8%;中国大陆晶圆代工行业营收为942.5.5亿元,同比下降9%。2024年预计全球晶圆代工为1290亿美元,同比上涨14%;中国大陆晶圆代工行业营收为1104亿元,同比上涨17.1%。从产能来看,至2023年底,中国大陆制造12英寸总产能156.9万片/月,8英寸总产能141.4万片/月。但同时中国大陆存在先进工艺产能不足以及受制于下游市场需求低迷,产能利率用偏低(普遍低于8成)的问题。

韩晓敏表示,从一季度到目前情况来看,今年代工整体情况不是特别好,因此预估今年整个代工行业的扩张会保持较谨慎的态度。“虽然有很多厂商之前宣布了投产或者新建厂房等比较激进的扩张计划,但一些代工企业整体资本支出在今年都有一定程度的下修,我们认为整体节奏都会放缓。”

封测领域来看,2023年中国封装测试产业增长2.2%,首次突破3000亿元。2024年预计增长5.3%。各大厂商持续扩大资本开支,积极布局先进封装领域。韩晓敏表示,垂直整合模式成为众多国内半导体公司的延伸方向,越来越多的Fabless(无晶圆)厂商或产业链其他环节厂商开始涉足封测领域。

在为大家分享了中国半导体的发展现状后,韩晓敏分享了对2024年中国半导体产业展望。

下游需求复苏 本土供应链进一步优化

韩晓敏围绕下游的应用需求、本土供应链以及竞争格局三个方面,对2024年半导体产业的发展做了探讨与交流。

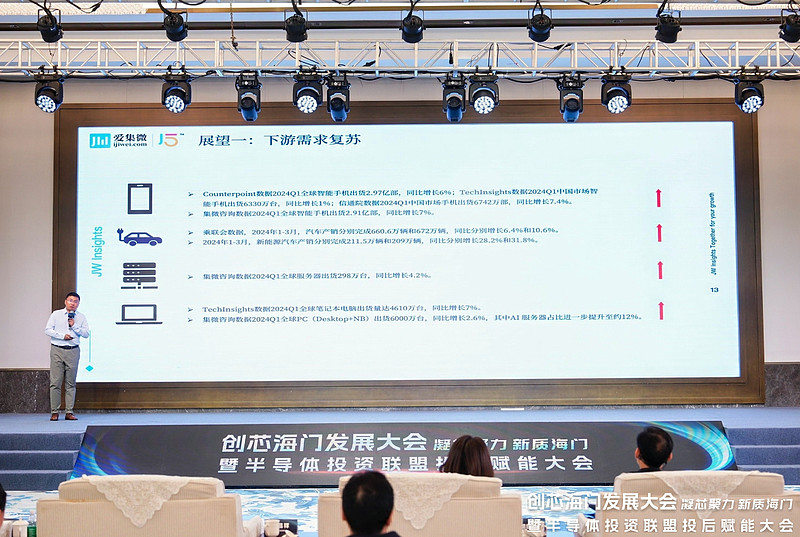

韩晓敏首先解读了手机、汽车以及服务器市场三大维度的业务需求,表示2024年下游需求将复苏。“首先是最关键的手机市场,从今年一季度开始终于出现止跌反弹的信号,虽然反弹的力度还不够强,但至少对手机市场来说,是近几年难得的同比环比增长;第二是从汽车产业的角度,一季度整体状况比较理想,依然保持较快的增长势头。但新能源汽车的渗透率比预期的要差,一季度渗透率是28%左右,之前估计会超过30%;第三是全球服务器市场,大家更多关注AI带动的GPU,包括相关的AI服务器,但事实上整体数据中心的建设包括去年服务器的出货情况比较差,我们估计今年全球整个服务器市场是个位数增长。”他表示。

本土供应链方面,韩晓敏表示今年本土供应链将进一步优化。集微咨询数据显示,在部分典型量产线上,国产设备比例(品类,数量)已经超过50%,金额占比超过30%。集微咨询预计,后续国产设备比例(品类,数量)将超过70%,金额占比将超过50%。“我们预计整个晶圆制造的扩产速度会有所放缓,但是对于国内整个晶圆制造以及供应链的进一步本土化,有比较乐观的预期。”韩晓敏说。

最后,韩晓敏谈到了并购对于整个市场竞争格局的优化,“今年随着科创板的收紧,一些参与市场竞争的中小企业没有获得特别足够的融资,很多企业‘流血竞争’的形式会减少很多;二是低效、低质企业/产能开始小规模出清,大部分仍能坚持到明年;三是过去几年严重依赖地方政府投资的一些制造类项目,在窗口指导和上市或是更进一步融资的压力下,企业无序扩张将放缓。”