集微网消息 前段时间,国际半导体大厂纷纷发布季度业绩报告,这些国际大厂的业绩表现往往能直接反映过去一段时间整个行业的状况,也能为未来发展趋势提供指引。集微网分析师将分析梳理费城半导体指数30家成分股的财报信息,以供行业有关人士参考。

注:费城半导体指数是全球半导体业景气度主要指标之一,该指数有30个成分股,涵盖半导体设计、设备、制造、材料、销售等领域,成分股包括英特尔、英伟达、应用材料、台积电等国际知名半导体大厂。

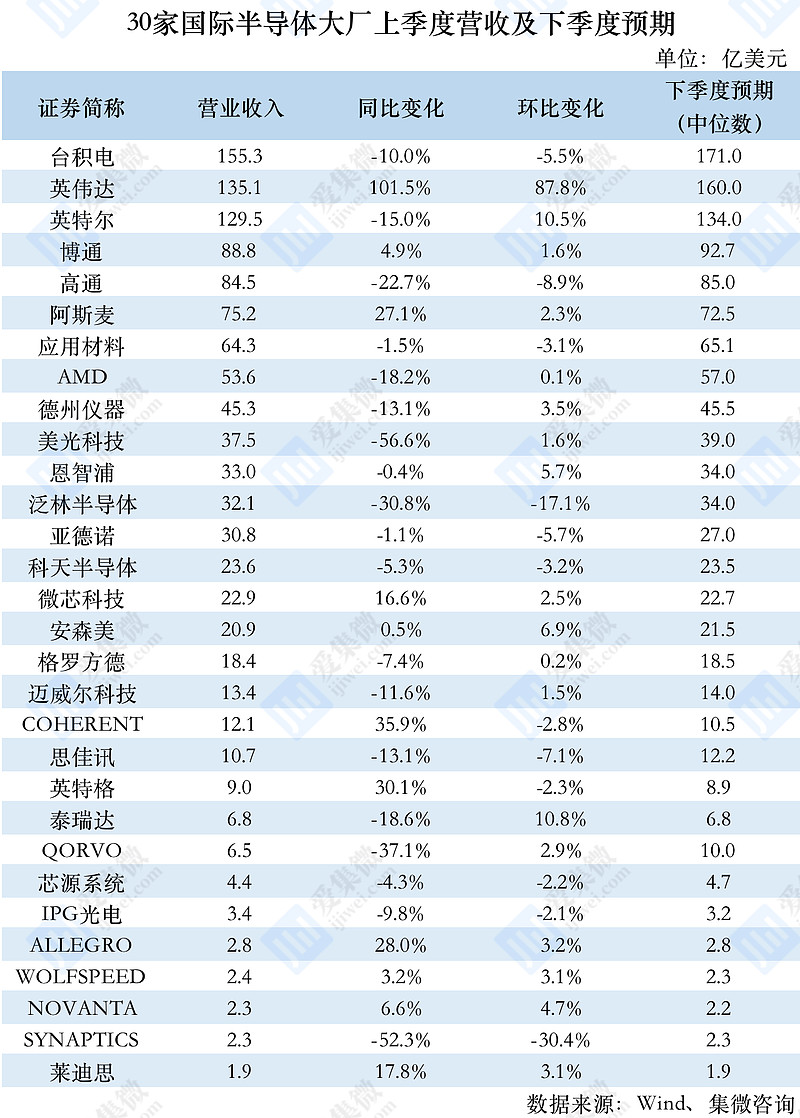

整体来看,这些国际半导体大厂上个季度的业绩表现普遍不佳,据集微网统计,这30家公司中,有11家公司营业收入同比上涨,19家公司营收同比下降。

多家公司均在财报中提到,公司无法避免受宏观经济疲软和行业周期影响,业绩不如预期,不少公司表示短期内对行业复苏的预期不大。但这些公司仍然对半导体行业的长期增长极为乐观,特别是随着生成式人工智能的火热,而“人工智能”也成为大热词汇,几乎每一家公司都在财报中提到“人工智能”。除此之外,“汽车电子”“存储”“设备”“中国市场”等也成为市场关注的几大焦点。

虽然这些公司的业绩同比幅度大幅下滑,但下滑幅度已经出现缓解迹象,30家公司中,有18家公司业绩环比有所上升。多家公司表示,随着经济状况和交货时间持续改善,库存调整已经加速,正朝着供应链正常化的方向发展。对于下季度,有20家公司的预期收入中位数高于上季度收入。

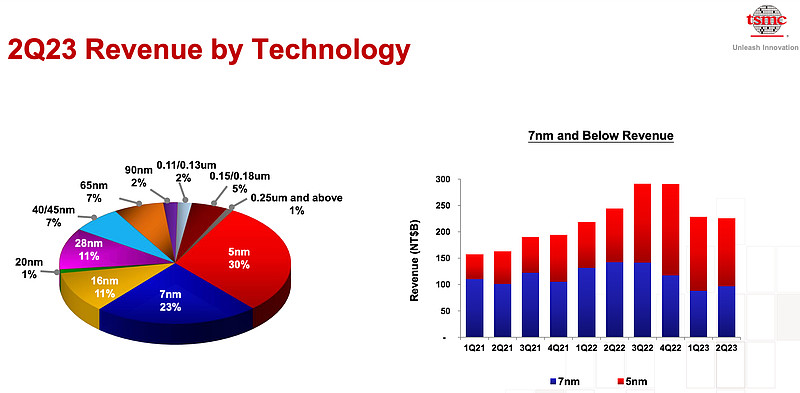

台积电一直处于全球芯片代工市场的领先地位,是整个芯片产业的巨无霸。上季度台积电以155.3亿美元营业收入问鼎榜首,5纳米出货量占晶圆总营收的30%,7纳米占23%。台积电预计第三季度3纳米业务将强劲增长。

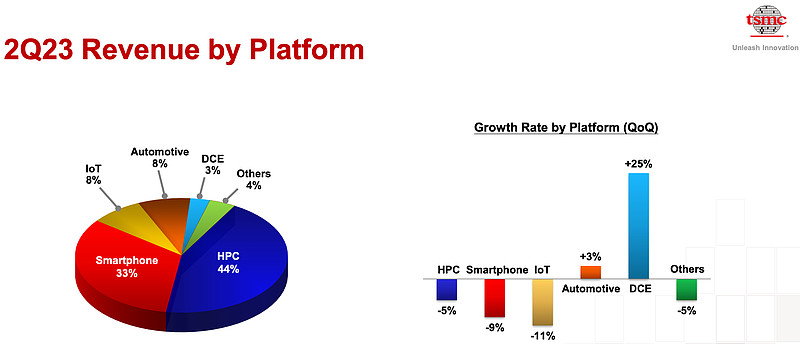

据数据显示,台积电占据了全球60%的芯片代工市场份额,尤其在7nm以下市场,台积电更是占有90%的份额,几乎形成了垄断地位,台积电的业绩波动基本直接反映了整个芯片行业的起伏。上季度台积电营业收入同比下降 10%,环比下降 5.5%,汽车电子和数据通信业务环比增长,其他业务都环比下降。

值得一提的是,不少公司业绩下滑的减缓主要归功于汽车电子的持续增长,多家公司在财报中明确指出,终端市场除了汽车领域外,普遍疲软,在汽车增长的推动下,抵消了其他领域业绩下降对总营收的影响。集微咨询分析师也根据财报发现,大多公司确实都是仅汽车领域营收增长,其他领域营收下降,比如恩智浦仅汽车业务同比增长9%,工业物联网和手机业务分别同比下降19%和27%。

这些公司中业绩同比下滑幅度最大的是美光科技,上季度营业收入37.5亿美元,同比下降56.6%。集微咨询分析师表示,自2021年下半年以来,存储芯片价格一直在下跌,近期虽有上涨迹象,但市场供过于求的状况仍未改善,因此作为存储大厂的美光科技业绩自然下滑明显,且中国禁令也减缓了美光科技的复苏。

尽管整体行情不佳,也有部分企业一枝独秀,遥遥领先,比如英伟达,上季度业绩同比暴涨101.5%,达135.1亿美元。其中,数据中心方面,二季度英伟达营收达103.2亿美元,环比增长141%,同比增长171%,创下历史记录,占总营收的比重增至76.4%。集微咨询分析师表示,随着生成式人工智能和大模型算力需求不断增加,英伟达在AI芯片市场的“一枝独秀”支撑了当前的惊人增长,而且仅通过H100一款芯片就赚得盆满钵满。

不少公司在财报中特别提到了中国市场的营收对该公司整体业绩的影响,并强调了中国市场的重要性。根据去年年报,费城半导体指数30家公司中有一半的公司,中国大陆地区营收占比第一,是这些公司最大的消费市场。

特别是高通公司,根据去年年报,中国大陆业务占高通总营收比例高达63.6%。高通也在财报中大篇幅表明,公司的业务很大一部分集中在中国,并且收入的很大一部分来自少数客户和被许可人,特别是来自他们的高端设备销售,而中美贸易和国家安全紧张局势加剧了这种集中的风险。上季度高通营业收入84.5亿美元,同比下降22.7%,其中手机领域同比下降25.4%。

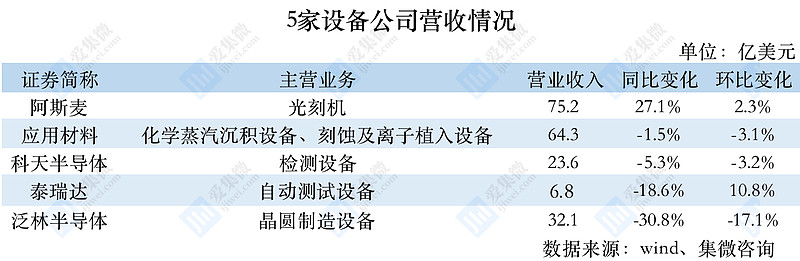

另外,集微咨询分析师注意到,这30家公司中的五家设备企业中,仅ASML一家公司业绩同比大幅上涨,其余四家公司均同比下降。

集微咨询分析师表示,从去年就开始有了这个迹象,一方面是因为全球日益下跌的芯片市场,让芯片厂商们扩产变得更谨慎,所以市场需求减少;另一方面,则是作为需求最大的中国市场,受到了禁令,以及国产替代的影响,对美国、日本的半导体设备需求更是大幅度降低,目前国内其他设备都有一定程度的国产替代,而ASML光刻机系统的国产替代率几乎为零。