2021年第三季度伴随着宏观经济的下行压力,大盘震荡下挫。A股市场依旧“冰火两重天”,呈现剧烈的分化,消费、医药等高估值板块遭遇大幅度的回调,有色、煤炭、钢铁等传统的周期板块逆势上涨。

随着市场的分化,权益类基金的投资经理的投资难度也进一步加大。

2021年基金三季报陆续披露完毕,顶流基金经理的三季度规模和持仓也浮出水面。之前侦探哥已经分析过两位明星基金经理,也就是景顺长城基金刘彦春和鹏华基金王宗合的三季度业绩,表现非常糟糕。

今天,侦探哥带大家深扒一下这两位顶流明星基金经理的三季报。

基民开始犹豫?

三季度刘彦春险守千亿规模

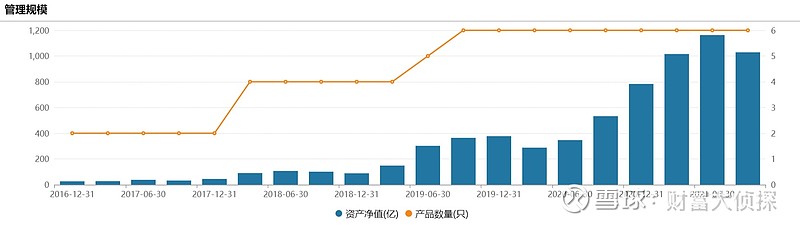

根据Wind数据,2021年上半年刘彦春的在管规模有一个大幅度的上涨。

2020年四季度末刘彦春的管理规模为783.23亿元。2021年一季度末突破千亿元,管理规模为1015.80亿元,二季度末进一步上升达到1163.01亿元。短短半年时间,规模增长接近50%!

但如果将时间拉长一点看,刘彦春的管理规模从2020年二季度开始疯狂增长,一年时间管理规模增长两倍不止!当然这其中有因为净值增长带来的规模增长,也有因为申购金额增长带来的规模增长。

我们来看下面这张图的数据,就可以发现,其实刘彦春的管理规模增长主要是发生在2020年下半年和2021年上半年,管理规模增长可以用“突飞猛进”来形容。

(刘彦春管理规模变动情况,截图日期:2021年11月3日,数据来源:Wind)

但是,根据今年三季报的披露,刘彦春的管理规模出现下降,2021年9月30日的管理规模为1029.15亿元,与二季度末相比,规模下降了133.86亿元。

其中,截至2021年9月30日,“景顺长城新兴成长混合”期末净资产542.70亿元,上期为582.36亿元,比上期减少6.81%。

“景顺长城鼎益混合(LOF)”期末净资产226.51亿元,上期为253.87亿元,比上期减少10.78%。

“景顺长城内需贰号混合”期末净资产62.33亿元,上期为72.22亿元,比上期减少13.70%。

“景顺长城内需增长混合”期末净资产38.65亿元,上期为44.59亿元,比上期减少13.33%。

“景顺长城集英两年定开混合” 期末净资产61.07亿元,上期为70.76亿元,比上期减少13.70%。

“景顺长城绩优成长混合”期末净资产97.90亿元,上期为139.21亿元,比上期减少29.67%。

可以看出,刘彦春在管的6只基金三季度规模都有不同程度的下降。这也与刘彦春的业绩息息相关。

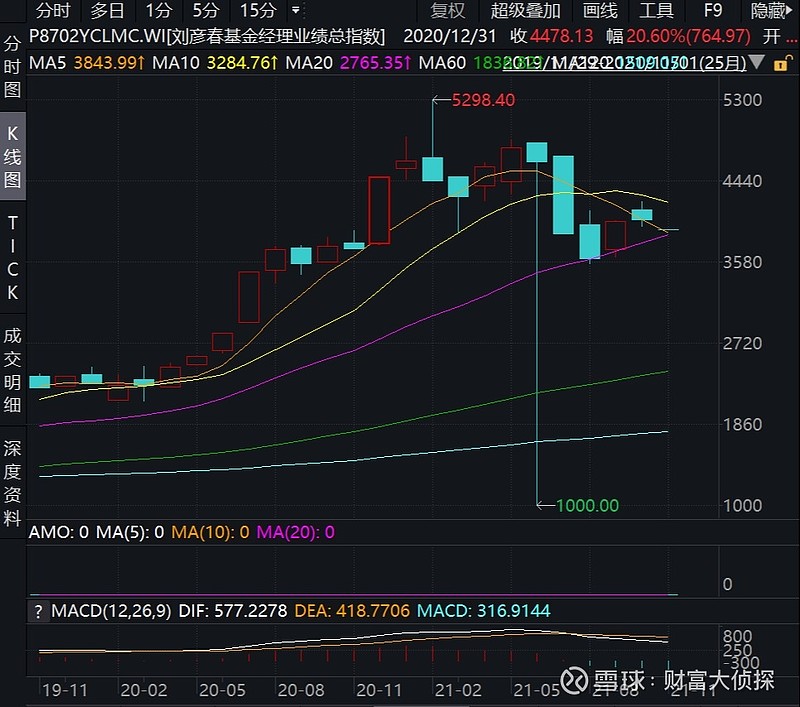

根据Wind显示的刘彦春基金经理业绩总指数,2021年一季度刘彦春的业绩表现就已经有所下降,但并未影响其管理规模的增长。但2021年三季度刘彦春的业绩进一步“跳水”,于是基民也不再像之前一样疯狂大量申购。

(刘彦春基金经理业绩总指数,截图日期:2021年11月3日,数据来源:Wind)

通过刘彦春的代表作“景顺长城新兴成长混合”的份额和净资产变动可以看出,在2021年一季度,基金的期间申购和期间赎回份额都达到了高峰,一季度一共申购了139.49亿份,赎回了92.80亿份。一季度虽然业绩不佳,导致大量的赎回,但是同样有很多基民对这只基金满怀信心,总体上申购份额还是远远大于赎回份额的。

由于今年内业绩表现长期不佳,申购份额与赎回份额的差距逐渐缩小,在今年三季度,这只基金的期间申购份额为61.68亿份,期间赎回份额为51.58亿份,再加上基金净值的下跌,三季度末与二季度末相比,虽然份额增加了,但净资产规模足足少了近40亿元,可见其业绩下滑之惊人!

(景顺长城新兴成长混合份额/净资产规模变动详情,截图日期:2021年11月3日,数据来源:Wind)

根据Wind数据,刘彦春的6只在管基金在2021年三季度依旧延续了“喝酒吃药”的风格,虽然泸州老窖和古井贡酒在三季度总体表现不错,分别上涨了20.64%和17.39%,但是中国中免、五粮液、药明康德、海康威视的拉胯表现还是严重拖累了6只基金的业绩。

(2021年9月30日刘彦春在管基金重仓股票,截图日期:2021年11月3日,数据来源:Wind)

刘彦春在三季报中提到“市场风格正在发生变化,而这仅是开始。边际景气定价在今年发挥到极致,但股价最终还是会回归其内在价值。短期内看似剧烈的经营波动,从长期看对股票定价影响极小。错误总会被纠正,就像疫情终会过去。那些受损于成本上涨、需求下滑、政策扰动的行业和个股,现在大概率是布局良机。”

这大概也是刘彦春一直坚守医药白酒的原因。时间已经来到了四季度,在11月份,白酒的表现依旧不佳,医药已经连续跌了数个月。刘彦春可以选择坚守“喝酒吃药”,留基民在高位挨刀,基民会不会“用脚投票”及时止损,把自己的资金投在业绩更优秀的基金上?有待四季度数据出来才知道!

王宗合规模缩水严重

“国民基金经理”神话破灭

2020年因为消费龙头股在2019年的大涨,王宗合管理的鹏华消费优选和鹏华养老产业拿下两座金牛奖,鹏华基金开始围绕他疯狂做营销,发售新产品。

2020年6月鹏华基金发力造势,鹏华匠心精选基金一天认购超1300亿元,2020年9月末,五支“蚂蚁战略配售”基金发售,鹏华基金任命王宗合为鹏华创新未来的基金经理,120亿元的基金规模直接把王宗合抬到了“500亿俱乐部”。

“欲戴王冠,必承其重”,狂欢过后,王宗合和鹏华基金也渐渐感受到五百亿“王冠”的重量。王宗合的能力短板开始暴露,能力圈仅限于消费行业,没有管理超大规模资金的丰富经验。

鹏华基金王宗合今年的境况比景顺长城刘彦春还要糟糕,王宗合目前在管12只基金(A类C类合并后为10只),其中11只成立满一年。

截至11月3日,今年以来这11只基金都有着不小的跌幅,跌幅最多的“鹏华匠心精选混合C”跌了17.78%,最少的“鹏华养老产业股票”也跌了7.76%,在同类基金中都是垫底的存在。

(王宗合现任基金业绩与排名详情,截图日期:2021年11月3日,数据来源:天天基金)

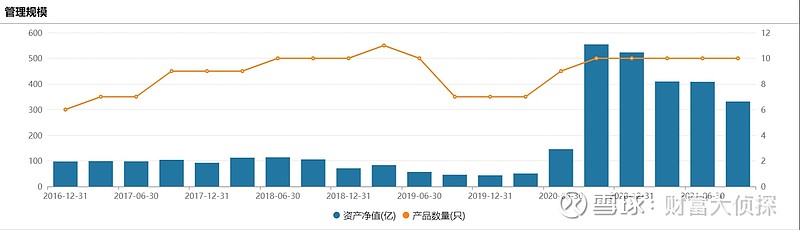

侦探哥发现,同为明星基金经理,王宗合管理规模的变化趋势与刘彦春不太一样,但又有点相似。

刘彦春从2020年二季度到2021年二季度,连续5季度管理规模增长,达到了1163.01亿元的顶峰。

王宗合在2020年一季度末管理规模还只有43.64亿元,2020年6月30日为145.60亿元。仅仅过去了3个月,王宗合的管理规模便突破了“五百亿大关”,达到554.26亿元。

突然间规模的飞速增长,甚至是翻了10倍,或许能说明王宗合的规模增长并不是一个细水长流的过程,或许是由于鹏华基金借着两尊金牛奖的热度大力造势。

而后来差劲的业绩也让基民意识到了,王宗合并没有鹏华基金宣传的能力那么强,基民“用脚投票”,所以从2020年四季度开始,王宗合的管理规模持续缩水,从554.26亿降到今年三季度末的331.45亿元。

(王宗合管理规模变动情况,截图日期:2021年11月3日,数据来源:Wind)

对王宗合规模最大的基金“鹏华匠心精选混合A”(2021年9月30日规模129.06亿元)的三季度持仓和二季度持仓进行对比分析,可以看出王宗合进行了一些调仓操作。首先降低了股票的仓位,2021年二季度末股票仓位高达95.37%,2021年三季度末股票仓位降低到82.75%。

(“鹏华匠心精选混合A”资产配置明细,截图日期:2021年11月3日,数据来源:天天基金)

前十大持仓股也有不小的变化,美团-W、腾讯控股、爱尔眼科三季度都不在前十大持仓内。但调仓的效果实在不太好,相对上期增持了40%的山西汾酒没有实现上涨,前十大持仓股只有荣盛化学有上涨,另外9只股票全部下跌,这也或许暴露了王宗合在消费领域之外能力不足的问题。

(“鹏华匠心精选混合A”2021年三季度十大持仓股,截图日期:2021年11月3日,数据来源:Wind)

(“鹏华匠心精选混合A”2021年二季度十大持仓股,截图日期:2021年11月3日,数据来源:Wind)

王宗合在三季报的小作文中也坦言“我们在消费、医药、制造业等板块的持仓整体表现不佳导致组合整体受到一定的拖累”,说明王宗合已经意识到今年管理基金业绩差的问题所在。“但我们对持仓的行业、公司一直进行着持续的跟踪,对产业生态环境、公司经营状态和发展趋势做了系统性的梳理,在目前的时代背景下和政策环境下,对它们的长期价值和成长性进行了深度的思考和重估。

虽然王宗合进行了调仓和努力,但是业绩上并没有取得明显的效果,持有人或许也没有那么多的耐心,最后用脚投票。截至2021年三季度末,已经连续四个季度管理规模下滑,有净值下跌的原因,也有赎回太多的原因。

侦探哥也将持续关注王宗合未来的调仓动作。当然,刘彦春和王宗合的持仓几乎“师出同门”都比较偏向“喝酒吃药”,今年的业绩也几乎一致的垫底。但是两人在年初都纷纷上任公司副总经理,管理费收入爆赚!

基民高位被套,基金经理“登堂入室”,

基金公司“盆满钵满”?

2021年初,多家基金公司的副总经理发生更迭,刘彦春和王宗合因为赶上了医药白酒大涨的行情而业绩出色,为公司规模增长贡献良多,也为公司赚来了巨量管理费,因此得到了公司大力擢升。

2021年1月28日,鹏华基金发布高级管理人员变更公告,宣布绩优基金经理王宗合担任鹏华基金的副总经理。

两个月后,3月30日景顺长城基金发布公告称,旗下基金经理刘彦春为公司新任副总经理。

将绩优经理引入管理层本意是对基金经理实施激励,也在一定程度上为公司留住核心人才。凭规模和曾经的业绩获得职位的升迁,但这两位明星经理升任副总之后的业绩实在是难服众望,也让持有人非常难受,在一些基民评论区,抱怨和谩骂层出不穷。

让人震惊的是,尽管刘彦春的业绩全线崩盘,但仍然不影响其对景顺长城基金上半年的经营业绩做出贡献。

侦探哥整理了刘彦春在管6只基金2021年中报中披露的管理人报酬,其中有3只基金管理人报酬突破1亿元,其中“景顺长城新兴成长混合”管理人报酬为3.93亿元,“景顺长城鼎益混合(LOF)”为1.58亿元,“景顺长城绩优成长混合”为1.04亿元。

(刘彦春在管6只基金2021年中报中披露的管理人报酬,数据来源:天天基金)

这意味着,仅仅2021年的上半年,刘彦春管理的6只基金合理贡献管理人报酬高达7.93亿元。

换句话说,这半年刘彦春从基民身上给景顺长城赚到了将近8亿元的管理费,如果全年规模变化不大,那么刘彦春很可能给景顺长城带来超过15亿元的管理费收入。不知道在管理费狂赚的2021年,刘彦春是不是也能给基民狂赚钱?但目前看来,今年刘彦春给基民赚钱是有点难度的,但是给他的雇主赚大钱的确定性几乎百分百了。

如果刘彦春一不小心成了中国大陆“最会赚钱的基金经理”,到底是最能给他的雇主赚钱还是最能给他的持有人赚钱呢?

根据持有景顺长城49%股权的长城证券披露的2021年半年报,景顺长城基金2021年上半年实现营业收入21.27亿元,净利润7.20亿元。刘彦春作为千亿大佬,其在管的6只基金就已经贡献了将近8亿元收入。

长城证券称,景顺长城营业收入较上年同期上升99.30%,净利润较上年同期上升103.93%。如此快的业绩增长背后离不开明星基金经理刘彦春的光环效应。

同样的,王宗合管理的“鹏华匠心精选混合A”虽然业绩无比拉胯,但根据2021年中报的数据,其为鹏华基金贡献了1.74亿元的管理人报酬。“鹏华创新未来18个月封闭混合”也收取了5687万元的管理人费用。

一圈分析下来,相信大家都看出来了。明星基金经理仍然享受着高职位和高薪水,对大幅亏损和垫底的排名却不作出正面回应。

基金公司仍然赚的盆满钵满,转头还可以宣传新的基金经理和产品,割韭菜割到不亦乐乎。基金亏损的背后只有投资者成为最终的买单者。顶流光环之下,是基金公司爆赚管理费的狂欢,而广大基民面临的狂风暴雨才刚刚开始。

一位金融人士在侦探哥的朋友圈感慨:“以前多风光,此刻多落寞。当下抱团猛,明日崩盘惨!”

侦探哥认为,真正优秀的基金经理固然坚持价值投资,但在结构化的行情下也要采取正确的方式应对,避免长期的亏损,直接躺平不动是极其不负责任的行为。真正优秀的基金公司也应该稳扎稳打,真正为基民创造价值,而不是通过打流量明星牌把基民当作韭菜来收割。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)