风险提示:以下分析仅供自己学习和球友交流讨论,非投资建议,勿仿!!!

1、总体经营情况

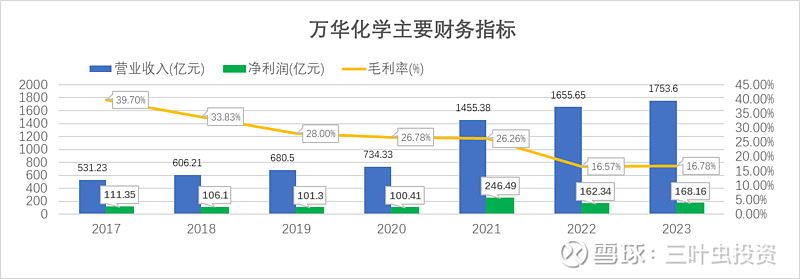

2023年,公司实现营业收入1753.6亿元,同比增长5.92%(与2022年相比),实现归母净利润168.16 亿元,同比增长3.59%,毛利率16.78%,比2022年略增,详见下图。2023年,公司经营形势仍然严峻,疫情后经济恢复低于预期,虽然,能源和原材料价格有所下跌,但产品需求仍然比较低迷,可喜的是公司2023年产量有较大幅度的增长,产销量增长,市场份额进一步增加,夯实公司竞争实力,并逆势扩张,上马乙烯二期和化工新材料(蓬莱基地)项目,为公司未来发展奠定坚实基础。公司聚氨酯、石化和精细化学品与新材料业务板块中,聚氨酯和精细化学品与新材料业务板块具有很强的竞争力,是公司利润的主要贡献点,且聚氨酯有企稳向好迹象,聚氨酯板块毛利率较2022年增长;精细化学品与新材料板块由于产能大幅增长且产品品类增加,产销量大幅增长,但毛利率较2022年下降;石化业务板块受影响很大,毛利率继续下降,处于微利状态,考虑到万华化学的实力及规模效应,石化业务板块亏损的可能性也不大。总体来看,公司在2023年取得收入和净利润双增长实属不易,且公司总资产和净资产大幅增长,为未来发展奠定了坚定基础。

2、经营数据分析

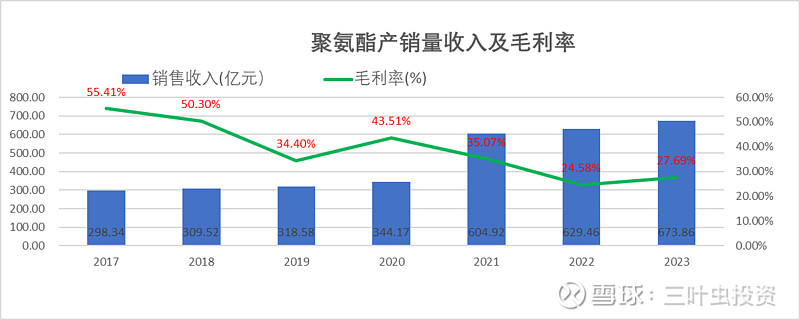

聚氨酯业务板块是万华化学立企之基,具有很宽的护城河,而且随着已有产能的升级和福建基地的投产,将进一步夯实在该领域的竞争力。

从上图可以看出,聚氨酯产销量基本平衡,且产量持续增加,2023年产销量超过489万吨,且平均销售价格13780元/吨。2023年,聚氨酯系列产品整体价格呈下降趋势。纯MDI产品:全年消费需求向好,下游主要行业外贸、内需订单增加,全年市场净价在20000元/吨左右。聚合MDI产品:随着国际海运费逐步回落到合理水平,下游冰箱、冷柜行业出口业务增长明显,但投资需求不及预期,全年市场均价在16000元/吨左右。TDI产品:在家居和汽车两大下游行业的引领下,TDI市场需求有所增加,全年TDI市场均价在16500元/吨左右。软泡聚醚产品:家居行业内需消费市场复苏,汽车行业产销量、出口量呈增长态势,但行业竞争激烈,全年市场均价在10000元/吨左右。

从上图可以看出,聚氨酯业务板块的毛利率25-56%,2023年毛利率27.69%,较2022年略有增长,且仍在低位水平,这也表明2023年可能聚氨酯业绩的拐点,随着市场进一步好转,毛利率将会进一步增长。

石化业务板块对营业收入贡献大,但对利润贡献有限,是万华化学战略转型和产品结构调整的关键,公司正在慢慢建立在业务板块的竞争力,是公司当前三大业务板块中经营不确定性最高的板块,对公司利润影响很大。2023 年,石化产品价格整体下降为主。山东丙烯均价6959元/吨,与去年同期相比下降10.13%;山东丁二烯均价8432元/吨,与去年同期相比下降 5.44%;山东MTBE 均价7221元/吨,与去年同期相比下降1.59%;山东正丁醇均价7941元/吨,与去年同期相比下降7.38%;华北丙烯酸均价 6281元/吨,与去年同期相比下降38.48%;华北丙烯酸丁酯均价9235 元/吨,与去年同期相比下降21.64%;山东NPG加氢法均价9816元/吨,与去年同期相比下降26.21%;华东苯乙烯均价8410元/吨,与去年同期相比下降9.50%;华东 PP拉丝均价 7501元/吨,与去年同期相比下降9.37%;华东LLDPE膜级均价8174元/吨,与去年同期相比下降4.22%。另外,2023年公司改变石化板块产销售统计口径,产销量中不再包括LNG等原材料的销售量(由于口径变化,没有办法与以前的数据对比)。

从上图可以看出,石化业务板块的毛利率继续下降,降至3.51%,该板块处于微利状态,短期仍不乐观,但亏损的可能性也不是很大,在国内经济复苏的大背景下石化板块业绩随时可能出现拐点。

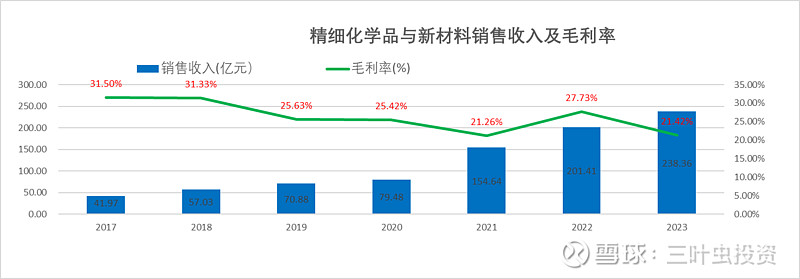

精细化学品与新材料业务板块是公司这几年最大的亮点,呈现量价齐涨态势,进一步拓宽公司的护城河,该业务板块产销量及营业收入将保持以20%以上的增幅增长,逐步成为公司最可靠、最稳定的利润增长点。

从上图可以看出,精细化学品与新材料业务板块2023年产销售大幅增长,且产销量基本平衡,但由于产品种类增多和市场需求较低迷,平均销售价格大幅下跌,平均销售价格跌至15000元左右,处于相对低位水平。

从上图可以看出,精细化学品与新材料业务板块的毛利率20-32%,2023年毛利率降至21.42%,仅比2020年略高,形势仍比较严峻,但由于精细化学品与新材料业务进入门槛高、市场竞争有限,继续大幅下滑可能性不大,预计在国内经济复苏的大背景下该板块毛利率将会企稳回升。

3、新项目投资

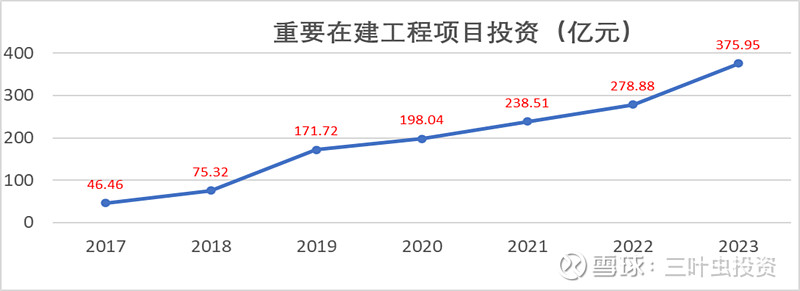

万华化学新项目包括已有基地(烟台、宁波和匈牙利基地)的装置升级与配套项目和新基地项目(福建、四川和烟台蓬莱基地),且根据公司战略规划滚动推进,2022-2025年不断有新增产能投产,包括福建基地MDI项目投入、烟台基地精细化学品与新材料项目投产、宁波基地MDI装置升级、四川基地新材料项目投产、烟台基地乙烯二期项目、蓬莱基地新材料项目投产等。

自2015年万华化学成功战略转型后,万华化学扩张速度不仅没有放缓,而是加快的扩张步伐。从上图可以看出,万华化学重要在建工程项目投资快速增长,当前年投资超过350亿元,预计2024-2025年其每年的投资规模继续保持在350亿以上的水平,这将为公司未来的利润提供了保障。

4、科研投入

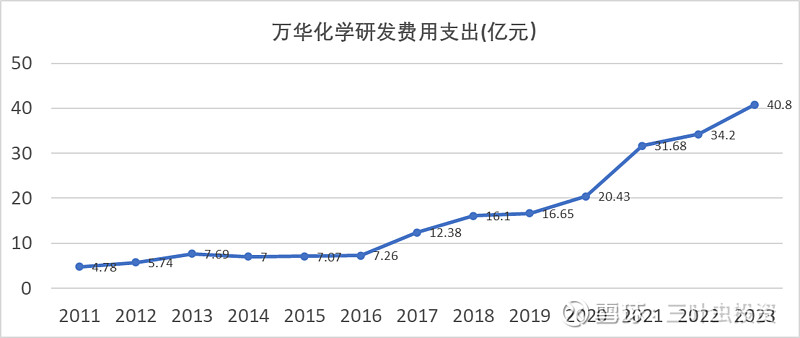

创新已根基于公司企业文化中,公司正是靠创新创出了一条血路,慢慢发展壮大,公司重视创新,而且科研投入以20%左右的速度增长,详见下图。

5、估值及投资建议

2024年,国内经济形势将稳中向好,市场需求有望逐步恢复,预计2024年营收1900-2100亿元,净利润200亿以上,每股收益6.36元以上,按万华化学市盈率15-20倍估算,万华化学合理股价为95-127元,当前股价78.58元处于估值偏低位置,长线投资者可考虑买入或者加仓,但短期仍有继续下跌风险。