5月8日,港股ADC Biotech龙头科伦博泰发布公告:公司拟向不少于6名承配人作价150港元/股配售364.86万股(该股价对应约329亿港元市值),配售后净集资5.41亿港元;另外,公司亦向控股股东科伦药业配售了442.39万股,筹资净额为6.62亿港元。

本轮配售过后,科伦博泰获得净募集资金超过12亿港元,进一步夯实了公司的现金储备,同时科伦药业对于科伦博泰的控股权比例也未被大幅稀释,而是稳定保持在一定比例。

值得注意的是,加上这一次,2023年以来科伦药业已经连续三次“加仓”科伦博泰了,加仓力度丝毫不碍于资产估值的快速提升。

2023年7月科伦博泰IPO之时,科伦药业全资子公司科伦国际作为基石投资者认购科伦博泰2.1亿人民币的发售股份,此时发行估值约130亿港币。

2023年1月,科伦药业同意认购科伦博泰26.5亿元股份,其中25亿元以债转股方式进行结算,而1.5亿元则以现金完成结算。

不难看出,科伦药业前前后后耗资超过30亿元加注科伦博泰,足以看出控股母公司对博泰的期待和看好。

01 科伦博泰很需要这笔配售融资吗?

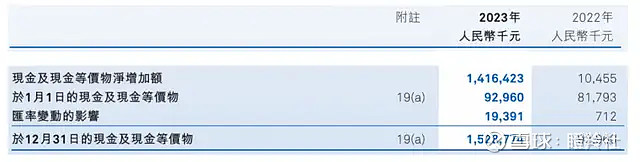

据2023年科伦博泰的业绩报告显示,年底公司拥有现金及现金等价物约为15.29亿人民币。2024年2月,公司还收到默沙东7500万美元里程碑付款(折合人民币约5.43亿),结合已有储备现金,意味着科伦博泰拥有20亿人民币以上的储备资金。

据药研网统计显示,科伦博泰在未完成配售募资的现金储备并不充足,尚未能够进港股18A公司TOP10之列,距离第10名的三生国健也有一定储备差距。

对于管线铺开的科伦博泰来说,20亿左右的资金只够高强度研发发展两年左右。2021-2023年,科伦博泰研发费用分别为7.28亿、8.46亿和10.31亿,呈现逐年递增的趋势。

尽管科伦博泰已经将核心品种Trop2 ADC(SKB264)及一揽子ADC早期资产海外权益授予默沙东以减少大量管线在海外的开支,但国内仍在进行关于SKB264和A166的多项关键性临床,临床开支较大。

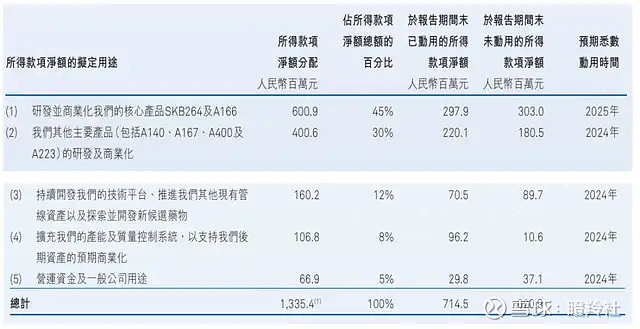

从公司2023三季度港股IPO募资额的消耗情况看,公司烧钱速度之快也可见一斑。IPO中75%的纸巾用于商业化后期资产SKB264和A166,同时推进其他主要产品A140、A167等研发与商业化,截至2023年底不足半年,这10亿人民币的资金使用已经过半。

这12亿港元的灌注,对科伦博泰来说无疑是及时雨,至少增加公司一年的发展期。

给博泰3年时间,一切有所不同。

02 第一三共打样,ADC的前景光明

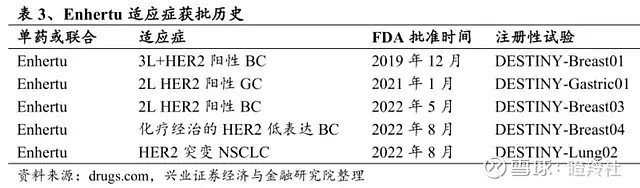

2019年4月,阿斯利康与第一三共就DS8201达成合作,第一三共保留日本市场的独家权利,同时将全权负责生产和供应,除外的全球权益授予阿斯利康。

2019年12月,DS-8201首次在美国获批上市,适应症为HER2阳性乳腺癌。

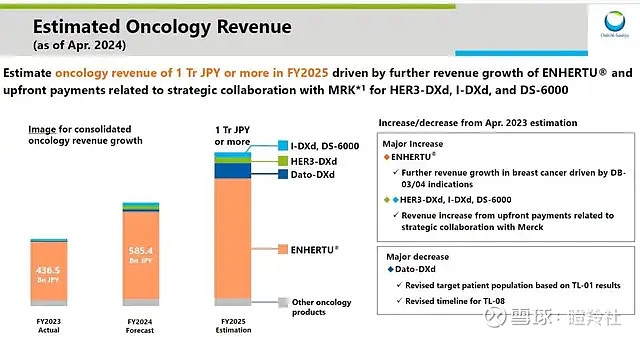

随着产品不同适应症临床成功及商业化放量,DS-8201在2021-2023年期间,分别实现收入4.26亿美元、12.6亿美元和25.8亿美元,第一三共最新预计DS8201销售额为33.1亿美元,放量之快让市场投资者提前将其放入了全球畅销药物TOP10的潜在重磅炸弹名单中。

最新预测显示,第一三共2025将实现收入2.1万亿日元(约合137亿美元),其中肿瘤药将占据其营收的半壁江山,实现收入1万亿日元(约合65亿美元);而2025年肿瘤药收入中,DS8201将贡献绝大多数收入。

近几周以来,第一三共延续了较强势的上涨态势,三周累计上涨超过18%,最新市值为10.14万亿日元(折合美金约653.12亿),成为日本市值最高的药企。

当然,这个市值对于正在快速成长的日本创新药龙头第一三共来说并不算夸张,对应2023年的业绩数据,静态市销率在5倍出头,市盈率则是在50倍出头。

细究第一三共对于DS8201本土化商业化及来自于阿斯利康的销售分成,我们可以从第一三共的业绩资料看到,2023年DS8201日本的销售额为239亿日元(约合1.54亿美元),来自于ADC的产品利润分红为1706亿日元(约合10.99亿美元)

从销售额来看,第一三共的ADC利润分成占到DS8201的销售额大约40%左右(这里要考虑是否考虑第一三共的供货和生产成本,如包含,那么实际纯利分成需要再调低)。

另外考虑到DS8201在日本上市几年后仍然处于10亿人民币级别的水平,相信科伦博泰SKB264的本土化销售放量表现会比DS8201更佳(中国是全球第二大医药市场);科伦博泰在与默沙东合作前,全球临床关键布局较少,未来的销售分成比例可能不会像第一三共那么有议价权,但估计也十分可观。

考虑到目前科伦博泰不到50亿美元的估值水平,向上的弹性十足。

03 深度绑定默沙东,仅Trop2 ADC(SKB264)的远景

默沙东利用SKB264开展全球大三期似乎没有停下来的意思,先是以极快的速度开展了6项大三期临床,其中包括4项非小细胞肺癌适应症(针对EGFR突变阳性经化疗&免疫治疗进展后线患者、PD-L1高表达转移性患者、EGFR突变阳性经免疫治疗进展后线患者、经K药新辅助+含铂双药化疗手术后未达病理完全缓解的患者);其他2两项大三期,则分别针对局部晚期或转移性HR+/HER2-乳腺癌患者、晚期子宫内膜癌患者。

4月10日和5月1日,默沙东又开启了第7项和第8项大三期临床,分别针对联合K药治疗经PD-1+化疗新辅助治疗手术后未达到完全病例缓解的三阴乳腺癌患者、复发性或转移性胃癌患者。

对于科伦博泰的SKB264而言,最好的参照物可能不是AZ/第一三共的DS8201,而是同靶点ADC药物吉利德的Trodelvy。

Trodelvy在2020年首次获得批准,一上市主打三阴乳腺癌的末线治疗,放量也异常迅速,2022-2023年实现收入6.8亿美元和11亿美元,而部分券商则对该药物给出了30-50亿美元的销售峰值。

默沙东及市场投资者看待科伦博泰的SKB264,是Trodelvy的同类更佳分子的定位。

在非头对头针对三阴乳腺癌适应症的临床数据比较中,客观缓解率(ORR)和安全性数据都显著优于Trodelvy,同时还优于第一三共的DS1062,展现出了同类最佳的潜质。(非头对头数据仅供参考)

另外,被市场关注的安全性数据中,SKB264最新公布的TNBC二期数据显示,治疗组患者未见间质性肺炎、神经毒性等严重三级不良反应的发生,这为未来其与DS8201在两者重合的适应症竞争的先手中占据一定上风。

从默沙东为SKB264布局的适应症数量来看,该药若是能在大三期中兑现和延续国内的数据,在MNC助力下成为突破50亿美元的难度并不大,届时即便科伦只有10-15%的产品分成,也将为公司带来5亿美元以上的利润,按40倍市盈率,终极海外可算市值也至少有200亿美元。(当然也是预测,一切需要等待兑现和验证)

现在科伦博泰需要做的,可能就是保证国内基本盘的稳固,及推动后期核心产品的商业化,这也将贡献可观的收益。

结语:纵观港股18A短暂的历史,不难发现,目前真正能给投资人带来数倍或正向大额回报的优秀Biotech公司可能不超过五指之数,而科伦博泰正位列其中之一。

希望未来有更多像科伦博泰这样的优秀Biotech能够登陆二级市场。@今日话题 @雪球专刊 @雪球达人秀 #ADC创新药物# #创新药观察# $科伦药业(SZ002422)$ $科伦博泰生物-B(06990)$ $乐普生物-B(02157)$