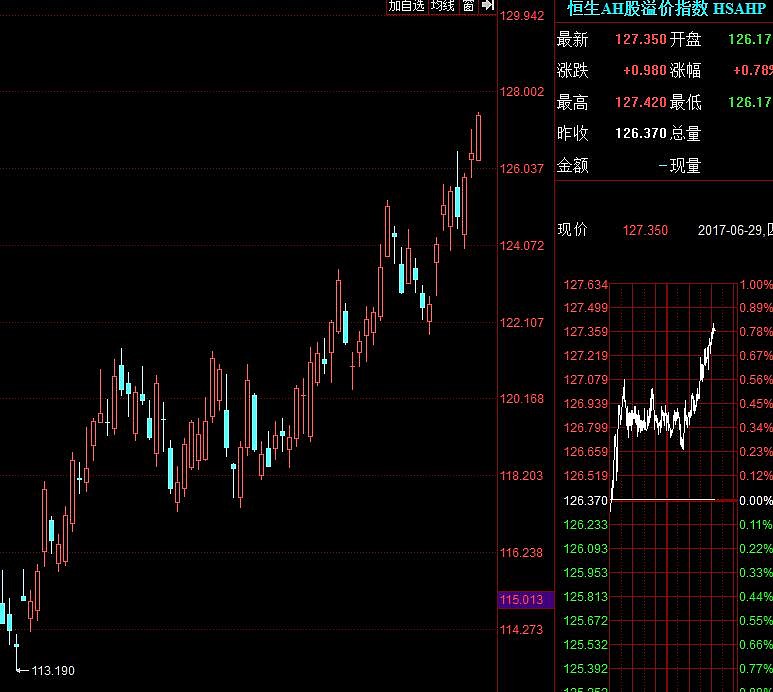

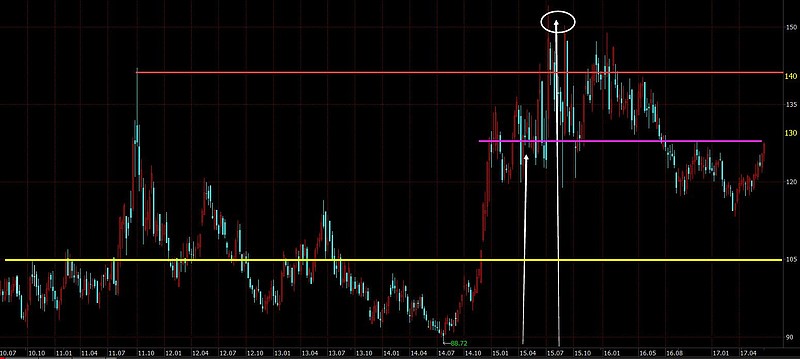

AH溢价指数短期暴涨,在二季度疯狂攀升(图1日线),目前指数127.5,接近2015年4-5月时的平均值(图2周线)。

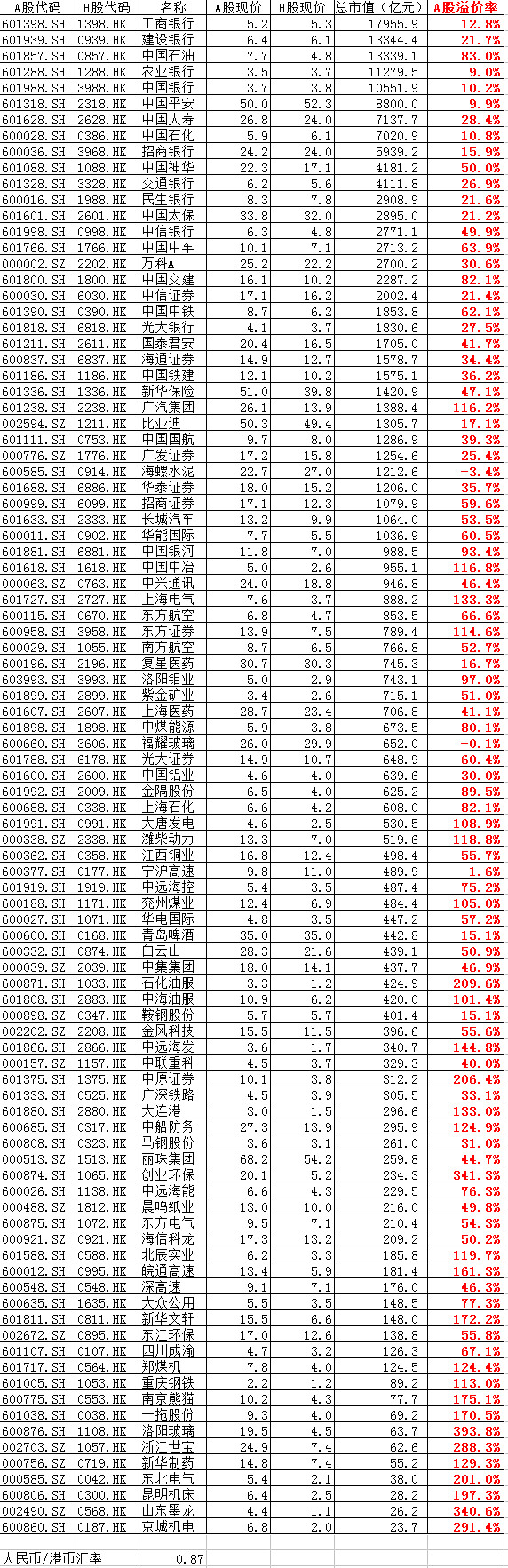

在两地越来越互通+A股越来越国际化的情况下,同股同权的A股和港股差距进一步扩大,当前A股按市值加权贵H股接近30%,按算数平均更是贵80%以上。下图是按市值排行的AH差价表(图3):

A股小盘股比H股韭菜多流动性好是事实,但能差3、4倍?H股大蓝筹虽然流动性并不差但红利税高也没打新收益率,不过这能差50%、100%?分红率按5%算,按A股0红利税H股20%算,差距不过1%,打新收益率现在持续下滑,非多账户打新就5%。所以,在两地越来越通的情况下凭什么差那么多?完全是市场非理性的情绪驱动。

所以,现在又到了考验常识和信仰乃至智商的时候了。本人(产品)计划正式开启大规模的套利仓,核心逻辑是笃定AH溢价会回归。预期一年之内AH溢价指数回到105附近(乃至100下方),具体策略是:空50(IH远月合约,或50期权亦可),多H股(510900)。同时50/H股相比AH溢价指数的偏离更远,接近140(见图4)。回测过去十年的数据也可以发现,50/H股140这个数值是历史最高估区间。

50/H股比AH溢价指数更高,主要是AH溢价指数中A股小盘股差价修复了不少。

预期此次套利收益30%-35%(140差价回到105以下,同时考虑IH远月贴水4%),我将动用非常高的仓位进行此次套利,且会根据市场情绪可能会进行不完全对冲(例如市场非常火热时空头头寸会略高一些,反之多头头寸会多一些)。

悲观情景假设:

1)AH溢价指数扩大到140以上,即该指数过去10年的高点,是15年A股杠杆疯牛最顶峰时以及国家队救市疯狂买入大蓝筹时的高点,或者换句话说,50/H股的溢价从现在140扩大到150,即超过15年创造历史高点。这两种情况发生的概率非常低,A股短期再来一轮超级牛市和国家队大举买入的概率是多少?可以定为0-10%;

2)AH溢价指数横盘维持在130附近,从历史数据看,AH溢价指数在130之上大都是尖顶,很少横盘。从A股下半年的资金面看,央行坚定去杠杆去泡沫的情况下利率继续上行概率较大(下半年有高点)。从基本面看,下半年各个数据增速均会下行乃至负增长(去年基数较高,刺激效应过去)。因此,A股下半年不容乐观,跌幅超过港股的概率较大。AH持续横盘的概率也比较低,0-20%;

3)AH溢价指数采取更漫长的修复时间(如3年),可能性20-50%左右,此种情况发生的话就要采取更长的套利时间,会降低年化收益率;

4)AH溢价指数的修复更多通过小盘股高溢价大幅回归完成,可能性较高,但AH溢价指数是市值加权,且我们采用空50多H股,50/H股的比值在历史高位,小盘股的估值回归对我们策略不影响。

总的来说,考虑到50/H股指的溢价已经接近历史最高,最坏的情况只有极小的概率发生,即便发生了最大的亏损也不过10%。可以说这笔套利下行风险几乎没有,上行则最高能获得35%的收益。

你认为AH差价是否会回归取决于你相不相信常识,而你是否更看好低估值的港股则取决于你相不相信价值(A股是投机者更好的选择)。这是一次考验常识和信仰的套利。

PS. 市场反驳比较多的点:

1、全球都在抱团,A股在小盘股估值修复的情况下也要抱团漂亮50。

诚然,AH溢价指数疯狂攀升的背后是A股“漂亮50”的超级行情,不过这根本不是价值的回归,而是市场情绪的驱动,如果是价值投资,应该买更便宜的港股。并且,A股的漂亮50根本是伪命题,对比美国当年可乐、麦当劳、通用、辉瑞、陶氏、宝洁等为代表的漂亮50,A股漂亮50主要以银行、地产、煤炭、基建等夕阳国企大蓝筹为主,这可一点也不漂亮(真正漂亮的大都在海外上市)。

2、A股和港股是两个市场,不同市场有价差很正常。

诚然,AH是两个市场,但以前是两个封闭的市场,而现在是两个流通的市场,并且只会越来越通(沪深港通已经取消了总额度,未来会进一步放开50万门槛)。即便AH两地仍是封闭的市场,而企业的内在价值并不会因为市场的不同而不同,放眼全世界资本市场,有很多企业都会选择在多个市场上市,在同股同权的情况下,跨市场几乎没有差价(即便这两个市场不相互流通)。唯AH两地的差价巨大,如果说10%左右的差价还能用两地政策不同、市场环境不同、不能A买H卖来解释,那么3、4倍的差价要怎么解释呢?只能用非理性繁荣,韭菜的疯狂来解释了。面对越来越成熟的A股,面对当下这种疯狂,显然应该毫不犹豫的站在其对立面,进行套利。

3、国内闭关锁国大放水,流动性溢价。

诚然,中港两地的货币政策和信用扩张周期是不同的。港币盯住美元,香港金管局盯住美联储,美联储早早停止了扩表,已经开始加息缩表。而内地在过去几年进入了疯狂降息放水扩表周期,A股享受了宽松货币下的流动性溢价。但中国已经从去年Q4开始进行紧缩,债市最先反应,股市反应较迟一步,这个货币宽松的流动性溢价的逻辑已经不存在了。并且,由于现在AH两地的联通水管非常粗,内地资金南下去H股非常容易,没有防火墙就不存在单独溢价的逻辑。

4、人民币相对美元(港币)大贬值预期,AH差价会通过贬值修复。

诚然,人民币在14年进入贬值周期,一度预期非常强烈,但随着16年底国家对抑制资产泡沫、金融杠杆、高负债率等重拳政策的推出,同时动用多种手段(打爆空头、外汇管制、严查外流)扭转人民币贬值形势,美元/人民币成功稳在7。在17年来,人民币小幅升值2.5%,另一方面17年港元一路贬值,导致人民币/港元升值3.13%。在人民币升值的情况下,AH差价理应缩小的更快,但现在反而扩得更大了,所以人民币贬值预期并不能解释AH差价。

退一步说,即便人民币未来仍有贬值的预期(我个人也判断人民币还会贬值),但从AH现在30%的差价来看,人民币难道要贬值20-25%,这概率显然是非常低的。并且,无论是A股还是港股买的H股ETF,我们都能享受到港币相对人民币能的升值,这根本不会影响套利的结果。