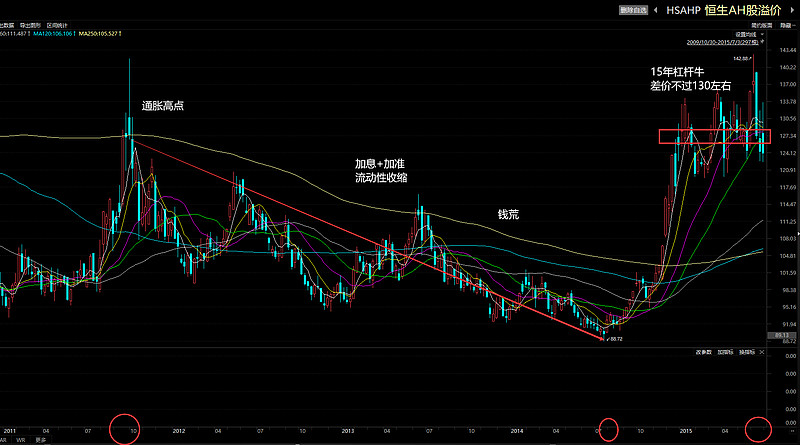

看到长安汽车创历史新高的新闻,看了眼长安B,想要新高竟然还要涨3倍,而他们俩在15年的差价其实不算大。很多AB或者AH公司现在的差价都要大于15年,15年6月A股最疯狂的时候AH溢价指数也就130左右(高点154是7月份了,当时股灾A股在救市买大蓝筹而港股没人救继续暴跌)。由于流动性和股息税、打新等的影响,AH溢价110-120是相对合理的(14年的88显然是A股严重低估),AH溢价指数或者AB股差价真正开始飙升其实是从20年赛道股炒作开始的。

20年后不断有巨量增量资金入场(一开始是居民理财转基金、现在则是实体需求不旺,资金转向金融投机),A股的生态进一步改变了,从以前的不怎么看估值到了完全不看估值,甚至现在已经是基本面也不怎么看,比如困境才开始就已经炒完了几轮反转,比如前景和利润在恶化但股价和估值不断新高。流动性(抱团)因子对股价影响的比例越来越高,特别是今年二季度开始,海外市场因加息缩表而开启暴跌,国内则逆周期放水刺激,流动性可以说已经是市场唯一关注的指标了,这种行情下是打板炒题材游资的天堂(据我个人了解20后很多游资风生水起、规模越来越大)。

相对的港股和B股是比较理性的市场,基本面因子占比较高,所以我们看到很多公司特别是赛道风口上的公司的差价在20年后快速拉开。当然流动性行情不会永远持续下去,长安AB这种极端差价在流动性退潮的时候也终会收窄的,类似于11年高通胀后货币紧缩,甚至13年搞出了钱荒,才有的后面AH溢价到了罕见的88(当时不少大蓝筹比如平安万科港股能溢价30%)。整个A股市场也是如此,要知道A股长期收益并不比美股差,只是在流动性的影响下太过情绪化、波动太剧烈——牛市涨的很快很高,随后漫长的熊市又会跌回来。

最后,我看有人把现在类比15年流动性推升的行情,其实没有可比性。一来市场容量差距越来越大,全面大牛市需要的资金量完全不同;二是整体的流动性会越来越低,我一直在说央行的货币政策大都是被动的,因为整体信用收缩/通胀下滑,才有的放水去刺激私人部门加杠杆和通胀,而不是反过来。15年私人部门的杠杆还在适中的水准,只要政策主导刺激,很容易带来全面信用扩张的大牛市(股市和楼市都是一样),而现在杠杆已经见顶开始去杠杆信用收缩过程,甚至要引发资产负债表衰退了,这种情况下央行要做的就是尽力对冲去软着陆。简单来说就是15年是平地起高楼,现在是高空自由落体给你降落伞,当然这过程中肯定是有水溢到资本市场的(毕竟实体没需求,水只能空转,必然溢出,这可以带动局部行业板块的牛市,但几乎不可能出现15年这种全面大牛市)。而从人口和经济结构看,未来数十年,私人部门信用扩张的难度会越来越大(除非技术有革命性突破)——年轻人占比越来越少、贫富差距越来越大,各行业机会越来越少,躺平的人越来越多,没有人去扩表,自然市场流动性会越来越低。这里可以去看看日本当年的情况,想一想日本央行和日本信用扩张/通胀的关系一目了然,很多人不理解,为什么日本放了那么多水,央行印钱买了那么多债、0利率那么久,资产怎么不泡沫?这就是不理解信用货币的力量,也搞错了因果关系(不是说放水了经济就会好资产就会涨,而是反过来,正因为大家都不借债扛D了(平成废宅不折腾躺平),资产价格和经济绷不住了,所以才要放水去救。最后一点,基本面最终长期还是会发挥作用的,无源之水最终会干涸,要相信价值回归地心引力的力量,这也是我做投资一直在坚持的最核心逻辑。