周五央行宣布消息,将会增加再贴现和常备借贷便利额度3000亿元,加强对中小银行的流动性支持。

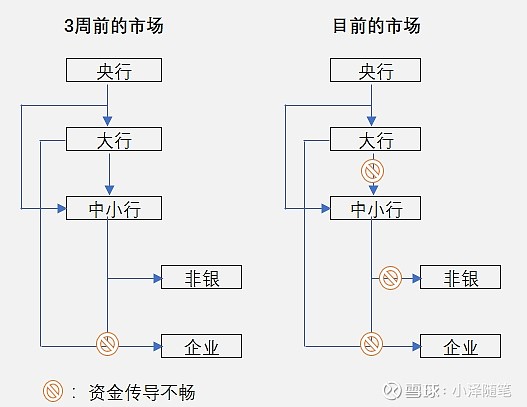

此前的央行货币政策运行报告里经常提到这样一句话:”疏通货币政策传导机制",这个”疏通“指的是央行货币政策释放的资金如何从银行体系流入民营、小微企业,也就是要打通货币政策传导的”最后一公里“。现在除了银行向民营、小微企业的资金传导不畅之外,还多了二个资金传导不畅,一个是资金从大银行向中小银行,以及中小银行之间的资金传导不畅,另一个是资金从银行向非银机构的资金传导不畅。

现在金融体系内部出现了明显的歧视链,大行歧视中小行、中小行歧视小小行,所有行歧视非银机构、以及中小行/小小行之间相互歧视。这个歧视的链条,也就是层层割肉的过程,学术名词叫做信用溢价。

现在金融体系内部出现了明显的歧视链,大行歧视中小行、中小行歧视小小行,所有行歧视非银机构、以及中小行/小小行之间相互歧视。这个歧视的链条,也就是层层割肉的过程,学术名词叫做信用溢价。

目前金融体系内部的信用溢价,远非只是加多少个BP就能解决的问题,它其实是一个同业市场重构的问题。

重构阶段的风险点在于,由于金融机构之间无法实现信用风险的重定价(目前根本就没有重新定价的锚),导致同业信用进一步收缩,引发系统性的流动性风险,以及随之而来的资产重定价,资产重定价又会进一步加速市场的非理性出清。

这是一种典型的金融机构顺周期行为,也是刘鹤副总理在陆家嘴论坛上的发言所提到的,“目前金融机构要防止顺周期心理和预期带来的某种收缩效应。实际上这种收缩对金融机构本身是有风险的。金融管理部门要注意加大逆周期调节的力度,保持流动性合理充裕。”

我们看到,为了应对当前同业市场重构可能引发的潜在风险,央行这几周一直在很努力的工作,也向市场提供了较为充裕的流动性。但需要引起监管部门注意的是,当前的流动性风险只是表象,根本的原因在于同业市场无法找到信用重定价的锚。这个问题不解决,投入再多的流动性也达不到预期的效果。

而要找到信用重定价的锚必然是一个长期的过程,是在市场温和出清过程中逐渐实现的。

所以当前最急迫的事情不是找到信用重定价的锚,而是找到稳定同业市场信用的工具。

按照这样的思路,我们再看当前市场亟需解决的两个问题:

1、非银及其资管户的融资问题;

2、中小银行同业负债融资问题;

要解决第一个问题,不是向市场持续大量的注入流动性,而是要改变当前银行间市场的交易融资模式,要引入中央交易对手方,参照交易所市场的做法,将非银及其资管户持有的质押债券折算成标准债券,所有的资金融出方和融入方都通过中央交易对手方开展业务,这样就可以极大的降低交易对手的信用风险,有利于消除市场风险的快速传染。

引入中央交易对手方是化解当前银行间市场因无法找到信用重定价的锚而引发顺周期风险的最好手段。

要解决第二个问题稍复杂一些,同业存单发行困难,当前央行给出的方案是再贴现和SLF,这其实表明了一种态度,就是要进一步压降同业负债规模,通过以时间换空间,用央行资金置换同业负债,后期用处置资产归还央行资金。如果从金融供给侧改革的导向来看,同业重构的主要成果之一就是同业负债占比的下降,从中长期来看,这是毋庸置疑的,长期来看同业业务无论在资产端还是在负债端的占比都可能出现下降。

但如果从应对短期流动性风险的角度出发,在特殊时刻,也可以采用对同业存单增信的方式,我这里指的是对全市场同业存单的增信。(现在锦州银行新发行的同业存单有增信,但对存在负面信息的机构增信,而不存在负面信息的机构则无法获得增信显然是不合理)。全部增信的目的也是为了稳定同业市场信用,避免金融机构顺周期风险,虽然这个方案恐怕很好实行,但危机时刻不妨一试。

在我们成功的稳定住了当前的市场信用之后,接下来才是漫长的寻找同业信用重定价之路,与之对应的,则是真正的同业重构。

未来的同业之间是什么样子并不那么清晰,但同业之间可能再也回不到从前了。

这几天我耳边一直回响着情歌王子张信哲的《回来》,这首哥或许就是对以前、当下和未来同业业务最好的阐述吧。

建议点播歌曲,慢慢听。

看你眼睛你却给我背影

就像满天星都跌进大海里

我被放逐的心又要往哪里去

我们再也回不去了对不对

就算曾经几乎拥有幸福的完美

你的心回不去了对不对

你要的再也不是我能给

我们再也回不去了对不对

眼看就要让满心遗憾为爱受罪

你的心回不去了对不对

不能去怪谁

顶多只能掉眼泪

未来的同业重构,相信亦会有机,

愿大家可以岁月静好,来日方长!