上一篇文章👉买美债的6种方式,这几年很不错的投资机会

介绍了有境外银行卡,和没有境外银行卡的情况下,买美元债的几种方式,

以及,拿底层投资美元债的QDII基金举例,解释了:

人民币份额美元债收益=票息收入+资本利得+汇率波动。

如果买产品的时候,同时需要考虑票息、资本利得波动、汇率波动,就比较复杂了,

我更喜欢简单、透明一些的工具。

通常把公式里的3个风险,尽量降低成1-2个。

今天介绍3种,我自己喜欢的工具。

1. 第一种:货币基金、银行R1理财,稳稳的幸福。

货币基金或者银行的R1风险理财,风险比较小,比较稳健。

如果钱是在境内、没有境外的银行卡的话,通常有两种方式。

(1)直接在境内银行卡买美元存款/理财

需要把银行卡里的钱先换汇成美元,然后买银行推出的美元存款或者理财。

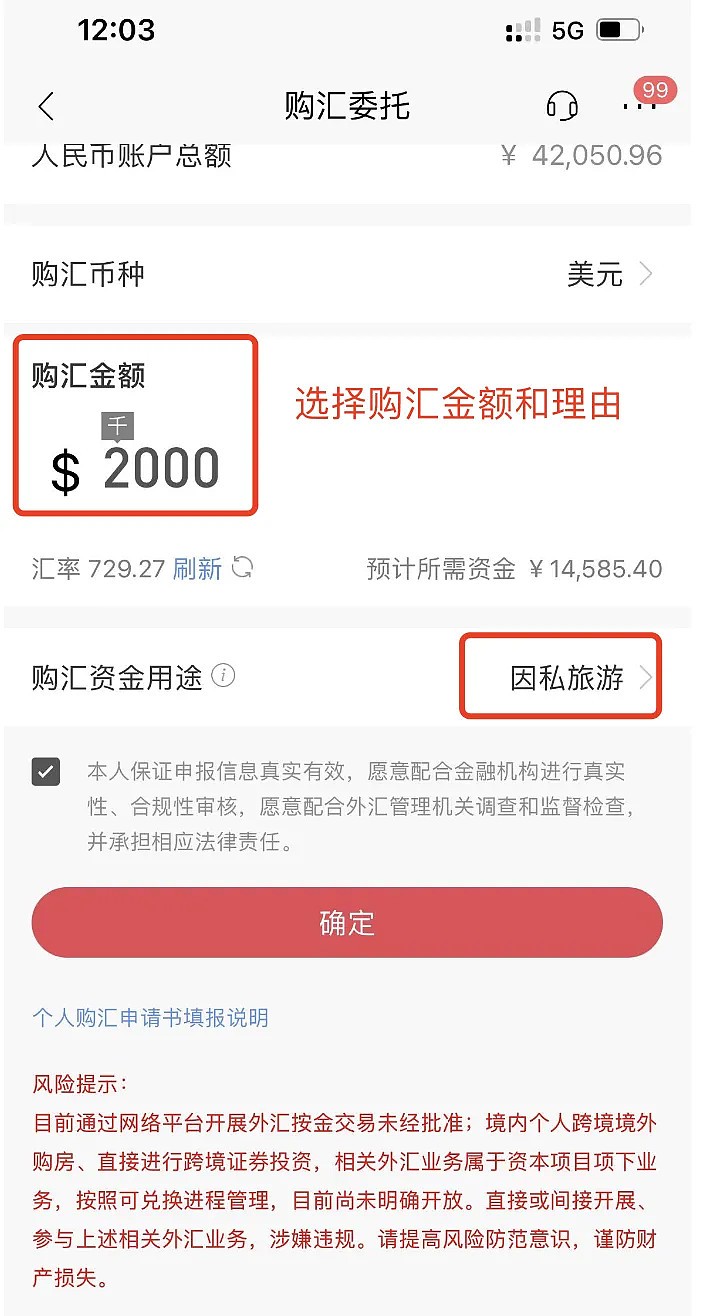

我昨天在招商银行试了下,买了1万块人民币,给大家演示下:

先购汇:

购汇后,就可以在账户里,看到外汇里的钱了:

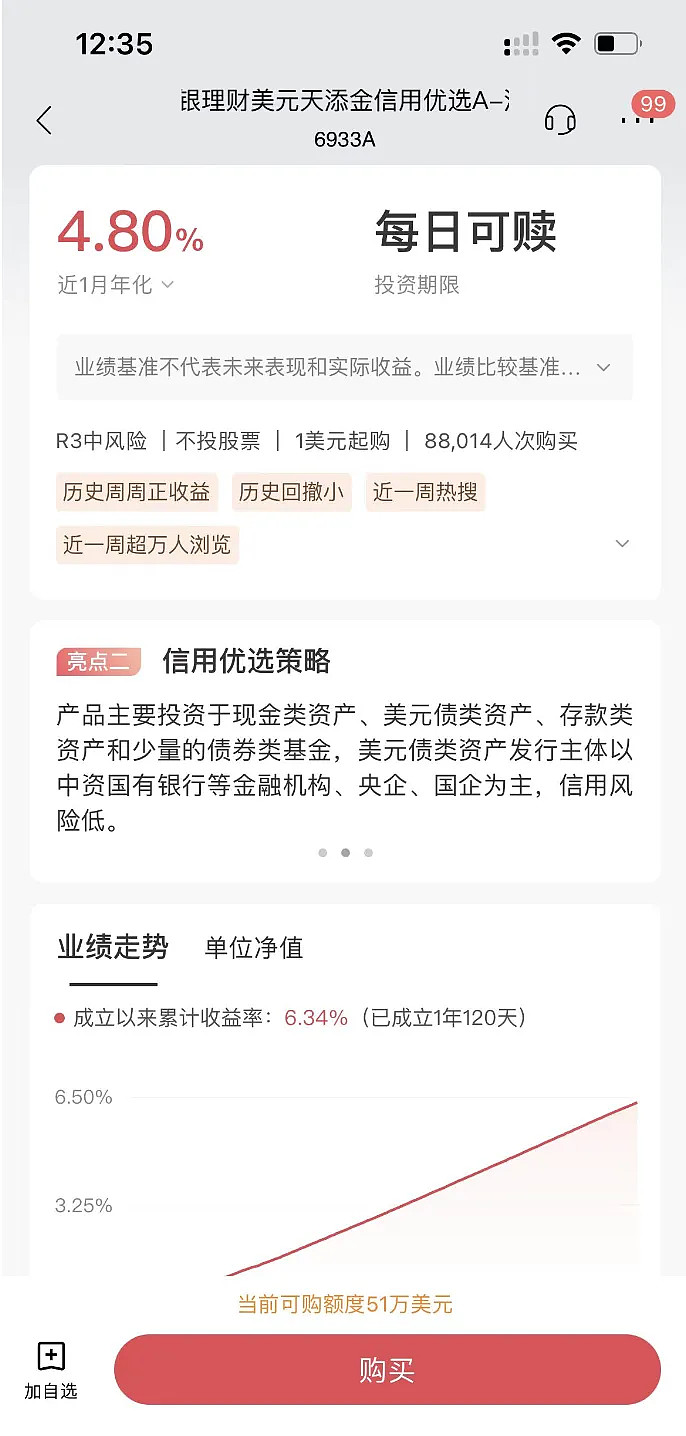

然后在银行app里搜索「美元存款」、「美元理财」,找到自己喜欢的品种。

我是直接找了银行的客户经理,对接我的招商银行的客户经理,是个特别热心的男生,有啥问题都很快给我回复。

之前开跨境理财通,也是咨询他。

这种方法最简单,但在银行买产品也要注意:

1,关注汇率风险:

如果收益还没有汇率波动的多,那赎回,换回人民币后,可能还是亏损的;

2,一个人一年的外汇额度是5万美元;

3、认购费/申购费、赎回费分别是多少?

建议买0认购费/申赎费用的,收益本来就低,收费高都被吃掉了。

4、申购赎回的时间安排和自己是否匹配:

我买的这个就是每天可以赎回。

5、产品都不是保本产品:

现在银行理财产品都没有保本的,可以根据风险等级来判断。

比如我买的这个是R3,其实还挺高的。

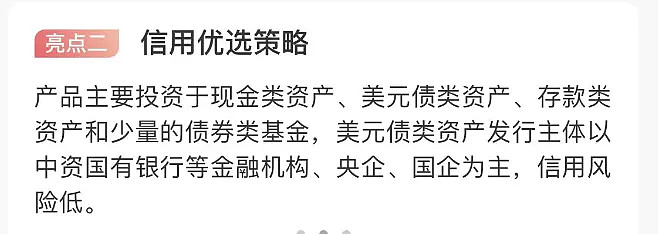

不过具体看持仓,80%持仓是固定收益类资产。

为啥风险等级标注了R3?

估计是因为里面有0%-5%的衍生工具产品,

有一些金融产品,里面加了一点衍生品,风险等级就要标注的比较高。

如果每年5万美元的额度不够,怎么办呀?

(2)、可以看看「跨境理财通」

这个工具在试点阶段,目前只给大湾区的9个城市的人开通试点权限,

在这些城市有户口,或者有交社保的朋友,可以考虑开。

9市为广东省的广州市、深圳市、珠海市、佛山市、惠州市、东莞市、中山市、江门市及肇庆市。

跨境理财通,一个人有300万的额度,不占用原来5万美元/年的额度,是单独的。

开了跨境理财通之后,其实就是内地银行和香港一个银行点对点对接起来。

让我们的资金在这两个银行之间流转,不受到外汇额度限制。

比如我在招商银行已经开通了跨境理财通,

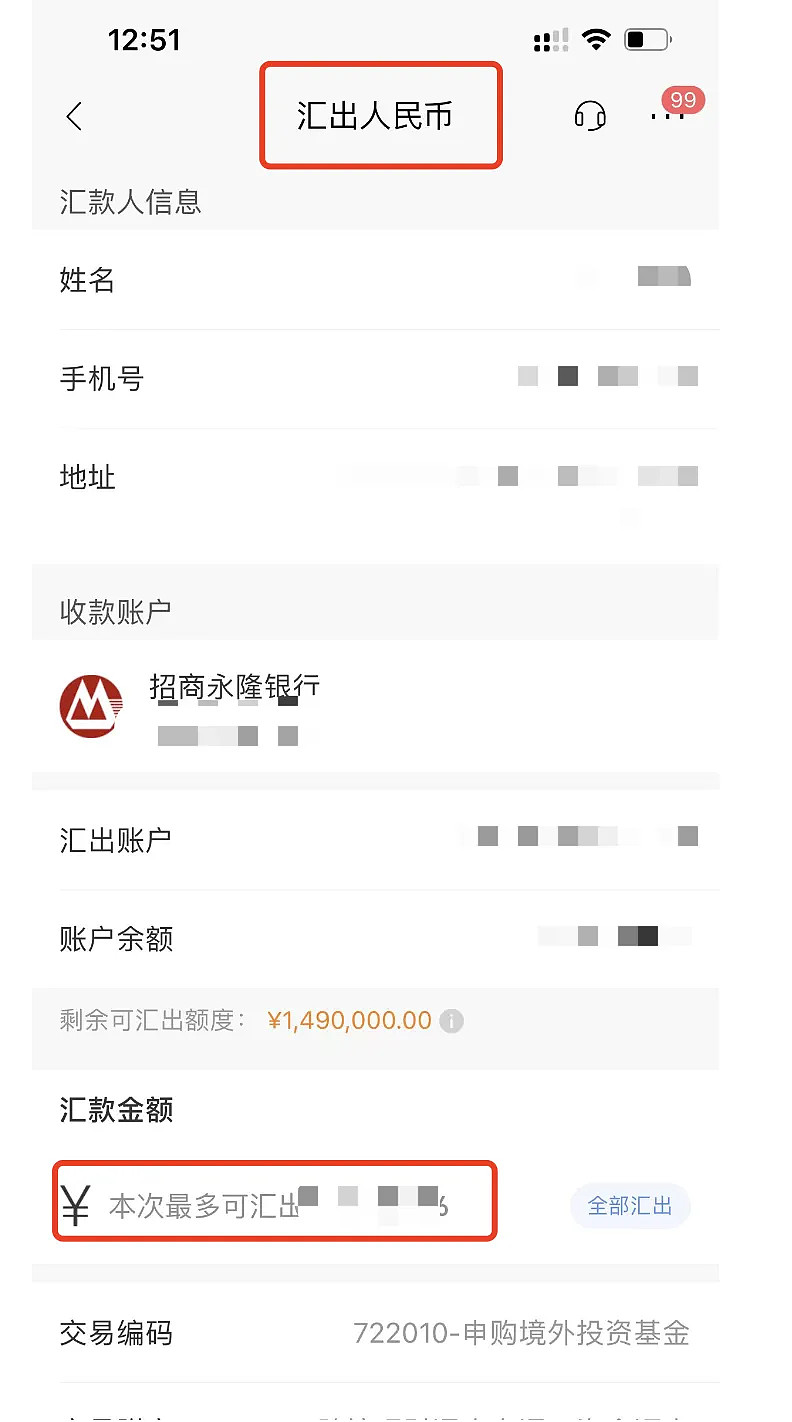

我在银行搜索「跨境理财通」,进入界面,点击汇款,然后输入要汇出的金额,就可以直接把人民币,汇出去了。

这个钱出去之后,去到了招商银行对接的永隆银行的账上,

(不用开永隆银行的银行账户)

直接在永隆银行里搜索「跨境理财通」,就看到下面的样式,可以看到钱过来了,也可以找到可以投资的品种。

我看了下跨境理财通里的货币基金,收益要比在内地银行买美元理财收益稍微高一些。

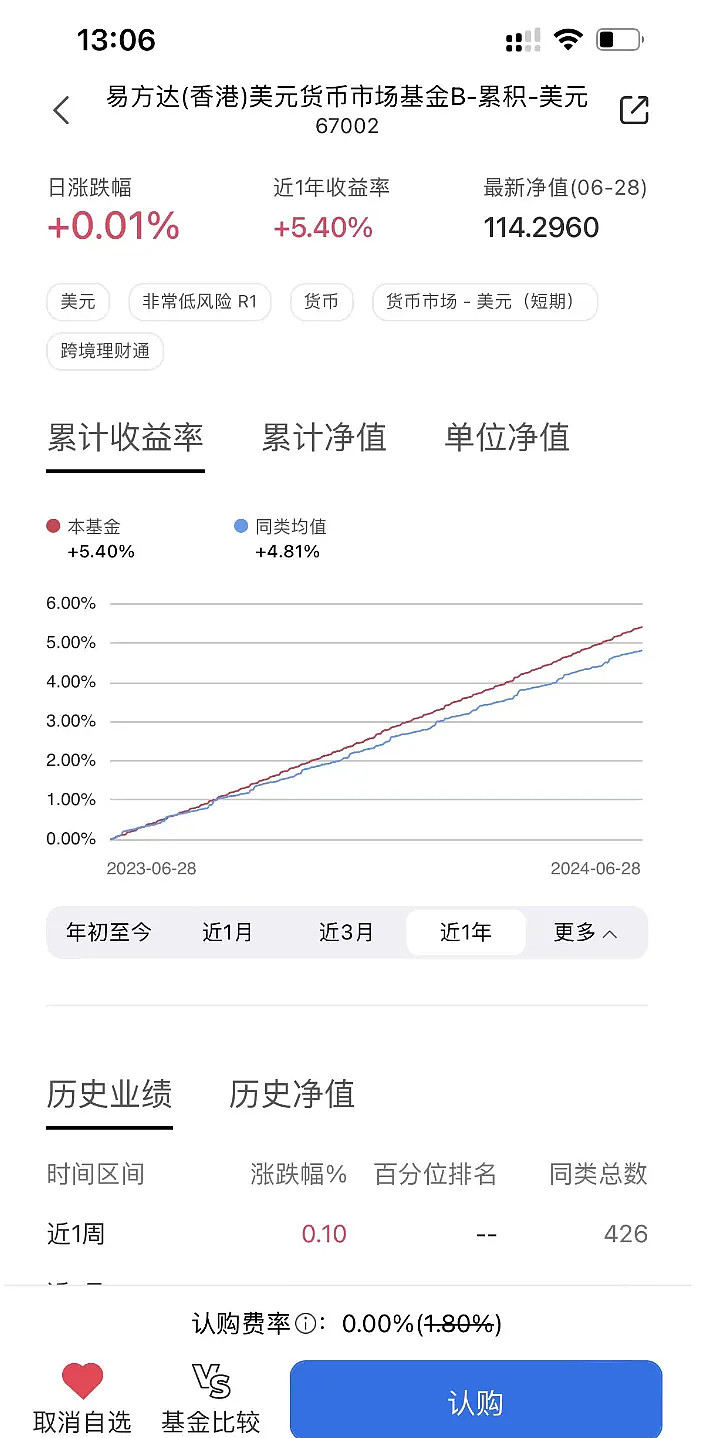

我自己买的是易方达「香港」推出的货币基金,也是没有申购费和赎回费。

不过在跨境理财通里买产品,如果买的是美元份额,在买的时候,也会提示要兑换成美元的,所以还是有换汇的过程,不过是在永隆银行里买。

目前跨境理财通还在试点,如果以后开放给全国了,其实是不错的一个投资境外的工具。

(3)、如果开了境外的银行卡

那就自由了,银行里推出各种各样的产品,都可以选。

海外机构推出的各种风险的基金、各种灵活的货币投资工具。

不过一定要注意收费,海外的很多私行,收费很贵。

我之前的朋友,在新加坡开的银行卡,买的美国国债,买入要2%的申购费,赎回要2%的赎回费。

结果这个债券持有到期,年化收益也是4.3%,一年的收益都用来付费了,很亏的。

2. 第二种:不同久期的债券ETF,自由选择,灵活搭配

这种就是直接投资债券ETF了。

需要开境外的证券账户,境外的银行卡,资金在海外的,才能投资。

可能很多人目前还没有这类投资工具,我简单介绍下。

美国的金融市场,比境内要成熟很多,毕竟发展了100多年了。

他们的ETF是非常发达的,万物皆可ETF。

ETF收费便宜、投资起来方便,底层投资品种规则清晰透明,买的放心。

我自己投美债,主要就是选的这种方式。

复习上篇文章写的:

债券是可以在二级市场上交易的,利率下行,债券价格上涨。

逻辑也很容易理解。

比如我借你100块钱,1年后你给我5块钱利息,那1年后我可以拿到105块的本息。

这时候,利率下降了,这个时候借出去100块钱,1年后只能拿到2块钱利息。

那大家肯定愿意去买原来那个,利息5块钱的债券呀,持有到期后收益率更高。

那原来的债券的价格就高了,我就不会按照100块的价格把这个债券卖给你了,我可能要卖102块了。

那这个价格上涨带来的收益,就是资本利得收益了。

所以美国降息的话,会导致债券价格上涨,就会有资本利得的收益。

而这个收益,和「久期」关系很大,可以把「久期」理解成一个杠杆,

比如,美国利率下降1%,一个久期20年的债券,价格可能会有20%的上涨。

相反的,美国利率上涨1%,一个久期20年的债券,价格可能会有20%的下跌。

所以在2020-2023年美国加息周期,股债双杀,也是很惨的。

美国国债20+年ETF(TLT)从2020年到2023年,下跌50%,腰斩,和股票的波动没差的。

所以,买美债的ETF,要重点关注一个久期的问题。

我把不同久期的债券ETF,分成3类:

短久期:1年以内

中长久期:1-10年

长久期:10年以上

昨晚的美债市场波动,我把我自选股里的几个债券ETF截图给大家直观感受下,上面的涨跌幅是昨晚的涨跌。

之前文章里有写持有的体验。

短久期是我零钱管理的工具。

比如有一些新增资金进来,或者是止盈了部分个股,我就把这个钱放到里面,年化5%+的收益,每天都有一点收益,幸福感很强。

之前牛牛爸爸不知道有这个工具,有一些钱就直接趴账户上,后来给他科普了下,他也不太理睬我,担心我坑他。

后来直接给他算了下,他几个月损失了一万多块钱人民币,他可心疼坏了,很后悔,赶紧用起来。

中长久期债券,我就当成是稳健资产的配置。

波动可能7-8%以内,收益预期可能比短久期稍微大一些。

长久期的债券,我当成股票来买的。

波动可能能达到20%,之前2022-2023年美国利率下降周期,20年期美国国债ETF,下跌了50%,腰斩。

长期是希望能赚到利率下行周期里的资本利得的收益。

我目前的持仓看,短久期和中长久期的品种是正收益,长久期还在亏钱。

主要是美联储,说了好多次要降息了,结果美国的的通胀太强,一直没降。

不过也没关系,

不降息,就赚短久期的稳健收益;

降息了,可以博一点资本利得的收益。

所以降息或不降,都挺好的。

3. 第三种:保险产品,省心省力

香港的保险要人去香港才能买,新加坡保险可以异地买。

买保险虽然要去一趟香港,但买了之后就比较省心了。

境外市场的保险市场发展比内地也成熟不少,在高息情况下,也有一些产品适合用来锁定利率。

比如,

有一款香港的保险产品,买10万美金,实际支付94000美金,最后拿回来11.8万美金。

五年,年化复利算下来能到4.37%。

不过这个产品6月30日要下架,之后推出的产品,收益会稍微差一点。

这类产品比较少,他们也是在美国利率高息的环境下推出。

香港这边的储蓄分红保险,其实类似一个:拉长时间持有,会保本的混合基金。

就是只有你持有足够长时间,不会损失本金,

如果持有持有20年左右,预期收益复利6%+。

不过香港储蓄分红险的分红收益不是确定的,是浮动的,所以买的时候,心理预期最好打个8折,能接受的话,就可以考虑。

在家庭资产里,保险资产属于兜底资产,要用长期(至少10年)不用的钱做投资,用来做教育金、养老金的规划,是非常好的工具。

保险这个品类也是比较复杂的,有比较多细节,等我出差回去给牛牛买完,再详细写攻略。

4. 什么人适合长期配置海外的资产呢?

任何投资品种,不是普世的,都要看适合什么人。

上面介绍的几种工具。

如果资金量比较小,比如10万以内的投资,

可以考虑直接用第一种方法里的,买货币基金、银行理财就可以,直接在境内银行卡里操作就好

(汇率风险是一直都在的,要注意)。

如果考虑长期想要做全球资产配置,这几类人,我觉得可以考虑配置好香港银行卡、境外证券账户。

(1)、金融资产大概100万以上,希望资金更分散、更安全

算个数:

假设配一半到海外,50万人民币,一年5%的收益,2.5万人民币;

如果汇率波动10%,100万对应的价值波动是10万块。

这个钱,还挺值得去开个账户,开个银行卡,以及学习这套流程的。

如果只有几万块钱,不建议做这个操作,

这个阶段,应该是抓紧时间开源节流,抓紧时间赚钱。。

大家可以根据这个思路做自己的测算,可能每个人有自己的判断。

(2)、未来孩子要去境外读书,生活。

这种没选择,肯定要做配置了。

家庭条件越宽裕,越要提前做好规划,很多人的钱,不规划,可能也花掉了。

(3)、未来自己要出去养老

比如,很多人想以后去东南亚生活养老,也可以考虑尽早做好规划。

(仅作为个人投资记录,不作为投资推荐,市场有风险,投资需谨慎)