这是一家主要从事中高端集成电路生产、销售的半导体上市企业,公司在6英寸及以下的芯片制造企业中,规模及销量均位居世界第二。

目前该企业是华为汽车的功率模块供应商,由于公司出色的基本面,这家企业还获得了国家集成电路产业基金的投资,持股比例为5.91%。

近期该企业发布了2021年的年报预测,预计去年全年的净利润为151762万元至153114万元,增长幅度为2145%至2165%。

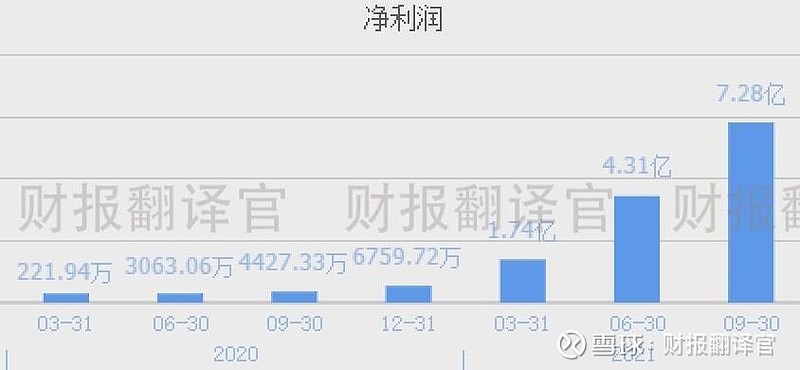

2020年公司的净利润只有6760万元,比2019年增长了365%。

而到了2021年这家企业在半导体的风口下发生了质的飞跃,公司的净利润连续出现了大幅度的增长,其中第三季度的业绩竟然高达7.28亿元,同比增长了1543%。

这个净利润不仅是2020年全年业绩的11倍,还创下了自企业成立以来的历史新高。

目前公司的股票处在调整阶段,股价在184天内已经回撤了36%。

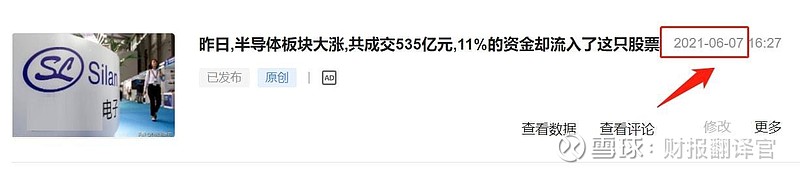

这家企业在去年6月7日时曾经写过一次,当时的股价只有40元/股。短短一个月的时间,股价最高涨至74元/股,最大涨幅为85%。

今天再次写这家公司是因为该企业公布了2021年第三季度的财报,公司的财务数据发生了变化。

为了深入了解这家公司的基本情况,并分析出业绩增长的原因。财报翻译官详细调研了该企业2021年第三季度的财报,并亲自致电了公司的董秘来了解情况。

巴菲特曾说:“你必须了解财务报告,它是企业与外界交流的语言。你在股市中赚钱的多少,跟你对投资对象的了解程度成正比。”

所以翻译官发文并不是为了推荐股票,而是把该公司2021年第三季度财报合计12页的内容,精炼翻译成2000多字的文章。

本文所有的内容,均来自该企业的财报,并没有任何个人观点。发文的目的是帮助大家能读懂上市公司的财报,并更好地了解这家企业的基本情况。

主营业务及核心竞争力

这家企业的董秘是位男士,说话的声音很大,态度还不错。

翻译官:你好,我是公司的股东,要了解点情况。

董秘:好的。

翻译官:请问,公司具体是做什么的?

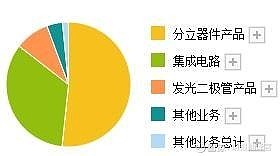

董秘:我们企业的业务有三大板块,分别为分立器件、集成电路和LED产品。

该公司分立器件业务的收入占比为52%,集成电路业务的收入占比为34%,LED业务的收入占比为9%。

翻译官:请问,公司的客户都有哪些?

董秘:我们企业的客户包括LG、日本NEC、索尼、小米、美的、格力等,并且公司还向华为汽车供应功率模块。

翻译官:请问,公司的竞争优势都有哪些?

董秘:目前,我们企业已经取得了欧盟认证、索尼认证和ECO认证,并且公司在6英寸及以下的芯片制造企业中,产销规模都位居世界第二。

了解完该企业的详细信息,下面我们来分析一下公司的业绩表现情况。

(文章最后有企业的名称和股票的代码,请先客观中正地了解完公司的基本情况,再去揭晓最终的答案)

业绩表现

以下内容和财务数据均源自该公司2021年第三季度财报中,第5页的合并资产负债表,和第8页的合并利润表,并没有任何个人观点。

先来看看公司的历史业绩,好对这家企业有个整体的认识。

客观地讲公司的历史业绩并没有可圈可点的地方,近十二年来,该企业的平均利润为1.5亿元,唯一的亮点是2020年的业绩出现了大幅度的增长。

而到了2021年这一切发生了彻底的改变,公司的业绩连续出现了大幅度的增长。

2021年一季度,报告期内,该企业的净利润为1.74亿元,同比增长了7727%。

2021年二季度,报告期内,公司的净利润为4.31亿元,同比增长了1307%。

2021年三季度,报告期内,该企业的净利润为7.28亿元,同比增长了1543%。

而公司第三季度的业绩,在A股半导体板块中,排名第9位。

下面我们来分析一下该企业的现金流,看看公司第三季度的净利润里有多少是现金,又有多少是没有收上来的货款。

2021年第三季度,公司的净利润虽然高达7.28亿元,而该企业因经营活动而实际赚到的现金净额却只有4.71亿元。

净利润和现金净额之间的差就是应收账款,也就是没有收上来的货款。

而高现金净额的好处在于,使公司的现金流变得充裕,保障生产经营活动,增强企业的盈利能力。

最后我们再来看看公司的赚钱能力,以及在板块中的市场地位。

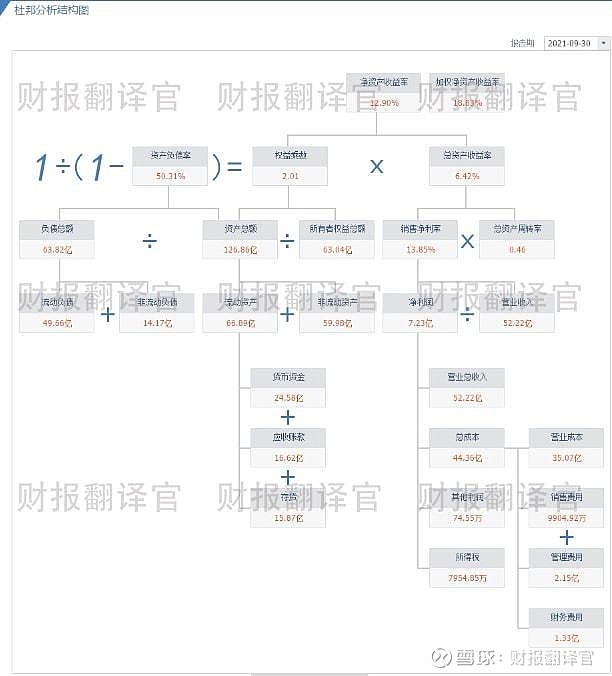

分析一家企业的盈利能力,必须使用净资产收益率这个指标,它是净利润和股东权益的比值。

2021年第三季度,公司的净资产收益率为12.74%。这代表该企业的管理层用股东的100元钱,9个月后就能赚回12.74元的净利润。

而这个赚钱能力,在A股半导体板块中,排名第23位。

利润增长原因

请注意下面将进入本文最重要的环节,翻译官将在本环节中分析出公司第三季度业绩增长的原因。

翻译官使用杜邦理论对企业的财务数据进行了分析,发现在2021年第三季度,公司业绩增长的主要原因是,芯片销售速度的加快。

芯片销售的速度,需要用存货周转天数这个指标来衡量。

2020年第三季度,该企业销售一批已生产的芯片存货,需要169天的时间。现在只需要115天,销售速度明显加快了32%。

产品销售速度的加快,使得公司芯片产品变得畅销。这样既能增加营业收入,也能提高净利润。

根据世界半导体贸易统计组织WSTS发布的最新半导体市场展望报告显示,WSTS将其原本 预估的全球半导体市场年增长率从10.9%大幅提升至19.7%。

这是WSTS今年第二次上调全球半导体市场增长率,这也说明目前半导体行业处在风口中。所以,该企业芯片销售速度的加快,是半导体行业风口持续发酵的结果。

通过上面的分析我们了解到,在去年第三季度,由于半导体风口的作用,公司芯片产品的销售速度加快了,这使得该企业的净利润出现了增长。

不足之处

在最后的环节,翻译官将找出该企业的缺点与不足之处,来给大家做一个风险提示。

翻译官分析了公司所有的财务指标,发现在去年第三季度,该企业唯一的不足之处在于,短期偿债能力偏弱。

流动比率是衡量一家公司短期偿债能力的指标,它是流动资产和短期负债的比值。

2021年第三季度,该企业有100元的短期负债,则对应有135元的流动资产作为保障。如果公司出现了问题,管理层可以把流动资产变现来偿还债务。

而流动比率的合理值为2,所以翻译官认为该企业的短期偿债能力有些弱。

2021年第三季度,公司的流动负债的总额为49.66亿元,而流动资产的总额则为66.89亿元。

流动资产比流动负债多,这看似能完全覆盖,但是你要知道在流动资产里包括了存货和应收账款,而这两个资产变现速度是很慢的。

也就是说如果出现突发事件,在短期内应收账款是无法全部收回来的,而存货也不会立刻销售一空。

短期偿债能力偏弱会影响公司的现金流,这对企业的生产经营很不利,这一点大家一定要清楚。

这家企业就是士兰微股份有限公司,股票代码600460。

本文已开通了赞赏功能,翻译官每天早上5:00起床开始写文章,为的是和大家分享最有潜力的公司。

如果文章对你有帮助,并且认为翻译官的付出有价值,可以对文章进行赞赏,翻译官将十分感激。

请注意:基本面良好的公司,股票不一定会上涨。但是那些能持续大涨的股票,公司的基本面一定非常出色。

而本文既没有推荐士兰微这只股票,也没有说士兰微公司有多么的好,而是精炼翻译该企业的财报。

翻译官从小就十分喜欢股票,后来念大学时读的是证券投资专业,毕业后在证券交易领域从业了十六年。

翻译官最喜欢做的就是每天研读上市公司的年报,并通过对比各家公司的财务数据,挖掘出最有价值的企业。

如果文章对你有帮助,请点赞、收藏加关注,翻译官这厢有礼了!