导读:

为何营收出现大起大落?

澳大利亚电信行业格局

TPG的什么业务最赚钱?

成本控制能力是关键

股价跑赢大盘可能性偏低

在与Vodafone合并之后,澳大利亚电信公司TPG Telecom(ASX:TPG)的增长道路并没有想象中的一帆风顺。

近期,TPG在最新财报中出现了法定净利润同比下降90%的惊人数据,股价也随着业绩的跌落出现了不小的跌幅。

当下,高利率环境的持续让消费者们对网络服务商的选择越来越挑剔,市场上也出现了更多竞争对手。

对于澳洲的消费者来说,不管是移动网络还是家用宽带,基本没有转换成本。在随处可见的便利店、邮局中就可以看到五花八门的各种运营商品牌手机卡销售。当然,家庭NBN网络广告也是如此。

在这样的市场背景之下,TPG还是否有机会重回增长轨道?澳大利亚电信市场未来竞争格局又是怎样的呢?

「财报季」是澳财推出的上市公司研究系列之一。每逢二月,澳交所上市公司将照例发布上半财年业绩报告。作为持续研究并报道澳股的澳洲本地媒体平台,每年澳财都会为投资人奉上“2023-24财报日历”,同时还在第一时间对上市公司业绩报告进行分析和解读。

本次财报季系列文章所报道的上市公司,均为澳财投研团队去年底发布的 “2023澳股总结报告”中所研究的公司的持续跟踪报道。本篇为第 9 篇文章。

为何营收出现大起大落?

如果聚焦TPG整体的核心部门——服务营收在2023年达到了46亿澳元,同比上升4.3%。但法定EBITDA出现了12.2%大幅下降,主要原因是22财年计入了4亿澳元的此前卖出了移动信号塔与屋顶信号相关基建设施的收入。

在23财年中,TPG做出了一些关于子品牌的重要决定,其中包括将子网络公司Internode品牌废用,对外资产交割的交易费等众多一次性支出,这部分超出预期较多。在两者的同时作用下,公司的法定EBITDA数据出现了大幅下滑。

在净利润方面,虽然法定净利润看起来有90%的骤降,但实际原因是去年有售卖信号塔资产的大额一次性收入,导致计算时基数较大。

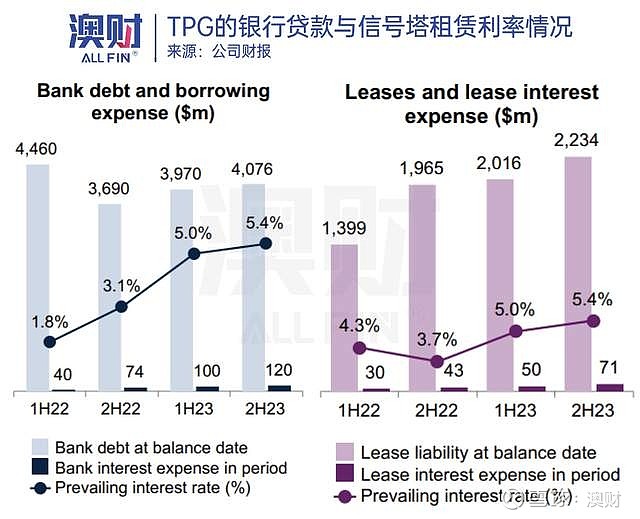

可即使是调整后的净利润,我们依然可以看到9.6%的明显降幅。其中除了公司转型支出过高的影响,借贷成本的大幅增加也是值得投资者注意的一点(同比上涨82%)。

银行贷款利率一路从22上半财年的1.8%升至现在的5%以上。而且在卖出了信号塔资产后,公司被迫高价租用别家的信号塔,因此净利润出现了明显的降幅,澳财投研团队认为,高利率将在未来一年持续对公司净利润造成显著影响。

澳大利亚电信行业格局

在了解TPG业务开展情况前,对澳洲电信市场的格局进一步梳理至关重要。

通过对比各家公司营收数据后,我们可以发现目前澳大利亚电信Telstra(ASX:TLS)依旧是龙头公司,随后是Optus(属于新加坡电信)与TPG,其他更小的运营商还有Aussiebroadband (ASX:ABB)和 Superloop (ASX:SLC)等业务规模小且没有自身基建设施,大多数仅充当分销商的角色。

通过对比可以发现,电信行业整体的增长率都不高,Optus确实受到断网事件的严重影响,收入出现负增长,而小运营商因为较低的基数有不错的增速。

而在利润率方面,大运营商在基建方面有明显优势,成本远低于小型分销商,Telstra与TPG属于第一梯队,达到34%,远高于其他竞争对手。

TPG的什么业务最赚钱?

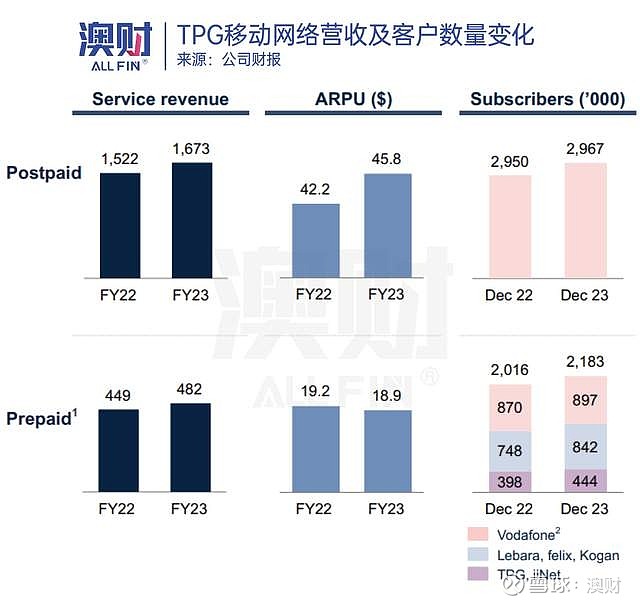

根据财报数据,公司主要的收入增长都来源于移动网络。其移动网络业务与固定网络业务规模相似,收入分别为19.7亿与17.5亿澳元。

移动网络中,TPG在与Vodafone合并后显现出了一定的竞争力,在平均每用户收入(ARPU)增长的情况下,预付计划(prepaid)和后付(postpaid)用户数量均有少量增长。

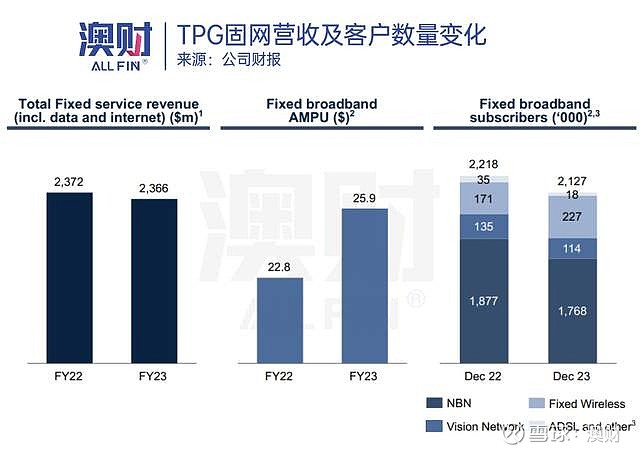

但固定网络中,TPG就没有了优势。因为TPG和其他运营商一样,绝大多数都是通过NBN渠道,价格与服务质量上TPG均无法获得明显优势。因此在提价的同时客户数量出现了比较明显的降幅,最终固网总收入也出现下降。

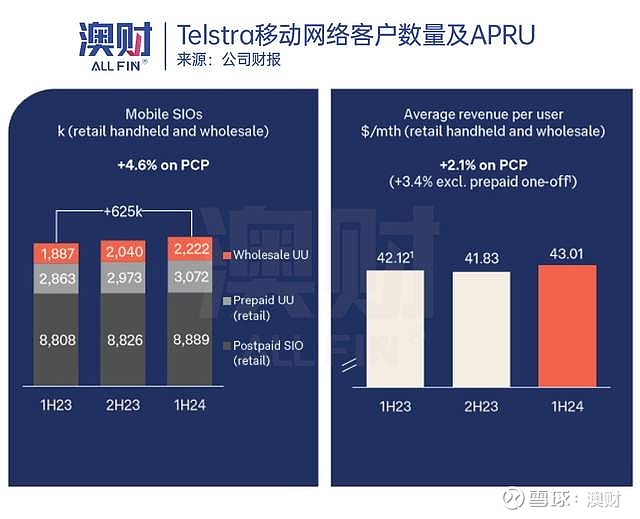

这一现象其实不仅适用于TPG,行业龙头的Telstra也是如此。拥有强大移动网络基建加持下,Telstra的移动网络在提价后依然有客户数量的增长,总收入同比上升4%,EBITDA同比上升13%。反观NBN部门,营收却下降1.7%。

所以,TPG还是需要继续把握与Vodafone合并带来的移动网络竞争力,争取进一步扩大市场份额,固网业务方面很难在现在的行情下有所建树。

成本控制能力是关键

从上文的数据中,我们不难感受出电信行业想要出现大幅增长可能性非常低,因此市场目前最关注的点是各公司的成本控制能力如何。

就TPG来说,2023 年运营成本将增长 9% 至 12.1 亿澳元,这一数字令人失望。当然,其中包括 3800 万澳元的转型成本(2022年:6000万)。管理层还预计 2024 年运营成本将再次实现中高个位数增长,这对于市场来说是非常负面的预期。

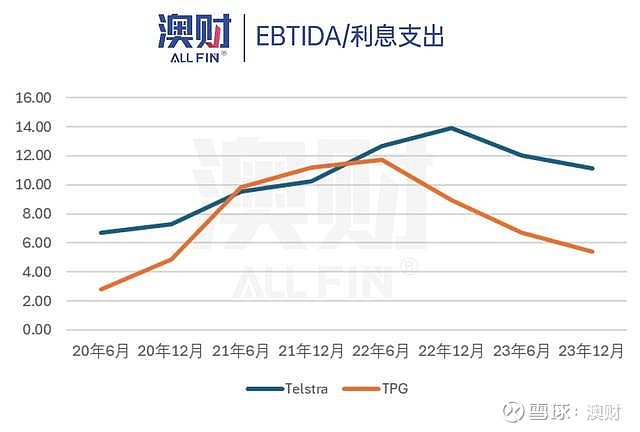

利息支出方面,TPG比起行业龙头Telstra也体现出了明显的差异,在下图中可以看出TPG近两年EBITDA对利息支出的覆盖率急速下降,现在仅有Telstra的一半水准。

澳财在此前财报季的相关文章中,多次分析股价表现亮眼的公司,在其行业增长乏力的情况下,通过裁员、降低贷款量等途径快速降低支出的公司往往更受欢迎。TPG的偏高的转型费用难以在短期内展现效果,在财报后遭遇抛售实属正常。

澳财投研观点

综上所述,激烈的竞争与高利息环境是阻碍电信板块增长的主要因素,而且这两个问题在短期内都是TPG难以靠自身努力解决的。TPG自身可以改进的则是加快转型速度与优化资本结构,以避免更多的转型与利息支出。

澳财投研团队认为,公司管理层需要做出成效更快的降本措施才能让市场重拾对其的信心,以目前的情况来看,TPG的基本面与去年年底时有比较明显的变化,以现在的公司缓慢转型的思路,股价跑赢大盘可能性偏低。

作者:Yang 胡杨

编辑:Serena 张斯

(欢迎订阅澳财网雪球号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。