尽管令许多投资者感到有些惊讶,但事情还是发生了——这就是近一年来,澳大利亚的股市居然堪称全球表现最好!

但是投资者们仍需要警惕,最近市场可能会出现新一波回调。

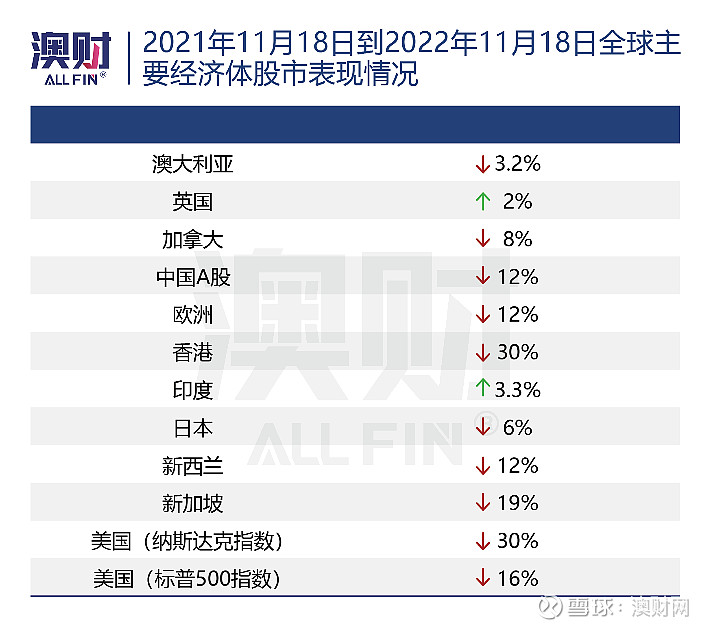

截至2021年11月18日的一年时间,澳股ASX 200指数下跌了3.2%,但考虑到该指数4.5%的股息收益率,这意味着即便在战争、洪水、大流行以及高通胀和大幅加息等诸多不利的条件下,ASX 200指数的投资者仍有可能获得了正向回报。

相形之下,美国标普500指数下跌16%,纳斯达克指数下跌30%;欧洲、中国A股和新西兰股市下跌12%,加拿大下跌8%,日本下跌6%,香港恒生股指下跌更是接近三成。另外,这些国家股息收益率也低于澳大利亚。

在熊市之年,澳大利亚股市表现之所以能脱颖而出,主要是因为以下几个关键因素:

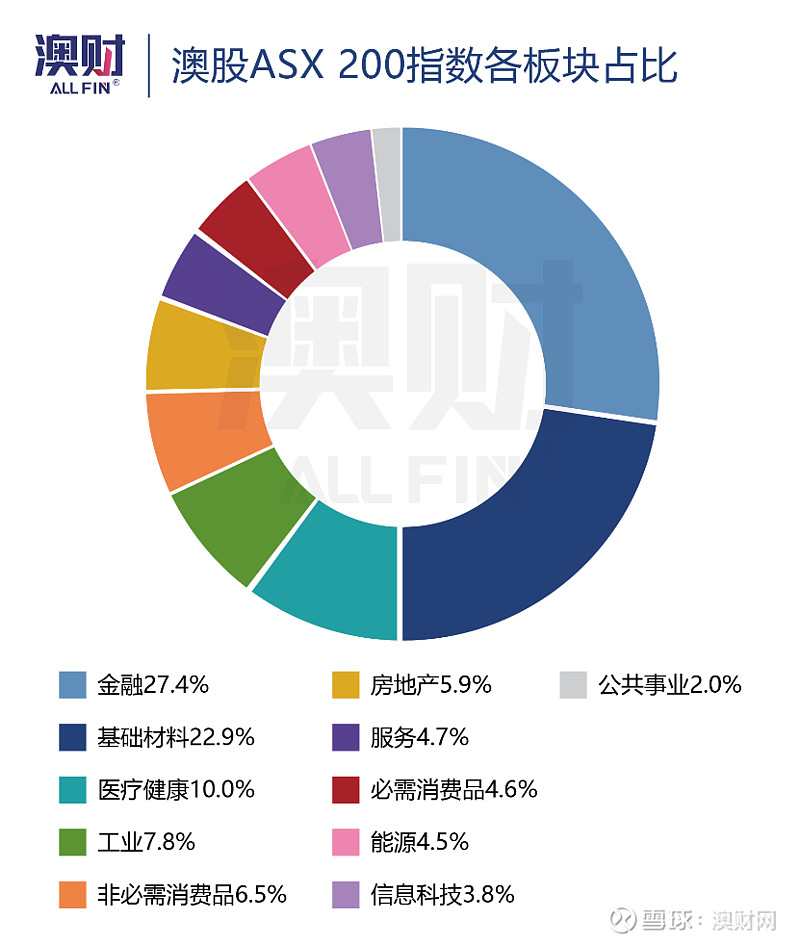

第一,澳洲市场的板块组成有其特殊性。在澳交所(ASX)上市的2000多家公司中,四大银行和麦格理银行占总市值的20%以上,而必和必拓(BHP)、力拓(RIO)、FMG和Woodside、Santos五家资源巨头,也占了总市值的18%以上。

Baker Young管理投资组合分析师Toby Grimm表示,澳股市场上的权重股都是周期性板块,尤其是银行股,加息有助于提高银行利润率,这都支撑了公司的股价。

第二,东欧战事让资源类股票受益颇多。在ASX 200指数中,这一年表现最好的10只股票都是资源类股票,其中煤矿公司Whitehaven Coal上涨253%,锂业公司Core Lithium上涨159%,油气巨头Woodside Energy上涨74%。

第三,澳大利亚公司估值相对较低。中长期来看,比如基于五年的表现以及自2008年全球金融危机以来的14年,澳大利亚股市涨幅显然比不上美国股市。但正因为如此, 一些优质的公司估值也相对美股低一些,下跌空间不大。

Grimm表示:“目前,市场喜欢的标的就是那些在通胀不断上升背景下表现更好的价值股。”

第四, 澳元贬值导致股价更便宜,对海外投资者更有吸引力。这一点从近期澳大利亚市场上出现的创记录的大额并购案(如Brookfield收购Origin)就可以看出,全球资本正在流入澳大利亚股市。

然而,虽然澳大利亚市场较有韧性,但目前二级市场的环境还是比较脆弱,投资者应保持谨慎。那些今年鹤立鸡群的热门股票,明年难以继续保持上涨态势。

澳洲最大投行不看好这些公司

作为澳大利亚本土最大的投行,金融巨头麦格理(Macquarie)最近就在其投资组合中“剔除”了多家知名上市公司。

包括:澳新银行(ANZ)、澳洲航空(Qantas)、旅行预订平台Flight Centre和博彩公司Tabcorp。

据麦格理的战略团队预测,美国明年将陷入经济衰退,因此转而持有防御性股票。他们认为,今年加息第一阶段表现良好的一系列股票,当前的估值和风险已经太高。

麦格理指出,一些股票存在特定的“盈利风险”,因此选择或是从投资组合中“剔除”后减持这些股票。

在从模型投资组合中剔除的股票中,澳新银行是唯一的银行股。其他被剔除的股票还包括矿业公司South32、建筑公司James Hardie和横跨矿业和媒体的综合型企业集团Seven Group。

遭遇“减持”的名单中则有:国民银行(NAB)、将银行业务卖给澳新银行的保险集团Suncorp、另一家保险公司IAG、资源类公司如必和必拓、Woodside和锂矿股Pilbara,以及股票服务集团Computershare。

尽管本次被剔除/减持的股票此前并没有被标记为“卖出”,但麦格理内部的改变,让一般投资者得以有“罕见”的机会去了解,在交易年度接近尾声之际,大机构到底是如何看待现在的市场。

通常股票市场分析师更愿意强调“买入”而不是“卖出”。但此次,麦格理剔除的股票清单有7只,而新增的股票则为5只,分别为:

联邦银行(CBA):列为银行业的优质选择,特别指出从澳新银行“调仓”。

高速公路运营公司Transurban:与其他防御性股票一起再次受到青睐,成为“债券替代品”——无论股市波动如何,其收益都是可靠的一类股票。

天然气管道公司APA:作为澳大利亚最大的天然气基建企业,拥有行业过半市场份额,具有垄断属性。(点这里阅读澳财对该公司进行的深入解析)

澳交所(ASX):尽管最近几天因未能引入区块链系统来取代其CHESS清算系统而遭受重创,但澳交所是全球第八大股票市场,在亚太地区地区具有显著优势。

专业包装公司Orora:由国际包装巨头Amcor分拆而成,2022财年整体营收和盈利情况都有较大改善。

应该“增持”的股票则包括医疗健康类蓝筹股CSL和Ramsay Health Care,黄金股Northern Star和Newcrest,以及保险经纪公司Steadfast。

麦格理撰写的这份报告对2023年前6个月的前景表示悲观。他认为当前股市已接近熊市反弹的尾声,而非新的牛市。

因此,报告为未来一年定下了非常具有防御性的基调,重新转向价值股,以支撑投资者度过美联储(FED)最终发出结束加息信号之前的这段时间。

报告指出:“我们可能在2023年走出阴影,但在那之前需要大量的时间。最好的猜测是,市场在2023年7月左右见底。”

模型投资组合由券商和投资银行为私人客户提供,而投资者在建立投资组合往往会遵循券商/投行给出的指导意见。

对于针对私人客户的投资建议出现重大调整,麦格理的解释是:此次调整是为了减少对盈利风险的敞口,同时仍试图将对高估值股票的敞口降至最低;麦格理还减少了对受益于较高债券收益率的股票投资,转而投资‘债券替代品’;在调整中,也考虑了既往经济衰退中奏效的一些措施。

麦格里的布局可以给个人投资者提供一些思路,不要过分着眼于现在有较高涨幅的股票,市场低迷很正常,要坚持自己的长期投资目标。如果只想做波段操作赚快钱,就要承受被市场反噬的风险。

(欢迎订阅澳财网雪球财经,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。