2022年7月29日,沪深交易所分别向市场发布《可转换公司债券交易实施细则》(以下简称《可转债交易细则》),并于8月1日起正式实施。此前,可转债的相关规定要求,主要适用于交易所交易规则关于债券交易及监管的相关规定,且相对零散。此次《可转债交易细则》的发布,既是对现有可转债相关规则的整合,也为明确市场预期、防范可转债交易风险,引入了投资者适当性制度、设定相对较宽的涨跌幅限制、调整日内价格申报范围等相应机制安排。截至目前,可转债新规已实施近2个月,可转债市场特征有啥变化没?河马君想通过客观的市场数据来看看。

先简单科普下啥是“可转债”?

可转债,是指上市公司依法发行、在一定期间内依据约定的条件可以转换成本公司股票的公司债券,属于《证券法》规定的具有股权性质的证券,包括向不特定对象发行的可转债和向特定对象发行的可转债。

可转债的市场规模情况

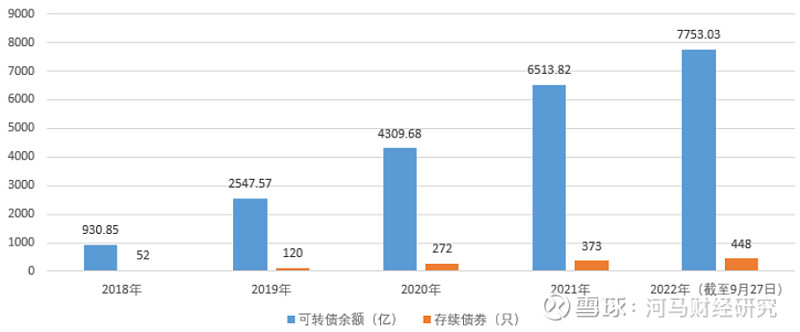

可转债作为一种兼具“股性”和“债性”的混合证券品种,为上市公司直接融资提供了多样化的选择。近年来,可转债的市场规模增长迅速,日益成为上市公司的重要融资工具。据Wind数据显示,截至2022年9月26日,沪深两市可转债余额规模已达到7753.03亿元,存续债券448只,为2018年规模的8倍多。

图1:沪深交易所可转债余额及存续只数

可转债新规的机制调整

经河马君梳理发现,可转债新规主要在以下3个方面进行了机制调整。

1.对交易参与者明确了准入门槛。个人投资者需要满足“申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币10万元(不包括该投资者通过融资融券融入的资金和证券)”以及“参与证券交易24个月以上”的要求。

2.设置了涨跌幅限制、盘中临时停牌及“价格笼子”机制。一方面,鉴于可转债价格与正股的联动性,为防范可转债偏离正股的炒作,《可转债交易细则》规定匹配交易首日实行+57.3%和-43.3%的涨跌幅,次日起实行±20%的涨跌幅限制。另一方面,为防止上市后的首个交易日可转债价格出现大幅波动,明确上市首日继续采用盘中临时停牌和“价格笼子”机制。

3.增加了异常波动、严重异常波动标准,以及异常交易行为类型。《可转债交易细则》结合涨跌幅调整,增设了可转债价格异常波动和严重异常波动标准,并明确了异常波动、严重异常波动情况下上市公司的核查及信息披露义务。同时,为进一步提高监管针对性,维护市场正常交易秩序,结合可转债交易特点,《可转债交易细则》新增了通过大笔申报等方式影响正常交易秩序等3类异常行为。

新规实施后,可转债市场发生了啥变化?

《可转债交易细则》的发布实施,目的是为了平抑可转债不合理的大幅波动,那么可转债新规实施后目的是否实现了?市场又发生了啥变化呢?

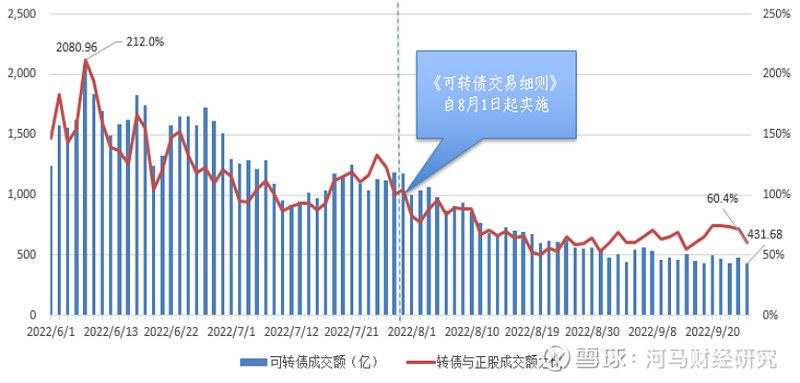

好奇的河马君从wind上,搜集了可转债新规发布实施前后各2个月左右的市场数据,分别对比了市场成交额、涨跌幅波动以及转股溢价率等指标。

1.市场成交额。通过可转债新规发布实施前后的数据对比来看,可转债市场成交额下降明显,从此前最高的2080.96亿元下降到目前的431.68亿元;可转债与正股成交额之比,也由最高的212.0%下降到目前的60.4%。

图2:沪深交易所可转债成交额

2.涨跌幅波动。通过可转债新规发布实施前后的数据对比来看,可转债涨跌幅较大的次数下降明显,涨跌幅超30%的平均每个交易日次数由0.24下降为0,涨跌幅超20%的平均每个交易日次数由0.69下降为0,涨跌幅超10%的平均每个交易日次数由3.05下降为1.14。

表1:沪深交易所可转债涨跌幅统计

3.转股溢价率。从可转债发布实施前后,转股高溢价率排名前十数据对比来看,最大转股溢价率由817.64%下降为374.48%,平均转股溢价率由348.37%下降为255.11%,转股高溢价率的情形和程度下降明显。

表2:沪深交易所可转债的转股溢价率

市场数据体现的变化,说明了什么?

市场成交额的下降,侧面反映出市场投机炒作的热情有所缓解,交易逐渐回归理性;涨跌幅波动的下降,直接说明了此前市场频繁出现不合理的大幅波动局面,得到了改善;转股溢价率的高低反映出可转债的定价合理性,转股溢价率的下降表明可转债的定价逐渐回归理性。

这也说明,《可转债交易细则》的发布实施,在一定程度上已经实现了通过完善交易机制、投资者适当性等制度安排,来抑制可转债交易风险,加强投资者保护的初衷,也为促进可转债市场有序、平稳、健康发展提供了制度保障。