1.TOP100房企单月销售环比增长,销售额超千亿房企同比减少

1.1 主要数据

2023年1-9月,TOP100房企销售总额为48501.0亿元,同比下降10.3%,降幅相比上月扩大1.7个百分点。其中TOP100房企9月单月销售额同比下降24.1%,环比增长24.8%。销售额超千亿房企14家,较去年同期减少1家,百亿房企96家,较去年同期减少4家。TOP100房企权益销售额为33233.4亿元,权益销售面积为19460.2万平方米。

1.2 各阵营房企销售额有所下降,政策支持提振市场信心

从数据上来看,各阵营房企销售额均有所下降。其中,TOP10房企销售额均值为2096.3亿元,较上年下降6.5%;TOP11-30房企销售额均值为659.5亿元,较上年下降10.0%;TOP31-50房企销售均值为323.4亿元,较上年下降14.6%;TOP51-100房企销售额均值为157.6亿元,同比下降16.5%。

从企业规模来看,百亿以上阵营企业数量减少。具体来看,千亿以上阵营14家,较去年同期减少1家,销售额均值1816.8元。第二阵营(500-1000亿)企业9家,较去年同期减少5家,销售额均值616.5亿元。第三阵营(300-500亿)企业19家,较去年同期减少7家,销售额均值396.7亿元。第四阵营(100-300亿)企业为54家,较去年同期增加9家,销售额均值177.7亿元。

8月底多部委落地楼市优化举措,随后一二线城市加入放松限购限贷政策行列,近期各地政策出台频次有所加快,政策支持力度增强,提振了市场信心。展望后市,在核心城市市场活跃度提升以及去年低基数效应显现背景下,预计四季度全国商品房销售面积同比降幅将有所收窄。

2. 重点城市新房供应环增17%,成交面积环增3%

2.1 主要数据

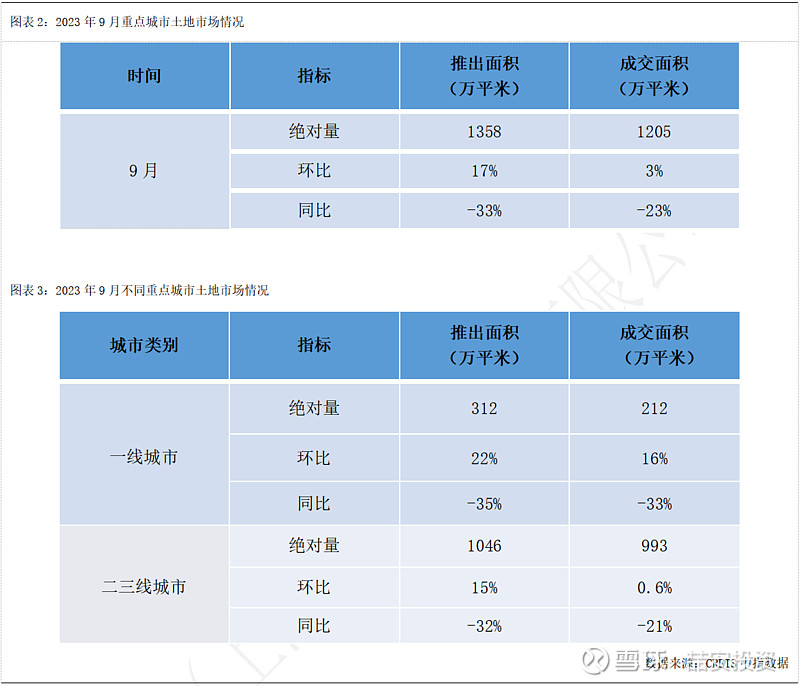

9月,30个重点城市新增商品住宅供应1358万平方米,环比增长17%,同比下降33%。供应仍处低位运行,但是已连续两月环比增长。

9月,30个重点城市新增商品住宅成交面积为1205万平方米,环比微增3%,同比下降23%。前9月累计同比微增2%,增幅较上月持续收窄。

2.2一线城市新房表现良好,二三线城市无明显改善

从新增供应来看,一线4城供应均放量,深圳创近1年单月新高。一线城市预计供应面积312万平方米,环比增长22%,同比下降35%。上海供应节奏加快,第八、第九批次新房在月初和月末相继面世,带动供应继续走强。深圳9月供应井喷,总面积升至86万平方米,创近1年单月新高,其中,南山、福田豪宅推货量激增,典型如南山大型城改项目绿景白石洲璟庭,单盘供应超千套。

二三线城市供应改善有限。26个重点二三线城市合计供应1046万平方米,环比增长15%,同比下降32%。环比来看,由于上月低基数,近6成城市供应有所增加,成都增幅居前,但苏州、合肥等城市供应规模仍在走低,济南、福州等当月供货量甚至不足10万平。同比来看,仅有成都、天津、西安等3个城市供应规模高于去年同期,武汉、郑州、苏州等同比跌幅在4成以上。

新房成交方面,一线城市因新政刺激,短期内热度回升。9月整体成交212万平方米,环比上升16%,同比下降33%,前三季度累计同比持平去年。北京、上海热点恒热,上海“认房不认贷”落地+供应回升带动成交如期放量,环比上升15%,不过累计同比降幅持续扩大至6%。广州低位回升,随着新政叠加落地,项目来访、认购稳步回升,成交环比上涨26%。

二三线城市成交与上月基本持平,9月成交993万平方米,同比仍降21%,前三季度累计同比涨幅收窄至3%。部分城市迎来轮动复苏行情,环比上涨城市大体可分为以下几类:一是市场相对平稳,行情自成一体的内陆城市诸如西安、长沙等,伴随着改善盘集中入市,成交量稳中有增;二是前期深度调整、基本面不错的核心二线城市,典型代表为南京、武汉、宁波、天津、重庆等迎来阶段性放量,因部分项目加大折扣力度促进以价换量,成交环比转正。三是部分三四线城市表现同样可圈可点,佛山、无锡、东莞、嘉兴等9月成交低位回升,但是前三季度累计同比依然为负值。

总体来看,金九房企的推盘积极性稳步恢复,叠加核心城市陆续出台“认房不认贷”、降低首付、限购松绑等厉害新政,整体成交小幅回升,微增3%。不过值得引起关注的是,微观项目层面已然出现来访、认购回升等复苏迹象,因网签滞后等因素,预期将在后续成交数据中有所体现。展望十月,供应微增是大概率事件,而成交或将延续复苏态势。

3. 拿地规模同比下降17.9%,降幅明显扩大

3.1 主要数据

2023年1-9月,TOP100企业拿地总额8599亿元,拿地规模同比下降17.9%,降幅较上月扩大7.4个百分点。TOP100门槛值为24亿元,较上年同期下降7亿元。TOP100企业招拍挂权益拿地总额占全国300城土地出让金的比例为52.7%。

3.2 高基数影响拿地规模同比,长三角地区仍是热点

从新增货值来看,保利发展、华润置地、中海地产占据榜单前三位。2023年1-9月,保利发展以累计新增货值1312亿元占据榜单第一;华润置地、中海地产紧随其后,累计新增货值规模分别为1241亿元和1106亿元。TOP10企业2023年1-9月新增货值总额9124亿元,占TOP100企业的39.1%;TOP100企业新增货值门槛为89亿元。

拿地金额方面,50家代表企业拿地总额同比下降57.5%。2023年9月,50家代表房企拿地总额同比下降57.5%,环比下降24.0%。9月,受上年高基数影响,企业拿地规模同比大幅下滑。新政后,北京、广州、杭州等城市土拍平稳落幕,企业拿地态度仍未显著提升,拿地规模环比有所下降。分企业来看,中海、建发、保利等央国企拿地规模较高,绿城、万科、龙湖、滨江等混合所有制企业和民企亦有投资。

从各城市群拿地金额来看,长三角地区领跑全国。2023年1-9月,长三角TOP10企业拿地金额2063亿元,居四大城市群之首。其中,绿城中国拿地金额为366亿元,位居长三角企业拿地金额榜首;粤港澳大湾区TOP10企业拿地金额880亿元,位列第二;京津冀TOP10企业拿地金额822亿元,位列第三。拿地面积来看,长三角TOP10企业拿地面积以1037万平方米位居四区域首位,超越中西部TOP10企业。

从重点城市拿地金额TOP10房企来看,央企国企仍是主力。华润置地、保利发展等全国性龙头企业仍在多个重点城市广泛布局,央国企参与热度较高,重点城市拿地金额TOP10房企中有半数以上为央企国企,这与稳健型国央企的资金状况相对较好有直接关系。

4.新建住宅均价环比转涨,二手住宅均价连续下跌

4.1 主要数据

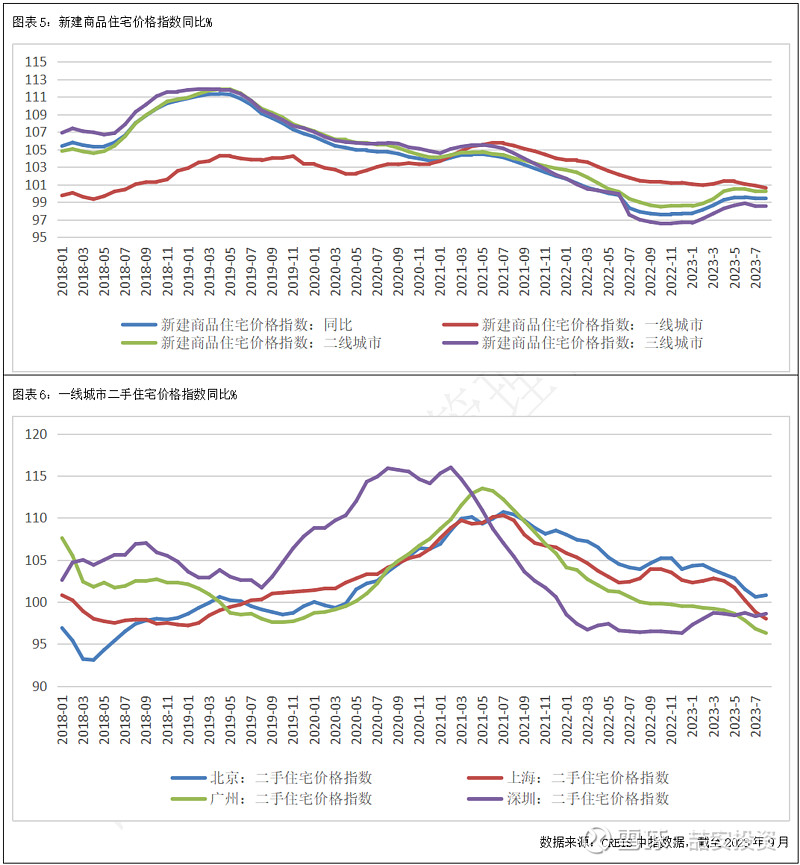

9月,全国100个城市新建住宅平均价格为16184元/平方米,环比由跌转涨,涨幅为0.05%;同比跌幅收窄至0.10%。

百城二手住宅平均价格为15556元/平方米,环比下跌0.44%,跌幅较8月扩大0.06个百分点,已连续17个月环比下跌;同比跌幅扩大至2.59%。

4.2 二手住宅价格波动调整,一二线城市住宅表现稳定

从市场表现来看,新建住宅方面,9月房企加快推盘,受部分城市优质改善项目入市带动,百城新建住宅价格有所企稳。二手住宅方面,“认房不认贷”政策落地带动重点城市二手房挂牌量明显增长,供给增加背景下,9月百城二手住宅价格仍波动调整。

从涨跌城市个数看,新建住宅价格环比上涨城市个数为44个,较8月增加9个,具体来看,西安、杭州等5个城市新建住宅价格环比涨幅均在0.2%(含)~0.3%之间,其中西安涨幅较大,为0.25%;新建住宅价格环比持平的城市个数为26个;新建住宅价格环比下跌的城市个数为30个,较8月减少12个;同比下跌的城市个数为77个。哈尔滨、中山和长春同比跌幅均在2.0%~5.0%之间,其中哈尔滨跌幅最大,为4.07%。

二手住宅方面,百城中仅菏泽二手住宅价格环比上涨;99个城市房价环比下跌,数量较8月增加3个。同比上涨的城市个数为11个,数量较8月减少1个;同比下跌的城市个数为89个,数量较8月增加1个。

具体到各线城市,一线城市新建住宅价格环比上涨0.06%,同比上涨0.21%;二线城市环比上涨0.08%,同比上涨0.01%;三四线代表城市环比下跌0.01%,同比下跌0.69%。一线城市二手住宅价格环比下跌0.13%,同比下跌0.08%;二线城市环比下跌0.50%,同比下跌3.02%;三四线代表城市环比下跌0.49%,同比下跌3.11%。

三季度,中央及各部委密集释放楼市利好信号。地方层面,各地政策出台频次加快,政策力度亦有所加大,调控工具以落实首套房“认房不认贷”、优化限购限售、降低首付比例及房贷利率、调整住房公积金政策为主。考虑到目前市场恢复尚不明显,短期内核心城市供需两端支持政策或将继续发力,以助力市场加快恢复。整体来看,若政策持续优化到位,同时随着置换改善需求逐渐入市,四季度核心城市市场有望企稳,而普通二线和三四线城市市场修复恐需更长时间。

(以下无正文)