市场行情

1、整体走势:沪指今日缩量震荡调整。截止收盘沪指跌0.4%,深成指跌1.07%,创业板指跌1.26%。个股跌多涨少,两市超3500股飘绿,今日成交7047亿元。

2、行业板块:银行ETF、黄金股ETF、中国国企ETF等上涨,汽车零部件ETF、光伏50ETF、电池50ETF跌幅居前。

3、热门概念:车路云概念延续强势,长江通信4连板,华铭智能、索菱股份、金溢科技3连板,信息发展、川大智胜等涨停。基建股集体拉升,苏交科、华蓝集团、勘设股份、龙元建设涨停。先进封装概念午后拉升,气派科技、科翔股份20cm涨停,晶方科技等封板。下跌方面,PCB板块迎来调整,威尔高、明阳电路跌超7%。

(华尔街见闻)

恒生指数收涨2.87%,哔哩哔哩飙升近19%,联想集团涨逾9%

恒生科技指数涨3.65%。科技股大涨,哔哩哔哩飙升近19%,联想集团涨逾9%,小米集团涨约6%,美团涨约6%。汽车股上涨,长城汽车、小鹏汽车涨约5%。

(华尔街见闻)

行业动态

连续四月,突破千亿元!

中国证券报·中证金牛座记者梳理Wind数据发现,截至6月19日,6月以来,新成立基金发行规模已突破1000亿元,达1188.35亿元。这也是自3月以来,新成立基金发行规模连续4个月突破1000亿元。

Wind数据显示,2024年1月和2月,新成立基金发行规模分别仅有559.39亿元和360.97亿元。从3月开始,新成立基金发行规模连续突破1000亿元,3—5月,新成立基金发行规模分别为1507.63亿元、1410.89亿元和1010.52亿元。

(中国证券报·中证金牛座)

“入池”标准各异 红利基金“同名不同命”

今年以来,A股市场红利风格持续走强,红利主题基金凭借震荡市中相对稳健的收益表现,获得了投资者的持续关注,成为了权益市场的拥挤方向。虽然同样采取红利策略,但这些红利主题基金今年以来的业绩表现却呈现出明显的分化,收益率首尾相差已突破40个百分点。

通过对比收益率差距显著的红利主题基金,中国证券报记者发现,这些基金的红利股“入池”标准、红利因子权重以及行业偏好等都不尽相同。结合今年的行情表现,业内人士表示,配置电力、公用事业、交通运输以及港股红利资产的基金收益表现突出,而配置小市值风格、消费、信息技术等板块的基金表现则不尽如人意。

在红利资产的行业配置上,相关机构建议,不仅要看行业过去几年的基本面是否符合红利特征,还要考虑行业当前整体的股息率水平与估值走势,判断当下定价的状态。此外,对于行业未来长期基本面也要进行预判,如未来是否能够具有盈利稳定、格局优化、分红水平上行等优势。

(中国证券报)

贵州茅台创阶段新低 多只基金跌逾10%

近期,贵州茅台的飞天茅台的批价持续下跌引发市场关注,也影响了二级市场的股价表现。6月17日,贵州茅台盘中探至1511元,再创年内股价新低,而在6月18日,贵州茅台收盘价创下年内新低1521元。自5月8日以来,贵州茅台股价节节走低,在其带动下,白酒股和消费板块的走势也较为低迷。

作为公募基金的重仓资产,贵州茅台和白酒股的下跌,也给相关主题基金和重仓基金的净值带来了压力。据Wind统计,自5月8日以来,酒类ETF和多只跟踪食品饮料的ETF价格跌幅超过了10%。

(金融投资报)

债券ETF资产净值突破千亿元 高流动性受投资者青睐

近日,债券ETF资产净值突破1000亿元。Wind资讯数据显示,截至记者发稿,债券ETF资产净值达1082.27亿元,同比增加530.13亿元,增幅达96.01%。

债券ETF资产净值为何能快速增长?鹏华基金现金投资部认为,近年来基金公司在权益ETF已布局完善,从市场需求来看是发展债券ETF的好时机。“资产荒”背景下,理财、保险、养老金等资金加大了对债券ETF的配置。与此同时,债券ETF具备较高流动性。Wind资讯数据显示,截至6月18日,债券ETF的年平均换手率为47.53%,远高于其他类型基金。巨丰投顾高级投资顾问陈宇恒表示,从积极影响来看,高换手率意味着债券ETF的流动性较好,投资者可以更容易地买卖,降低交易成本。进一步来看,债券ETF受到多方投资者青睐,主要得益于其高效的交易环境、银行间债券市场与交易所债券市场的互联互通以及作为创新金融工具所提供的便捷性。

(证券日报)

这类基金太火爆!规模逼近10万亿元

6月18日,债市收益率开盘继续下行,10年期国债收益率在6月18日跌破2.27%。国债期货各主力合约整体红盘。30年期国债期货主力合约在4月底短暂回调后,重回升势,最新价格创下上市以来新高,10年期国债期货主力合约刷新最高纪录。

近日,债券型基金年内收益率再度攀升。今年以来,受益于债券市场收益率走低,国内债券型基金业绩和规模实现双增长。从规模来看,债券型基金规模达到9.62万亿元,今年新发规模占全市场新发产品募集规模的比例超过80%;从收益率来看,400余只债券型基金年内收益率超3%。高收益意味着高风险,市场担忧债市长端利率的波动会加剧整体债券市场的波动,需要引起警惕和重视。

(证券时报)

有进有退 基金子公司发展聚焦专业性

公募基金子公司正在快速洗牌。从业内最新动向看,头部公司越来越看重专业性,纷纷设立销售、运营服务和REITs等专业子公司;与此同时,多家公司注销了专户子公司,更加聚焦核心业务。在业内人士看来,在当前行业竞争趋于激烈的情况下,需要更加强调专业性,唯有专业才能赢得竞争优势,才能走得更远。

(上海证券报)

不惧震荡乐观操作 知名百亿级私募仓位高企

5月以来市场持续震荡,但诸多知名私募不改乐观操作。近日,渠道人士透露,睿郡资产合伙人董承非、仁桥资产创始人夏俊杰、运舟资本创始人周应波管理的产品月报陆续出炉。月报显示,截至5月底,董承非、夏俊杰、周应波均维持偏高水平仓位。从布局方向上看,港股成为多家知名机构的青睐对象。比如,截至5月底,仁桥资产旗下产品港股持仓比例超过40%;周应波5月则加仓了互联网标的。

(上海证券报)

债基受热捧 业内提示债市波动风险

受益于债券市场持续走牛,今年以来债券型基金回报颇丰,部分产品年化收益率甚至超过10%,受到投资者的热捧。但业内人士认为,此轮债券型基金高收益行情或已不具持续性。与此同时,央行主管媒体近日再次撰文,提示投资者关注债券市场利空因素。多位业内人士均表示,当前债券市场收益率已不具备大幅下行的基础,短期内或将维持震荡。

(上海证券报)

新基金发行回暖 两类ETF受追捧

至少从目前来看,新基金发行延续回暖态势。最新统计数据显示,就在6月份,新基金发行首募规模再超千亿元,这也是连续第四个月突破千亿元。其中,ETF基金整体依旧火爆,宽基类ETF、红利类ETF成为两大亮点。

(周到上海)

扩容与清盘并行 马太效应考验ETF运营能力

近日,多只ETF集中触发基金合同终止情形。仅6月18日,就有3只ETF及其联接基金因规模过小触发基金合同终止情形。

一季度末,我国ETF规模达到1.96万亿元,季度增速21.3%。在ETF大发展的背景下,业内人士认为,ETF市场呈现强者恒强的格局,行业竞争加剧,同质化严重,缺乏先发优势和规模优势的ETF清盘现象将持续上演。在行业存量博弈的背景下,ETF运营的重要性日益提升。一方面,基金公司可以布局场外ETF联接基金,丰富客户结构,形成新的规模增长点;另一方面,应由集中式销售向资产配置生态转变、构建ETF高质量运营生态的高效互动机制。

(中国证券报-中证网)

公司动态

监管现场检查!这些基金机构被“选中”

6月19日,上海证监局发布的《证券基金经营机构、基金托管人及基金服务机构2024年现场检查双随机抽取结果公示》显示,共11家证券基金经营机构、基金托管人及基金服务机构被抽中。上海证监局将对这11家机构适时开展现场检查。

双随机抽取结果显示,11家机构中,有4家基金公司,包括华宝基金、中欧基金、国泰基金和申万菱信基金;1家基金子公司,为中银资产管理有限公司;1家基金托管人,为恒丰银行股份有限公司;被抽中的证券公司有2家,包括野村东方国际证券有限公司资产管理部、上海东方证券资产管理有限公司;基金销售机构1家,为上海有鱼基金销售有限公司;其他基金服务机构1家,为平安付科技服务有限公司以及1家分支机构,为长盛基金管理有限公司上海分公司。

(中国证券报·中证金牛座)

产品动态

火速开售!一键投中东

境内首批投资沙特阿拉伯市场的ETF将于下周一启动发售。此次发行的华泰柏瑞南方东英沙特阿拉伯ETF(QDII)、南方基金南方东英沙特阿拉伯ETF(QDII)均采取互挂形式,通过投资南方东英沙特阿拉伯ETF,实现对富时沙特阿拉伯指数的紧密追踪,为境内投资者打开了投资沙特资本市场的大门。

(中国证券报)

近14亿元!主动权益基金年内新发规模创新高

6月19日,兴证全球基金发布公告称,旗下主动权益新基——兴证全球红利混合成立,该基金募集有效认购总户数为15011户,募集期间净认购金额达13.98亿元,创下了主动权益基金今年以来新发规模新高。

(中国证券报·中证金牛座)

公平对待持有人 多只定开债基暂停运作

今年以来,红塔红土盛兴39个月定开债、格林泓裕一年定开债等4只定期开放债券型基金公告暂停运作。暂停运作是定开债基的惯常操作,这类基金采用封闭运作与定期开放相结合的方式,在封闭期内采用摊余成本法估值。

业内人士表示,摊余成本法估值的债基给了客户更好的投资体验,但这种估值方法也加剧了产品的流动性风险暴露,而有些情况下的暂停运作反映了基金公司确保公平对待持有人。

(中国证券报)

人事变动

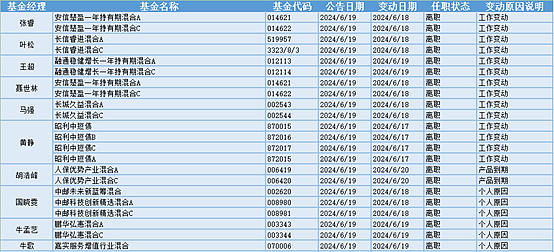

22位基金经理发生任职变动

今天(6.19)有22只基金产品发布基金经理离职公告,从变动原因上来看,有6位基金经理是由于工作变动从管理的14只产品中离职的,有1位基金经理是由于产品到期从管理的2只产品中离职的,有3位基金经理是由于个人原因从管理的6只产品中离职的。

(金融界)