(报告出品方:中国平安)

Tims中国:北美国民咖啡品牌,中国市场蓄势待发

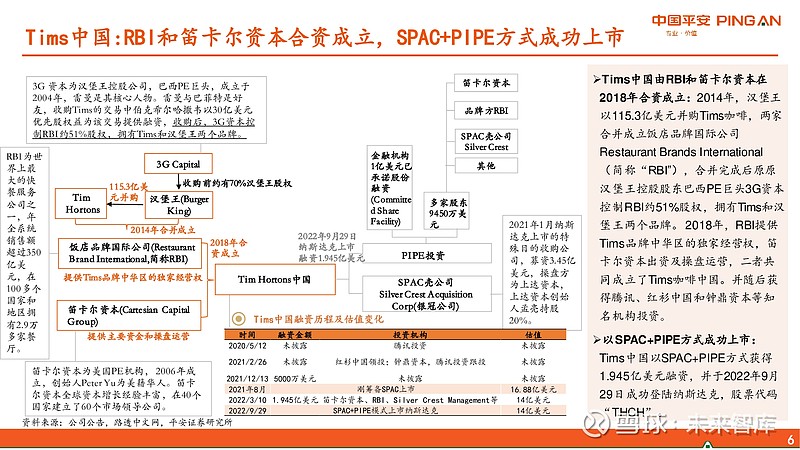

Tims中国:RBI和笛卡尔资本合资成立,SPAC+PIPE方式成功上市

Tims中国由RBI和笛卡尔资本在 2018年合资成立:2014年,汉堡王 以115.3亿美元并购Tims咖啡,两家 合并成立饭店品牌国际公司 Restaurant Brands International (简称“RBI”),合并完成后原原 汉堡王控股股东巴西PE巨头3G资本 控制RBI约51%股权,拥有Tims和汉 堡王两个品牌。2018年,RBI提供 Tims品牌中华区的独家经营权,笛 卡尔资本出资及操盘运营,二者共 同成立了Tims咖啡中国。并随后获 得腾讯、红衫中国和钟鼎资本等知 名机构投资。

以SPAC+PIPE方式成功上市: Tims中国以SPAC+PIPE方式获得 1.945亿美元融资,并于2022年9月 29日成功登陆纳斯达克,股票代码 “THCH”。

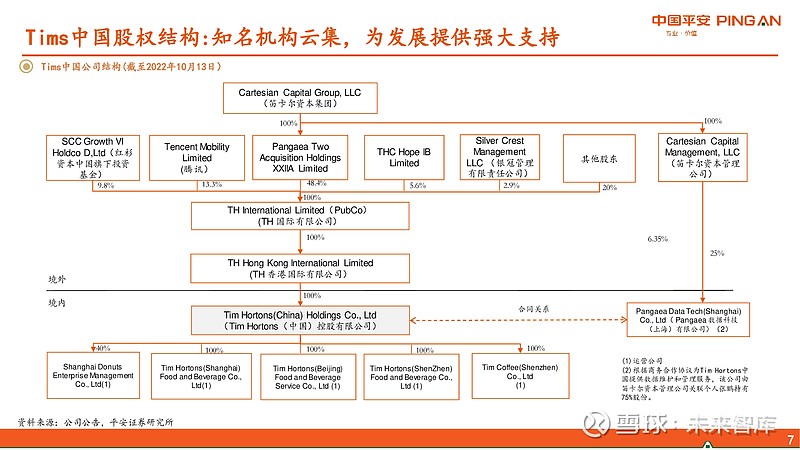

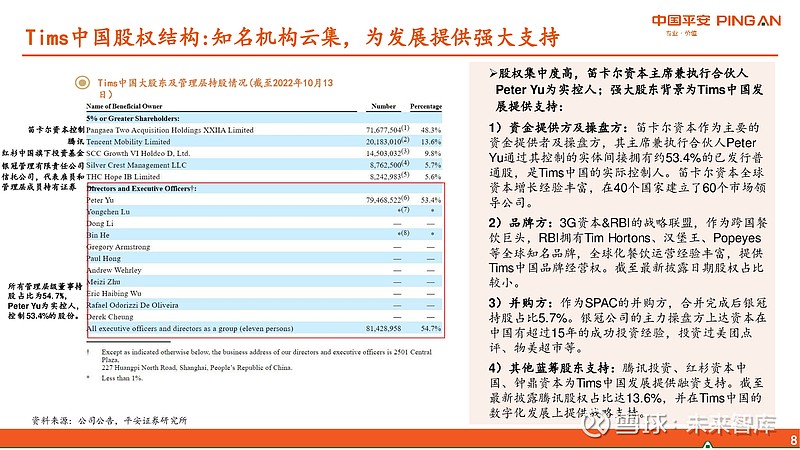

Tims中国股权结构:知名机构云集,为发展提供强大支持

股权集中度高,笛卡尔资本主席兼执行合伙人 Peter Yu为实控人;强大股东背景为Tims中国发 展提供支持: 1)资金提供方及操盘方:笛卡尔资本作为主要的 资金提供者及操盘方,其主席兼执行合伙人Peter Yu通过其控制的实体间接拥有约53.4%的已发行普 通股,是Tims中国的实际控制人。笛卡尔资本全球 资本增长经验丰富,在40个国家建立了60个市场领 导公司。 2)品牌方:3G资本&RBI的战略联盟,作为跨国餐 饮巨头,RBI拥有Tim Hortons、汉堡王、Popeyes 等全球知名品牌,全球化餐饮运营经验丰富,提供 Tims中国品牌经营权。截至最新披露日期股权占比 较小。 3)并购方:作为SPAC的并购方,合并完成后银冠 持股占比5.7%。银冠公司的主力操盘方上达资本在 中国有超过15年的成功投资经验,投资过美团点 评、物美超市等。 4)其他蓝筹股东支持:腾讯投资、红杉资本中 国、钟鼎资本为Tims中国发展提供融资支持。截至 最新披露腾讯股权占比达13.6%,并在Tims中国的 数字化发展上提供战略支持。

经营及财务:快速成长期,门店规模效应将带来收入及利润率大幅改善

目前门店规模达500家,处于高速发展期

高速拓店发展,在中国市场蓄势待 发:据公司披露,截至2022年10月全 国门店数突破500家,且2021-26E预 计以CAGR47.8%的速度高速拓店,预 计2026年将超过2750家;目前公司仍 以发展自营门店为主,门店渗透也主 要在于一二线城市及经济相对发达区 域,但咖啡市场高速发展,公司拓店 发展空间大,未来城市布局及城市线 级分布也会逐步扩大。

门店选址分布:从目前的选址来看, 公司办公/购物/住宅/交通枢纽/其他门 店占比分别为49.2%/32.5%/ 14.2%/2.8%/1.3%,即主要消费场景 为办公室咖啡因摄入需求及商务&休闲 洽谈空间需求。

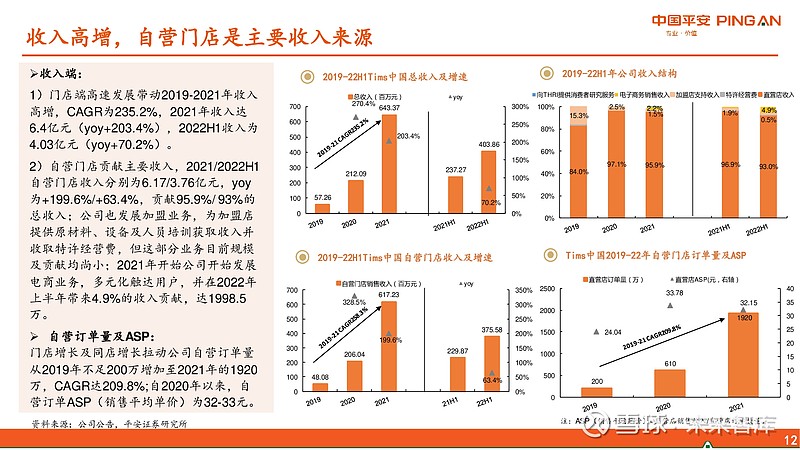

收入高增,自营门店是主要收入来源

收入端: 1)门店端高速发展带动2019-2021年收入 高增,CAGR为235.2%,2021年收入达 6.4亿元(yoy+203.4%),2022H1收入为 4.03亿元(yoy+70.2%)。 2)自营门店贡献主要收入,2021/2022H1 自营门店收入分别为6.17/3.76亿元,yoy 为+199.6%/+63.4%,贡献95.9%/ 93%的 总收入;公司也发展加盟业务,为加盟店 提供原材料、设备及人员培训获取收入并 收取特许经营费,但这部分业务目前规模 及贡献均尚小;2021年开始公司开始发展 电商业务,多元化触达用户,并在2022年 上半年带来4.9%的收入贡献,达1998.5 万。

自营订单量及ASP: 门店增长及同店增长拉动公司自营订单量 从2019年不足200万增加至2021年的1920 万,CAGR达209.8%;自2020年以来,自 营订单ASP(销售平均单价)为32-33元。

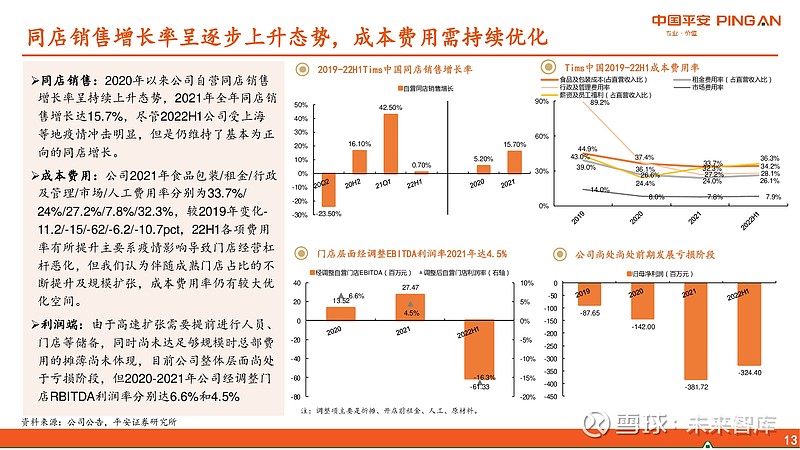

同店销售增长率呈逐步上升态势,成本费用需持续优化

同店销售:2020年以来公司自营同店销售 增长率呈持续上升态势,2021年全年同店销 售增长达15.7%,尽管2022H1公司受上海 等地疫情冲击明显,但是仍维持了基本为正 向的同店增长。

成本费用:公司2021年食品包装/租金/行政 及管理/市场/人工费用率分别为33.7%/ 24%/27.2%/7.8%/32.3%,较2019年变化11.2/-15/-62/-6.2/-10.7pct,22H1各项费用 率有所提升主要系疫情影响导致门店经营杠 杆恶化,但我们认为伴随成熟门店占比的不 断提升及规模扩张,成本费用率仍有较大优 化空间。

利润端:由于高速扩张需要提前进行人员、 门店等储备,同时尚未达足够规模时总部费 用的摊薄尚未体现,目前公司整体层面尚处 于亏损阶段,但2020-2021年公司经调整门 店RBITDA利润率分别达6.6%和4.5%。

单店模型:尚处于爬坡期,门店规模效应将带来EBITDA利润率大幅改善

疫情+新店占比高拉低整体门店经营层面利润率, 伴随开店的规模效应,门店层门EBITDA利润率 有望大幅改善:一方面,公司2019年进入中国, 2020年以来便受疫情冲击,公司大店模式在疫 情下经营杠杆恶化,尤其是 2022H1的EBITDA 利润率受多地封控管理下冲击极为明显。另一 方面,2020、2021年新增直营门店占年末总门 店比例分别达75.8%、65.7% ,多数新店尚处 于爬坡期,拉低整体门店端营收及利润 。Tims 中国成熟门店EBITDA利润率可达20%上下,我 们认为随着未来疫情影响逐步减弱+成熟门店占 比不断提升,开店规模效应将带来EBITDA利润 率的大幅改善。

品牌特色及优势:“咖啡+暖食”差异化定位,强管理阵容&蓝筹股东支持

差异化定位——高性价比“咖啡+暖食”组合

延续品牌基因优势,主打高性价比的“咖啡+暖食” ,在国内市场形成差异化: Tim Hortons自1980s开始逐步在产品线中加入餐食元素,并在此后多年发展中形 成“咖啡+暖食”的品牌特色,目前加拿大暖食营收占比超40%。国内咖啡品牌目 前仍主打咖啡产品,多数品牌仅能提供中央厨房送至门店的以烘焙、点心为主的 冷餐,且SKU数选择相对有限,而Tims延续品牌基因优势,主打“咖啡+暖食”, 其金/红枫店有全套后厨设备,提供高品质、现制新鲜暖食,满足用户对高品质高 性价比的产品组合需求。Tims主打产品鲜萃咖啡系列16元起,下午茶套餐20-30元, 午餐组合30-40元,无论是其主打产品还是套餐组合都具备较高的性价比。

产品:咖啡+暖食多元选择,本土化产品开发贴近中国市场

产品

咖啡及饮品:三个价格及类型产品,选择范围广: 1)入门及特色产品——鲜萃咖啡19元,可加奶和糖, 流量缔造者。 2)核心产品——花式咖啡,包含拿铁、美式、澳白等 现磨咖啡,价格略高为25-30元。 3)特色咖啡、流行季节性产品及其他饮料——天乐雪、 茶及其他饮品,如奶茶、柠檬水等,18-30元不等。

门店:因地制宜的门店组合+与易捷合作,更广泛触达顾客,社群不断扩大

与易捷达成战略合作,发展“店中店”Tims Express进一步扩 大门店网络,同时开发RTD业务:Tims在加拿大以非标店形式 “把咖啡店开到每一个加油站”,在中国市场Tims也延续这一 优势进行探索,2022年7月25,Tims中国和有1.9亿忠实会员的 中石化旗下易捷便利店连锁企业达成合作,一方面在易捷2.78 万多家便利店网络中销售联合品牌的即饮咖啡产品(RTD), 并在中国各地精选部分易捷门店,以“店中店”的模式开设 Tims Express门店,进一步扩大Tims门店网络及在中国的消费 场景的覆盖。

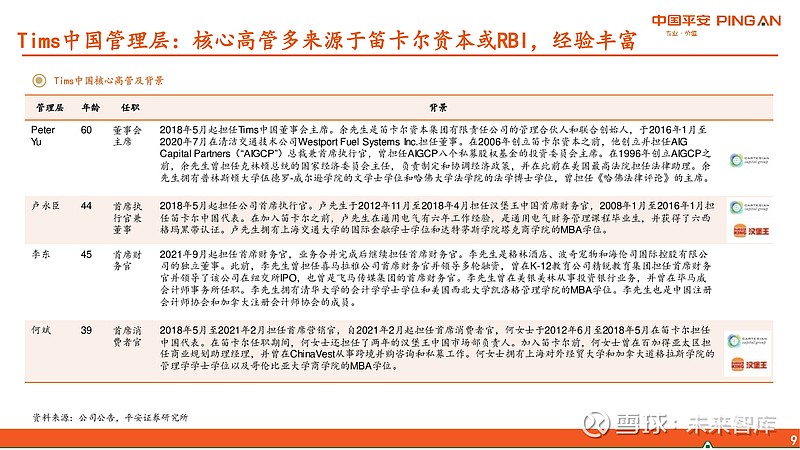

管理:团队拥有世界级品牌管理经历,汉堡王发展经验为Tims提供支持

本土化管理团队拥有世界级企业的丰富管理经验,近半数来自汉堡王。目前Tims中国团队有近半数来自于汉堡王,且决策者来源于 中国本土,以Tims中国CEO卢永臣为核心的管理团队有着汉堡王在中国门店扩张19+倍且盈利的发展经验,使得团队能够更好的理 解与海外连锁餐饮企业中国发展各个阶段可能面临的挑战,并减少前期发展磨合,这些经验将为Tims中国的发展提供借鉴积累。此 外,管理团队其他成员既有来自于星巴克、麦当劳、百胜、costa等国际餐饮品牌,也有滴滴、美团、盒马等大型互联网企业,管理 团队阵容强大。

运营:数字化赋能运营全链路,多元化的营销扩大品牌影响力

多元化营销提高品牌知名度:1)Tims中国通过会员忠诚度计划提供有吸引力的优惠活 动,新店开业邀请意见领袖参观门店,并在社交媒体上为Tims代言。2)作为第一个加入 抖音本地服务的咖啡品牌,在“夏季直播的营销活动实现30天内超2000万销售额及抖音 Tims中国主题页面和搜索标签近4亿的在线访问量。3)公司同时持续建设社区,围绕着 真实的社群, 如根据Z世代人群特点与腾讯电竞合作,提供“咖啡+电竞”沉浸式体验; 根据追求健康生活方式人群与植物肉品牌-星期零合作,打造无肉也欢农夫卷;与潮流美 妆品牌MAC联名,邀请客人在Tims咖啡店里尝试美妆新品及限定版TIMS产品等,扩大用 户社群。

供应链:高品质以及强劲的本土供应链,质量控制体系严格

高品质及强劲的本土化供应链:Tims中国拥有涵盖所有食品及包装供应商的全面供应商审批流程,并从符合公司标准的供应商和分销商 采购。在咖啡豆方面,Tims前已经建立起从多伦多到上海全球范围内较统一的供应链 ;其他投入品采购来源于中国本地高品质的供应 商,为了减少与依赖单一供应商风险,公司在各个采购品类均开发了主要及次要供应商。

质量控制体系严格:公司设置多层监测、分析及防御体系,以确保食品安全和质量控制,同时使用数字库存管理系统和电子到期迷你应 用程序等,进一步确保食品安全。此外,公司对门店进行例行审查,并作为衡量绩效的关键指标,对不合格的门店设置对应惩罚机制。

看点&挑战:在高速发展的行业依托已有优势机遇大,但行业竞争激烈

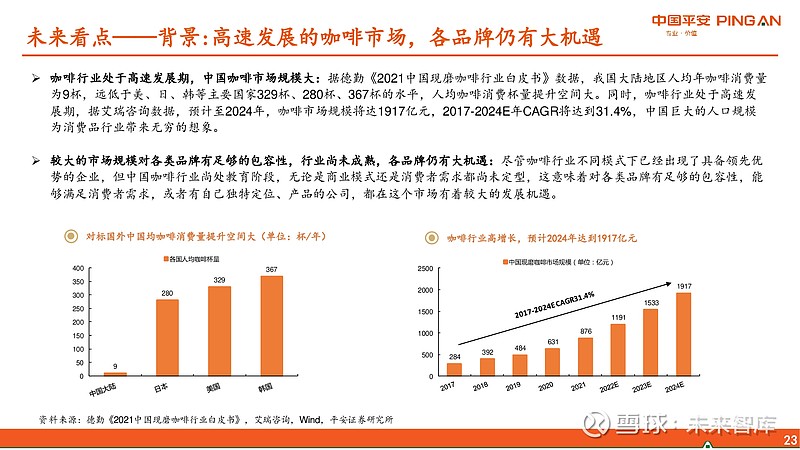

未来看点——背景:高速发展的咖啡市场,各品牌仍有大机遇

咖啡行业处于高速发展期,中国咖啡市场规模大:据德勤《2021中国现磨咖啡行业白皮书》数据,我国大陆地区人均年咖啡消费量 为9杯,远低于美、日、韩等主要国家329杯、280杯、367杯的水平,人均咖啡消费杯量提升空间大。同时,咖啡行业处于高速发 展期,据艾瑞咨询数据,预计至2024年,咖啡市场规模将达1917亿元,2017-2024E年CAGR将达到31.4%,中国巨大的人口规模 为消费品行业带来无穷的想象。

较大的市场规模对各类品牌有足够的包容性,行业尚未成熟,各品牌仍有大机遇:尽管咖啡行业不同模式下已经出现了具备领先优 势的企业,但中国咖啡行业尚处教育阶段,无论是商业模式还是消费者需求都尚未定型,这意味着对各类品牌有足够的包容性,能 够满足消费者需求,或者有自己独特定位、产品的公司,都在这个市场有着较大的发展机遇。

未来看点——Tims中国:高速发展期+差异化定位+管理者及股东优势

Tims目前以大店模式为主,大店模式下资金投入、人员管理、SKU管理(往往有简餐等,SKU更多)都比小店模式存在更高的进入 壁垒,而Tims强大且本地的管理阵容有着较为成熟的管理经验,且蓝筹股东提供长期支持,使得其能够在中国市场上维持稳定且高 速的发展节奏;其差异化的定位不仅在于烤现制,且价产品组合格低于同类品牌,在如今行业尚未成熟且高速发展的背景下,仍有 大发展机遇。

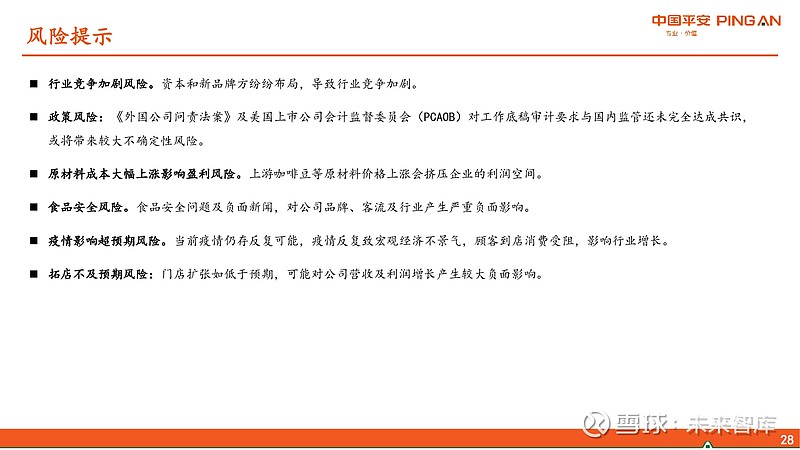

风险&挑战——咖啡市场竞争激烈,各品牌选址重合度高

与主力咖啡品牌选址高度相关:受目前主力咖啡消 费人群分布影响,Tims与主要咖啡品牌选址均主要 位于商圈及写字楼,也意味着各品牌之间选址高度 相关,以上海、杭州为例,多数Tims咖啡门店附近 500m内有2家或以上星巴克或瑞幸;从所有的Tims 门店来看,其相关品牌中咖啡品类也主要是星巴克 及瑞幸(主要与星巴克、瑞幸门店基数高有关)。

风险&挑战——各品牌高速拓店,优质点位争夺战打响

核心写字楼及优质商圈属于稀缺资源,目前各个咖啡品牌均进入高速拓店阶段: Tims中国发布了高速发展的战略愿景,预计到2026 年门店数达2753家;星巴克计划到2025年时,门店数较2022年增长50%,且覆盖300个城市;而瑞幸自2022年以来保持着季度新增 500-600家的水平;与Tims咖啡门店规模相似的Manner以及其他品牌也纷纷保持着不低开店速度。在各个品牌纷纷高度扩张的背景 下,市场竞争激烈,对优质点位争夺成为必然。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】