(报告出品方:财通证券)

1 业务调整亏损收窄,拨云见雾转型直播电商

1.1 在线教育转型直播电商,“教学”场景迁移至直播间

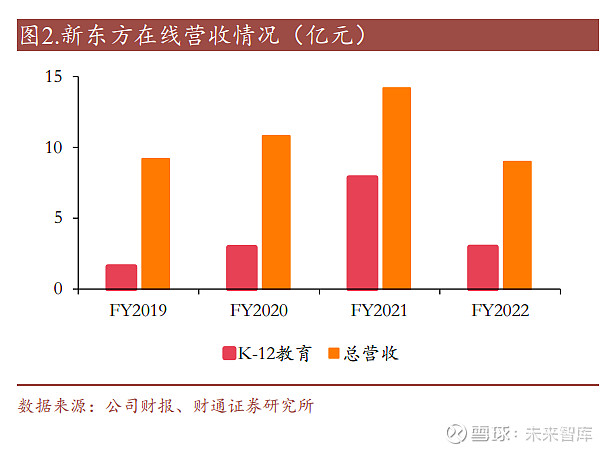

教育减负政策出台,在线教育服务巨头业务调整。新东方在线是我国领先的在线 教育服务供应商,是母公司新东方集团旗下唯一的在线教育平台,在教育行业耕 耘多年,积累了丰富的商业运营经验、较高的品牌知名度。2021 年 7 月国家出 台“双减”政策,公司配合国家政策,于 2021 年底停止开展 K12 教育和学前教 育业务。

教育业务缩减,整体亏损收窄。2022 财年新东方在线实现总营收 8.99 亿元,同 比下滑 36.7%,其中 K-12 教育业务营收 2.96 亿元(2021 年底已停止开展),持 续经营的大学教育、机构业务、直播电商业务实现营收 6.0 亿元。公司整体净亏 损 5.34 亿元,其中持续经营业务亏损 7100 万元。

转型直播电商,优质内容成功出圈。同年 12 月,公司利用直播教室的技术及现 有的人才库转型探索直播电商业务,建立了全新的电商平台东方甄选。公司通过直播营销销售优质农产品及其他产品,终在 2022 年 6 月成功“破圈”,迅速积累 了大量的流量及人气,GMV 迅速增长超过 6000 万元,场观人次在峰值处达到 6000 万人次。截止目前直播电商业务已成为公司核心业务,并进入稳定增长阶 段。东方甄选运营主体为东方优选(北京)科技有限公司,由新东方在线 100%控股。

管理层具备丰富管理经验,带领公司成功实现转型。集团董事会主席俞敏洪为新 东方集团创始人,执行董事孙东旭具有新东方集团基层工作经验及丰富的管理经 验,在新东方在线转型过程中管理层具备较强的战略眼光,把握直播业务与教培 业务的共性及公司的优势基础,抓住直播电商赛道的高景气度机遇和主播走红的 窗口期,成功实现转型。

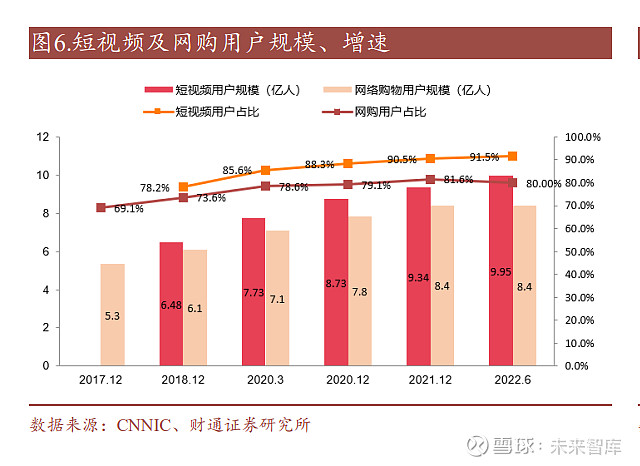

2 直播电商市场进入存量竞争,抖音具备头部 IP 孵化基础

直播电商用户规模持续扩张,上半年受疫情影响增速放缓。我国网购用户规模 受疫情扰动增长放缓,2022 年 6 月网购用户规模达到 8.4 亿人,同比上年末持平, 对网民规模渗透率达到 80%,同比上年末下滑 1.6 个百分点;短视频用户规模持 续增长,2022 年 6 月短视频用户规模达到 9.95 亿人,对网民规模渗透率达到 91.5%,同比上年末增长 1 个百分点。受上半年疫情影响,整体直播电商大盘增 速放缓,2022 年电商直播用户规模达到 4.69 亿人,同比上年末增长 500 万人, 渗透率下降 0.3 个百分点。 平台流量竞争成为焦点,用户价值运营成为增长后继动力。当前主要直播电商 平台流量竞争成为焦点,未来直播电商的增长空间取决于对用户价值的拓展。淘 宝开启“回家计划”,加大平台主播侧建设,补足货架电商流量不足的痛点;抖 音和快手作为内容电商平台代表,持续强化供应链建设和货架建设,补齐供应链 的短板,同时平台强化算法推荐,精准向潜在用户营销,避免过多直播电商内容 导致的用户流失。

当前主要直播电商平台为抖音、淘宝和快手,抖音、快手份额已超过淘宝,淘 宝加快主播及流量侧建设。淘宝作为传统货架电商,入局直播电商优势在于强大 的供应链体系:淘系全品类商品,SKU 丰富;由于用户以购买目的为主,转化 率较高。抖音从兴趣电商向全域兴趣电商发展,依靠优质内容聚合流量,互联网 流量份额持续提升,人货匹配度高,打通“人找货”与“货找人”的双向链条,持续完善供应链建设。快手面向下沉市场,社区属性突出具有私域流量特征,私域流 量转化带来更高复购率,用户粘性高,寻求对于主播的信任以及高性价比。2022 年 1-9 月抖音直播市场份额已超过淘宝、快手,占三大直播电商平台 GMV 份额 达 40.5%,快手占比达到 32%,点淘占比 27.5%。

2.1 抖音流量维持高位,算法实现人货匹配,直播电商生态完善

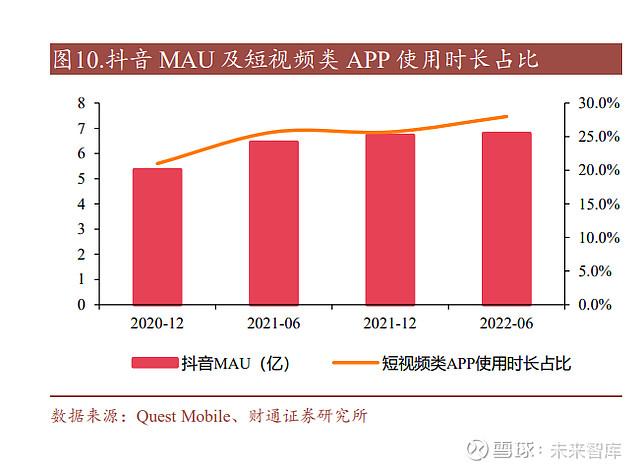

流量持续增长,直播渗透率提升。根据 Quest Mobile,短视频 APP 占用户时长不 断提升,2022 年 6 月达到 28%,其中抖音 MAU 接近 7 亿,抖音用户使用的广度 和深度均已达到较高水平,抖音流量已保持相对稳定的增长。抖音用户观看直播 占比已提升至较高水平,截止 2022 年 6 月,抖音观看直播用户占比达到 88.3%,推测抖音平台观看直播用户月活人数达到 6 亿。直播电商角度看,抖音掌握巨大 的流量优势,电商渗透率不断提升,随着平台商业生态的完善,抖音对直播电商 IP 的塑造能力不断增强。

个性化推荐机制与中心化流量分发,抖音具备头部 IP 塑造的算法基础。抖音推 荐机制是基于巨大的用户数据基础上实现的,是去中心化的推荐与中心化的流量 分发逻辑的结合,能够完成平台、用户的需求匹配,发掘优质的内容。抖音对直 播电商生态建设的持续推进,平台内容的迭代提升,逐渐塑造了具有用户认可度 的内容创作者和电商直播间。

抖音电商生态完成闭环,基础设施日臻完善。2022 年抖音提出全域兴趣电商平 台的建设,打通“人找货”与“货找人”,精准推荐功能实现高效人货匹配,缩短消 费决策,加快消费行为。抖音目前已成功验证兴趣电商/内容电商的商业逻辑, 实现了平台的电商商业闭环,实现从种草-商城-支付-物流-售后-复购的生态闭环。 抖音 GMV 持续提升,根据 2022 年抖音电商生态大会,抖音 GMV 同比去年同期 实现 3.2 倍的增长。

流量+算法+电商生态赋予了抖音的头部电商 IP 塑造能力,内容平台的人货匹配 效率提升。我们认为,抖音的内容是聚合流量的基础,近 7 亿的 MAU、超 6 亿 的平台直播用户是直播电商发展的深厚土壤;抖音的推荐算法在赋予电商发展动 能后能够发掘有较高“种草率”内容、有充足带货潜力的主播;抖音已成功验证内 容电商逻辑,全域电商生态的打通及完善将有力推动消费者缩短消费决策链,加 快全平台的电商循环。

2.2 对比抖音主要直播电商形式,东方甄选冷启动模式具备独特性

2.2.1 交个朋友直播带货热启动:从上至下的流量分发

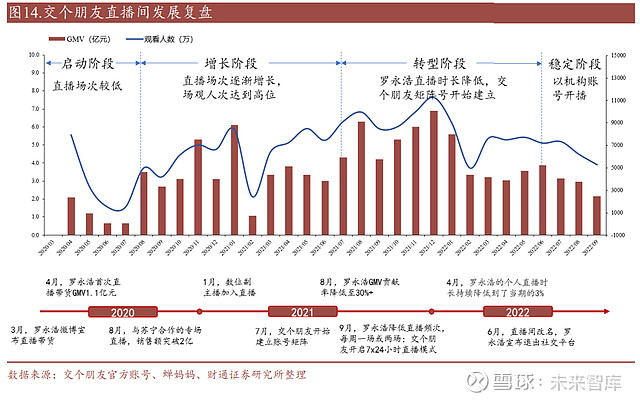

抖音签下罗永浩后,罗永浩官方微博宣布直播带货的公告,截止罗永浩开播前, 抖音粉丝已突破 600 万。分阶段来看,我们认为热启动模式主要包括四个阶段: 启动阶段:早在 3 月开播前就已开始预热,4 月罗永浩直播带货首日即实现 1.1 亿 GMV,但开播次数相对克制,4-6 月均只有 4 场直播,GMV 保持低位; 增长阶段:开播场次逐渐增加,场观达到高位,月累计观看人次持续增长,月 GMV 基本保持在 3 亿元以上;

转型阶段:2021 年 7 月交个朋友直播间开始尝试建立账号矩阵,8 月罗永浩个人 GMV 贡献逐渐降低至 30%+,9 月罗永浩直播频次降低,交个朋友开启 7*24 小 时的直播模式,此阶段 GMV 仍保持高位; 稳定阶段:2022 年 6 月后,罗永浩宣布退出社交平台,直播账号更名为“交个朋 友直播间”,GMV 保持在 3 亿元左右水平,罗永浩仍保持每月至少一次左右的直 播,进入四季度电商旺季,罗永浩开播频次有明显增加。

我们认为罗永浩在抖音直播带货适逢抖音加快直播电商布局,加强直播带货流量 引入,签约罗永浩后给予交个朋友直播间较大流量支持,前期预热,中期持续加 热,通过中心化的流量分发形式,迅速推动交个朋友直播间的孵化。

2.2.2 垂类主播带货:流量积累与直播带货,直播具备内容属性

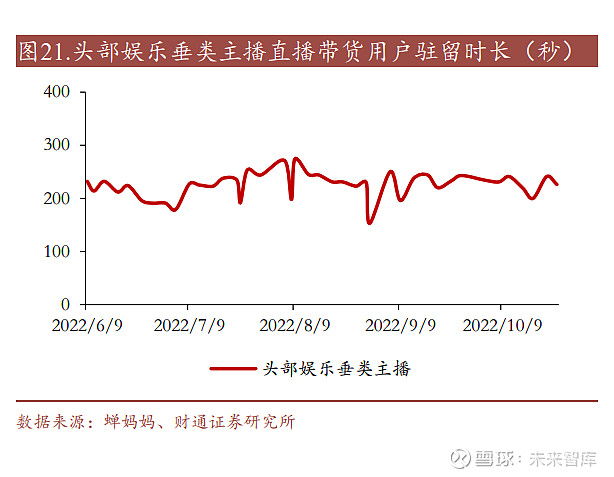

娱乐内容主播积累粉丝,开启直播电商之路。抖音作为内容平台,具备流量聚合 优势。我们以某头部娱乐垂类主播为例,早期通过短视频内容出圈,作为娱乐垂 类主播积累大量粉丝,从 2021 年初尝试视频带货,2021 年 3 月成立自己的 MCN 机构。目前该 IP 账号粉丝数已过亿,并在持续增长中。此为抖音较为普遍 的形式,通过垂类短视频积累粉丝,再通过直播带货进行变现。2022 年 3 月该 账号暂停直播后,于 6 月 9 日复播,场观人次、GMV 有明显提升,由于直播间 具有较高的互动性和娱乐性,观众的停留时长较普通带货账号更长。8 月以来账 号的 GMV 增长速度超过观看人次的增长,主要原因系直播品类的增加提升客单价,在观看人次保持稳定的情况下,GMV 有进一步的增长。

2.2.3 东方甄选借助抖音泛知识直播内容出圈,模式难以复制

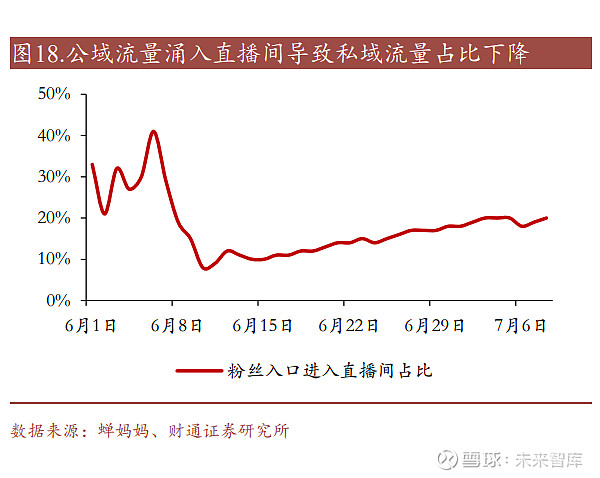

我们认为东方甄选的模式具有一定的特殊性,模式较难复制,复盘东方甄选的破 圈过程,我们认为主要有以下条件: 1) 抖音直播电商内容的缺失。卖场式直播带货的主流模式下,东方甄选以优质 直播内容切入,核心主播直播的切片视频经过广泛的二创在用户中传播,依 托抖音推荐机制快速聚合流量,持续输出优质的泛知识直播内容沉淀流量; 2) 抖音具备直播电商头部机构的孵化优势。抖音流量生态的优化,新中产人群 规模持续增长,其内容消费倾向提升,泛知识内容受到越发广泛的认可,优 质的直播内容在抖音用户中受到广泛的响应; 3) 头部主播的缺位。彼时淘宝头部主播处于停播阶段,抖音头部主播交个朋友 直播间核心主播罗永浩退出创业,直播电商市场流量较为分散,东方甄选以 优质的“知识带货”直播内容出圈。 从阶段来看,自 2021 年 12 月东方甄选成立后,东方甄选一直保持较低速的粉丝 增长及关注度,而直播间的优质内容被进行多次二创,董宇辉的直播切片增加, 借助抖音的推荐机制快速传播,在 6 月 10 日前后实现快速破圈,抖音公域大量 涌入东方甄选直播间导致私域流量占比迅速下降。

观看人次峰值回落,日常场观处于高位。GMV 增长速度超过场观人次的增长速度,流量价值逐步释放,GMV 进入稳步提升阶段,而公司借助原产地直播活动、 名人访谈活动等优质内容推升直播间热度、冲击 GMV 上限,10 月 29 日山东行 户外直播当日 GMV 破亿,达到历史新高。

3 东方甄选内容具备稀缺性,账号矩阵巩固粉丝流量

由于直播电商各项指标的影响因素较为复杂,指标更多的是一个综合性的衡量手 段,影响因素较多,我们从内容属性的角度对直播间 GMV 进行拆解,可以将 GMV 理解为流量(场观人次)与单位流量价值(UV 价值,理解为平均每个进 入直播间的访客产生的流量价值)的乘积。

流量是 GMV 的短期驱动力,UV 价值是长期驱动因素。GMV=场观人次*UV 价 值=场观人次*观看时长*单位时长转化率*客单价。短期内,场观人次的提升是 GMV 的重要驱动力,而长期内,UV 价值是 GMV 的后继驱动力。内容电商直播 间的 GMV 拆解可以看出,提升 UV 价值在于直播观看时长、单位时长转化率、 客单价三个维度。内容电商的优势在于用户停留时长,而如何提升单位时长的转 化率、客单价的水平,我们认为转化率的提升主要在于选品层面,客单价的提升 主要在于货品的丰富度和价格区间层面。

我们认为直播电商发展途径主要包括两类:卖场式与内容向。卖场式直播间更具 备消费属性,依靠商品、价格等因素吸引消费者,以销量和销售额为直接目的; 内容向直播间具备一定“内容付费”属性,依靠内容吸引消费者。 东方甄选直播间内容属性较强,用户停留时长较长。对比内容属性较强的头部娱 乐垂类主播直播间,东方甄选直播间观众停留时长接近该直播间。用户驻留时长 高于普通带货直播间,价值释放有更高空间。

3.1 持续打造优质直播内容,内容“IP”持续推升流量

我们认为要保持 GMV 增长,短期内的重要因素是保持流量的增长,即场观人次 的增长。回顾东方甄选观看人次变动趋势,在 6 月 18 日单场场观人次达到顶峰 后,场观人次逐渐回落至高值,公司通过户外原产地直播、名人访谈对话形式拉 升直播间观看人次。 以东方甄选为代表的内容向直播间带货过程中,人文知识等内容讲解时长占比较 高,通常转化率相对不足。相比之下偏卖场式的直播间,转化率更高,商品介绍 流转更快,而观众停留时长较低。

内容向的直播间往往具备较高的粉丝关注度,从场观人次/粉丝量来看,东方甄 选具有较高的场观比例,对比同为内容直播的头部主播,比例接近或略高于内容 主播。东方甄选场观人次/粉丝数量比例保持在 50%左右,接近或高于某头部娱 乐垂类带货主播,随着东方甄选流量沉淀,粉丝价值有望进一步释放。

3.2 系列账号有效沉淀粉丝,美丽生活账号具备高增潜力

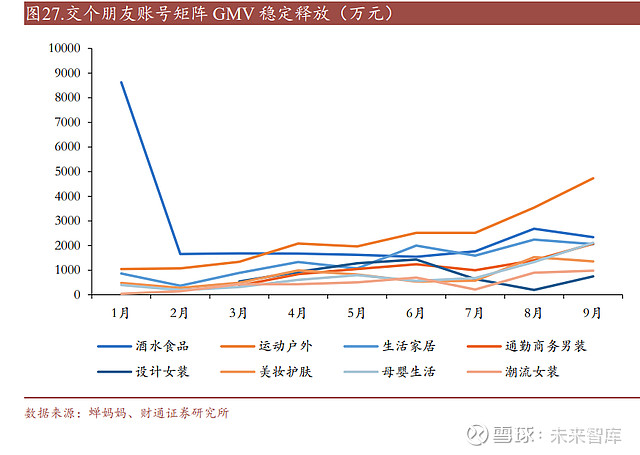

交个朋友系列账号证明,通过建立账号矩阵形式,能够有效分流和沉淀粉丝。 主账号对子账号引流,逐渐将粉丝沉淀至账号矩阵,沉淀的逻辑在于使观众对购 买渠道形成习惯。交个朋友直播间从 2021 年 7 月开始建立系列账号矩阵,将主 账号的粉丝分流至各垂类账号直播间沉淀,能够更高效实现粉丝与货品的匹配。 迎合粉丝群体消费需求是私域运营的关键。粉丝画像显示,交个朋友的粉丝以中 青年男性为主,观看直播的粉丝中男性占比高于女性,相对更迎合男性粉丝需求 的酒水饮料、运动户外、通勤商务男装等品类销量更好。

东方甄选系列账号尚在持续建设中,美丽生活账号迎合女性粉丝需求,GMV 成 功实现起量。美丽生活账号较其他账号直播间更迎合女性粉丝群体需求,GMV 已成功实现起量,场均销售额超过 400 万元,随着粉丝沉淀,有望进一步巩固 GMV 增长。

美丽生活账号粉丝稳步增长,GMV 具备高增长潜力。美丽生活账号粉丝数量稳 步提升,在大促活动有较大幅度的增长,说明美丽生活账号粉丝仍具备较高的增 长潜质,随着直播活动的逐渐完善,有望进一步推升增长空间,扩展粉丝群体。 直播间入驻美妆大牌数量持续增长,已上架商品中包含欧莱雅、Olay、SK-2 等 美妆大牌,该账号在双十一美妆专场直播中单日 GMV 达到 6800 万元,印证了 其增长潜力。

账号规模逐步增长,账号数量有望继续扩充。我们认为东方甄选系列账号仍有较 大增长空间,相比交个朋友子直播间数量,东方甄选当前尚在发展与尝试阶段, 子直播间较少,覆盖品类较少,随着公司对既有业务的稳定,有望继续通过扩张 系列矩阵,加强对品类及粉丝的覆盖与匹配。

3.3 跨平台直播成为趋势,长期有望多平台运营扩张流量矩阵

直播电商平台流量竞争加剧,跨平台直播成为趋势,公司有望扩张直播平台触 达更多流量。淘宝发力直播电商赛道,大力提升主播建设,补齐流量短板;抖音 发力货架电商,商城成为重要成交阵地,持续完善货品侧建设;快手恢复与淘宝、 京东合作,开通第三方平台链接。直播电商平台竞争格局的变动带动了机构的变 动,跨平台直播运营成为重要趋势。遥望网络完成淘、抖、快平台直播布局,交 个朋友入局淘宝直播间。

东方甄选多平台布局,上线独立 APP,扩张流量渠道。东方甄选在抖音平台外, 前瞻布局微信公众号及视频号,在快手、微博、小红书也建立了官方账号,淘宝 平台开设官方旗舰店;目前东方甄选独立 App 也已上线,购物 App 中既包含自 营品类,也包含第三方商家产品。 我们认为公司业务发展迅速,多渠道布局具备较大的想象空间。多元布局是扩 大粉丝圈层和获得流量补充的重要途径,淘宝平台具有齐全品类的商品、丰富的 供应链与较高的转化率;独立的 App 有助于为复购客户群体带来更多的购买渠 道;微信视频号具有较高的成长性和带货潜力。我们认为短期内电商平台对流量 的竞争加剧,头部直播电商机构更易得到资源倾斜与流量扶持,跨平台直播运营 成为重要趋势。东方甄选作为抖音平台头部直播电商机构,具备难以复制的内容 优势,有望获得稳定的流量增长与平台合作关系。

4 持续强化供应链,自营商品打造品牌力

4.1 内容向直播间转化率提升空间大,品牌化具备长期价值

类似于品牌广告、效果广告,顾客认可度是长期价值。我们对比单一卖场式直播 间与品牌化直播间的区别,认为其余品牌广告、效果广告的差别具有一定程度的 相似性。我们借助品牌广告与效果广告来理解直播电商的长期价值:品牌化直播 间的核心在于强化认知、构建信任,其粉丝具备更强的粘性、更高的潜在价值和 更长期的释放时限,但运营周期较长;相应卖场式直播间核心在于提升当下转化 率、短期销量和成交额,较多使用短期投流、活动促销等营销工具,通过 ROI 可衡量投放效果,但缺乏持续性。

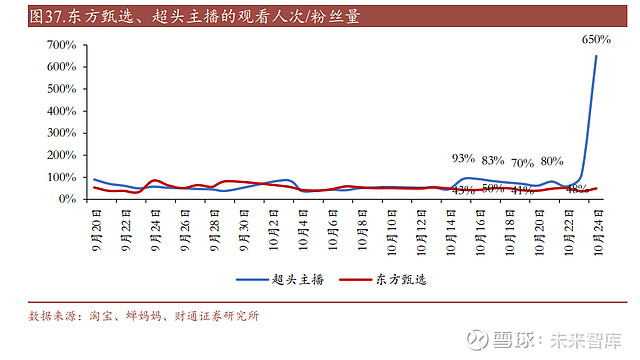

以超头主播为例,对私域粉丝的认可度培养是确立品牌的核心。品牌化直播间 粉丝粘性强,大促活动期间具备较强的购买力。对比超头主播直播间与东方甄选 的观看人次相对粉丝量的比例,东方甄选当前已接近超头主播的日常相对场观/ 粉丝比。而超头主播已形成对粉丝群体的个人/品牌影响力,在购物节等大促活 动期间能够达到上亿的观看量,10 月 24 日双十一预售期间,超头主播直播间观 看量达到 4.6 亿,观看量/粉丝比例达到 650%。东方甄选对标超头主播,相对粉 丝群体的品牌影响力还有较长的培育过程。

东方甄选 UV 价值低于交个朋友直播间,主要在于客单价与转化率。交个朋友直 播间观众驻留时长低于东方甄选,而促销活动期间带来的转化率高于东方甄选,品类丰富度较高,客单价也高于东方甄选。客单价的提升来自高附加值品类的扩 张,交个朋友直播间定位为全品类平台,单价相对东方甄选直播间的农产品类单 价更高。 客单价保持稳定,转化率稳步提升,夯实长期增长动力。东方甄选从 6 月破圈走 红至目前已超过 5 个月,对比前后的转化率,尚在稳步提升的过程中:6 月东方 甄选直播间转化率基本保持在 1.5%的水平,而到 10 月转化率已达到 2.5%左右; 东方甄选客单价稳定维持在 60 元以上,随着自营品的占比增加有望推升整体客 单价。短期内转化率的提升可以通过促销、买量营销等手段在直播间快速实现大 量交易,转化率的快速提升;而长期转化率的提升需要从商品、供应链、品牌力 等维度实现,东方甄选采用长期主义路线,稳步提升转化率,我们认为长期来看 具备较高的提升空间。

内容具备“可持续性”,主播来自原新东方在线的老师,具备丰富的教学经验的 知识体系。新东方在线转型直播电商重要的优势在于人才储备,教学与带货讲解 具有一定的相似性,新东方在线多年的发展建立了完善的人才培训体系、积累了 丰富的培训经验。目前东方甄选在四个直播间已有数十位各具特色的主播,直播 间优质主播的粉丝量也在持续增长。当前公司也在加快扩招的步伐,从招聘启示 当中也可看出,东方甄选也将对更多的带货品类进行探索。

4.2 品类扩张拓宽价格区间,选品结构更趋均衡

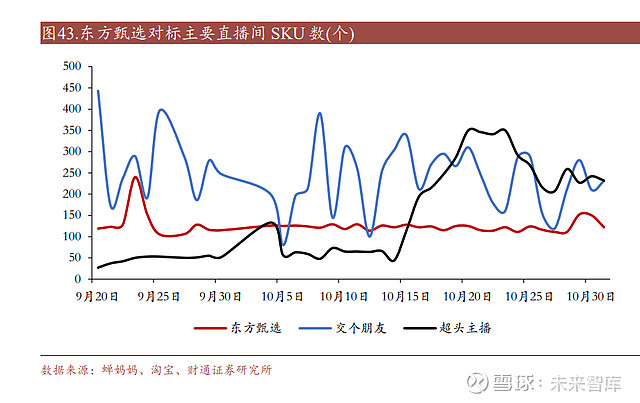

供应链是直播电商长期的核心能力。供应链因素包括较多维度:品类全面、价格 区间大、定位准确、商品质量等。具体来说,品类的丰富可以触达更多粉丝群体 的需求,带来可持续的 GMV 增长,对比东方甄选与交个朋友、超头主播的直播 间上架 SKU 数(可理解为商品数量),东方甄选单场上架商品数还处于较低的水 平。我们认为这和公司的长期发展战略及内容向的直播风格相关,随着直播运营的成熟、相关账号的建立、供应链的强化建设,东方甄选 SKU 数有望进一步提 升。

东方甄选品类集中度较高,价格区间较窄,还有较大提升空间。对比东方甄选 和交个朋友直播间的商品,东方甄选品类集中度较高,以食品饮料为主;交个朋 友品类分布相对均匀,以服饰内衣为主。东方甄选商品数量相对较少,均价较低 且价格区间较窄;交个朋友直播间商品数量相对更丰富,偏向全品类覆盖,均价 相对更高,价格区间更广。

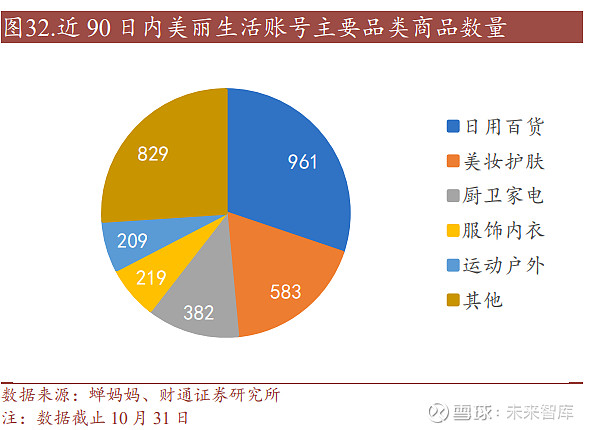

我们认为东方甄选的品类具备扩张空间,价格区间相应也有更大的拓展性,客 单价有进一步提升的空间。能否顺利落实公司的发展战略,我们认为公司可通过子账号,探索拓展新品类,提升商品的丰富度。主账号承载了东方甄选的品牌调 性,公司战略扩品需符合直播间的战略定位和品牌调性,中短期内主账号仍以农 产品为主要品类,而公司的子账号矩阵给予了公司进行品类探索的操作空间。 以美丽生活账号为例,账号由于体量更小,更易进行新品类的扩展尝试。东方 甄选主账号 SKU 数量扩张放缓,10 月上架商品数量为 1445 个;对比美丽生活 账号,自 7 月开播以来,SKU 数量保持稳定增长,10 月上架商品数量达到 1702 个。 美丽生活账号品类丰富度提升明显,品类结构更趋均衡。品类集中度下降,丰富 度提升,结构更趋均衡。上架商品的品类集中度降低,日用百货品类占比降低至 29%,厨卫家电占比降低至 12%;品类丰富度提升,结构更趋于均衡,10 月美 丽生活账号服饰内衣品类实现较大增长,占比达到 11%。

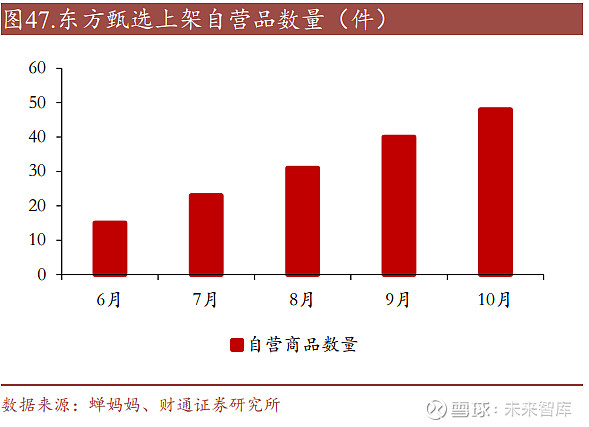

4.3 自营商品占比稳定提升,保障品控打造品牌

根据蝉妈妈数据大致估算,10 月东方甄选自营品数量占比约为 20%-30%,GMV (预计)占比约为 30%-40%。公司每月新增 5-10 款自营商品,我们认为一方面 自营品保持一定比例有助于保障品控,另一方面自营品具有更高的利润空间和更 强的品牌力。 甄选自营系列商品主要为农产品类,对比同类竞品,甄选自营系列产品具备更高 的销量与回购率,具有更高的消费者认可度。通过自营品模式深入原材料、生产、 加工、运输、仓储环节可以实现品质更好的把控,强化供应链管理,降低农产品 从生产到流通等诸多环节的风险。长期来看,自营品具有更高的利润扩展空间, 同时有助于塑造“甄选自营”品牌。

面对消费者对产品迅速增长的消费需求,供给受限于物流及冷链,东方甄选持 续强化物流建设。8 月 31 日东方甄选官方微博发文宣布在北京、广州、杭州、 郑州、成都五个城市,计划建立 20 个自营产品仓库,为自营产品提供面向全国 的物流服务保障,仓配服务由顺丰提供;9 月 6 日京东物流官方发布消息,京东 物流与东方甄选达成合作。东方甄选借助京东物流商流物流一体的供应链解决方 案以及覆盖全国的物流配送网络,实现自营产品同城订单即日达或次日达,跨省 订单可在 72 小时送达。

5 盈利预测

1.在线教育业务

我们预计 FY2023/FY2024/FY2025 公司在线教育业务收缩后保持稳定,大学教育、机构业务需求端可能受疫情等因素影响,保守预计营收为 5.1/5.4/5.7 亿元。

2.直播电商业务

公司直播电商业务处于高速增长阶段,我们认为东方甄选直播间内容具备稀缺性, 场观人次有望随着公司强化直播运营持续提升,预计主账号 2023 财年-2025 财年 平均场观人次有望达到 1600 万/1700 万/1800 万人次; 随着直播间选品的优化、商品池持续扩张,转化率逐步提升,预计为 2.1%/2.2%/2.3%;客单价随自营品数量增长有所上升,预计分别为 64/68/72 元。 随着公司深入供应链加强品控,自营品数量持续增长,预计自营品 GMV 占比分 别为 26%/32%/38%。公司对代销第三方产品的 GMV 抽取佣金,以佣金等服务费 计收入;公司直播销售的自营品为公司产品,以销售额计收入,因此公司收入相 比其他直播电商机构更高,FY2023 财年收入增长较快。我们认为公司直播电商 业务收入在 FY2023/FY2024/FY2025 有望达到 26.7/38.7/53.2 亿元,总收入有望 达到 31.8/44.1/58.9 亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】