(报告出品方:申万宏源研究)

1. 全球运动服饰终端复苏,龙头品牌表现亮眼

全球运动服饰零售市场规模突破新高,高景气度延续。根据 Euromonitor 数据显示, 2021 年全球运动服饰零售市场规模达 6662 亿美元,继 2020 疫情发生年度暂时下滑之后 重回高增长,同比 2020 年增长 22%,突破 2019 年 6310 亿美元的前期规模高点。 Euromonitor 预计,全球运动零售市场规模未来 5 年复合增速仍将保持 7.5%的较高水平, 至 2026 年达到 9554 亿美元,景气度领跑服饰行业其他主要细分市场。

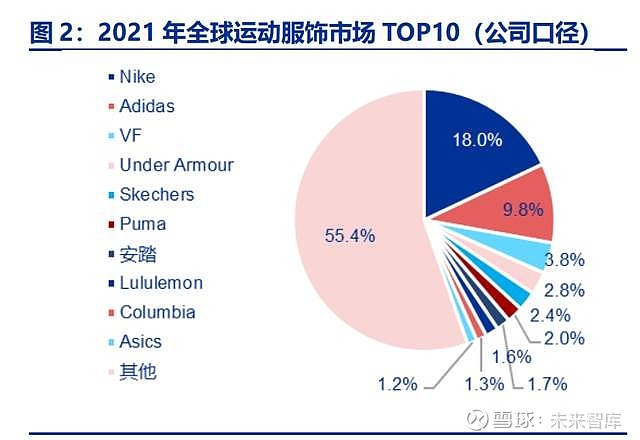

全球运动服饰行业竞争格局基本稳定,中国品牌份额持续提升。从品牌口径来看, 2021 年全球运动服饰品牌市场份额 CR10 为 42.7%,较 2020 年进一步提升 1.3pct,过 去 10 年的集中度呈现逐年提升态势。在 2021 年全球前十大运动品牌中,7 席是国际品牌, 其中 Nike(16.2%)、Adidas(9.5%)稳居前 2 位;3 席是中国品牌,其中李宁 (2.2%)、安踏(2.1%)、FILA(2.0%)分列第 5、6、8 位,年内市场份额均有提升。

我们选取 6 家国际运动品牌,跟踪最新数据,探寻行业景气度与结构性特征。1)6 家代表性公司:Nike、Adidas、Puma、VF,4 家长期位居全球市场份额 Top10; Lululemon、Deckers,2 家具备高成长的新锐运动品牌公司。2)调整合并统计口径,更充分代表 2021 自然年度情况。由于以上 6 家公司所处不同交易所,选择不同的财务 年度跨期。为了让统计数据更具有可比性,且最大程度代表 2021 自然年度,我们基于各 公司的季度报告,适当调整合并口径。举例而言,Nike 公司的财务年度截至日为 5 月 31 日,即 Q1-4 分别为 6-8 月/9-11 月/次年 12-2 月/次年 3-5 月,我们将其中前一财年 Q3、 Q4 与本财年 Q1、Q2 数据合并,形成上年 12 月至本年 11 月的统计口径。在这种调整方 法下,Nike、Lululemon 的统计口径与自然年度略有偏差,其他公司可调整至完整的自 然年度。

整体而言,2021 年收入端全面恢复,利润端弹性更高。1)2020 年低基数,2021 年复苏,利润端增速高于收入端。2021 年

Nike/Adidas/Puma/VF/Lululemon/Deckers 营收 同 比增 速分 别为 21%/16%/30%/43%/44%/26%, 营业 利润 同 比增 速 分别 为 70%/166%/166%/1183%/54%/15%。2)多数公司业绩表现已超疫情前水平。2021 年 Nike/Puma/Lululemon/Deckers 营收同比 2019 年内增长 14%/24%/56%/38%,营业 利润同比 2019 年增长 37%/27%/49%/52%。相较之下,Adidas、VF 增长势能较弱, 2021 年 Adidas/VF 营收同比 2019 年下滑 10%/5%,营业利润同比 2019 年下滑 25%/ 增长 5%。(报告来源:未来智库)

2. 国际运动服饰龙头 2021 年业绩跟踪

2.1 Nike:欧美地区强劲增长,全球销售创历史新高

全球销售创历史新高,营业利润高增长。1)2020/12-2021/11,公司实现营收 463 亿美元(约合人民币 2922 亿元),同比增长 21%,营业利润 72 亿美元(约合人民 币 454 亿元),同比增长 70%,毛利率 46.0%,同比提升 3.1pct,净利率 13.3%,同比 提升 5.9pct。尽管 2021 年面临越南、印尼工厂停工和港口拥堵、集装箱短缺等供应链压 力,但销售业绩依旧强势新高,营收/营业利润同比 2019 年也增长了 14%/37%。2) 2021/9-2021/11(FY22Q2),公司实现营收 114 亿美元(约合人民币 719 亿元), 同比增长 1%,营业利润 15 亿美元(约合人民币 95 亿元),同比下滑 15%。2021 下半 年增长明显减弱,主要系疫情导致公司东南亚供应链严重受阻,低库存难以支撑终端动销。 近期压力有所缓解,据公司发布的最新财季业绩,2021/12-2022/2(FY22Q3)收入同 比增长 5%至 109 亿美元,净利润下跌 4%至 14 亿美元 。

分品牌:两大品牌均有双位数增长,Nike 主品牌占据主导地位。1)2020/12- 2021/11,Nike/Converse 品牌营收 440/23.5 亿美元,同比增速 21%/27%,贡献营收 占比 95%/5%。2)2021/9-2021/11,Nike/Converse 品牌营收 108/5.6 亿美元,同 比增速 0.7%/17%,Converse 增速更高,主要系 2020 年同期营收下滑,导致基数更低。

分品类:鞋类为 Nike 品牌第一大品类,营收增长强劲。以 Nike 主品牌为例, 2020/12-2021/11 鞋 类 / 服 装 / 装备的营收 290/135/15 亿 美 元 , 同 比 增 速 20%/23%/25%,贡献营收占比 66%/31%/3%。在以上 6 家代表性国际运动服饰品牌公 司中,Nike 鞋类业务占比最高,主力品类优势显著。

分渠道:DTC 转型加速,渠道初见成效。2020/12-2021/11,Nike 品牌批发/DTC 渠道营收 262/178 亿美元,同比增速 16%/29%,贡献营收占比 60%/40%。Nike 加速 推进 DTC 转型,撤销部分折扣店等批发渠道,持续加码线上与直营门店布局。2021 年渠 道调整初见成效,公司线上销售表现强劲,直营门店新增数量与客流改善显著。

分地区:欧美地区营收增速最高,大中华区增速相对缓慢。2020/12-2021/11, Nike 品牌在北美 /EMEA (欧洲、中东和非洲) / 大中华 / 亚 太 及 南 美 地 区 营 收 183/120/80/56 亿 美 元 , 同 比 增 速 27%/22%/11%/17% , 贡 献 营 收 占 比 42%/27%/18%/13%。Nike 在最高占比的欧美市场展现更强劲的增长,相较之下大中华 区增速较为缓慢,主要受到 H&M 抵制新疆棉花事件,以及我国持续的疫情管控强度等因 素影响,终端销售增速放缓,2021 年 9-11 月,Nike 在大中华区营收同比大幅下滑 20%。 趋势延续,据公司发布最新财季业绩,2021/12-2022/2(FY22Q3)北美地区收入增长 9%,而大中华区的销售额同比下跌 5%。

2.2 Adidas:欧美地区贡献拉动,销售收入平稳增长

收入与利润均恢复至双位数增长。1)2021 年,公司实现营收 213 亿欧元(约合人 民币 1482 亿元),同比增长 16%,如果剥离 Reebok 品牌,2021 财年 Adidas 品牌营 收同比增长 18%;2021 年公司实现营业利润 20 亿欧元(约合人民币 139 亿元),同比 增长 166%,毛利率 50.5%,同比提升 0.4pct,净利率 9.9%,同比提升 7.6pct。2)2021Q4,公司实现营收 52 亿欧元(约合人民币 362 亿元),同比增长 27%,营业利润 0.7 亿欧元(约合人民币 5 亿元),同比下滑 70%,业绩下滑主要系东南亚疫情导致供应 短缺及亚太地区增速放缓影响。

分品类:鞋类是 Adidas 第一大品类,而服装、配饰及装备营收增速更高。2021 年 鞋类/服装/配饰及装备类营收 113/87/12 亿欧元,同比增速 12%/19%/20%,贡献营收 占比 53%/41%/6%。

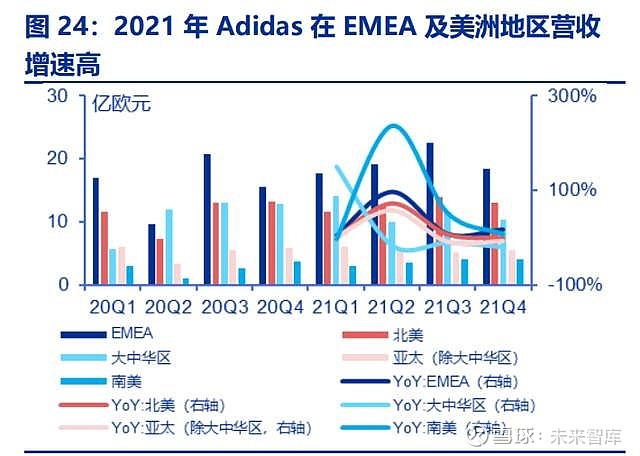

分地区:欧美地区营收增长强劲,亚太地区仅个位数增长。2021 年,公司在 EMEA/ 北美/南美地区营收 78/51/15 亿欧元,同比增速 23%/13%/40%,贡献营收占比 36%/24%/7%。大中华/亚太地区(除大中华区)营收 46/22 亿欧元,同比增速 6%/5%, 贡献营收占比 22%/10%。

2.3 Puma:全球各区销售齐升,营收首破 60 亿欧元

业绩强势复苏,营收规模创历史新高。1)2021 年,公司实现营收 68.1 亿欧元(约 合人民币 474 亿元),同比增长 30%,营业利润 5.6 亿欧元(约合人民币 39 亿元),同 比增长 166%,毛利率 47.9%,同比提升 0.9pct,净利率 4.5%,同比提升 3.0pct。2) 2021Q4,公司实现营收 17.7 亿欧元(约合人民币 123 亿元),同比增长 16%,营业利 润 0.7 亿欧元(约合人民币 4.9 亿元),同比增长 2.7%。

分渠道:批发渠道占主导,增速高于 DTC 渠道。2021 年公司批发/DTC 渠道营收 51/17 亿欧元,同比增速 33%/21%,贡献营收占比 75%/25%。

分品类:所有品类营收均双位数增长,其中鞋类为第一大品类。 2021 年鞋类/服装/ 配饰类营收 32/25/11 亿欧元,同比增速 34%/28%/26% , 贡 献 营 收 占 比47%/37%/17%。2021 年 Puma 推出跑鞋新品系列,搭载 NITRO 氮气缓震科技中底, 带动鞋类收入高增长。

分地区:全球各地区销售均取得高增长。2021 年,Puma 在美洲/EMEA/亚太地区营 收 26/25/16 亿欧元,同比增速 50%/32%/31%,贡献营收占比 39%/37%/24%。

2.4 VF:美洲地区营收贡献高,运动品类快速增长

营收恢复相对缓慢,利润已超疫情前水平。1)2021 年,公司实现营收 116 亿美元 (约合人民币 731 亿元),同比增长 43%,营业利润为 16 亿美元(约合人民币 101 亿 元),同比增长近 12 倍,毛利率 54.6%,净利率 12.0%。相较于 2019 年,2021 年营 收仍下滑 5.4%,营业利润则增长 5.2%。2)2021Q4(FY22Q3),公司实现营收 36 亿 美元(约合人民币 227 亿元),同比增长 22%,营业利润 6.8 亿美元(约合人民币 43 亿 元),同比增长 65%。

分品牌:四大品牌营收齐涨,合计占比达 87%。2021 年 10-12 月(FY22Q3), Vans/The North Face/Timberland/Dickies 营收 10.6/12.4/5.9/2.1 亿美元,同比增速 8%/28%/11%/4%,贡献营收占比 30%/34%/16%/7%。

分品类:运动品类增速领跑,贡献营收占比提升。2021 年,户外/运动/工装品类营 收 51.1/53.7/11.2 亿美元,同比增速 31%/37%/377%,贡献营收占比 44%/46%/10%。 运动品类高增长,主要得益于 2020 年底收购知名街头潮牌 Supreme,贡献了收入增量。

分渠道:批发和 DTC 渠道相对均衡,各渠道增速均超 30%。2021 年,批发/DTC/ 特许经营渠道营收增速 44%/42%/31%,贡献营收占比 53%/46.5%/0.5%。

分地区:美洲地区增长势头强劲,亚太区相对疲软。2021 年 10-12 月,美国/欧洲/ 亚 太 / 美 洲 ( 除 美 国 外 ) 地 区 营 收 增 速 24%/26%/5%/27% , 贡 献 营 收 占 比 54%/28%/13%/5%,其中美洲地区贡献营收合计占比达 59%。

2.5 Lululemon:女子运动高景气,全球市场拓展正当时

营收、利润均大幅增长,业绩表现亮眼。1)2020/11-2021/10,公司实现营收 59 亿美元(约合人民币 372 亿元),同比增长 44%,营业利润 12 亿美元(约合人民币 76 亿元),同比增长 54%,毛利率 57.8%,同比提升 2.2pct,净利率 14.9%,同比提升 1.2pct。2)2021/8-2021/10,公司实现营收 15 亿美元(约合人民币 95 亿元),同比 增长 30%,营业利润 2.6 亿美元(约合人民币 16 亿元),同比提升 26%。

分品类:女装为主,男装品类高增速实现客群拓宽。2020/11-2021/10,女装/男装/ 其他品类营收 39.3/13.7/5.5 亿美元,同比增速 38%/54%/75%,占比 67%/24%/9%。

分渠道:自营门店与线上渠道全面增长。2020/11-2021/10,自营门店/DTC 渠道 (主要为线上)营收 25.4/26.3 亿美元,同比增速 34%/42%,贡献营收占比 43%/45%。 其他渠道营收增长 108%至 6.9 亿美元,系 2020 年收购居家健身公司 Mirror 贡献收入。

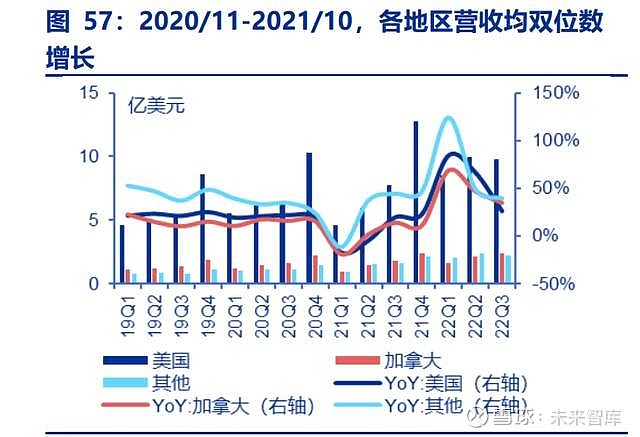

分地区:当前北美地区为主阵地,全球市场拓展进行中。2020/11-2021/10,美国/ 加拿大/其他地区营收 41.0/8.7/8.8 亿美元,同比增速 43%/34%/58%,贡献营收占比 70%/15%/15%。北美地区营收占比达 85%,其他地区营收占比提升 1.4pct 至 15%,全 球拓展势头强劲。

2.6 Deckers:旗下 HOKA 品牌驱动,发展势头尤为强劲

旗下 HOKA 品牌驱动,发展势头尤为强劲。1)2021 年,公司实现营收 30 亿美元 (约合人民币 189 亿元),同比增长 26%,营业利润 5.4 亿美元(约合人民币 34 亿元), 同比增长 15%,毛利率为 52.0%,同比略降 1.8pct,净利率为 14.0%,同比略降 1.5pct。 相较于 2019 年,2021 年营收同比增长 38%,营业利润同比增长 52%,业绩全面超疫情 前水平。2)2021 年 10-12 月(FY22Q3),公司实现营收 12 亿美元(约合人民币 76 亿元),同比增长 10%,营业利润 2.9 亿美元(约合人民币 18 亿元),同比下滑 11%。

分品牌:旗下高端跑鞋品牌 HOKA 增长强劲。2021 年,Deckers 旗下两大主力品牌 UGG/HOKA 营收 分别 为 19.1/7.9 亿美元,同 比增速 18%/59%,贡献 营收占比 64%/26%;Teva/Sanuk/其他品牌营收增速 22%/0.7%/1.4%。

分渠道:批发渠道为主,增长迅猛。2021 年,批发/DTC 渠道营收 18.1/11.6 亿美元, 同比增速 31%/19%,贡献营收占比 61%/39%,批发渠道营收占比和增速均较高。

分地区:美国是主要销售区域,带动全球市场增长。2021 年 Deckers 在美国/其他地 区营收 20.3/9.5 亿美元,同比增速 26%/27%,贡献营收占比 68%/32%。(报告来源:未来智库)

3. 国内运动服饰龙头 2021 年业绩跟踪

3.1 李宁:专业属性提振品牌势能,国潮引领触达时尚圈层

2021 年受 H&M 抵制新疆棉花事件催化业绩大幅增长。2016-2020 年,公司营收从 80.2 亿元增长至 144.6 亿元,CAGR 达 15.9%,归母净利润从 7.0 亿元增长至 17 亿元, CAGR 达 24.8%。2021 年在疫情缓和及 H&M 抵制新疆棉花事件催化下,营收同比增长 56.1%至 225.7 亿元,归母净利润同比高增 136.2%至 40.1 亿元。

聚焦主品牌,多系列、多品类发展。李宁品牌成人运动装为公司业务基本盘,在此基 础上,2017 年推出李宁 YOUNG 系列。2018 年创立“中国李宁”,引领国潮新时尚。 2021 年 11 月推出高端运动时尚品牌李宁 1990,以全新品牌拓宽产品边界。同时,公司 持有兵乓球品牌红双喜 47.5%的股权,运动器材品牌凯胜 100%的股权、户外休闲品牌艾 高 50%的股权和瑜伽舞蹈服装品牌 Danskin10%的股权,多品类协同发展。

围绕五大核心品类,产品以鞋服为主。公司围绕专业运动和时尚运动鞋,贯彻多品类 发展战略,构建了以运动鞋、运动服为主,配饰类为辅的业务结构。从收入口径来看, 2021 年服装占比 52%,且近年来呈上升趋势,鞋类占比 42%,器械占比稳定在 5-6%。

盈利能力不断增强,费用率持续改善。公司盈利能力持续提升,2016-2020 年毛利 率基本保持在 45%-50%,净利率稳步提升至 10%以上,2021 年毛利率大幅提高至 53%, 净利率提升至 18%。2011 年开始,公司大规模开拓直营店,较高的品牌宣传投入使公司 费用率大幅提升,管理费用率和销售费用率分别于 2012 年、2013 年达到高点,此后公 司合理控制市场推广等开支,2021 年销售费用率和管理费用率分别为 27.2%和 4.9%。

经销仍为主要渠道,电商渠道增长显著。经销为公司主要销售渠道,但占比由 2016 年的 51%下降至 2021 年的 48%;直营占比缩减趋势明显,由 2016 年的 32%下降至 2021 的 22%;电商业务营收占比持续提升,2021 年占比上升至 28.4%。

门店结构持续优化,线下拓店空间广阔。近年公司以优化渠道结构和效率为核心,持 续推动旗舰店等高效大店落地,加速处理亏损、低效和微型面积店铺,增强市场覆盖质量, 门店数量由 2019 年的 7550 家精简为 2021 的 7137 家(经销:4770 家;直营:1165 家;李宁 Young:1202 家),对比安踏 12096 家的门店规模仍有翻倍空间,未来将在 门店结构优化的基础上持续拓店。

3.2 安踏体育:多品牌打开向上空间,DTC 成为增长新引擎

业绩稳健增长,DTC 改革转型成效显著。公司自 2013 年启动“以零售为导向”战略 转型以来,业绩实现高速增长,2016-2021 年公司营业收入由 133 亿元增长至 493 亿元, CAGR 为 29.9%;归母净利润由 24 亿元增长至 77 亿元,CAGR 为 26.5%。2021 年收入 同比增长 38.9%,归母净利润同比增长 49.6%,主要受益于疫情过后终端消费复苏,以及 公司 DTC 模式改革成效显著。

安踏主品牌占比超 5 成。受益于疫情缓和及 H&M 抵制新疆棉花事件催化,2021 年 安踏品牌收入同比增长 52%,FILA 品牌同比增长 25%,其他品牌同比高增 51%。2021 年安踏品牌、FILA 品牌、其他品牌收入占比分别约为 49%、44%、7%,相较于 2018 年, FILA 品牌营收占比提升 9pct,目前已成为公司核心品牌。

服装为第一大品类,鞋类营收贡献逐步提升。服装为公司第一大品类,收入贡献约 6 成,但收入占比整体呈下降趋势,鞋类营收占比持续提升,配饰比例保持稳定。2021 年 鞋类/服装/配饰占比分别为 39%/58%/3% 。

三大品牌矩阵构建多元成长曲线,新十年计划引领高质量发展。1)以安踏主品牌主 导的专业运动群:继续维持“赢领计划”的流水目标不变。2)以 FILA 主导的时尚运动群: 产品上会继续增强识别度,与科研机构合作,将更多专利技术运用在产品中。线下店铺通 过产品的分类定价,打造高溢价产品,同时坚持开好店、开大店,推动店效继续增长。3) 迪桑特、可隆体育等户外运动群:新品牌中短期预计继续以高双位数快速成长。

安踏盈利能力显著提升。毛利率由 2016 年的 49%显著提升至 2021 年的 62%, 2021 年销售净利率为 17%,恢复至疫情前水平。2021 年销售费用率受安踏品牌批发转 DTC 模式、品牌推广力度加大的影响,同比上升 5.7pct 至 36%,管理费用率同比下降 0.1pct 至 5.9%,期间费用率有所增长。

线上渠道持续发力,DTC 进展顺利。公司线上渠道持续发力,线上渠道占比由 2016 年的 12%持续提升至 2021 年的 29%。2021 年,公司建立起完整的直营组织模式、零售 业务流程及终端人货场各项运营标准,安踏主品牌 DTC 收入达 85.5 亿元,占主品牌收入 的 35.6%,已成为最主要的收入来源;电子商务表现亮眼,收入增长 61.6%达到 82.2 亿 元,占比 34.2%,传统批发业务占比下降明显,由 2020 年的 58.4%下降为 30.1%。

店铺数量有所缩减,经营效率持续改善。公司门店数量于 2019 年达到峰值 12788 家, 2021 年受疫情及渠道转型的影响,门店数量同比下降 3.8%至 11791 家。公司针对 低效门店进行闭店汰换处理,安踏品牌/FILA/DESCENTE/KOLON SPORT 门店数量分别为 9403/2054/182/152 家,公司已建立完整的 DTC 模式、零售流程及运营标准,品牌经营效 率得到持续改善。

3.3 特步国际:深耕专业跑鞋领域,细分市场占领用户心智

2021 年收入突破百亿,利润大幅增长。2021 年公司营收 100.1 亿元,同比增长 22.5%,较 2017 年的 51.1 亿元实现翻倍,主要得益于 2021 年疫情形势缓和、H&M 抵 制新疆棉花事件催化及公司 XDNA 国潮新品带动,归母净利润 9.1 亿元,同比增长 77.1%,主要得益于折扣改善带来的毛利率提升及费用优化。2021 年公司发布全新的” 五五“计划,目标到 2025 年特步主品牌的收入达 200 亿元,四个新品牌的收入达 40 亿 元,逐步打造全球领先的体育用品品牌企业。

盈利能力明显提升,费用率管控有效。2021 年疫情改善推动折扣率提升以及新品牌 电商和直营占比提升,毛利率提升至 41.7%,净利率恢复至 9.1%。目前新品牌尚在亏损, 未来随着新品牌步入正轨,盈利能力会进一步提升。2021 年销售费用率 18.9%,同比提 高 0.1pct,管理费用率 11.9%,同比降低 1pct。

主品牌收入占比近 9 成,鞋类产品为主要品类。2021 年特步主品牌销售收入 88 亿 元,同比增长 24.5%,占集团销售收入的 88.3%;专业运动(索康尼、迈乐)在索康尼的 带动下收入大幅增长 180%,达到 2 亿元,占总收入的 2%;时尚运动(盖世威和帕拉丁) 因海外疫情影响供应链,收入销售轻微下跌 2.8%至 9.7 亿,占总收入的 9.7%。从品类看, 2021 年鞋类收入占比 59.2%,同比下滑 2.6pct;服装收入占比 38.8%,同比增长 2.6pct。

渠道恢复净开店,预计 22 年继续稳步扩张。大众运动方面,特步主品牌总共有 6151 家门店,同比 2020 年净开了 130 家店,预计在 2022 年将会再净开 200~300 家的店。 时尚运动方面,共有 44 家盖世威和 57 家帕拉丁的直营店,盖世威的直营店主要在中国香 港、中国台湾,而帕拉丁主要的直营店分布在中国大陆、中国台湾和中国香港。专业运动 方面,索康尼的直营店有 44 家,迈乐有 6 家,预计 2022 年专业运动会在一二线城市新 开 10~20 家店,主要是索康尼直营店。

3.4 滔搏:深度合作运动龙头品牌,缔造零售商巨头

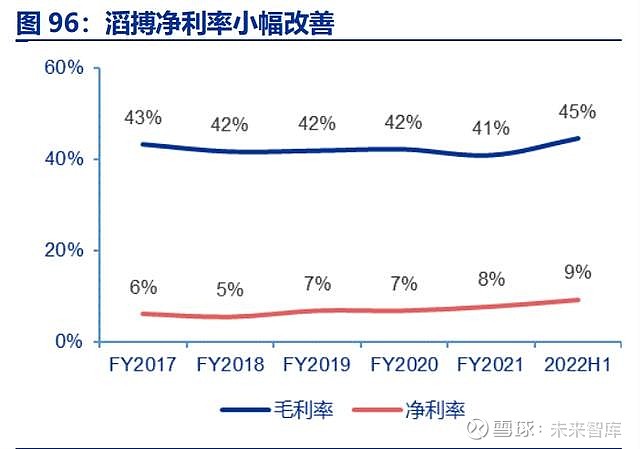

卡位运动鞋服优质赛道,抵御风险能力凸显。1)营业收入方面,FY2017 -FY2021 期间,公司收入规模由 217 亿元增至 360 亿元,年复合增长率达 13.5%。2021 财年,公 司营业收入 360 亿元,同比增长 6.9%。受疫情影响,2022H1 收入 156 亿元,同比下滑 1.2%。2)归母净利润方面,FY2017-FY2021,公司归母净利润由 12.8 亿元增至 27.7 亿 元,年复合增长率达 21.3%。2021 财年,公司归母净利润 27.7 亿元,同比增长 31.3%。 2022H1 归母净利润 14.3 亿元,同比增长 9.3%。

品牌矩阵丰富,已成为中国最大运动鞋服零售商。公司现与 Nike、Adidas、Puma 等主要国际运动品牌合作,通过提供运动服务、组办体育活动、搭建运动社交分享平台, 建立一个大型的以消费者为核心的运动零售及服务平台。经过 20 多年发展,公司已成为 中国最大的运动鞋服零售商。

盈利能力改善,费用率保持稳定。1)利润率上,门店结构优化提升公司盈利能力, 毛利率从 FY2018 的 41.6%下降 0.8pct 至 FY2021 的 40.8%,净利率从 FY2018 的 5.4%上升 2.3pct 至 FY2021 的 7.7%。2022H1 毛利率为 44.5%,同比上升 2.9pct,净利率为 9.2%,同比上升 0.9pct。2)费用率上,销售费用率从 FY2018 的 27.6%下降 0.8pct 至 FY2021 的 26.8%,管理费用率从 FY2018 的 5.8%下降 2.3pct 至 FY2021 的 3.5%。 2022H1 销售费用率同比上升 2.5pct 至 29.2%,管理费用率同比上升 0.3pct 至 4.1%。 费用率总体保持稳定。

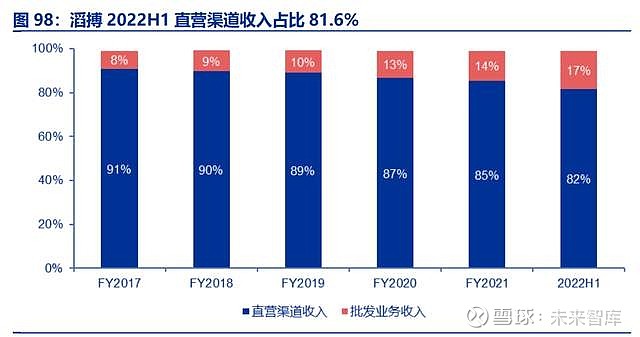

渠道端,直营渠道收入贡献超 8 成。2021 财年,公司直营渠道实现收入 307.3 亿元, 占总收入的 85.3%。2022H1 直营渠道实现收入 127 亿元,占总收入的 81.6%。批发业 务收入占比逐年小幅提升,2021 财年收入占比为 13.8%,增长 1.3pct。

品牌端,主力品牌贡献绝大部分收入。公司主力合作品牌包括 Nike、 Adidas,其他 合作品牌包括 Puma、Converse、Timberland、The North Face、Asics 等 2021 财年 公司主力品牌实现收入 314 亿元,同比增长 6.6%,占总收入的 87.3%。2022H1 公司主 力品牌实现收入 135 亿元,占总收入 86.8%,头部效应明显。

4. 下游景气的上游印证,制造商订单需求旺盛

运动产业链专业分工明显,已形成“强势品牌+大型制造+优质供应”的长期稳定关 系,促成多赢格局。在长期发展中,运动品牌商自身逐步转向聚焦品牌价值的塑造、营销 及产品设计,向上游委托专业制造商进行产品开发与生产,制造分离、供应链精简趋势显 著,从而孕育出一批优秀的产业链服务商。其中,中国制造龙头凭借杰出的全球运营能力, 深度绑定优质品牌客户,分羹运动产业链高景气度,成为行稳致远的隐形冠军。

1)申洲国际:全球最具规模的纵向一体化针织制造商,静待疫情负面影响消散。公 司深度绑定优质客户,前四大核心客户 Nike、Adidas、Uniqlo、Puma 合计业务占比超 80%,2021 年新拓展 Lululemon 等高成长品牌客户。公司自 2005 年登陆港交所以来, 营收增长超 8 倍,至 2020 年达到 231 亿元,净利润增长超 13 倍,至 2020 年达到 51 亿元。2021 年受疫情、成本压力等因素影响,公司预告净利润 31-35 亿元,同比下滑 31-39%。业绩暂时承压,但行业地位难以撼动。目前,公司前期受影响的国内外产能已 全面恢复,已进入满产赶工状态,2022 年业绩有望快速回升。

2)华利集团:全球第二大运动鞋制造商,业绩高增印证产销两旺。公司前五大客户 为 Nike、Deckers、VF、Puma、UA,合计贡献营收占比达 90%以上。一方面,主力客 户终端销售出色,带动订单增长。根据 Nike、Deckers 公司最新财报,21 年 Nike 品牌 运动鞋销售额同比增长约 20%,HOKA 品牌销售额同比大增 59%。终端旺盛传导至制造 端订单增长,预计华利来自该两大客户的业务收入均有高增长。另一方面,新客户订单已 量产出货,形成新增长点。参照 UA 合作经验,3 年时间订单量已达上千万双,未来 Asics、On Running、New Balance 等新客户订单有望快速起量,驱动收入端持续增长。 根据业绩快报,公司预计 21 年营收 175 亿元,同比增长 25%,归母净利润 27.7 亿元, 同比增长 47%,下游订单需求旺盛,推进多地积极扩产,未来高增长具备确定性。

3)维珍妮:全球领先的贴身服饰制造商,功能性运动内衣业务前景广阔。公司采取 IDM 业务模式,凭借模具制作、模压成型、无缝贴合三大核心技术,在全球贴身内衣与功能性运动领域持续保持领先地位。当前,公司除了原有内衣核心客户 VS&Co、Uniqlo、 PVH 之外,先后拓展 UA、Nike、Allbirds 等运动客户,受益于功能性运动内衣行业扩大, 21Q1-3 公司实现营收 41 亿元,同比增长 62%,净利润 2.5 亿元,同比增长近 9 倍。

4)盛泰集团:全球领先的“面料+成衣”制造商,携手国货打开成长空间。公司梭 织起家、针织壮大,以 Ralph Lauren、Lacoste 等国际轻奢大牌为合作为标杆,逐步拓 展安踏、李宁等国货品牌客户,当前已成为 FILA 针织面料唯一白金级供应商。2020- 2021 年疫情影响需求、成本压制盈利处于低点,21Q1-3 营收同比小幅回升 2%至 36 亿 元,扣非归母净利润同比下滑 22%至 1.3 亿元。随着国内河南周口基地逐步投产,安踏、 李宁等内销客户合作量有望扩大,进入高成长阶段。

5. 投资分析意见

通过上述全球运动服饰品牌 2021 年数据特征,可得到以下结论:

1)2021 国际运动品牌业绩普遍新高,但基数抬升导致近期增速回落。2021 自然年 Nike、Puma、Lululemon、Deckers 营收、利润均大超 2019 年疫情前水平,而 Adidas、 VF 业绩受疫情影响程度较大,销售额较 2019 年尚有个位数的下滑缺口。随着前一年同期 基数逐步抬高,各公司 2021 年逐季增速趋于稳态,2021 年 9-11 月 Nike 营收增速 1%, 较 6-8 月 16%、3-5 月 96%已快速回落。

2)专业运动细分赛道增长更为强劲,孕育出明星级新锐运动品牌。女子瑜伽、越野 跑步等高成长细分赛道中,新锐品牌从专业聚焦到破圈外延,实现快速壮大。Lululemon 创立于 1998 年,起初围绕瑜伽打造多功能高科技运动装备,快速占领女子运动爱好者心 智;Deckers 旗下 HOKA 品牌创立于 2009 年,定位国际高性能跑鞋品牌,主打超厚缓震 中底材料,适用越野级跑步场景,已在北美市场获得成功。Lululemon、HOKA 品牌营收 过去 2 年连续增长,2021 年分别实现 44%、59%高增速。

3)运动鞋是头部品牌商最核心业务,营收贡献占比较服装业务更高。一方面,运动 鞋兼具功能与时尚属性,近年来市场规模增长速度高于运动服装。在全球鞋履零售市场份 额前十大公司中,有 8 席是运动品牌公司,竞争优势尤为显著。另一方面,2021 自然年 Nike/Adidas/Puma 运动鞋业务收入高达 290 亿美元/113 亿欧元/32 亿欧元,营收贡献 占比高达 66%/53%/47%,均为旗下第一大业务品类。

4)国际品牌在大中华区增长弱于欧美地区,面临国货品牌强有力竞争。2021 自然年 Nike/Adidas 在 EMEA 地区营收增速 22%/23%,在北美地区营收增速 27%/13%,相较 之下,在大中华区营收增速 11%/6%,相对弱于欧美市场。在中国运动服饰零售市场中, 2021 年 Nike、Adidas 市场份额在过去十年维度首次出现下滑,而国货品牌强势崛起。 安踏市场份额提升 1.0pct 至 16.2%,首超 Adidas 位居中国市场第二大运动服饰公司,李 宁市场份额提升 1.4pct 至 8.2%,上升速度最快。

5)DTC 转型进程加速,线上与线下直营成为下阶段渠道发展重点。Lululemon 等新 锐品牌在创立初期就优先发展全直营渠道,而 Nike、Adidas、Puma 等老牌运动龙头过 去经销渠道占比高,但近年来加速跟进 DTC(直达消费者)战略转型。2021 年 Nike 的 DTC 渠道占比提升 2.4pct 至 40.4%,贡献占比持续提升;Adidas 的 DTC 渠道占比 38%, 计划至 2025 年提升至 50%。

投资分析意见:后疫情时代,健康生活意识提升,加持全球运动零售市场高景气度, 代表性运动品牌业绩普遍新高,并在细分赛道、产品品类、区域市场、销售渠道等维度体 现出更具结构性的增长特征。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】。