(报告出品方:民生证券)

1 科思股份: 从防晒剂出发美化、美好人们生活

1.1 深耕行业二十载,成就化学防晒剂全球龙头

客户+产品+产能螺旋式向上,进入多元化发展时期。科思股份创立于 2000 年 4 月,自成 立二十余年来,公司始终坚持以科技创新和品质管理驱动企业发展,主要从事日用化学品原料的 研发、生产和销售,产品涵盖防晒剂等化妆品活性成分、合成香料等。经过长期自主开发和积累, 形成了从实验室到工业化生产的研发和转化体系,拥有省级企业技术中心及多项技术成果和高新 技术产品认定,产品也在国际市场上具有较强的竞争力。截至 2019 年公司以销量计防晒剂全球 市占率超 28%。2017 年,公司启动转板计划并于 2020 年完成了创业板上市工作。上市后启动 募投项目,另外,2021 年公司启动建设高端个人护理品及合成香料等项目,为长期发展提供长 足动力。

1.2 股权结构集中,高管背景专业且丰富

家族式模式构筑稳定控股权,激励平台赋能快速发展。公司实际控制人是周旭明和周久京, 周氏父子合计持股 61.48%。其中,周旭明任公司董事长,直接持股 4.43%,并通过其全资持股 的南京科思投资间接持股 52.18%,其父周久京直接持股 4.87%。此外,杨东生系周旭明的姐夫、 周久京的女婿,同时也是南京科技和南京科旭的有限合伙人,合计持股比例约为 1.06%。公司还 设有南京科技、南京科旭、南京敏思三个股权激励平台,分别覆盖骨干员工 13/36/19 人,以激 发员工活力,提升发展效率。

管理层深耕日化行业,专业素养与管理经验兼备。公司多名董事及高管团队成员具备化工、 材料等专业学科背景,在化工生产、公司营运等领域具有丰富实战经验。董事长周旭明先生曾供 职于江苏石油化工厅,政府化工进出口管理经验丰富,善于把握原材料周期波动和行业的政策变 化;董事长助理于鲁登先生曾在国际化工龙头企业担任 20 余年高管,谙熟国际龙头企业采购标 准与供应链管理流程,有助于公司留存和开拓客户;研发中心副总监兼高级研发工程师刘启发先 生曾获江苏省科学技术三等奖,专业积淀深厚。此外,公司核心研发人员亦均有多年化工研究经 验。

1.3 两大核心业务驱动快速成长,产能高效释放

营业收入保持持续增长,化妆品活性成分+合成香料构筑两大核心业务。整体上看,公司 2017-2019 年收入分别为 7.11/9.72/11 亿元,CAGR 达 24.4%,利润分别为 0.43/0.87/1.54 亿元,CAGR 为 64%,2020 年,因疫情持续蔓延下游消费需求减少导致盈利整体所下滑。分业 务看,化妆品防晒剂业务是公司收入的主要来源,占比超 60%,同时公司加大发力合成香料业 务,其贡献营收占比从 2017 年的 27.8%提升至 2021H1 的 32.7%,且 2020 年系疫情导致洗涤、 消毒杀菌类的产品需求增长,合成香料业务实现逆势同比增长 30.74%至 3.2 亿。(报告来源:未来智库)

1.3.1 防晒剂全球龙头地位稳固,合成香料价值持续提升

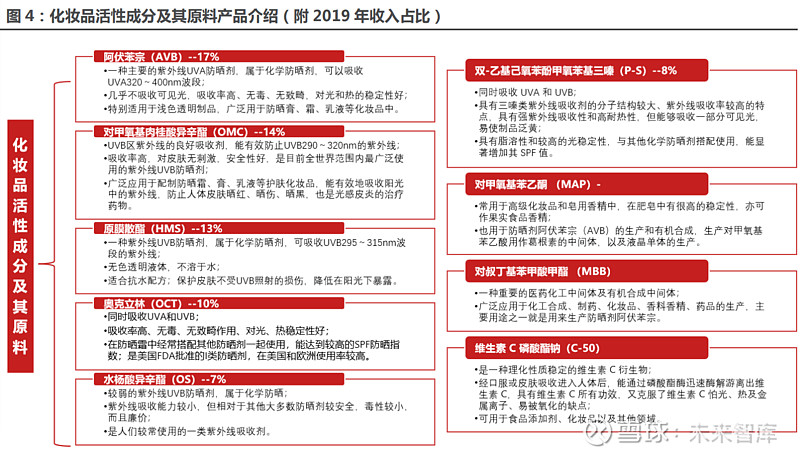

防晒剂产品矩阵丰富。化妆品活性成分及其原料主要为防晒化妆品中的防晒剂及其原料,广 泛用于防晒膏、霜、乳液等化妆品、紫外线吸收剂中,公司是全球最主要的化学防晒剂制造商之 一,据 Euromonitor,公司防晒剂全球市占率(以销量计)从 2017 年的 21%提升至 2019 年 的 28%,也是国内少数通过美国 FDA 审核和欧盟化妆品原料规范(EFfCI)认证的日用化学品原 料制造商。产品配套齐全,具备同时生产多种防晒剂系列产品的能力,覆盖目前市场上主要化学 防晒剂品类,且涵盖了 UVA、UVB 的所有波段,主要包括阿伏苯宗(AVB)、奥克立林(OCT)、对 甲氧基肉桂酸异辛酯(OMC)、原膜散酯(HMS)、水杨酸异辛酯(OS)、双-乙基己氧苯酚甲氧苯基 三嗪(P-S)、辛基三嗪酮(EHT)等。

新旧产品有序迭代。在防晒市场内部,根据产品防护波段、年使用量、专利保护等情形的不 同,竞争格局也有所差别,对于防护单一波段,但年使用量较大的防晒剂产品,由于技术产生较 早,专利保护已过期较长时间,业内企业大多能够掌握并使用其配方,因此市场竞争比较激烈。 对于具有良好功能特性、尚在专利保护期或者刚过保护期的防晒产品,如巴斯夫部分专利产品(能 够全面防护 UVA、UVB 波段的双-乙基己氧苯酚甲氧苯基三嗪(P-S)、欧莱雅的专利产品以及对 于 UVA 具有极高吸收效果的 Ecamsule 等),单位产品利润较高但仅在部分品牌使用,所以市场 规模小、竞争相对较小。

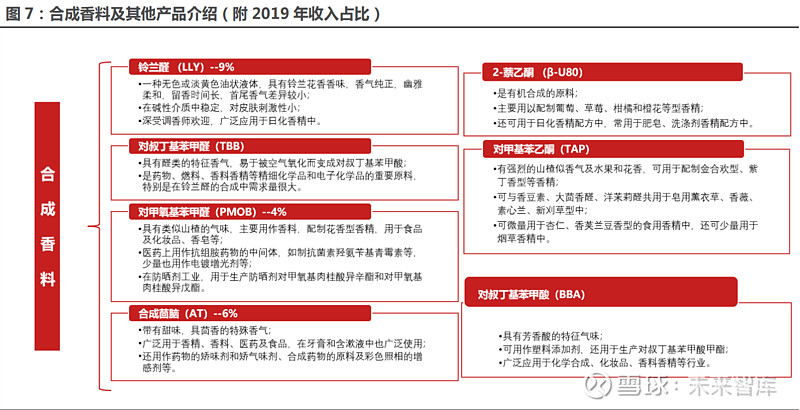

合成香料是通过化学合成方法生产的香料,主要在配制成各类香精后应用于化妆品、洗涤用 品、口腔护理品等日化用品中。看当下:公司从事合成香料的研发、生产和销售已近 20 年,主 要产品包括铃兰醛(LLY)、合成茴脑(AT)、2-萘乙酮(β-U80)、对甲氧基苯甲醛(PMOB)、对叔丁 基苯甲醛(TBB)、对甲基苯乙酮(TAP)等。特别是铃兰醛产品,目前全球能够进行大规模生产的制造商仅有巴斯夫、克拉玛(Emerald Kalama)和科思股份三家。看未来:根据公司公告,在合 成香料方面,公司将开展吐纳麝香、覆盆子酮、新铃兰醇、牛奶内酯、白花醇、香芹酮等产品的 工艺开发。

1.3.2 产能稳步增长释放高效,阿伏苯宗疫情前产能已趋饱和

产能已得到充分释放。化妆品活性成分及其原料的产能由 2017 年的 1.67 万吨上升至 2020 年 2.38 万吨,2017-2019 年,公司化妆品活性成分及其原料的产能利用率高达 80%以上,2020 年受疫情影响有所下滑。合成香料方面则保持了持续增长,产能由 2017 年的 8960 吨上升至 2020 年的 9800 吨,产能利用率由 2017 年的 80.1%提升至 2020 年 92.6%。

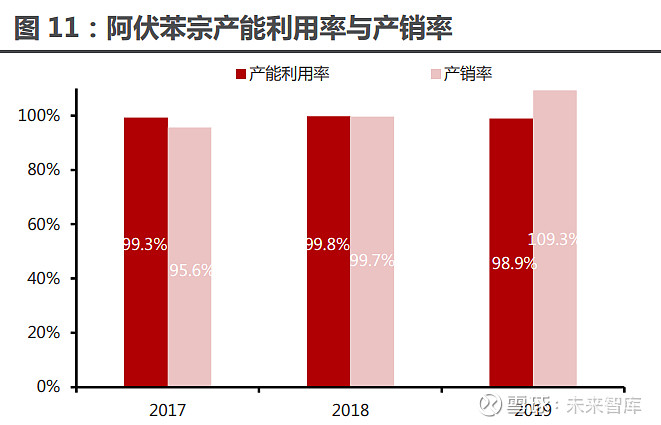

阿伏苯宗疫情前产能已趋饱和。作为公司主要产品,阿伏苯宗近三年销量不断攀升,2019 年阿伏苯宗销售收入达 1.88 亿元,同比增长 19.34%,占主营业务收入近 17%。但疫情前阿伏 苯宗产能利用率和产销率持续保持在近 100%的较高水平,生产能力已达瓶颈。

2 析行业:消费升级带动防晒需求高增,合成香料空间广阔

2.1 化妆品活性成分:消费终端高度景气+品类升级+新规落地,前景可期

下游终端市场呈现高度景气。2010-2020 年我国化妆品行业复合增速达 9.7%,根据欧睿咨 询预测,2021-2025 年间我国化妆品行业仍可维持 10%以上的复合增长。此外,由于欧睿口径 未包含微商、免税等渠道,预计国内实际化妆品消费规模约达 7000 亿元。同时,2020 年中国 人均化妆品消费额仅为 54 美元,与美国、日本和韩国的人均化妆品消费额均有 4 到 5 倍差距, 预计在国民收入持续增长消费升级的背景下,行业有望保持快速增长。

活性成分市场广阔。化妆品基本原料主要包括基质和添加剂两个部分,基质是化妆品的主要 原料,一般包括油类原料、粉类原料及溶液类原料。而添加剂能为化妆品赋予更多功能。添加剂 除了香精香料、化妆品用色素、化妆品用防腐剂、抗氧化剂等外,还包括用于防晒、保湿、美白 等功能的化妆品活性成分。随着终端消费者的消费持续升级以及对功效性的重视,对化妆品活性 成分的需求快速增长且呈多元化发展,为活性成分带来更大市场空间。

全球防晒意识持续提升,国内防晒市场快速增长。从全球范围来看,防晒化妆品市场近 10 年发展较为稳定,2020 年由于疫情导致出行受限,防晒化妆品市场规模同比下滑 9.8%至约 694 亿元。国内防晒化妆品市场近 10 年 CAGR 为 9.8%,虽然疫情导致增速放缓,但仍保持 6.7%增 长,整体市场规模达到 144 亿元。值得注意的是,除常规的防晒霜、防晒乳之外,其他类型的化 妆品也开始注重防晒功能,防晒剂的应用领域也越发广泛。彩妆和护肤品类的防晒需求提升,在 粉底液、唇膏、面霜、眼霜中均有应用。据欧睿咨询的结果显示,约 25%的客户在选择护肤品时 要求具有防晒功能,在此背景下,防晒市场仍有望维持稳定增长。

防晒剂发展前景可期,新兴市场贡献主要增量。化妆品的防晒功能主要是通过添加防晒剂来 实现的,在防晒产品市场规模稳步发展的前提下,作为防晒化妆品活性成分的防晒剂市场同样被 看好。根据 Euromonitor,2016-2021 年,全球防晒剂消耗量由约 44000 吨增长至约 52000 吨,年均复合增长率约 4%,其中,亚太区域市场将成为全球防晒剂消耗量增长的主要驱动力。

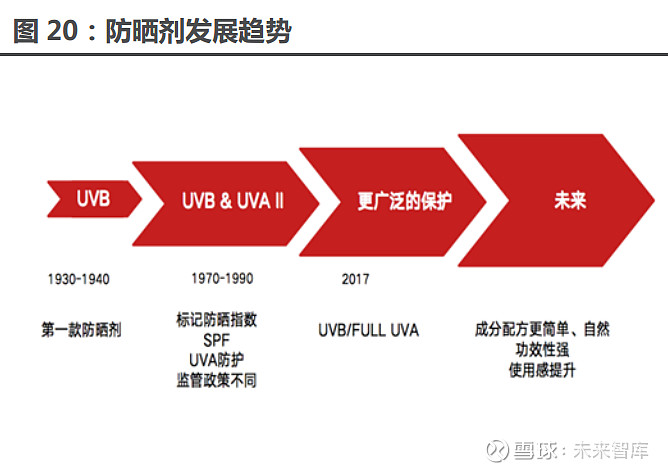

防晒从关注 UVB 向全波段转变。紫外线分为 UVA 和 UVB 两类,其中 UVB 作用于皮肤表 面,通常表现为具有即时性的晒黑晒伤,UVA 一年四季强度几乎相同,且可在阴天穿透云层,较 UVB 更具隐蔽性和持续性。以前人们更重视对 UVB 的防护,近年随着防晒知识的普及和防晒意 识的提高,对 UVA 乃至全波段防护效果更好的新型化学防晒产品需求爆发,传导至上游防晒原 材料,利好阿伏苯宗、奥克立林、二苯酮、水杨酸乙基己酯、P-S 等化学防晒原料。(报告来源:未来智库)

国内化妆品新规靴子落地,产业链上游原料商重要性再提升。根据此前国家药监局发布的“关 于实施《化妆品注册备案资料管理规定》有关事项的公告(2021 年第 35 号)”,自 2022 年 1 月 1 日起,注册人备案人申请注册或者进行备案时,应当按照《规定》的要求,提供具有防腐、防 晒、着色、染发、祛斑美白功能原料的安全相关信息。根据化妆品原料质量安全相关信息报送指 南,原料质量安全相关信息应当包括原料商品名、原料基本信息、原料生产工艺简述、必要的质 量控制要求、国际权威机构评估结论、其他行业使用要求、风险物质限量要求等。我们认为,原 料报送意味监管部门的监管范围向上游供应链延伸,更加规范整个行业的供应链体系。同时,使 得下游企业上新品的时间周期变长,企业开发配方时选择原料供应商将会变得更加谨慎,这意味 着具备强大技术优势和客户资源的原料龙头将享受新规红利。

竞争格局:全球防晒剂品牌商主要生产商在国际上以巴斯夫、德之馨等大型跨国公司为主, 其在规模、技术、市场等方面均具有传统优势。国内以科思股份为代表的少数优势企业经过长期 研发积累和市场培育,不断改进生产技术和工艺、提升产品品质、降低产品成本,优化市场渠道 与客户服务能力,已经占有了可观的市场份额并持续扩大,形成了良好的发展态势。

2.2 合成香料:空间广阔,产业链向发展中国家转移

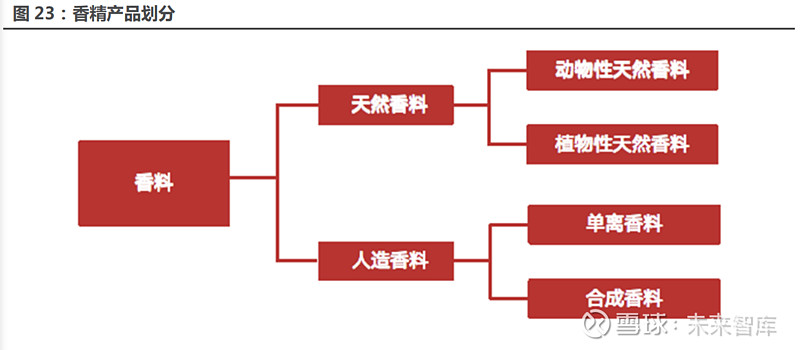

香料香精行业是国民经济中食品、日化、烟草、医药、饲料等行业的重要原料配套产业。其 中香料是调配香精的原料,香精则是与人类社会生活密切相关的特殊产品,素有“工业味精”之 称,其产品广泛应用于食品行业、日用化工业、制药业、烟业、纺织业、皮革业等各个行业。由 于香料香精是食品、护肤品、烟草、饮料、饲料等行业的重要辅料,这些行业就构成了香料香精 行业的下游。

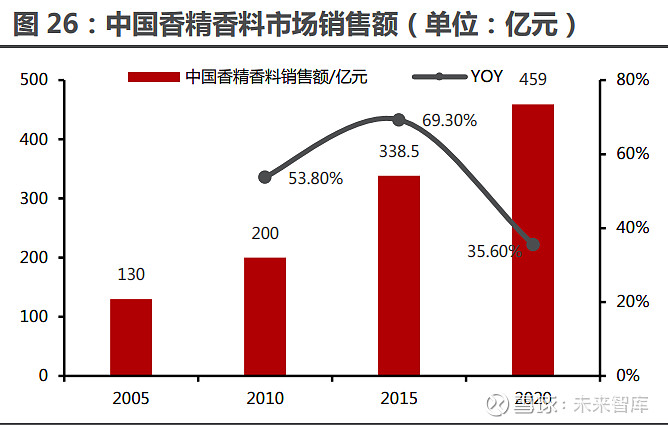

下游产业蓬勃发展推动香精香料需求,国内市场异军突起。随着全球经济发展,食品、日化、 制药等产业在全球范围内都呈现了稳定的增长,2012-2015 年,全球香料香精市场增长态势较 低迷,2016 年开始回暖,2011 年-2017 年的年复合增长率约 3.18%,2020 年全球香精香料市 场规模达 1805 亿元。其中,国内增长更快,2005-2020 年,我国香精香料行业由 2005 年的 130 亿元迅速增至 2020 年的 459 亿元,CAGR 高达 8.8%。

亚、美两洲区域占比已近七成,香料香精产业不断向发展中国家转移,亚洲市场的需求量提 升潜力高。当前西欧、美国、日本等发达国家的市场趋近饱和,其在本土的销售额不到 50%,香 料香精的销售重心逐步向发展中国家转移。根据 IAL Consultants 专业咨询公司判断,亚洲市场 以 7.4%的年均增长率成为香料香精市场发展的主要动力。

竞争格局:全球香料香精的销售额主要集中在全球前十大公司,主要集中在欧洲、美国以及 日本,垄断高端市场。目前,世界前五大香料香精公司分别为奇华顿、芬美意、IFF、德之馨、曼 氏,合计销售额占比超过 50%,这些跨国公司掌握了从研发到生产直至销售的完整产业连。由 于香料香精行业壁垒较高,未来全球香精香料市场或将继续保持较高的行业集中度。看国内市场, 外资企业凭借其著名的品牌、先进的技术、大规模的投入和规范的经营理念,在中国香料香精的 中高档市场上已成为难以撼动的主体,中国本土香料香精企业数量虽多,但以中小企业为主,根 据《2019 年我国香料香精行业仍将保持较快增长》,目前,我国共有香料香精企业 1000 余家, 年销售额亿元以上的企业仅 30 余家,占比较低。但是以科思为代表的少数企业凭借着创新的技 术优势、优良的性价比优势以及周到的售后服务,赢得了客户的认可和青睐,市场份额逐步提高。

3 看亮点:内功深厚资质齐全专利丰富,深度绑定知名客户

3.1 重视研发投入,资质认证齐全

核心技术持续研发助力产品矩阵拓宽。已经形成了自己的核心技术和特色生产工艺,如高选 择性加氢技术、绿色氧化反应技术等。目前,公司已掌握 9 种核心的合成技术与工艺,其中大多 为自主研发并拥有相关对应专利。截至 2020 年末,已形成了 130 余项专利技术(含 22 项产品 发明专利),涵盖公司大部分产品如对甲氧基苯甲醛、铃兰醛、阿伏苯宗、原膜散酯等的制备工 艺和生产设备,提升企业的核心竞争力。

产品具备国际竞争力。通过切实执行和不断提升质量保证(QA)和质量控制(QC)体系,以及 与生产操作相关的工艺规程和岗位标准操作规程(SOP),使得产品能持续满足国内外监管机构的 规范标准,满足客户高标准的和个性化的品质管控要求,在美国 FDA 批准可使用的 16 个防晒 剂中,公司共有 6 个产品在列。

3.2 深度合作国际知名客户,仍能够持续提价转接上游成本压力

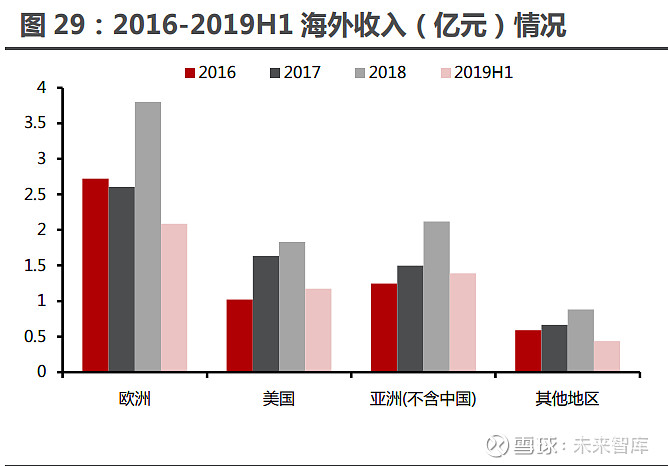

海外市场为公司营收重点。2018-2020 年,公司海外客户营收分别是 8.63/9.82/8.87 亿元, 均占主营业务收入的 90%左右。由于公司防晒剂产品客户覆盖欧洲、澳洲、美洲、亚太等全球多 个国家和地区,因此就公司而言,防晒剂产品不具有明显的季节性特征。同时,近年来随着国内 市场的蓬勃发展,国内市场对公司业绩也起到了较大的拉动作用。

已和海外知名客户建立起长久稳定的合作关系。公司凭借丰富的产品矩阵,和专业的团队管 理能力,有能力提供高质量产品及稳定的供应,因而深受客户认可,其中,化妆品活性成分及其 原料的主要客户包括帝斯曼、拜尔斯道夫、宝洁、欧莱雅、默克等化妆品公司与专用化学品公司; 合成香料客户包括奇华顿、芬美意、IFF、德之馨、高砂、曼氏、高露洁等全球知名香精香料公司 和口腔护理品公司。

客户集中度较高。2017-2019 年公司前五大客户收入占比分别为 61.5%、68.4%和 65.6%, 客户集中度较高。其中帝斯曼、亚什兰、德之馨、奇华顿四家优质海外公司稳居前五位。帝斯曼 为公司第一大客户,收入占比超四成,2015 年建立合作以来,公司产品工艺精良、供应稳定的 优势逐渐得到帝斯曼的认可,随着合作逐步加深,2017 年 7 月科思股份成为帝斯曼独家战略合 作伙伴。我们认为,这种合作关系随着时间的推移会越来越具有黏性和壁垒,帝斯曼对公司产品 的采购量和金额稳步提升,一方面需要极高的技术和进入壁垒,另外其合作建立之前需花费大量 时间和精力进行考察和验证,导致合作后的客户转换成本极高,因此反过来也构筑起了公司的强 大壁垒。随着帝斯曼等大客户认可度的进一步加深,品牌效应及粘性提升,公司有望获得更多海 外巨头的订单。

与帝斯曼深度合作,合作研发 P-S、P-M,产能释放形成重要的业绩增长点。2015 年下半 年,公司与帝斯曼开始合作研发新型光谱紫外线吸收剂 P-S 和 P-M 产品事宜。双方各司其职于 2016 年初完成了产品开发工作,并在 2016 年内完成了产品产线建设。公司自 2017 年双方签 订了十年期 P-S、P-M《采购协议》开始向帝斯曼供货。2017-2023 年,双方为独家供应、独家 采购关系,并约定了最低采购量。2024-2027 年则转为非独家供应,但公司需优先将产品供应 给帝斯曼。2017 年试生产阶段产品产能未完全释放。因此两款新产品销售收入及占比相对较低。 2018 年起产能完全释放,新产品销售收入明显提升,并稳定在每年占比 10%左右,对公司营业 收入起到了明显提振作用,同时,公司防晒剂产品线也得到了进一步完善。

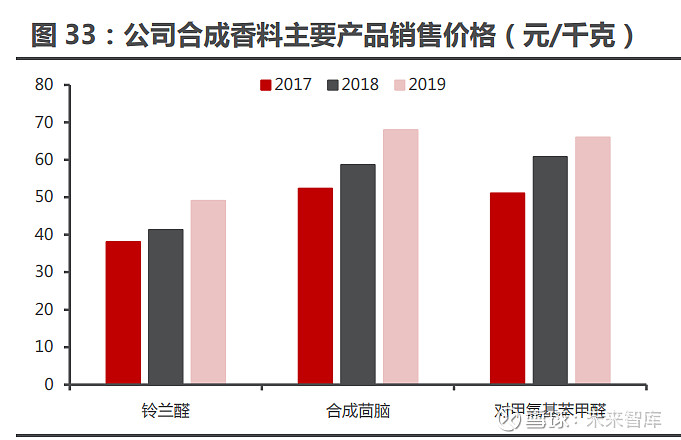

提价转接成本展现强劲竞争力。2017 年化工原材料价格大幅上涨,刺激后端产品提价。公 司在 2018-2019 年间基于行业地位的稳固和提升,综合原材料价格上涨、环保处理成本上升等 因素,提高了产品的销售价格。2019 年原材料价格回落,但后端产品价格并未出现对应下降。

由于原材料价格变化对后端产品的价格传导和调整存在一定的滞后性,因此基于 2018 年原材料 价格的提升,公司在 2019 年初继续提高了产品价格。价格调整符合行业需求,也被下游市场接 受,销量在终端高景气度背景下仍可实现增长。(报告来源:未来智库)

4 理逻辑:黑暗时刻已过,量价齐升+新品类、新产能投产在即

短期反转:黑暗时刻已过,业绩阶段性拐点来临。2021Q3 单季,科思实现收入 2.35 亿元 /+21.53%,净利润 0.25 亿元/+0.48%,收入端在受疫情负面影响连续 4 个季度负增长后,首 次转正,意味着下游消费需求已有所恢复,利润增速低于收入增速主要系上游大宗商品原材料和 海运价格上涨冲击所致,2021Q3 单季度毛利率为 23.77%,创近年新低。根据公告,公司已于 10 月底开始通过上调产品价格的手段传导成本压力,预计从 21Q4 开始恢复毛利率水平开始逐 步恢复,22Q1 可以恢复至 30%-35%的水平。

中期向上因子 1:新增二乙氨基羟苯甲酰基苯甲酸己酯(DHHB)、辛基三嗪酮两个高单价 产品为中期成长因素。二者具有高单价,单耗低、三废排放少、生产自动化程度高的特点,且产 品配方更符合防晒剂演变主流方向,公司有望凭借两款新型防晒剂,带动业绩快速增长。二乙氨 基羟苯甲酰基苯甲酸己酯没有致痘性。防晒波段在 320-400nm,包含了整个 UVA 的波段。是 BASF 研发的一种较新的油溶性化学性防晒剂。光稳性佳,没有 Avobenzone 那么容易被分解, 分子量大约在 391 道尔顿,最高含量为 10%。跟 UVB 防晒剂搭配使用,可以提升产品的 SPF 值,有助于 UVB 的防护。

深挖原有产品产能配套设施,积极开拓新兴产品线。2020 年公司首次公开发行股票募集资 金净额为 7.85 亿元,目前投资产能建设的资金占比超 50%,其中除阿伏苯宗为扩产项目外,其 他产品如冬青油、二乙氨基羟苯甲酰基苯甲酸己酯等均为新建产线,有利于丰富产品结构,增加 下游客户场景,强化产品间的协同作用。

中期向上因子 2:募投项目进入放量元年,有望带来确定性增长。公司高端日用香料及防晒 项目完全达产后预计可实现年均收入约 4.4 亿元,净利 0.73 亿元。其中阿伏苯宗 2000 吨/年产 能已于2020年投产;水杨酸苄酯/水杨酸苄酯/水杨酸异戊酯/水杨酸正戊酯各1500吨/年共6000 吨/年产能于 2021 年 3 季度投产;化学防晒剂辛基三嗪酮 1000 吨/年已于 2021 年 5 月投产。截 止 2021 年 8 月 31 日,公司上述多款投料试生产的项目累计实现销售收入约 2032 万元,并预计于 2021 年 Q4 开始放量,未来伴随产能爬坡,收入有望进一步释放。此外,二乙氨基羟苯甲 酰基苯甲酸己酯(新型防晒剂)500 吨/年产能正处建设中,预计至 2022 年 9 月将竣工投产。

远期动能:安庆、江宁项目打开长期成长天花板。2021 年公司计划投资约 30 亿元在安庆 投资建设年产 9.5 万吨,高端个人护理品及合成香料项目,并于 9 月份签署协议,共分为两期建 设,预计 2022 年 H2 开始建设,2024 年年底一期可投产,达产后年产值约 43 亿元。同时还拟 投资 5 亿元在南京江宁建设“高端个人护理品产业基地”,建设内容包括个人护理品生产中心、 工程技术中心、产品应用中心、国际技术何总中心、科思研发中心及配套功能区,完善创新体系 和产业孵化体系建设。

5 财务分析:盈利能力处于同行前沿,现金流量充沛

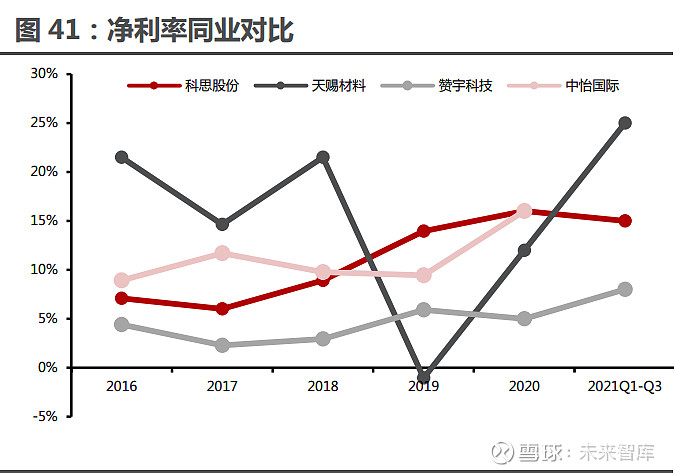

盈利能力已从同业中的中游水平上升至前沿,随着提价调整和新品的开拓有望再提升。毛利 率和净利率持续维持增长态势, 2016/2017/2018/2019/2020 的毛利率分别为

25.48%/23.04%/24.85%/30.76%/33.76%,净利率为 7.14%/6.02%/8.93%/13.97%/16.21%, 由于原材料和航运价格波动较大,截止至 2021 年 Q1-Q3,公司毛利率下滑至 29.82%。

费用控制得当助力净利水平抬升,研发费用持续加码展望长远发展。销售费用率总体呈现向 下的态势,2020 年销售费用率同比大幅下滑的原因系公司收入准则调整;财务费用率总体表现 平稳。管理费用近两年有所上升主要系折旧摊销增多,未来伴随公司产能放量有望改善。研发费 用率近年稳步提升,从 2016 年的 3.3%增至 2021Q3 的 4.3%,为技术工艺的革新与活性成分 的研发打下基础。

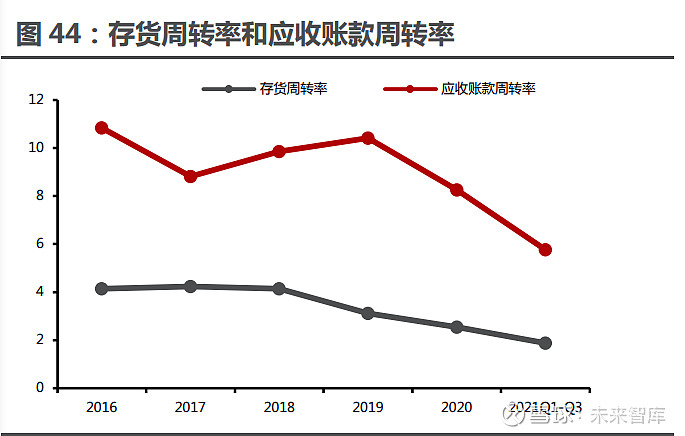

应收账款安全可控,现金流量充沛保证募投项目顺利推进。随着销售规模持续扩大,叠加疫 情因素带来的供应链断供风险,为保证订单的及时交付和良好的信誉,公司采取增加备货的方式 进行对冲,因而存货周转率略有下降。同时,为下游客户保持长久良好合作关系,公司给予大客 户较大的欠款限额,但公司加强了对应收账款的管理水平,使得应收账款周转率提高。应收账款 的有序回笼确保了公司在日常经营过程中保持充足的流动性,2016-2020 年公司经营性现金流 稳步抬升。2020 年投资性现金流大幅流出 6.17 亿元、系募投项目建设导致;筹资性现金流为 5.33 亿元,原因为公司 IPO 公开募集资金。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】。