(报告出品方:兴业证券)

1、收购的 Neo Lithium(新锂公司)是何来历?

公司拟以 50 亿元收购 Neo Lithium 所有流通股,其核心资产为 3Q 项目。2021 年 10 月 9 日,公司和 Neo Lithium(新锂公司)宣布达成一项最终协议,拟以每 股 6.50 加元的价格现金方式收购 Neo Lithium 所有流通股,总对价约 9.6 亿加元, 约 49.6 亿人民币,较 Neo Lithium 20 日均价溢价约 36%。

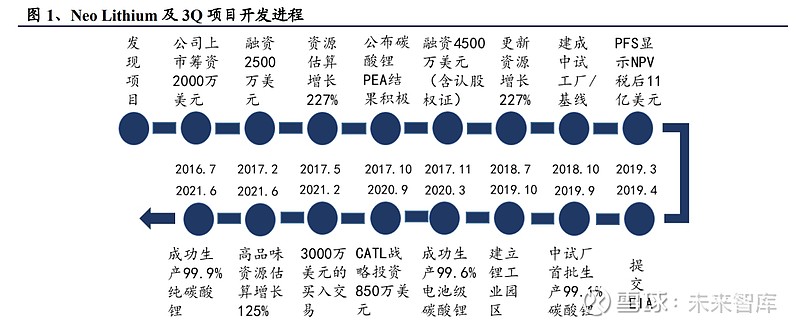

Neo Lithium 是锂市场 上发展最快的公司之一,注册地址及总部位于安大略省多伦多市,主要在阿根廷 从事勘探和矿产资源开发,公司股票在多伦多证券交易所的创业板块上市 ,同时在美国 OTCQX 柜台交易市场和德国法兰 克福交易所挂牌交易,核心资产为通过在阿根廷设立的全资子公 司 Liex S.A.全资持有的 TRES QUEBRADAS LITHIUM PROJECT(3Q 项目), 从 3Q 项目发现到新锂公司在多伦多证券交易所创业板上市历时 7个月,截至 2021 年 6 月,新锂公司前五大股东分别为宁德时代、Orn&Cie SA、Waldo Perez、Gabriel Pindar、Black Rock,持股比例分别为 8%、5%、4%、4%、3%。

截至 2021 年 6 月底,新锂公司净资产为 1.0 亿加元。由于新锂公司尚未开始 生产,至今未产生营业收入;2019-2020 年,由于阿根廷经济和货币波动,新锂公 司实现分别净利润 105、1329 万加元。

截至 2021 年 6 月,3Q 项目中试线已成功生产 99.9%电池级碳酸锂。自 3Q 项目发现以来,共筹集了超过 1.3 亿加元,其中包括来自宁德时代的 858 万加元 的重大投资;项目进展符合预期,截至 2021 年 6 月底,已有 7000 万美元投入到 3Q 项目中,同时中试线已经成功生产出纯度 99.9%电池级碳酸锂。

2、3Q 项目好在哪儿?

3Q 项目在阿根廷最大的锂产区卡塔马卡省,位于拉美锂三角(拥有全球 40% 的锂产量,90%的盐湖资源)西南地区,项目以 68 公里的砂石路连接 RN60 国家公路,该公路连接卡塔马卡省会并通达智利边境至港口。项目区内无原住民社区或居民,距离智利边境约 30 公里,直线距离智利 Caldera 港口约 200 公里;水源补给充足:项目盐湖区平均海拔约 4,100 米,属高原山地气候, 全年气温介于-4℃至 10℃,年降水量约 70-190 毫米,蒸发量约 1,800 毫米。 盐湖外围有充足的水源补给,能满足生产需求。

矿权:3Q 项目拥有 13 个采矿权,矿权面积总计为 353 平方公里,覆盖 整个盐湖表面和卤水湖。其中的 10 个连续采矿权组成了一个“矿权组”, 构成采矿活动核心区,面积为 267 平方公里;另外阿根廷法律规定采矿 权的期限不受限制,只要矿权持有人满足阿根廷国家采矿法规定的义务, 包括年度标准付款和最低投资承诺等,即可一直持有;

3Q 项目的勘查、试验性生产阶段已获得环评许可,项目于 2019 年 4 月 已提交了开采阶段的环评许可申请,本次交易把获得 3Q 项目开采阶段 的环评许可作为交割的条件之一;

联邦政府授予的 30 年稳定税收;

所得税为 25%,向政府支付的特许权使用费为 3%;

矿业主管机关准予矿山建设的地役权, 由矿业当局批准的土地出让;

与当地市政当局达成协议,在 Fiambala 镇附近的政府土地上建造工厂。

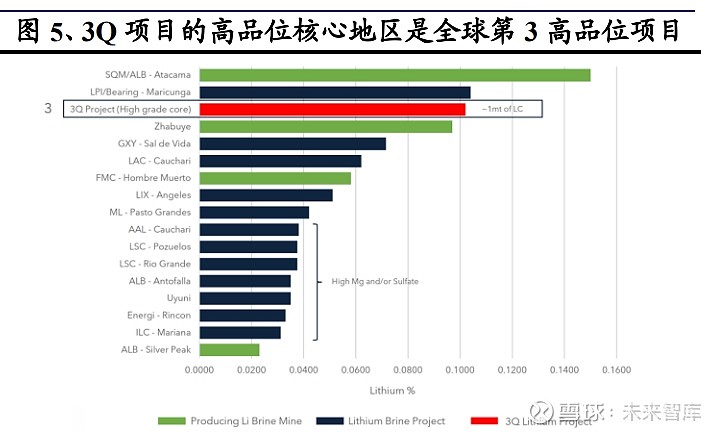

3Q 项目品位高、杂质含量低;资源量丰富且具备较大勘探增储空间。锂离 子浓度边界品位 400mg/ L,3Q 项目资源量(探明+控制+推断)总计为 756.5 万吨 LCE,平均锂浓度为 614mg/L,探明及控制资源量为 530.4 万吨 LCE、 平均锂浓度为 636 mg/L,其中高品位区域探明及控制锂资源量为 168.2 万吨 LCE,平均锂浓度为 926 mg/L,据新锂公司公告,其 3Q 项目高品位地区是 全球第三高品位项目。另外,3Q 项目镁锂比低于 2、硫酸根含量低,杂质含 量极低。且,由于盆地向东倾斜,东部或可获得更多高品位资源。

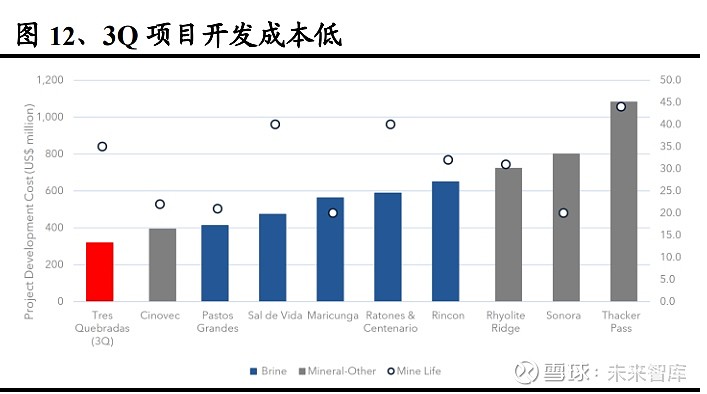

高品位 = 低资本支出,项目优越的资源禀赋带来极具竞争力的资本开支水 平。由于项目中锂品位高低与盐田大小直接相关,而盐田大小通常接近卤水 项目资本支出的 50%,因此盐湖的资源禀赋对资本开支影响巨大。3Q 项目的 高品位核心地区是当前全球第 3 高品位的项目,同时其矿山寿命很长,在仅 考虑 1/3 的已知资源储量情况下,矿山寿命可达 35 年。据预可研,3Q 项目 资本开支约为 3.19 亿美元,按照预可研中规划产能 20000 吨/年碳酸锂计算, 单吨资本开支约 1.6 万美元/LCE 吨,而值得注意的是,3Q 的盐池/工厂和基 础设施均基于 4 万吨/年 LCE 来规划建设,产能或有进一步的提升空间,单 吨资本开支或进一步下降。

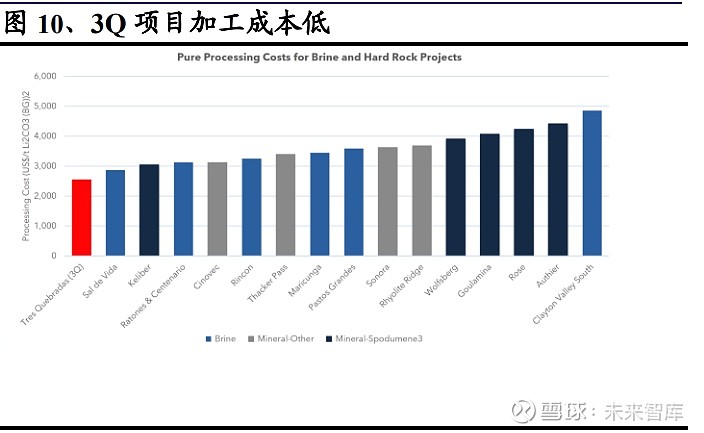

低杂质 = 低运营成本,OPEX 为 2914 美元/吨,处在行业较低分位。杂质含 量是影响锂盐湖开发运营的关键参数,杂质多(特别是镁离子)一方面会增 加提锂难度、降低回收率、增加除杂步骤等,进而增加成本;另一方面可能 会影响最终产品的品质,使之无法生产出能满足动力电池厂商要求的电池级 产品。3Q 项目杂质含量极低,镁锂比仅 1.9,叠加锂浓度高,运营成本约 2914 美元/吨,略高于 Atacama,处在较低分位。且 2021 年 6 月,公司已生产出 99.9%。

3、此次收购的合理性?

目前锂资源端溢价能力不断提升,布局持续加速。此前 Pilbara 电子盘高价出 货凸显当前锂资源紧张程度,且随着下游氢氧化锂产能的快速扩张,锂精矿 供给紧张情绪有望一直延续,同时,随着锂矿定价机制由挂钩锂盐指数朝现 货拍卖转变,无自有资源或长单包销的冶炼厂及下游企业或面临较大的成本 压力,资源溢价能力将不断提升,上游锂资源布局持续加速。

公司自 2021 年以来,新能源布局加速。一方面,设立紫金矿业新能源与材料 研究院并开展对新能源矿产和新材料的研究:2021 年上半年,公司设立紫金 矿业新能源与材料研究院,与矿冶科技集团、中国地调局、当升科技等研究 机构和企业建立长期战略合作关系,开展对新能源矿产和新材料的研究;利 用矿山和冶炼厂的尾矿库、排土场、房屋设施等,开展以光伏发电为代表的 清洁能源项目,从本土向国内和海外有序推广。另一方面,在公司公布的 2021 年下半年具体业务策略中提到拓展与新能源新材料相关的关键矿种,把握全 球新能源和新材料的发展方向,以项目为载体、以技术为先导,高水平、高 起点介入,分步推动新能源新材料产业发展战略落地,拓展与新能源新材料 相关的关键矿种。

公司此次收购 Neo Lithium 股权,3Q 项目资源优越,单位资源交易对价为 652.9 元/吨 LCE,较宁德时代收购的 Millennial 高 262 元/吨,但考虑到:① 此次为公司首次进军新能源矿产,3Q 项目资源禀赋高,技术难度相较于其 他盐湖或更低,对于公司来讲或为一个比较合适的切入点;②3Q 项目有较 好的增储前景,探矿找矿是公司的核心能力之一,未来随着勘探增储,单位 资源对价存在下降空间;③据预可研披露的低单位资本开支、运营成本等指 标,3Q 项目未来或拥有良好的经济效益;④3Q 项目水源充足、无社区,主 要问题在于基建,而紫金在西藏高海拔地区的巨龙铜矿等的建设开发经验, 或印证公司强大的基建能力;另外,2021 年各大公司的新能源矿端布局加速, 公司此次收购或为当前情况的最优选择。

4、收购新锂公司对于紫金的影响?

据 2021 年 4 月的预可研,3Q 项目规划 2 万吨 LCE/年、矿山寿命 35 年,项 目预计初始投资为 3.19 亿美元,维持性资本开支为 2.07 亿美元;碳酸锂现金生产 成本为 2914 美元/吨;税后净现值(NPV,8%折现率)11.44 亿美元,内部收益率 (IRR)为 49.9%,投资回收期为 1.7 年(不含收购资金和项目建设期),年均 EBITDA 约 1.7 亿美元。另外值得注意的是,3Q 项目设计年产 2 万吨碳酸锂是基 于最小化融资,经咨询机构初步研究,该项目具备扩产条件,运用蒸发技术,盐 湖每年生产碳酸锂有可能达 4-6 吨,未来年均 EBITDA 表现或高于 1.7 亿美元。

而且,从提锂公司工艺来看,2016 年 10 月以来,新锂公司已在盐湖区建成两套 试验性蒸发池系统,并建有一座年产能 40 吨碳酸锂的试验工厂。2021 年 6 月, 新锂公司已产出纯度为 99.891%的电池级碳酸锂;且据新锂公司公告,宁德时代 对产品是满意的。

紫金矿业主要在全球范围内从事金、铜、锌等矿产资源勘查与开发,拥有超 过 2300 吨黄金、6200 多万吨铜、超 1000 万吨锌、超 9500 吨白银(含伴生)资 源储量。此次收购新锂公司(锂离子浓度边界品位 400mg/L,碳酸锂资源 756.5 万吨),一方面,紫金资源端布局从传统工业金属、贵金属,首次扩张到新能源 矿产,另一方面,显示了紫金的执行力,在不到 3 个月时间内落实了公司在 2021 年半年报首次提出的拓展与新能源新材料相关的关键矿种策略。

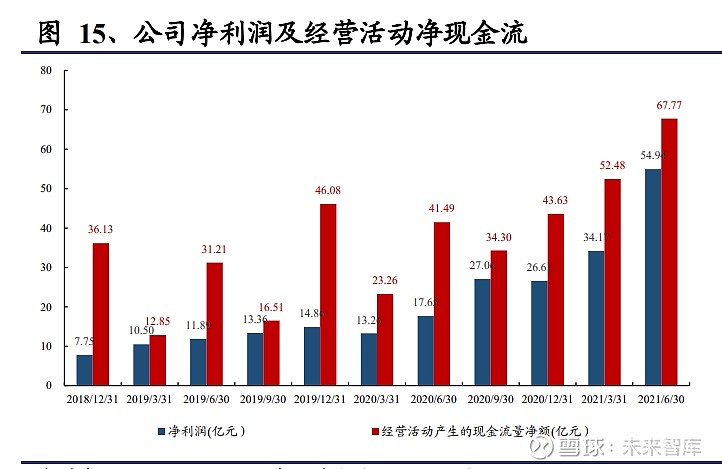

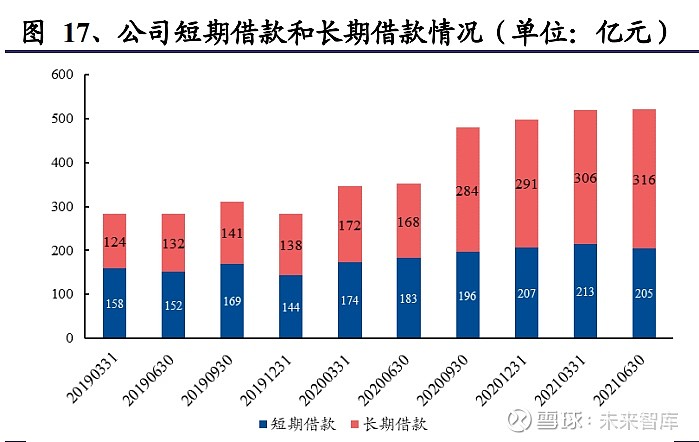

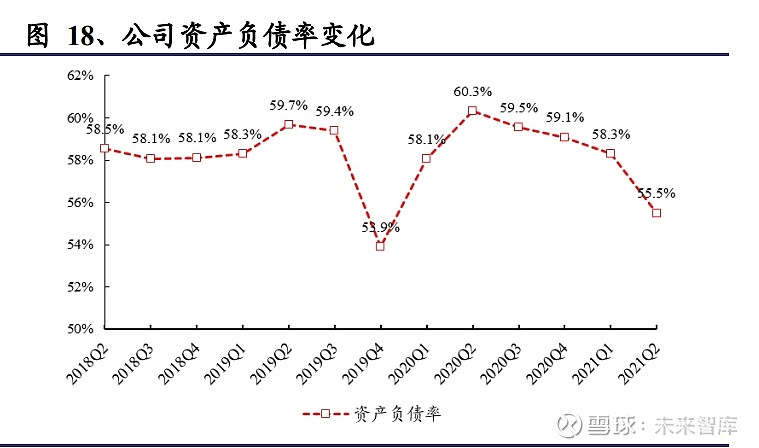

大手笔 9.6 亿加元现金收购,对公司现金流考验或可控。一方面,公司经营 性现金流充足:2021 年上半年,公司实现经营活动现金净流入 120.25 亿元,其中 Q1、Q2 分别为 52.48 亿元、67.77 亿元,Q1、Q2 分别实现了环比增长 20.28%、 29.13%。当前宏观环境下,铜金价格有望维持高位,2021 年为公司项目投产年, Timok 上带矿、卡莫阿卡库拉一期已经于 2021 年上半年投产,随着项目达产,以 及巨龙铜业、RTB bor 技改、大陆黄金技改、圭亚那金田露采转地采等项目的投 产达产,铜金产量将得到进一步提升,公司经营性现金流情况有望持续改善。另 一方面,资产负债率处在历史较低位置:截至 2021 年 6 月底,公司资产负债率为 55.5%,处在历史较低位置,且公司拥有由银行所提供的无指定用途的授信额度约 1742.01 亿元人民币。

5、项目进展跟踪

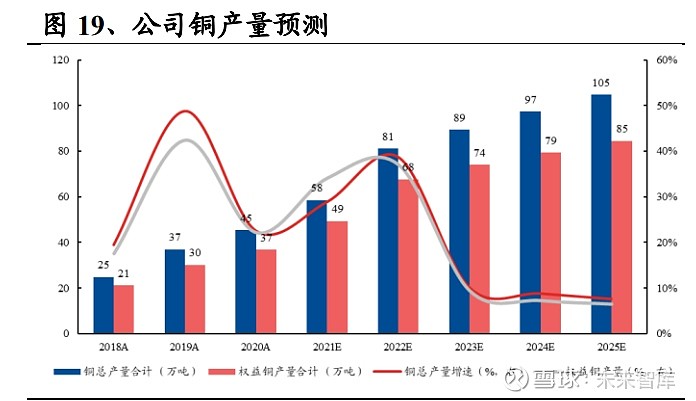

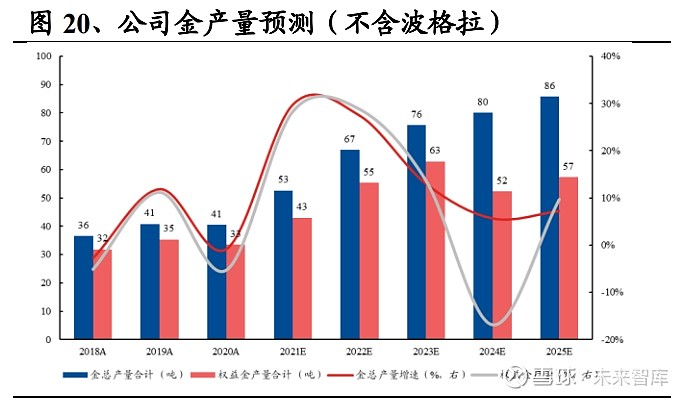

我们对公司主要在建项目进行了跟踪,预计 2025 年,在不考虑波格拉复产、 自然崩落法在矿山上的应用的情况下,仅开发现有项目,公司矿产铜、矿产 金产量分别为 105 万吨和 86 吨。

铜板块:卡莫阿-卡库拉一序列、Timok 上带矿首期已投产;巨龙铜矿一期 或将于 2021 年底建成投产;多宝山二期爬产,铜山铜矿改扩建工程推进中; 波尔技改持续推进,达产后年产铜 12 万吨。

卡莫阿-卡库拉:一序列已投产,截至 2021 年 9 月 20 日生产精矿含铜金 属达 4.7 万吨,预计 2021 年贡献归母净利润约 6 亿元;二序列上半年已 开工,预计 22Q3 投产;两个序列达产后,年产铜金属约 40 万吨。卡 莫阿-卡库拉项目一期项目分两序列各 380 万吨/年建设,一序列达产后 年产能 20 万吨铜金属,二序列 21 年上半年已开工、整体进度已超过 50% 预计于 2022 年三季度投产,两个序列达产后合计年产能 40 万吨铜金属。 同时,通过开发坎索克矿段、卡莫阿北(包括富矿带)矿段和卡库拉西 矿段将矿石年处理能力从 760 万吨提升至 1140 万吨;最终年处理矿石量将达到 1900 万吨。

卡莫阿-卡库拉于 2021 年 5 月投产,较计划时间(2021 年 7 月)提前近两月。产量端:截至 2021 年 9 月 20 日生产精矿含铜金 属达 46,764 吨,艾芬豪对于卡莫阿-卡库拉项目在 2021 年生产精矿含铜 金属的生产指导目标已上调为 8.5-9.5 万吨;价格端:铜价高位,2021 年 1-9 月铜均价约 6.76 万元/吨;成本端:据 2020 年可研,卡库拉第 1–5 年入选平均品位为 6.56%、平均单位总现金成本为 1.12 美元/磅,考虑到 项目刚投产,假设单位现金成本为 1.2 美元/磅、铜价为 6.5 万元/吨(含 税)、产量为 9 万吨,而公司直接持有卡莫阿 39.6%的权益,我们预计 2021 年卡莫阿对公司归母净利润贡献或约 6 亿元。

Timok 上带矿:6 月试生产,首段品位超高,预计 2021 年净利润或超 20 亿元。Timok 铜金矿项目为上下部两个成因相关联而矿石类型不同 的铜金矿体,上部矿为高品位块状金铜矿,下部为超大型斑岩型铜矿。

上带矿:上部矿带拥有的资源储量为铜金属 128 万吨、平均品位 3%,金 金属 81 吨、平均品位 1.91 克/吨,首采矿段为超高品位矿体,采选设计 年处理矿石 330 万吨,投产后预计年均产铜 9.1 万吨、金 2.5 吨。下带矿: 下部矿带拥有资源量为铜金属 1430 万吨、平均品位 0.86%,金金属 299 吨、平均品位 0.18 克/吨。

产量端: Timok 上带矿预计今年 6 月底投产 (实际投产提前约 1 月),并计划于今年 9 月之前完成试生产阶段所有 工作并提交矿业部验收。而据可研,2021 年预计实现铜产量 5.15 万吨、 金 2.46 吨;

价格端:铜价高位,2021 年上半年铜均价约 6.7 万元/吨;成 本端:据可研,2021 年的总成本约 1.29 亿元。由于上带矿顶部存在超高 品位矿体,高品位矿石量约 295 万吨,铜金属量 36 万吨、平均品位 12.3%, 伴生金 25 吨、平均品位 8.67 克/吨。假设铜价为 6.5 万元/吨、金价为 380 元/克,矿产铜、矿产金产量分别为 4 万吨和 2 吨,矿产铜、矿产金生产 成本分别为 1 万元/吨和 71 元/克,而公司直接持有 Timok 上带矿 100% 权益,我们预计 2021 年其对公司归母净利润贡献或约 19 亿元;另外在 同样的价格假设下,我们预计 2022 年 Timok 上带矿或实现净利润 74 亿 元。

巨龙铜矿:一期计划 2021 年底建成投产,达产后预计年均产铜约 16 万 吨;二期按 30 万吨/天建设,建成后年产铜 26 万吨。公司 2020 年收购 巨龙铜矿 50.1%股权,交割于 2020 年 7 月完成。巨龙铜业拥有驱龙铜多 金属矿、荣木错拉铜多金属矿和知不拉铜多金属矿;项目合计拥有平均 品位 0.41%的铜金属量 1040 万吨,伴生 0.028%的钼金属量约 73 万吨, 铜远景资源储量有可能突破 2000 万吨。驱龙铜矿将实施大规模露天开 采,分两期建设,一期计划 2021 年底建成投产,达产后预计年均产铜约 16 万吨,截至 2021 年 6 月底,驱龙项目基建整体形象工程完成 80%,3、 4 号半自磨、球磨机安装完成进入设备调试阶段,其他配套设施项目主 体工程基本完成,全面进入设备安装阶段;二期按 30 万吨/天建设,建 成后年产铜 26 万吨。

截至 2021 年 6 月,驱龙一期项目建设现已进入攻坚阶段,基建施工、设备安装、生态环保全面铺开,采矿基建剥离已于 2020 年 10 月末复工;驱龙一期预计 2021 年底建成投产,建成后年产铜 16.5 万吨,钼 0.62 万吨;二期新建 15 万吨/日的采选规模,建成后年铜 26.3 万吨,钼 1.3 万吨。另外,知不拉铜多金属矿 9 月底复产,年产铜 精矿含铜约 1.7 万吨,预计 2021 年接近满产。

多宝山:多宝山二期完全达产后年产矿产铜或达 10 万吨(含一期),同 时多宝山铜山铜矿采矿工程持续推进,达产后或增加矿产铜年产量 1.5 万吨。多宝山铜矿二期扩建项目于 2019 年 8 月完成二期新旧系统对接 及一期升级改造,项目达产后,年产矿产铜或可达 9-10 万吨(含一期)。

塞尔维亚紫金铜业(波尔):NC 矿技改已于 2020 年 5 月投产,推进 MS/VK/JM 矿的技改扩建以及冶炼厂的建设,技改达产后矿山年产铜金 属 12 万吨;冶炼厂冶炼铜金属 18 万吨,预留至 20 万吨。截至 2021 年 6 月底,①波尔 NC 矿 250 万吨/年技改项目于 2020 年 5 月份恢复生产; ②MS 矿矿技改项目南坑系统安装基本完成,计划 21 年 7 月下旬进行投 料试车,北坑系统计划 21 年 12 月底建成投产;③VK 矿新建选厂按计 划推进,计划 12 月底建成投产;④JM 矿技改:完成项目建设方案变更, 项目采选规模从 1000 万吨/年提高到 1800 万吨/年,斜坡道及竖井等关键 性工程按计划推进。另外,在 2021 年下半年,波尔两条 4 万吨/天选厂 技改生产线建成投产后预计新增 1-2 万吨铜产量。

金板块:武里蒂卡金矿、圭亚那金田或新增矿产金年产量 13-14 吨;陇南紫 金、塔罗金矿和诺顿金田技改项目预计于 2021 年下半年投产;山西紫金或于 2022-2023 年达产;紫金波尔 ZB 金矿 2022 年 6 月底建成并投产。

武里蒂卡:采选冶技改,选矿产能从 3000t/d 提升到 4000t/d,年产金从 7.8 吨增至 9.1 吨。2020 年,武里蒂卡金矿实现矿产金精矿产量 2201 千 克。武里蒂卡金矿技改工程计划 2020 年 9 月启动,生产和技改同步进行, 技改项目达产后,武里蒂卡选矿产能从 3000t/d 提升到 4000t/d,年产金 从 7.8 吨增至 9.1 吨。截至 2021 年 8 月,项目获得 4000 吨/天技改生产 计划许可(PTO),矿厂技改土建基础工程完成约 98%,钢结构安装工作 完成 68%,设备安装完成率约 23%,计划 10 月份调试并投产,力争 12 月实现达产。

圭亚那金田:于 2020 年 11 月实现全面复工复产,2021 年将由露采转地 采。2020 年 12 月 10 日,圭亚那金田完成首批 81.3 公斤合质金生产及销 售,并实现金回收率基本稳定在 90%以上、尾渣品位持续降至 0.06g/t。

诺顿金田:6 月 Binduli 北金矿堆浸项目首期开工建设,Binduli 南堆浸 项目正在研究推进项目证照办理工作,全部项目达产后年产量达 10 吨。 诺顿金田是紫金矿业海外大型黄金在产项目和重点黄金增量项目,已形 成日处理矿石量 1 万吨规模,2021 年上半年实现矿产金产量 2.2 吨。公 司将着力推动诺顿金田低品位金矿和难处理的技改扩能,加快推进 Binduli 金矿堆浸项目。截至 2021 年 6 月底,Binduli 北堆浸项目完成了 项目设计、证照办理等开工前的各项准备,于 6 月破土动工;Binduli 南 堆浸项目正在研究推进项目证照办理工作。Binduli 北项目将分期提升产 能至 1500 万吨/年,项目建设全部完成后,达产最高年份可生产黄金约 7 吨,其中首期预计在 2022 年内建成投产。全部项目建成后,诺顿金田有 望成为年产 10 吨的大型金矿。

山西紫金:新发现斑岩型金矿,技改日采选规模达 6000 吨/天,2022-2023 年达产后有望实现年产黄金 5 吨。山西紫金义兴寨金矿为在产矿山,原 设计采选规模为 20 万吨/年,开采方式为地下开采。新发现的矿体以斑 岩型金矿为主,总体呈囊状,使得山西紫金义兴寨金矿资源量大幅增长。 公司将积极推进山西紫金斑岩型金矿项目的开发立项备案工作,按新增 6000 吨/日规模进行矿山规划和建设,在 2-3 年内有望将其打造为一个年 产 5 吨黄金的大型矿山。截至 2021 年 6 月底,井巷开拓方面已完成竖井 工程,正在施工斜坡道、890/830/660/610 中段平巷和破碎输送系统;地 表设施方面,正在开展选厂、尾矿库、充填站、电力、宿舍楼等设施建 设。

陇南紫金:日处理 1 万吨的选厂已于 2020 年 12 月建成投产,爬产后年 产黄金 4-5 吨,2021 年上半年实现矿产金产量 2.55 吨。“陇南紫金李坝 金矿 1 万吨/天采选”技改项目总投资额为 10.04 亿元,项目设计前期露天 开采,后期地下开采。2020 年 12 月,陇南紫金李坝金矿 10000t/d 选矿 系统全线带料联动试车,处理矿量达到设计规模,超预期推进,比原计 划提前一个月。项目总投资由 15001 万元降至 12180 万元,实际节省投 资 2800 余万元。随着爬产,陇南紫金达产后将实现年产黄金 4-5 吨。2021 年上半年,陇南紫金实现矿产金产量 2.55 吨,年化产量超 5 吨。

泽拉夫尚:塔罗金矿技改或于 2021 年完成,年产金或由 2.9 吨提升至 4.35 吨。据公司官网,“泽拉夫尚塔罗金矿一选厂 3000 吨/天”扩改工程 已于 2020 年底开工建设,预计 2021 年建成投产。建成投产后,塔罗金 矿年产黄金由原来的 2.9 吨提升至 4.35 吨。

贵州水银洞金矿:技改将三期选厂由 450t/d 扩能至 800t/d,预计 2021年底项目完成投产,2025 年矿产金年产量有望由 2 吨提升至 4-5 吨。

紫金波尔 ZB 金矿:2022 年 6 月底建成并投产,达产后年产金精矿含金 2.23 吨,伴生银金属 3.8 吨。

自然崩落法:JM 矿技改项目建设方案变更为自然崩落法开采,采选规模为 1800 万吨/年;我们预计自然崩落法的应用或为公司贡献 30 万吨矿产铜年产 量增量。自然崩落法作为唯一媲美露天开采的地下采矿法,而公司现有 4 个 大型斑岩型铜矿:塞尔维亚紫金 JM 矿、Timok 下带矿、多宝山铜山、紫金 山罗卜岭,都具有自然崩落法的应用潜力,随着自然崩落法的研发与应用, 将为 2023-2025 年产量超预期打下基础,同时采矿成本或进一步下降,增厚 公司利润。据公司官网,公司采矿研究所自然崩落法研究团队在塞尔维亚紫 金铜业成功完成地应力测试,为波尔 JM 矿实施大规模自然崩落法开采关键 技术研究提供了关键理论依据。据公司 21 年半年报,JM 矿技改项目建设方 案变更为自然崩落法开采,采选规模增加 800 万吨至 1800 万吨/年。

按照以 下假设:①铜回收率均为 85%;②据 Timok 下带矿项目概略研究,Timok 下 带矿可分两期开采,一期和二期的开采规模分别为 3 万吨/天、6 万吨/天;③ 塞尔维亚紫金 JM 矿、多宝山铜山、紫金山罗卜岭开采规模假设为 4.9 万吨/ 天、2 万吨/天、3 万吨/天;④入选品位假设为平均品位。我们预计公司现有 4 个大型斑岩型铜矿:塞尔维亚紫金 JM 矿、Timok 下带矿、多宝山铜山、 紫金山罗卜岭或贡献铜年产量 30 万吨。

波格拉:峰回路转,重现光明,波格拉金矿有望于 2021 年恢复运营。据公 司公告,2021 年 4 月 9 日,BNL 与巴新政府就波格拉金矿未来的所有权和运 营权签署了具有约束力的框架协议,波格拉金矿有望于 2021 年恢复运营。根 据该框架协议,波格拉金矿将由巴新各方和 BNL 组建的新合资公司持有,其 中巴新各方合计持有 51%权益,BNL 持有 49%权益,BNL 将继续成为波格 拉金矿的运营商。波格拉金矿有望于今年恢复运营,这一方面将为公司未来 黄金产量的成长继续贡献增量,另一方面也有望缓解市场对于海外投资矿山 的不确定性的担忧。

6、风险提示

金、铜价格大幅下跌;项目进度不及预期;波格拉金矿谈判风险。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库官网】。