如需原文档,请登陆未来智库www.vzkoo.com,搜索下载。

一、环球影城乐园:沉浸的电影王国

(一)独具特色的影视主题乐园

环球影城乐园是世界上最大的电影类型主题乐园,由 Comcast 旗下的 NBC Universal 经营,经常与迪士尼 乐园和嘉年华并称为世界三大主题乐园,全球影响力较强。

根据 AECOM《2018 年全球主题公园调查报告》,环球影城乐园 2018 年接待游客量为 5006.8 万人次,相比 2017 年增长 1.2%,增幅稳定,总规模稳居世界前三,在主题乐园领域拥有较强的 IP 影响力和较大的规模。

环球影城乐园目前在全球布局,分别包括好莱坞环球影城、奥兰多环球影城、新加坡环球影城、日本环球 影城,另外还有正在建设中的北京环球影城主题乐园,预计将于 2021 年春季开放营业,预计对于国内主题乐园 市场有重要的促进和刺激作用,对于亲子游和周边游赛道的进一步发展有重要意义。

1964 年 7 月开放的美国加州洛杉矶好莱坞环球影城是第一个环球影城乐园,环球影城也成功从美国发家, 逐渐开始向全球拓展。环球影城乐园主要定位和特色在于还原电影主题,同时也与较多 IP 进行合作,呈现较为 丰富的内容。除了《速度与激情》、《侏罗纪公园》等好莱坞电影外,环球影城还与华纳兄弟的《哈利波特》系 列、迪士尼的漫威系列等知名 IP 合作。并且各地环球影城乐园的总体规模和投入普遍较大,高达数十亿美元。

环球影城乐园因与电影制作和 IP 形象贴近而具备较强的差异化和辨识度,是最接近电影本身制作过程的主 题乐园,并且以此作为乐园特色,是世界上最大的电影电视制片厂以及最大的以电影题材为核心的主题公园。 环球影城乐园符合主题乐园本身定义,与特定产业绑定,并且具有较鲜明的主题。在环球影城乐园中,游客可 深入了解电影制作过程、体验电影特技、扮演电影中的角色进行冒险。了解电影制作幕后故事的同时,又具备 了沉浸旅游的特点,体验感较强;目前环球影城乐园的主要特色游乐项目包括哈里波特的魔法世界、侏罗纪公 园、小黄人乐园等,各地区的主题园区根据相关地域特点和布局而有所不同。

环球影城乐园融入高科技设施,环球影城通过多达 40 余种特效技术、先进 VR 手段来加强视听感受,给予 游客更丰富的沉浸式体验,在巧妙逼真的场景上创新性融入新鲜元素,将电影与娱乐主题充分结合。例如好莱 坞环球影城的 Backdraft 场景就是对电影《Backdraft》的再现,炸裂的油桶、不断坍塌的建筑环绕身边,构建沉 浸式体验,并通过多种高科技仿真手段,让游客体验立体全方位的火灾场景。而日本大阪环球影城则创新性地 在传统过山车项目中加入 VR 元素,在《蜘蛛侠惊魂历险记乘车游》项目中,游客不仅能感受到蜘蛛侠和反派 角色在身边大战,而且随着过山车的下坠,游客会感到被反派角色从顶楼推下,而蜘蛛侠的出现会帮助游客化 险为夷,这种逼真的刺激感加强了环球影城的娱乐性,在重现电影场景的主旨下最大限度吸引潜在游客。

(二)发展历程:全球化扩张之路

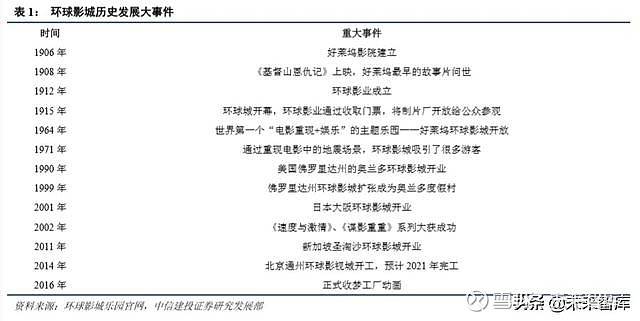

环球影城起源于美国好莱坞的制片厂,成立多年来,逐步走向全球化扩张之路,将触角伸向市场潜力巨大 的亚洲市场,逐渐发展成为全球化的电影主题公园。

(三)股权结构:股权分散,机构为主

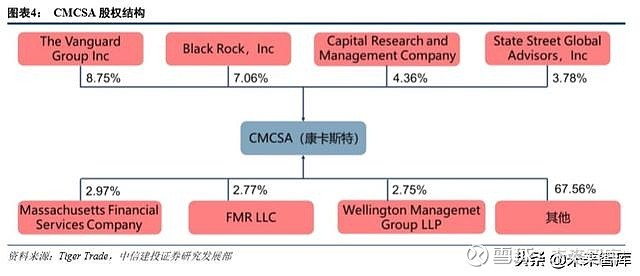

环球影城隶属 CMCSA 的子公司 NBC 环球(NBC Universal)。2004 年,NBC 与环球影业,成立 NBC 环球, 二者当时的母公司分别为通用电气和法国维旺迪,合并后分别持股 80%和 20%。 2011 年,CMCSA 以 65 亿美金, 收购了通用电气持有的 NBC Universal 51%股份,并在 2013 年收购了剩下的 49%,取代其成为 NBC 环球的控股 股东。

CMCSA 股权结构较分散,以机构股东为主。截至 2019 年 9 月末,CMCSA 有 85.68%的股权为机构投资者 所有,内部人持股比例仅为 0.69%。其中,持股的机构共有 2479 家,前 5 大股东分别为 Vanguard Group,Inc, 持股 8.75%,Blackrock Inc.持股 7.06%,Capital Research and Management Company 持股 4.36%,State Street Corporation 持股 3.78%,Massachusetts Financial Services Co.,持股 2.97%。

(四)财务状况:业绩稳健增长

财务状况稳健向好。 2018 财年,NBC 环球的营收为 358 亿美元,较 2017 年的 328 亿美元,同比增长 8.9%, 调整后的 EBITDA(息税折旧摊销前利润)为 86 亿美元,同比增长 4.6%。

NBC 环球下设四个业务部门,分别为有线网络、广播电视、电影娱乐和主题公园。其中,2018 财年主题 公园部门的收入增长了 4.4%,由 54 亿美元增长至 56 亿美元。

主题公园部门的收入主要来自环球影城乐园的门票收入,园内食品、饮料等商品的游客支出等。主题公园 部门的收入在 2018 年增加主要源于门票价格和园内商品收入增长,但也受日本恶劣天气和自然灾害的负面影响。 2017 年主题公园部门收入增加则主要是由于好莱坞“哈利·波特魔法世界”项目的成功以及日本“小黄人”项 目和奥兰多“火山湾”的开业带来游客量和消费量的增加。

盈利能力整体稳步提升。2005 年以来,CMCSA 的 ROE 从不足 3%持续提升至 2018 年的 16.38%,最高在 2017 年达到 33.11%,ROA 也从 2005 年的不足 1%上升至 2018 年的 4.56%,在 2017 年升至 12.15%后有所回落。 ROE 和 ROA 在 2017 年的双高主要是由于净利润增加所致。与同业公司及行业整体对比,CMCSA 的 ROE 和迪 士尼相近,略低于行业整体,ROA 低于迪士尼和行业水平。

二、主题乐园业全球扩张,快速崛起

(一)我国主题乐园受政策呵护

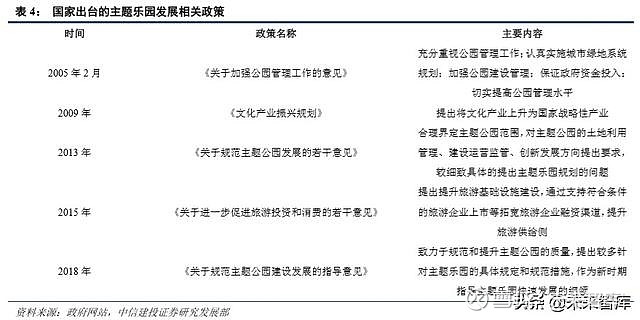

国家政策对于旅游和主题乐园行业的发展较为呵护,2018 年,国家出台《关于规范主题公园建设发展的指 导意见》,在主题乐园快速发展的时期直接就主题乐园的发展方式、质量和很多包括土地在内的细节操作问题作 出规范,也为新时期的我国的主题乐园发展指引了方向。另外,国家相关政策对于主题乐园及相关旅游产业的 发展也给予高度重视,为主题乐园市场快速发展创造良好外部条件。

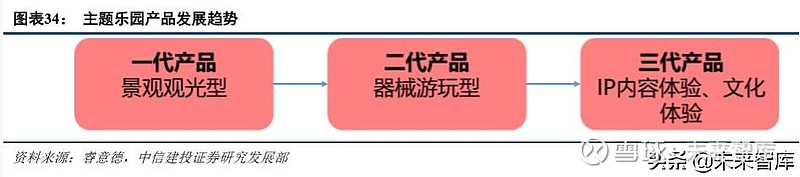

中国主题公园研究院将主题乐园按规模及相关标准,划分为特大型、大型和中小型几种,其中特大型主题 乐园占地面积 2000 亩以上或总投资 50 亿元以上,而我国目前符合主题乐园标准的仅超 300 个。我国主题乐园 的发展也经历了几个大的发展阶段,从上世纪 80 年代的深圳锦绣中华民俗村开始,国内的主题乐园进入成长期, 各个时代相对有比较有代表性的主题乐园,比如上世纪末的世纪之窗,新世纪的华强方特、迪士尼等等,过往 的主题乐园特征主要仍偏向游览和机械娱乐为主,未来互动性、体验性、科技化和沉浸化将成为主要趋势,并 且由单个 IP 培育的模式进一步延伸,整个主题乐园都将形成较强的品牌 IP。

(二)国内主题乐园现状及竞争力

1、上海迪士尼综合竞争力突出

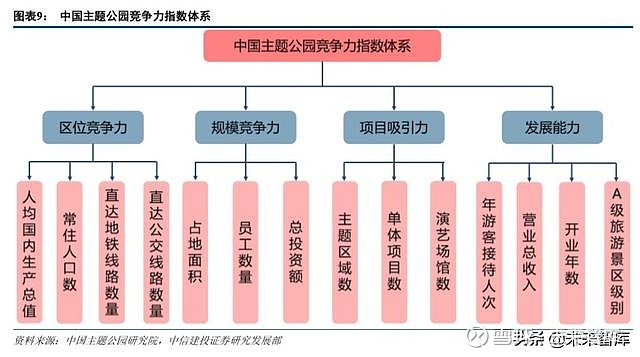

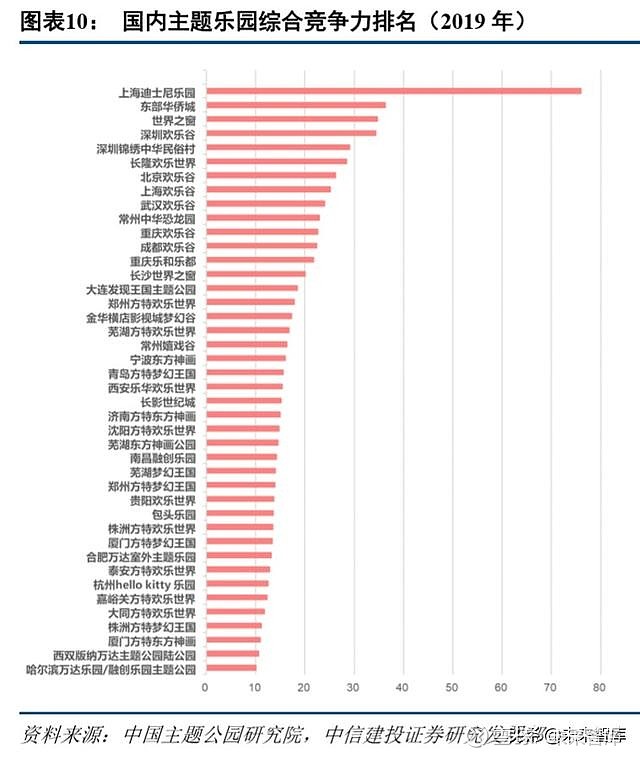

根据中国主题公园研究院最新研究,未来主题乐园的竞争优势将主要以区位竞争力、规模竞争力、项目吸 引力和潜在发展能力来衡量:

(1)区位竞争力。体现在所在城市为主题公园发展提供资源保障为其争夺市场的能力,主题公园作为定位 亲子游和周边游市场的重要产品,城市发展能力将深度为主题公园赋能。

(2)规模竞争力。主要体现在占地面积、投资规模等所共同塑造的规模效应,规模效应的竞争力在于为主 题公园导流、与其他社会和城市资源进行协同的能力较强,同时规模效应所带来的未来发展潜力和空间较大。

(3)项目吸引力。项目吸引力仍是主题公园较为核心的因素,主题公园本身强调 IP 和具有粘性流量的内 容形象,主题公园本身存在内容为王的属性。优质的主题乐园以及拥有高吸引力的乐园不仅拥有先进的硬件设 备,同时也在 IP 和内容培育领域有较长时间的积累和经验,而内容尤其是优质 IP 所形成的客户粘性非常高。

(4)发展能力。主要是主题公园后续的发展潜力,而这与现游客接待量,主题乐园发展时间以及周边资源、 评级等有较大的关系,发展能力也是主题乐园可持续经营的重要条件。

根据这一评价体系,目前国内主题乐园市场优质产品相对较集中,2016 年开业的上海迪士尼项目稳居综合 竞争力排名和项目吸引力综合排名的榜首,且领先优势较大。其他综合竞争力靠前的国内主题乐园包括东部华 侨城、世界之窗、深圳欢乐谷、深圳锦绣中华民俗村、长隆欢乐世界等,南部沿海地区较多。在项目吸引力方 面,长隆欢乐世界以及大型城市的几大欢乐谷产品竞争力较强。

从区域分布上来看,上海迪士尼作为目前国内主题乐园的绝对龙头,拥有很强的外溢效应和标杆意义,而 在前 50 名当中,华东地区的主题乐园数量则相对较少,南部沿海和北部沿海城市较多。

2、国内主题公园潜力巨大

中国的主题公园行业早期主要集中在南部沿海地区,例如华侨城较早进入并先后投资建造了深圳锦绣中华、 中国民俗文化村和世界之窗等主题公园,并借助这些主题公园进行地产开发。随后华侨城又投资建设了主题乐 园属性更加突出的欢乐谷,在 1998 到 2013 年间,在国内通过投资项目进行一定的扩张,形成一定的品牌效应, 但相较于国际一线主题公园品牌,其在产品多元化、延伸能力和新产品衍生等方面仍存在一定的差距。

过往中国的主题乐园行业普遍突出房地产属性而非旅游业和主题乐园本身的内容 IP 等,这与国内经济发展 水平以及主题乐园产业发展较晚有关系。由于主题乐园的开发和商圈的建立一定程度上会提升住宅物业价值, 过去存在往往配套地产物业开始盈利,很就容易出现主题乐园停止运营的现象。近年来,通过国家相关政策和 细则的进一步规范,该现象已出现明显好转,未来国内主题乐园或迎来新发展阶段。

我国主题乐园产业过往普遍缺乏本土自有 IP,且服务质量较低,盈利模式单一,内容同质化严重。在施工 建造上,也存在着设计施工效率低、游客体验不佳等缺陷。而 2011 年开始建造,2016 年开业的上海迪士尼乐 园一开业便成为我国主题乐园行业的重要标杆,获得良好的体验和口碑,预计同样具有世界影响力的北京环球 影城乐园通过精心设计,细致打造和准确定位,也将引领国内主题乐园市场发展。

除了迪士尼、环球影城之外,其他国际主题乐园巨头如乐高、六旗等也都积极尝试或逐渐进入中国市场。 在主题公园行业中,类似于迪士尼的“星战”、环球影城的“哈利波特”这样的世界顶级 IP,是具有绝对优势的, 加之海外龙头主题乐园公司多年经营积累下的运营全球主题公园的丰富经验,在国内发展具有一定的先发优势。

根据由 Euromonitor International 公司和世界旅游市场联合发布的报告显示,中国主题公园的收入将在 2020 年达到 120 亿美元,预计超过届时美国预测达到的 90 亿美元。中国的主题公园产业有望在近年成为全球 第一大市场。根据英敏特公司的报告,2017 年中国的主题公园的收入即突破了 60 亿美元,同比增长 27%,预 计到 2022 年将会达到 140 亿美元。

3、国内知名主题公园

(1)长隆欢乐世界

广东长隆集团有限公司于 1989 年成立,是一家集主题公园、豪华酒店、商务会展、高档餐饮、娱乐休闲等 营运于一体的世界级大型综合旅游企业。其旗下主要分为广州长隆旅游度假区和珠海长隆国际海洋度假区两大 业务版块。

广州长隆度假区主要包括长隆欢乐世界、长隆水上乐园、长隆野生动物世界、长隆飞鸟园、长隆国际大马 戏等园区,每年接待游客千万多人,在世界主题公园中位居前列。其中,长隆欢乐世界被誉为“中国新一代游 乐园的经典之作”——拥有全世界仅有两台的十环过山车,时速高达 110 公里/小时的超级大摆锤,包含爆破、 枪战、烟火、声光、机动设备、滑水、高空特技等多种特效的国际特技大型水陆空特效剧场,以及超大型 5D 探险游乐项目等的超级游乐园。

广州长隆旅游度假区目前包含多个主题乐园、演艺园区及酒店、餐饮等配套,业态综合性较强。长隆度假 区的模式在于乐园的游玩项目丰富且游乐设施和配套设施体验优质。长隆的主要园区包括长隆欢乐世界、长隆 野生动物世界、长隆水上乐园、长隆国际大马戏、长隆飞鸟乐园等,主要的酒店配套也包含长隆的 IP 和品牌效 应,包括长隆酒店、长隆熊猫酒店以及长隆香江酒店等。从长隆旅游度假区的核心项目来看,以长隆欢乐世界 为例,其游乐设施的丰富度、体验度、创新性以及整体园区设置和体验,均处于国内非常领先的地步,是大型 综合性旅游度假区的代表。

(2)华强方特

华强方特是近年来国内主题乐园品牌发展较为成功的一个。华强方特是一家主营从主题乐园创意设计、研 究开发、内容制作、施工建设、到市场运营全产业链的企业,秉承“匠心铸造文化精品,用心讲好中国故事” 的理念。根据《2018 年全球主题乐园调查报告》,华强方特旗下的主题乐园品牌——方特主题乐园,2018 年共 接待 4207.4 万游客,同比增长 9.3%,连续 3 年跻身全球五强。

华强方特已经在全国投入运营的有共有“方特欢乐世界”、“方特梦幻王国”、“方特东方神画”、“方特水上 乐园”、“方特东盟神画”、“方特丝路神画”、“方特国色春秋”等二十余个主题乐园品牌,并且已经形成特色文 化旅游品牌。华强方特主题乐园也已经输出到乌克兰等国家,开创了中国文化科技主题乐园“走出去”的先河。 预计华强方特将在 2020 年完成建成 30 余座主题乐园。

华强方特乐园拥有国内较为成熟和具有影响力的 IP——“熊出没”。在国内主题公园 IP 培育相对匮乏、缺 乏 IP 赋能手段、整体不够成熟的环境下,相对成熟的 IP 可以为其带来巨大的优势。

根据由 TEA 和 AECOM 联合发布的《世界前十主题公园》,在亚太地区主题乐园排名中,郑州方特欢乐世 界以年游客接待量 380 万位列第 17 名;宁波方特东方神画以 374 万游客接待量位列第 18 名;在亚太地区水上 乐园的排名中,华强方特旗下的芜湖方特水上乐园以 126 万的游客量位于第 2 名、郑州方特水上乐园位列第 12 名——方特水上乐园成为亚洲水上乐园中上榜数量最多的品牌。

(三)世界主题乐园发展概况

1、主题乐园类别多样

主题公园是根据某个特定的主题,采用现代科学技术和多层次活动设置方式,集诸多娱乐活动、休闲要素 和服务接待设施于一体的拟态环境塑造。现代主题公园以游乐休闲为目标,围绕既定主题营造游乐的内容与形 式,给游客新颖、全方位、综合性的休闲娱乐体验。目前根据市场来看,主要分为九大类型的主题公园。其中, 以游乐设备为主的综合游乐型和汇集自然人文景观的浓缩景观型较为多见。

2、历史悠久,潜力巨大

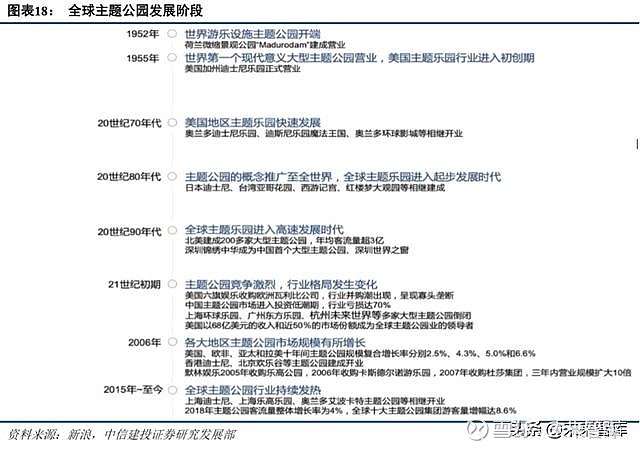

全球主题公园发展大体起步于上世纪中期,1955 年,迪士尼第一个主题乐园,美国加州迪士尼乐园开始营 业,标志着迪士尼线下乐园业务的开端,也代表着全球大型主题性乐园的诞生。20 世纪 90 年代开始,主题乐 园开始进入快速爆发期,90 年代北美建成 200 多家大型主题公园,我国国内也开始出现锦绣中华、世界之窗等 主题乐园的形式,主题乐园行业进入全面起步期。2015 年之后,全球主题乐园持续快速增长,并且呈现出主题 性、类型和差异化增多的趋势,游客对于主题乐园的需求越来越多样。

2018 年,全球前十大主题公园集团接待游客首破 5 亿,约占全球总人口的 7%,游客量同比增长 5.30%。且 近 6 年全球十大主题乐园接待人次也一直保持每年增长的态势,2012-2018 年全球十大主题乐园接待游客数量 CAGR 约 5.8%,每年的同比增速与 6 年整体的复合增长率均比较接近。未来几年预计该趋势仍将维持,尤其在 如中国等发展中国家。随着我国人均 GDP 突破 9000 美元,到达消费的快速爆发期,预计未来我国主题乐园的 渗透率及增速仍会进一步提升。

主题公园行业起源于欧洲,发展兴盛于美国,它随着时代的发展也逐渐从一种生活方式而转变为以娱乐为 目的的人造创意旅游场所。主题乐园以相对保持不变的旅游形态来满足不同旅游群体的需求,这就要求主题公 园拥有可持续性发展的性质。

根据相关研究,目前全球主题公园的竞争格局主要呈现为美、欧、亚三极化的发展态势。欧洲和北美的主题乐园市场已较为成熟,总体上进入了集约化和多样化发展阶段,而亚洲主题公园市场则快速崛起,步入了扩 张和选择发展的快速增长期。亚洲地区中,日本在主题乐园发展上走在前列,1983 年东京迪斯尼乐园开幕后, 日本成为亚洲最早引入西方主题乐园品牌的国家,此后亚洲地区的主题乐园市场快速发展,也先后落地一批有 代表性的主题乐园,包括 1989 年韩国的乐天世界、2001 年日本大阪环球影城、2005 年香港迪士尼、2010 年新 加坡环球影城以及 2016 年上海迪士尼都依次成立开业。目前全球主题乐园的发展包括以下主要特征:

(1)龙头优势集中。主题乐园游客量的 Top25 榜单中有 18 家主题乐园连续 10 年上榜。2006 年至 2015 年 这十年间,Top25 主题乐园的游客总人次从 1.87 亿增长到 2.36 亿,年均增长率达 2.6%。

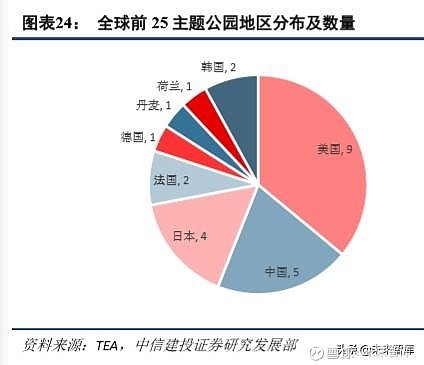

(2)亚太地区已成为发展重心。亚太地区的主题乐园市场份额已从 2006 年的 35%增长到 2015 年的 42%, 而北美市场却从 2006 年的 52%跌落到 2015 年的 47%。从全球排名前 25 名的主题乐园来看,亚太地区的主题乐 园数量已经超过北美地区,在前 25 名主题乐园中占据 11 席。

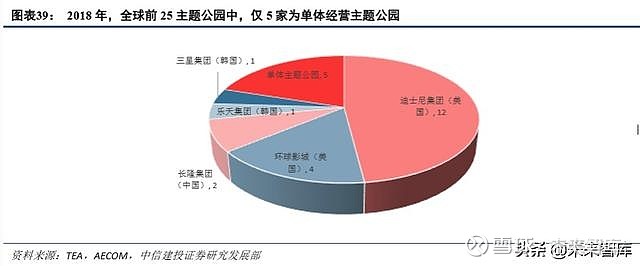

(3)少数龙头占据主要市场份额。目前全球主题乐园市场的主要市场份额仍操控在几大运营商手中。而如 迪士尼乐园和环球影城乐园这两者都是美国主流媒体品牌下的旅游产品,也是以最有影响力的公司旗下出品的 电影(或购买版权)为主题公园 IP 创意内容,产业链协同所带来的护城河优势较为深厚。

3、全球主题公园头部效应强

2018 年,全球前十大主题公园集团接待游客首破 5 亿,约占全球总人口的 7%,游客量同比增长 5.30%。 且近 6 年全球十大主题乐园接待人次也一直保持每年增长的态势, 2012-2018 年全球十大主题乐园接待游客数量 CAGR 约 5.8%,每年的同比增速与 6 年整体的复合增长率均比较接近。未来几年预计该趋势仍将维持,尤其在 如中国等发展中国家。随着我国人均 GDP 突破 9000 美元,到达消费的快速爆发期,预计未来我国主题乐园的 渗透率及增速仍会进一步提升。

全球主题公园行业龙头基本稳定,十大主题公园集团和排位与 2017 年基本保持一致,迪士尼集团以 1.57 亿总入园人次位居榜首。中国三大主题公园增速领跑全球,华侨城、华强方特和长隆集团保持在全球主题公园 集团第四、第五和第六名,2018 年接待总入园人次增长率均突破 9%。

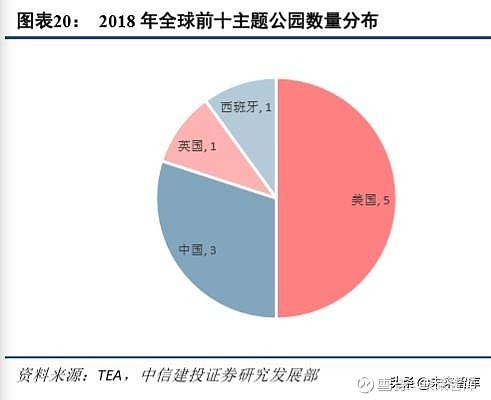

美国是目前全球最大主题公园市场,在全球十大主题公园集团中,共 5 家美国公司,2018 年 5 家公司共接 待接待游客 2.88 亿人次,占全球前十主题公园集团总接待量的 57.44%;其次为中国,2018 年中国主题公园集 团不仅保持了高速增长,且入围了 3 席,游客接待量占比为 25.20%;此外英国和西班牙各入围一家,游客接待 量分别占比 13.37%和 4.17%。

预计 2020 年,美国主题乐园收入 90 亿美元,中国主题乐园将超越美国成为全球第一大市场。根据英敏特 发布的《主题公园 2017》,中国 2017 年主题乐园市场的零售额达到 395.45 亿元人民币,并受益国内旅游市场的 全面繁荣开启,预计在 2017-2022 年间以 17.7%的年均复合增长率高速增长,到 2022 年达 892.39 亿元。我国主 题乐园业态近两年预计仍将维持较高速增长,在投资占比当中,游乐园仍是目前的主要类型,以机械设备项目 游玩为主,这也是过去一段时间我国主题乐园发展的主要形式。在新型主题乐园中,文化园、科普教育、体验 类也逐渐增长。

2018 年,北美、拉丁美洲、亚太、欧洲、中东及非洲地区的主要市场,主题公园入园人次整体增长率均为 4%左右。总体增速维持的比较稳定,全球前 25 的主题乐园中,迪士尼动物王国、长隆海洋世界、长隆欢乐世 界的游客量增长超过 10%。两个长隆主题乐园均位于中国,另外美国本土的迪士尼乐园表现也较为出色。上海 迪士尼和香港迪士尼 2018 年游客同比分别增长 7.3%和 8.1%,表现优异,迪士尼的 IP 效应充分凸显。

在 全球前 25 主题公园中,美国占据 9 席,总游客量达 1.17 亿人次,占全球前 25 主题公园集团总接待量的 46.23%,是目前全球最大主题公园市场;其次为日本,入围的 4 家主题公园集团游客量达 0.53 亿人次,占全球 前 25 主题公园集团总接待量的 20.95%。

4、全球知名主题乐园

全球主题乐园行业的龙头基本保持稳定发展,2018 年迪士尼集团以 1.57 亿总入园人次位居榜首,如迪士尼 和环球影城这种凭借大量优质 IP 塑造护城河的主题乐园在全球市场拥有较强统治力。根据《2017 年全球景点游 客量报告》,迪士尼和环球影城品牌主题乐园占据全球游客量 TOP10 榜单所有名额。

由于迪士尼和环球影城旗下拥有着众多实力雄厚的电影公司、动画公司及电视网络公司,而影视公司对于 IP 的赋能能力超强,这使得迪士尼公园和环球影城能够掌握庞大数量并且粘性较强的 IP 资源,通过开发营销渠 道让全世界数百万消费者成为游客,导流进入主题公园。

(1)迪士尼

华特迪士尼公司是一家多元化的全球娱乐公司。业务范围包括媒体网络、主题公园及度假区、影视娱乐、 消费产品及互动媒体四个部分。成立近百年的迪士尼公司在多个领域已成为行业翘楚,2018 年全球授权商 Top150 的名单中,迪士尼以 530 亿美元授权商品零售额排名第一;2018 年全球媒体品牌价值 25 强排行榜中, 迪士尼位居榜首;同时迪士尼在品牌领域也有很强实力,2018 年 12 月世界品牌实验室编制的《2018 世界品牌 500 强》揭晓,迪士尼排名第 23。公司主要参股子公司包括 ABC Holding Company、Pixar、Marvel Entertainment、 Marvel International、Marvel Studios、Lucasfilm Entertainment Company、Imprint 等,以及其他主题乐园业主和 管理公司等。作为一个全面的综合性娱乐巨头公司,迪士尼公司的业务涉及到的方面也很多。

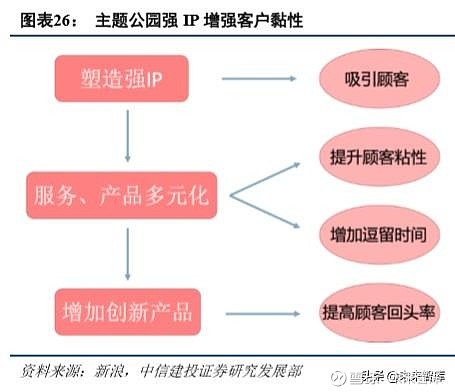

强大的 IP 是迪士尼的核心竞争力。迪士尼公司增强 IP 的方式分两种:自主创新开发+并购。公司自主创新 的 IP 多基于深入分析细分市场的基础上,围绕爱与家庭的主题,对儿童、女性市场需求精准把握;同时为覆盖 缺失的男性 IP 需求市场,公司针对性收购漫威、卢卡斯影业,塑造英雄人物形象,增强对男性的吸引力,进一 步强化迪士尼的品牌影响力。通过对细分市场的深入剖析,迪士尼逐步扩大自身的消费者覆盖度,并逐步形成 完善的 IP 细分体系。

迪士尼不断更新迭代。迪士尼公司长期坚持“三三制”,每年淘汰 1/3 的硬件设备,新建 1/3 的新概念项目, 不断创造新鲜血液。每年补充更新娱乐内容和设施,自身 IP 积极与当地特色文化相融合,使产品保持吸引力, 不断给游客新鲜感,印证公司口号“永远建不完的迪士尼乐园”。

(2)环球影城

环球影城是美国 NBC 环球公司旗下的世界大型电影、电视制片厂以及以电影主题材为主的主题公园。目前 全球已建成四大园区。作为再现电影主题的游乐园,园内以多部大制作电影为主题的景点能够使游客置身于电 影历史、现场表演、特效专家制作的电影特技和视觉特技当中,为游客带来了独特的游乐体验。环球影城园区 主要包括四大功能版块:影视棚、影视广场、影视游览区以及娱乐中心。2015 年其全球游客人数达 4488 万, 较 2014 年增长 11.79%,同时 2015 年收入增长 20.5%。2016 年,环球影城总收入达到 49.5 亿美元。

(3)华纳兄弟

华纳兄弟娱乐公司成立于 1918 年,是全球最大的电影电视娱乐制作公司之一。华纳兄弟旗下不仅有蝙蝠侠、 超人、神奇女侠等世界闻名的 DC 漫画超级英雄 IP 形象,同样还有其他定位丰富的 IP 形象,如主要定位亲子的 猫和老鼠、史酷比、摩登原始人等。并且如《指环王》、《权力的游戏》、《生活大爆炸》等一系列深入人心的影 视剧也为华纳兄弟旗下 IP,华纳兄弟与迪士尼及环球影城的 IP 培育有异曲同工之处,也是世界级主题乐园的重 要发展路径之一。

截至目前,全世界共有三家华纳兄弟电影世界主题公园。其中,昆士兰黄金海岸华纳兄弟电影世界于 1991 年 6 月开业,目前为威秀集团旗下主题公园公司所有运营,为澳大利亚重要的以电影为主题的乐园。马德里华 纳主题公园于 2002 年 4 月开业;阿联酋阿布扎比华纳兄弟电影世界于 2018 年 7 月开业。

(4)默林集团

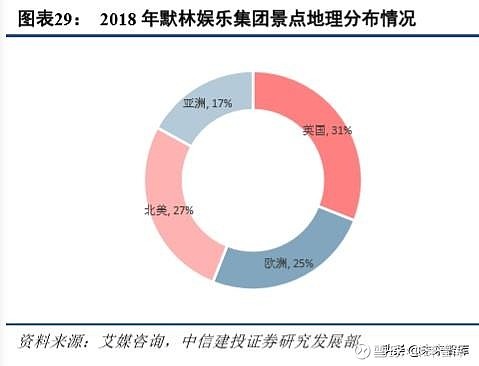

默林集团成立于 1999 年,是英国著名的家庭娱乐经典营运公司,也是全球第二大旅游经典营运公司。2005 年默林娱乐集团收购乐高乐园,2006 年收购 GardalandLEYAUN,2007 年收购杜莎集团。通过一系列的大型成 功收购,莫淋雨了营业规模迅速扩大了 10 倍,成为仅次于迪士尼的世界第二大娱乐集团。目前,默林集团在全 球范围内接待游客数量位居世界第二,仅次于迪士尼集团。年游客量从 2014 年后,均超过 6000 万人次,2012 年至 2016 年期间,接待游客量年均增长率为 4.2%。

作为紧随迪士尼的主题乐园龙头,默林娱乐是全球第二、欧洲第一的家庭景点娱乐行业领导者。2018 年, 集团营收达 16.53 亿英镑,仅次于迪士尼集团。

默林娱乐集团在家庭景点娱乐行业拥有多元化 IP 品牌和较强竞争优势。默林娱乐集团三大运营板块包括短 途游景点、乐高乐园和度假主题公园,其也同样通过原创、并购以及授权合作等方式囊括了一批全球最为知名 的 IP 品牌矩阵,包括杜莎夫人蜡像馆、乐高、SEALIFE、小猪佩奇等,2018 年旗下景点数量达 127 处,覆盖全 球 4 大洲的 25 个国家。

默林集团游客量逐年提高,2018 年达 6700 万人次。从市场份额上来看,2018 年,默林娱乐占全球前十集 团市场份额的 13.34%。过去十年中,默林娱乐在全球主题公园市场持续位列第二,且在全球前十中市场份额占 比一直以来保持在约 14%的水平,展现了稳定的吸引客流能力。

(四)主题乐园发展特征

1、主题乐园发展特征

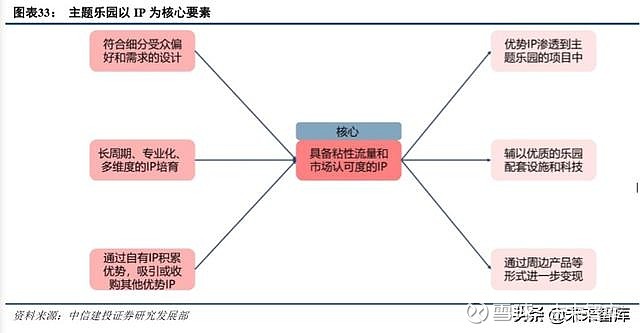

主题乐园的核心竞争力是拥有较高认可度的 IP。该 IP 可以为人物、品牌或其他各种元素,而成熟 IP 的培 育需要较长的时间。迪士尼通过成立以来近百年的深耕和培育,创造出一个难以匹敌的 IP 王国,除了其独具慧 眼的兼并收购大量成熟 IP 外,更多源自成立初期其对于 IP 的创造和良好的培育体系。而目前很多主题乐园, 更多的元素仍然是以机械设施和科技体验为主,部分 IP 的元素设计较粗糙,且基本没有培育和市场认可,则距 离“主题乐园”的概念相去甚远。

主题乐园类型较丰富。主题乐园的类型包括影视乐园、特色文化乐园、特色产业乐园、动物主题乐园、科 技主题乐园等等,主题类型较丰富。整体上对于 IP 的塑造以及体验度的改进要求更高。

2、亲子游快速崛起成重要出行方式

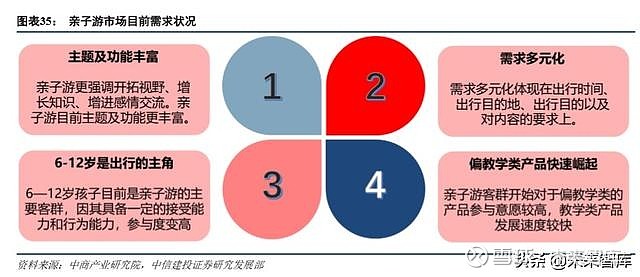

家庭出游成为主题乐园游的主导出行方式。以我国为例,二胎政策放开、家长对陪伴孩子的重视、家长对 孩子性格培育和综合品质培育的重视、社会竞争的日益加剧以及其他适宜亲子游发展的因素共振,使得亲子游 需求快速膨胀。而主题乐园多建设于市区,具备较强的周边游、短途游的属性,成为亲子游最主要的目的地之 一。

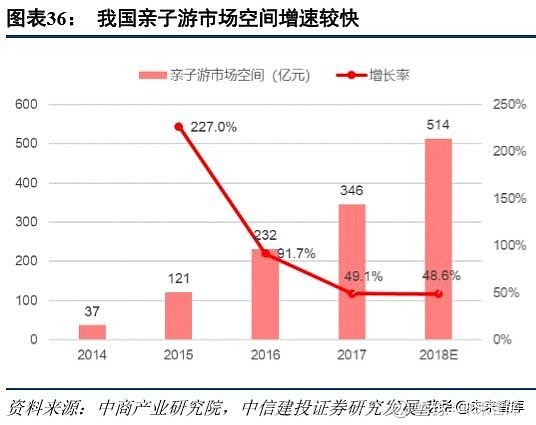

亲子游市场规模增速较快。我国亲子游市场目前相比于整体旅游市场,规模仍然非常小,渗透率较低,按 照 2018 年的数据,我国国内旅游收入 5.13 万亿元,而亲子游市场渗透率仅约 1%。但自 2014 年至 2018 年, CAGR 高达约 93%,且预计市场空间仍有较大的成长空间。从出游天数来看,3-5 天的占比达到约 60%,为最常见的 选择,5 天以上的占比约 33%,占比也已达三分之一。总体上亲子游的出游时间相对较长,可搭载的旅游内容 相对更加丰富。

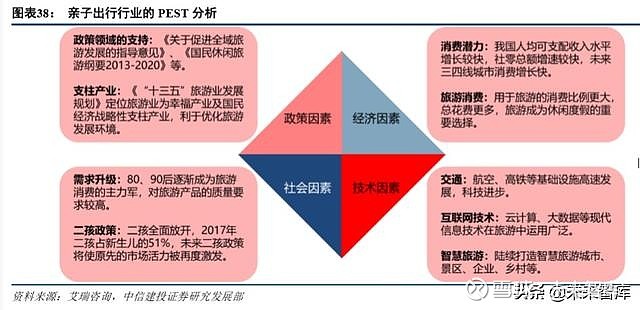

从政策、消费潜力、社会因素与技术因素等角度,亲子游均具备较好的发展前景。亲子游与其他旅游项目 有所不同,是集认知、教育、亲情、休闲与一体的旅游方式。以我国为例,从政策角度来看,旅游行业近些年 一直是国家政策重点支持发展的行业,细分到亲子游,由于二胎政策放开,以及对于亲子培育要求提升,亲子 游产业的发展也与国家宏观政策高度吻合。近几年,国家出台、颁布了多项旅游政策,大力发展旅游业,兴建 各具特色的游乐场、度假村,也为亲子游的发展提供了很大的便利;从经济发展角度看,人均可支配收入的提 升以及消费结构中,旅游消费成为休闲消费的重要趋势等,也促使亲子游快速发展;用户端的需求,以及技术 因素的进步,都为亲子游的快速发展奠定了良好的外部条件。

3、全球主题乐园预计维持扩张趋势

主题公园市场进入稳定增长期。未来,随着以中国为代表的发展国家在人均可支配收入上的快速提升,逐 渐达到主题乐园消费快速爆发的时段,其将成为未来主题乐园产业总体规模继续扩张的强大动能。发达国家主 题乐园业态也存在升级过程,对于 IP 的深耕、内容性和沉浸式体验度的需求,以及对于科技元素的应用,也使 得主题乐园的类型和风格各异,细分市场仍然存在较大的扩张空间。

主题公园集团化趋势明显,异地扩张提速。单体主题公园的辐射范围主要以 3 小时车程范围的本地居民和 周边游客为主,品牌影响力更大的主题公园具备更强的吸引力、内容更新能力和客源辐射半径。2018 年,全球 前 25 主题公园中,所有主题公园均背靠集团。

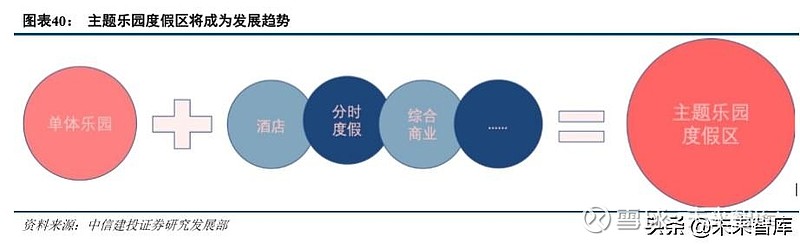

传统设备型主题公园正向度假区综合体模式转变。为提高盈利能力,度假区模式能显著提升散客比例、客 单价及游客停留时间。奥兰多迪士尼度假区模式是典型的度假区经营模式。“主题公园+酒店+分时度假+商业综 合体”的经营模式为奥兰多迪士尼乐园增添较强的度假属性,功能设施的完善将有效提升区域承载力,利于延 长消费时间。

(五)主题公园运营模式选择

1、重资产行业,模式多样化

主题公园属于重资产行业,前期开发建设和期间运营都需要较大规模投资,而主要盈利模式为门票及园内 二次消费,回收周期总体较长,企业资金压力较大。主题公园品牌所有者也可考虑轻资产运营模式,虽收入较 少,但风险更低,具备长远发展潜力。轻重资产运营模式的选择和结合有利有弊,需要运营者综合考虑。

重资产投入大,控制强,异地经验弱。对于主题乐园的运营公司来说,自建的模式偏重资产,优势在于对 乐园的控制力较强,乐园内容运营、内部制度和人员的管理、设施维护、配套的搭建有更强自主权,也利于对乐园质量进行控制。但缺点在于资产较重,前期投入较大,对于公司的现金流影响较大。另外,如若进行全球 范围的扩张,会因缺乏异国运营和跨国政策、文化等领域的摩擦成本而产生较大的经营风险。

轻资产投入小,收益稳,控制力较弱。轻资产的模式主要通过品牌输出进行,通过给予品牌的使用权,优 势在于不需要太多资金投入,且通过收取特许经营费用,收益较为稳定。缺点在于对主题乐园的管控能力较低, 不利于标准化服务和品质等方面的控制,并且如若主题乐园运营较为成功,采取轻资产模式的授权方所分利益 会受到较大影响。

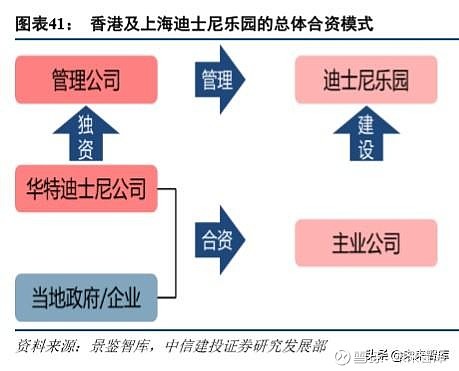

合营模式是相对比较常见的一种方式,如迪士尼等主题乐园的海外扩张越来越多采取此模式。合营模式一 方面能够较好保证主题乐园公司本身对乐园拥有一定控制权,也能够获取更多的利益。另一方面,也一定程度 上降低了前期投资的成本,缓解财务压力。更为重要的是,与当地的政府或较有实力的企业合作,也能充分利 用其对于当地政策法规、文化民俗、市场特征等的熟悉程度,有利于主题乐园的异地扩张取得成功。

2、趋向合资扩张,共享海外红利

迪士尼在美国本土以外扩张主要通过许可经营和合资模式进行扩张。迪士尼的第一个海外项目东京项目, 公司采取了风险相对较小的许可经营模式经营,东京迪士尼最终取得了相当出色的经营效果。此后,为更多参 与利益分享,迪士尼在巴黎、香港和上海的项目都采取了合资的模式,巴黎项目以及香港项目是直接与地方政 府签订协议,而上海项目是与大型国企签约。主要的模式是公司与合资公司所成立的主业公司负责乐园的建设, 迪士尼公司独资的管理公司,负责对乐园进行管理运营,以保证园区运营的稳定性。

IP 为核心优势使公司具备合营及授权的基础。由于迪士尼核心竞争力更多在 IP 和 IP 产业链贯通,使其具 有合营或特许经营的基础,其运营能力相较于 IP 的优势较小,故合资一定程度上仍能保持公司的正常运营。

(六)主题公园主要发展趋势

1、主题乐园需要专业化的管理

主题乐园与传统游乐园存在较明显的差异,其对于 IP 和主题更为依托,而优质的 IP 也确实对客流产生极 强的粘性和导流效应,主题乐园赛道要求运营商和企业对于产业链的协同配合以及品牌和IP的赋能更加专业化,必然需要专业且有经验的主题乐园管理团队,而未来,主题乐园管理能力对于 IP 的赋能和由此产生的差异化优 势将更为凸显。

2、主题乐园的标杆作用更突出

主题乐园目前较多依托于大型集团,如迪士尼、环球影城等大型主题乐园均依托于其背后的娱乐或影视集 团,乐园优质的旅游内容也更多来源于其集团较长发展历史所培育和形成的 IP 及文化等优势,并且集团通过自 身多业务协同的推进,对主题乐园内容进行优质的赋能。目前大型集团的主题乐园普遍具有标杆和展示作用, 作为自身优质 IP 的集中展示地或品牌文化的宣传窗口,更加精致化、高端化、全面化,且背后更多包含对内容 的运作和积淀。

3、主题乐园的产业链延伸效应凸显

目前国内主题乐园都呈现出较强的产业链延伸趋势,由于主题乐园业态自身属性能够很好针对亲子游和周 边游市场,而这些需求有望在未来的国内旅游市场成为刚需。同时,主题乐园业态包含娱乐、休闲度假配套、 餐饮、影视传媒、周边产品销售、内容创作及制作等许多环节,可良好对接产业链上下游,提供强大的协同效 应。未来通过主题乐园连接产业链上下游能够产生较大潜在价值,并且能够较好实现休闲娱乐产业的 O2O 等目 标。

三:核心竞争力:四位一体深度塑造品牌价值

(一)产业链协同布局完善

营收分布全产业链。环球影城主题公园在游览部分的收入只占业务总收入的 30%,剩下的 70%来自于与公 园娱乐设施联动的相关产业,并且这一部分收入已经超过其他主体业务收入,成为公司最重要的收入来源。这 也契合主题乐园产业可以与其他上下游产业良好对接的特点。

层次分明的产业链结构。环球影城主题公园作为较成功的主题乐园旅游产品,其内部设施和各项旅游服务 都已经基本搭配完善且经过了合理差异化的布局,其完备的产业链共分为三个层次,分别为核心层、积聚层以 及衍生层,可以为游客提供食、住、行、游、购、娱六个方面的服务。核心层聚焦园区经营层面内的问题,包 括园区主题的建设及打造,相关的娱乐内容和设施等;积聚层聚焦园区二次消费及衍生娱乐内容等业态,包含 文娱演艺等内容,还包括购物中心、度假休闲及酒店等配套设施,提升停留时间和二次消费总额;衍生层主要 聚焦下游营销及品牌经营,包括知识产权产品、电影电视、媒体及教育等方面。

环球影城主题公园是根据各种设施的差异化、个性化以及功能性进行的空间布局,使得园内各部分可以完 美地进行互动,为游客们提供了全方位的体验,在食、住、行、购物、游玩和娱乐六大方面自由选择、组合, 满足个性化需求。例如奥兰多环球影城主要由两个主题乐园、一条步行街、多个园内酒店和环球城市大道组成, 每个部分都是以自己个性鲜明的特点分布于影城内部,游客可以在游玩过程中根据自己的需求自由搭配。

延伸产业链服务及周边产品。环球影城的商标是 UNIVERSAL,所以环球影城生产了很多印有 UNIVERSAL 或者明星任务的衍生产品,例如体恤衫、运动鞋、眼镜、帽子和毛绒玩具等。同时,环球影城还从旅游、服务、 交通多种行业出发,涉及广告、发行、印刷、信息、出版、网络传输、视频制作、影视制作等多家企业,达到 了进一步延长产业链的目的,帮助实现了经营规模扩张。

(二)营销及运营模式打造乐园特色

1.多层次打造沉浸体验

以好莱坞环球影城为例,好莱坞环球影城分为上园区和下园区,通过建立精致的院墙和场馆进行物理分隔, 使得一个个主题乐园成为独立“王国”。上园区包括神偷奶爸小黄人主题乐园、行尸走肉主题乐园、水世界主题乐园、辛普森之家主题乐园、哈利波特主题乐园、功夫熊猫主题乐园等;下园区内主要有变形金刚主题乐园、 木乃伊复仇主题乐园和侏罗纪公园等。

在沉浸感的设计上,主要通过铺垫、高潮、延伸三个步骤来进行层次渗透。铺垫阶段利用建筑、模型等方 式来作为沉浸式体验的基础,高潮阶段主要是通过游乐设施加以实现,延伸阶段则涉及到二次消费、餐饮零售 等环节以及 IP 周边产品及下游其他服务等。(1)沉浸感的“铺垫”。“铺垫”部分主要由三个部分组成:建筑、 模型;影像、音效;角色模拟。建筑包括乐园中的如街道、小镇、城堡、房子等,也是构建了沉浸式体验的场 景和基础;模型不仅包括影视剧中人物形象模型,也包括场景中会涉及到的各式机械、器具等。影像和音效主 要作用在于通过电子和数字等科学技术方法制造虚拟影音效果。角色模拟部分主要通过工作人员 cosplay 影视剧 中经典人物。通过一个个熟悉的场景,激发和唤醒游客自身的代入感;(2)沉浸感的“高潮” 。“高潮”阶段主 要依托主题乐园中的核心游乐项目来加以实现,通过大型娱乐设备带来感官直接刺激,为游客制造沉浸感的瞬 间爆发过程; (3)沉浸感的“延伸”。二次消费是游客沉浸感延伸的重要体现。例如 IP 周边对消费者的粘性较 高,很多 IP 周边只能在环球影城中的商店买到,比如霍格沃茨魔法学院的校服和魔杖。技术不断进步将更加提 升延伸阶段的沉浸感,例如游客可以使用买到的魔杖对着霍格莫德村商店的魔法橱窗施展魔法,直接提升购物 体验。

好莱坞环球影城各个主题乐园并不是在简单地做主题影视作品情节的简单复制,而是尽可能在核心项目中 进行设计,试图打造全新故事线,力求让每位游客都能经历几分钟或十几分钟的全新冒险故事,并且通过先进 的技术手段来加以保障和提升,让每位观众和游客体验到自己是主角,有中心感。在这些冒险项目中,游客将 会依照环球影城设计的剧本进行,这种沉浸感也普遍给游客带来价值层面的认同。

2.构建多层次消费体系

环球影城的商店一共分为三级,致力于把握住游客的沉浸感创造二次消费机会。

第一级体系主要由各个主题乐园中的商店和餐馆构成,这些商店和餐馆只售卖该主题乐园 IP 的周边产品, 包括卡通人物公仔、服装、场景中出现的关键道具和食品等,作为园内消费的基础;第二级体系的主体是环球 影城内部多家商店,其也会主要以售卖 IP 周边产品为主;第三级体系主要由开在环球影城外部的商店构成,这 些商店售卖的产品与第二级体系中的商店一致,在出入主题乐园的要道上,既可以起到导流的作用,同时也方 便出园的游客能继续贡献购买力。

(三)IP 效应筑高壁垒

……

(报告来源:中心建设证券)

获取报告请登陆未来智库www.vzkoo.com。