如需原文档,请登陆未来智库www.vzkoo.com,搜索下载。

一、高分子助剂与高分子材料高度关联

1.1 高分子助剂在材料中扮演着重要的角色

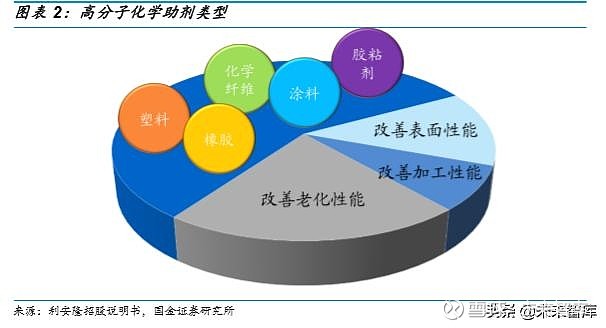

高分子材料通常指合成高分子材料,可划分为塑料、橡胶、涂料、化学纤 维、胶黏剂五大基础类材料,以及其他高分子基复合材料。高分子助剂是 指为改善高分子材料加工性能、改进物理机械性能、增强功能或赋予高分 子材料某种特有应用性能而加入目标高分子体系中的各种辅助物质。

高分子助剂是高分子材料不可或缺的一部分。高分子助剂在高分子材料生 产、储运、加工、使用过程中扮演者重要的角色,几乎每一种高分子材料 各方面性能的实现依赖于相对应的化学助剂。高分子材料性能和化学助剂 使用种类之间呈现明显的正相关性,分子材料要求实现的性能越优越、越 复杂,其需使用的化学助剂种类就越繁杂。高分子材料化学助剂按照实现 的功能可划分为:改善加工性能类、改善机械性能类、改善表面性能类、 改善老化性能类等细分行业。其中,能够改善高分子材料的原有性能,并 可赋予高分子材料抗热氧化、抗光氧化功能等抗老化功能的化学助剂被称 为抗老化助剂,主要为抗氧化剂、光稳定剂两大类别。

1.2 高分子助剂行业的发展依赖于下游高分子材料的发展

下游高分子材料的迅速发展带动助剂行业的需求增长。2018 年我国塑料制 品年产量 6042.10 万吨,9 年复合增速 3.38%;我国合成橡胶年产量 559 万吨,9 年复合增速 8.18%;我国涂料年产量 2018 年 1780.94 万吨,9 年 复合增速 7.73%;我国化学纤维年产量 5011 万吨,9 年复合增速 7.11%; 我国胶黏剂 2018 年产量 867.57 万吨,9 年复合增速 8.82%。

未来下游增速依然保持较高水平,市场空间广阔。根据《塑料加工业“十 三五”发展规划指导意见》确定的“十三五”目标,塑料制品年均增长率 达 4%;合成橡胶工业生胶生产耗用量年均增长 6%以上;化纤产量的年均 增长 3.6%;涂料产量年均增长 5%;胶粘剂年均产量增长 7.8%。

二、抗氧化剂

2.1 抗氧化剂主要的应用领域是塑料和橡胶

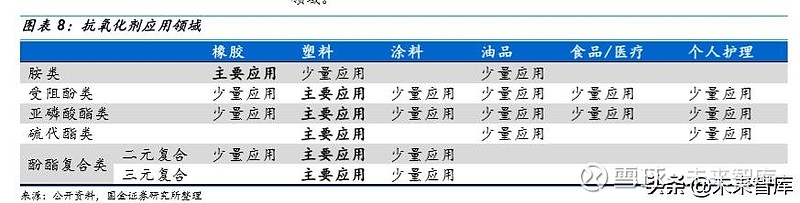

抗氧化剂是指对高聚物受氧化并出现老化现象能起到延缓作用的一类化学 物质。仅少量抗氧化剂的存在就可延缓或抑制聚合物氧化过程的进行,从 而阻止聚合物的老化并延长其使用寿命。抗氧化剂主要应用于塑料和橡胶 领域。

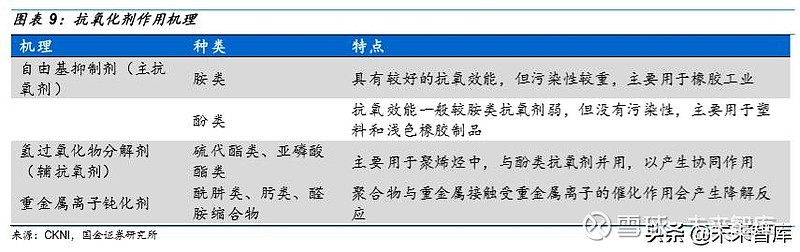

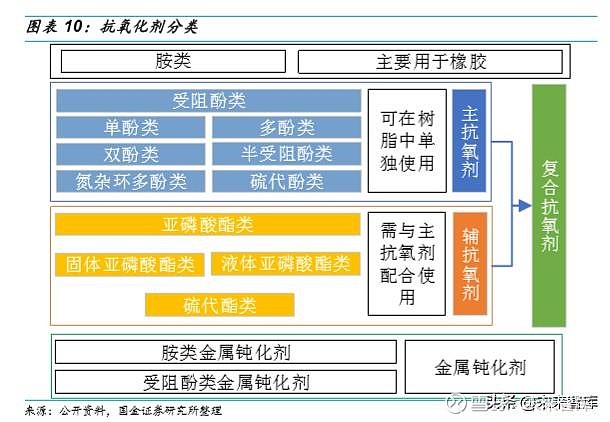

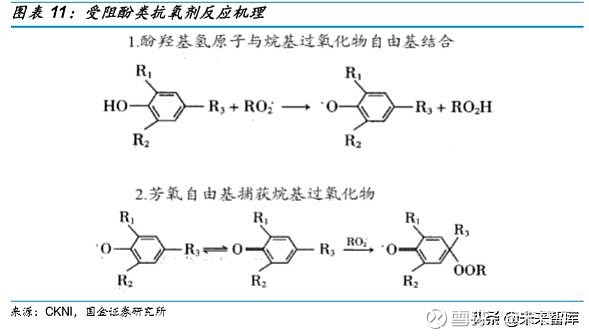

抗氧化剂按照作用机理可以分为自由基抑制剂、氢过氧化物分解剂和重金 属离子钝化剂。

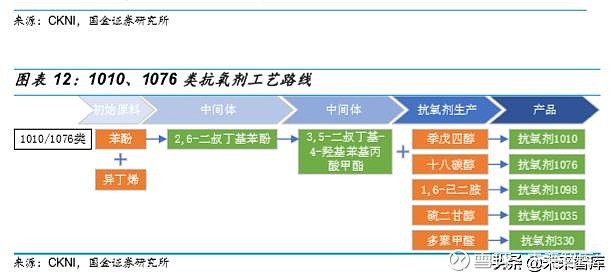

受阻酚类抗氧剂属于链终止型抗氧剂,其抗氧功能主要来自终止氧化链的 增长。受阻酚类抗氧剂原料主要是苯酚、异丁烯、季戊四醇、十八碳醇等。

亚磷酸酯类抗氧剂属于氢过氧化物型抗氧剂,其抗氧功能主要来自于将聚 合物氢过氧化物还原为醇而降低其自由基反应活性。亚磷酸酯类抗氧剂原 料主要是苯酚、异丁烯、三氯化磷、季戊四醇等。

硫代酯类抗氧剂也属于氢过氧化物型抗氧剂,其抗氧功能也来自于可将聚 合物氢过氧化物还原为醇而降低其自由基反应活性。硫代酯类抗氧剂原料 主要是丙烯腈、硫化钠、月桂醇、硬脂醇等。

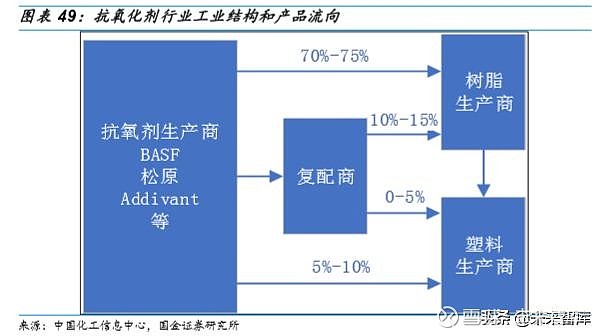

2.2 发达地区消费市场成熟,供应商集中在少数知名企业

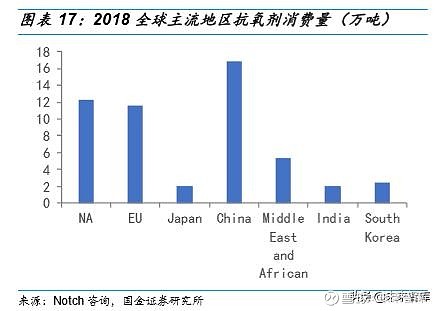

根据 Notch 咨询及中国知网等公开资料数据,2018 年全球主流地区抗氧 化剂消费量约 52.38 万吨左右,中国抗氧化剂消费量约 16.82 万吨左右 (备注:不包括胺类抗氧化剂) 。从地区来看,目前亚洲抗氧剂生产量占全 球总量的 50%-60%,厂家主要集中在中国、印度、中国台湾、韩国及日本。 中国抗氧剂生产量在亚洲占比 30-36%,在全球占比 18%,是亚洲乃至全 球的重要市场。全球抗氧剂主要生产厂家 50 多家,但行业集中度较高,主 要集中在巴斯夫、松原、Addivant 等知名企业。

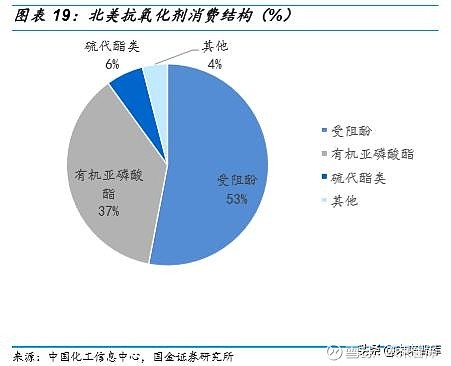

在北美抗氧剂市场中,受阻酚是塑料中使用量最大的抗氧剂品种。从生产 企业来看,BASF 是最大的生产企业,占据了受阻酚类抗氧剂的绝对主导 地位,市场占比达到 70%; Addivant 公司是亚磷酸酯领域的主导者,市场 占比 50%。

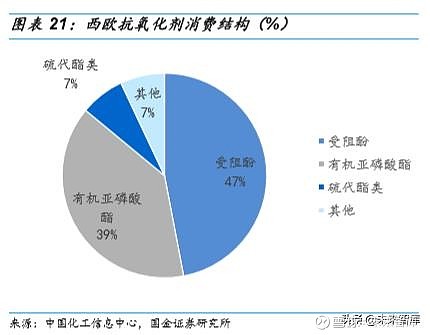

西欧抗氧剂市场中,受阻酚占塑料中抗氧剂消费量的 47%,有机亚磷酸酯 类抗氧剂占抗氧剂总消费量的近 40%。从生产企业来看,BASF 和 Addivant 两家企业占据了西欧抗氧剂市场大部分份额,其中包括 70%的受 阻酚类市场和 80%的亚磷酸酯类市场。

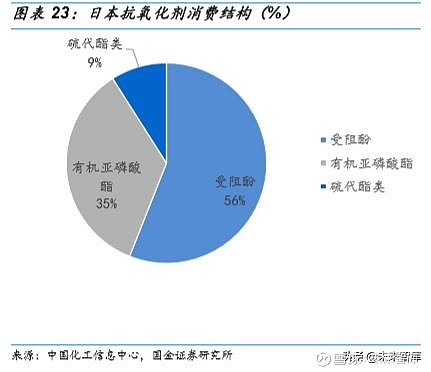

日本塑料抗氧剂市场中,受阻酚类和亚磷酸酯类各占比 56%和 35%。日本 拥有全球最先进的抗氧剂品种和生产技术,ADEKA 公司和住友化学是日本 受阻酚抗氧剂主要的生产商,生产的产品种类多样,包括受阻酚类、有机 亚磷酸酯、硫代酯类等。

2.3 中国企业产品单一,竞争格局较为分散

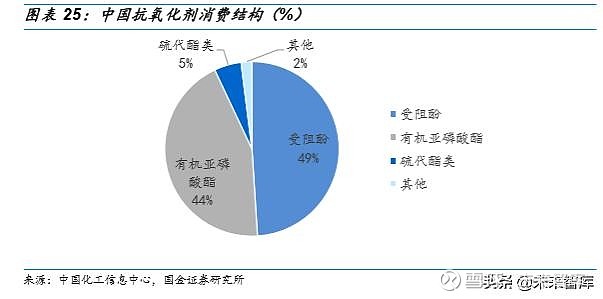

中国抗氧化剂消费结构以受阻酚和有机亚磷酸酯为主,各自占比约 49%和 44%。中国抗氧剂生产厂家众多,大部分抗氧剂生产企业以生产受阻酚类 抗氧剂为主,产品种类较为单一。从企业来看,其中金海雅宝、松原百孚、 巴斯夫高桥均是合资企业,具有先进的技术和生产管理经验;营口风光和 临沂三丰产品主要供应中石化、中石油体系,市场份额较为稳定;而利安 隆等其他企业凭借灵活的机制和销售渠道不断开拓海外市场,并且逐步切 入塑料、橡胶、涂料市场,实现多元化发展。伴随着下游烯烃行业的快速 发展,预计未来,有资金优势和技术实力的企业将脱颖而出。

三、光稳定剂

3.1 塑料行业是最主要的应用领域

光稳定剂是抑制或减缓由光氧化作用引起的高分子材料发生降解的助剂。 主要应用于塑料、涂料、橡胶、化学纤维、胶黏剂等高分子材料及其他特 种高分子材料,其中塑料是最大的下游应用领域。

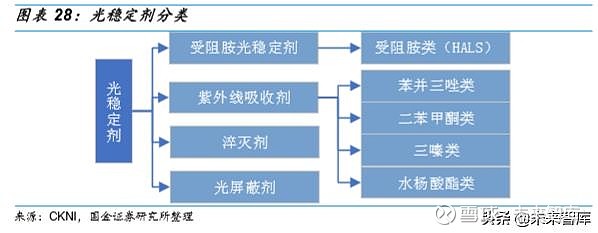

光稳定剂按其作用机理可分为四类:1.自由基捕获剂:能够有效捕获和清 除获高分子材料由于光老化而产生的活性自由基,从而减少了高聚物中的 活性自由基,主要是受阻胺类(HALS)光稳定剂;2.紫外线吸收剂:能够 吸收太阳光中的紫外线,并且具有耐光稳定性高的有机化合物;紫外线吸 收剂按化学结构分为二苯甲酮类、苯并三唑类、三嗪类和水杨酸酯类;3. 猝灭剂;4.光屏蔽剂。

3.2 发达地区消费结构稳定,亚洲市场增速较快

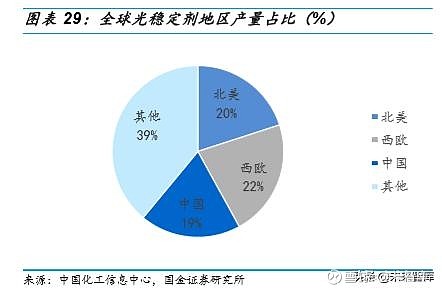

光稳定剂应用领域的专业化很强,根据中国知网及中国化工信息中心数据, 当前全球光稳定剂消费量约 6.57 万吨;消费地区主要集中在西欧、美国和 中国,这三个地区的消费量占全球总消费量的 60%以上;其次是中东及非 洲占全球总消费量的 9%,日本占全球总消费量的 6%,其他国家和地区消 费量比较小,仅占全球总消费量的 24%。全球有光稳定剂主要生产厂家 30 多家,除了 BASF 公司一家独大外,其他企业生产集中度不高,产能比较 分散。

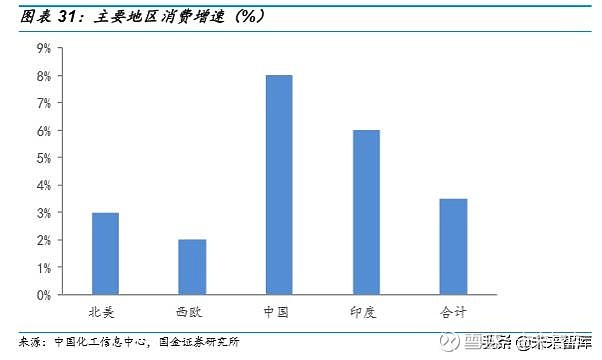

从消费增速来看,欧美地区的消费增速维持在 2-3%,中国和印度是光稳定 剂消费量增长最快的地区,年均增长率分别为 8%和 6%。

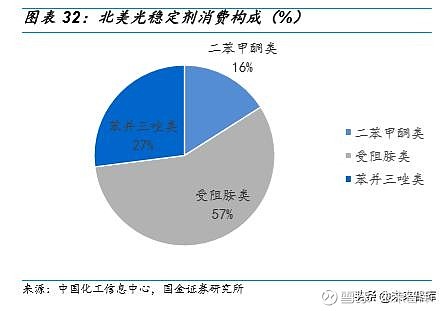

北美市场中,受阻胺类消费量占光稳定剂消费量的 57%,紫外线吸收剂消 费量占光稳定剂消费量的 43%。从生产企业来看,BASF 是最大的生产企 业,占据了受阻胺类和苯并三唑类光稳定剂的绝对主导地位;氰特公司是 二苯甲酮类领域的主导者;Addivant 是第三大光稳定剂供应商。

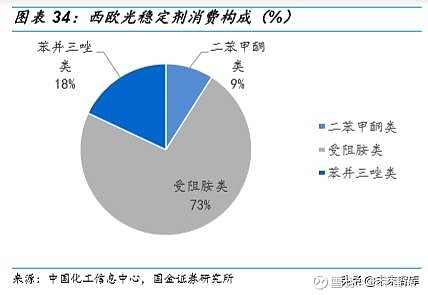

西欧的光稳定剂消耗主要为受阻胺类和紫外线吸收剂。其中受阻胺占塑料 光稳定剂消费量的 73%,紫外线吸收剂占光稳定剂总消费量的 27%。从企 业来看,西欧最大的光稳定剂生产企业是 BASF 公司,占据了西欧光稳定 剂市场 40%的市场份额,SABO 公司是西欧第二大生产企业,占据了西欧 光稳定剂市场近 20%的市场份额。

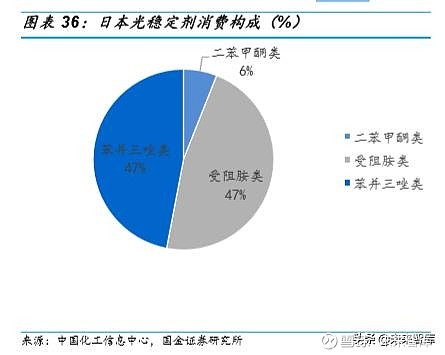

日本受阻胺类光稳定剂消费占光稳定剂总消费量的 47%,主要用于聚烯烃 类产品;并三唑类光稳定剂消费量为 47%,用于聚烯烃、PC、ABS 和 PVC;二苯甲酮类光稳定剂占总消费量的 6%左右。从生产企业来看, BASF(日本)公司和 Addivant 公司是日本光稳定剂的主要生产企业,日 本 ADEKA 公司是世界著名的光稳定剂生产公司,产品出口到美国的高端 市场。

3.3 中国企业产品单一,头部企业不断扩张

从中国光稳定剂的消费产品来看,受阻胺类(HALS)消费量最大的品种, 占总消费量的 62%,苯并三唑类占总消费量的 21% ,二苯甲酮类占比约 17%。从产品毛利率来看,苯并三唑类和二苯甲酮类的毛利率高于受阻胺 类。中国光稳定剂技术多为国内自主研发,但是国内企业产品线单一,多 专注于一类光稳定剂的生产。从企业来看,其中规模较大的宿迁联盛和振 兴化工主要以受阻胺类为主;利安隆通过收购常山科润和衡水凯亚进入光 稳定剂行业,产品种类涉及受阻酚和紫外线吸收剂;而杭州帝盛凭借技术 优势聚焦于高毛利率的紫外线吸收剂生产。

四、发展趋势

4.1 单产品研发趋向于环保化与多功能化

环保化。随着环保法规日益严格和可持续发展需要,环保化将成为化学助 剂发展的重点。一方面要求化学助剂制造过程的清洁生产工艺的开发,节 能减排;另一方面要求发展环境友好助剂,限制或禁止使用对人体和自然环境有毒有害的助剂。对于抗氧化剂而言,开发无酚化产品是未来产品的 研发趋势,无酚化主要包括两部分:无壬基酚,无苯酚。壬基酚是属于典 型的酚类内分泌干扰物,可以影响人类的内分泌功能, 具有毒性, 难降解性, 未来会更多的被减少甚至限制使用;苯酚类化合物捕获过氧自由基后,在 老化过程中会被氧化成苯醌类化合物,该类化合物一般都有味道,而且具 有着色性、容易导致制品变黄,对颜色要求苛刻的制品更加需要无酚化。

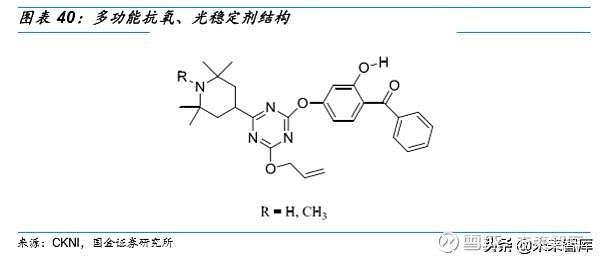

功能多样化。抗氧剂的多样化不仅在于新品种的出现和应用高分子材料范 围的扩大,更在于其作用途径的多样化。抗氧剂的功能是由其相应的官能 团结构决定的,一方面,传统的官能团结构不断得到改进和完善,使产品 序列不断丰富,另一方面,新的官能团结构不断被发现,使助剂发挥作用 的途径呈现多样化。经过对光稳定机理的深入研究,我们认为光稳定剂未 来的研发方向会试图将不同作用机制的光稳定剂融合到一个分子中,通过 协同作用,使其在材料中发挥出更优秀的光稳定性能。例如,有文献报道, 将抗氧剂受阻酚引入受阻胺光稳定剂,使其同时具备光、热氧化作用。

4.2 市场重心逐渐向中国转移,石化行业迅速发展带动助剂行业需求

我国高分子助剂行业起步较晚,20 世纪 90 年代以前,我国仅有不到 10 家 企业生产高分子助剂,无论品种和数量还是产品质量均不能满足下游塑料、 橡胶等工业的生产与发展需求。近年来,随着我国塑料、橡胶等工业的快 速发展,我国高分子助剂工业在产品结构、产品质量、生产规模、合成技 术、装备自控等方面都取得很大的进步。

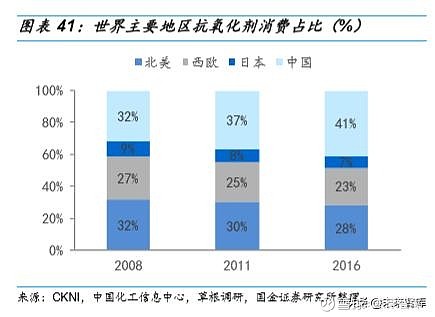

由于高分子材料化学助剂产业技术密集型和资金密集型的特点,国际高分 子材料化学助剂产业密集区集中于发达国家,包括欧美、日韩、台湾等地 区,但随着中国等发展中国家技术水平和基础设施条件的改善,化学助剂 产业呈现从发达国家向发展中国家尤其是中国转移的态势。从全球市场来 看,抗氧剂生产继续从欧美日等地区向新兴的亚洲市场(特别是中国)转 移,中国抗氧化剂的消费占比从 2008 年的 32%增加至 2016 年的 41%。 同样地,光稳定剂的需求继续往新兴亚洲市场转移,中国的消费占比从 2002 年的 7%增长至 2018 年的 29%。

国内石化行业、合成树脂以及塑料加工行业的持续高速发展为高分子助剂 的发展提供了巨大的市场。我国炼化一体化项目快速发展,根据基本确定 投产的项目,2020 年前我国累积将新增炼油能力 1.09 亿吨,2020 年后累 计新增炼油能力 2.37 亿吨,千万吨级以上的炼化一体化项目大都配套有乙 烯装置,对应下游产品以聚乙烯、聚丙烯为主,这将带动助剂行业的需求。

除此之外,近两年乙烷裂解制乙烯和丙烷脱氢制取丙烯项目成为投资热点, 众多项目纷纷上马;国内煤化工如火如荼,未来众多煤制烯烃项目的投产 也会带动高分子助剂行业的需求。根据中国石化联合会统计,预计 2021 年之前,我国将新增聚乙烯产能 1167 万吨,聚丙烯产能 1535 万吨,根据 我们测算,这将分别带动抗氧化剂和光稳定剂新增需求 7 万吨和 1.35 万吨。

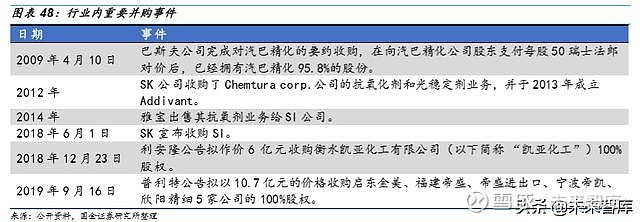

4.3 行业资源不断向头部企业集中

近年来国际市场塑料抗氧剂业务频繁发生收购案,其背后的原因是生产资 源在全球化和区域化方面分布更加合理,以便降低生产成本。从国内市场 来看,环保督查趋严导致部分企业因开工不稳定,面临生产经营困难,而 生产经营规范,具有一定规模和资金优势的企业纷纷通过内生增长或外延 并购的方式不断扩张,预计未来行业资源将不断往头部企业倾斜。

4.4 研发深度绑定下游,销售渠道多元化切入

深度绑定下游客户,研发更具针对性。高分子助剂行业未来发展将紧密绑 定下游客户,根据不同行业客户的需求有针对性地研发产品。例如,对于 塑料而言,针对 PA、PU、ABS 等每种塑料类型,针对性的开发助剂产品; 针对 PU 开发液体型抗氧剂和光稳定剂;针对聚酯类塑料,开发耐水解产 品。此外,近年来高分子助剂的使用已经从单独品种发展成几种添加剂由 生产企业复配后提供给用户,这不仅简化了用户的生产工艺,降低了设备 投资和操作,而且助剂混合充分均匀也提高了助剂的使用效果,也促进了 企业的研发人员和终端用户有关人员的深度绑定。

生产单一产品向综合服务供应商转型。就抗氧剂而言,国外主要企业采用 的经营策略中有一条就是与大型树脂生产商和塑料加工企业紧密合作,共 同解决终端用户包括生产、经营、研发等各方面的问题。这种做法已经受 到各主要企业认可并结合实际情况创造性地运用,不仅密切了供需双方的合作关系,也给生产企业的研发工作构架了一个可行性的平台,技术服务 做到有的放矢。

客户多元化导入。我国高分子助剂企业不仅产品较为单一,而且针对的下 游客户相对单一,主要以塑料为主。未来随着聚氨酯、涂料、橡胶等行业 的不断的发展,不仅带动助剂行业的需求,同时也对助剂品类要求越来越 高,有技术优势和渠道优势的企业将不断导入新的应用领域,在完善产品 品类的同时拓宽下游应用领域。

五、投资建议

在下游烯烃行业持续增长,产业链重心不断向亚太转移的背景下,行业资 源将不断向有资金优势和技术实力的头部企业倾斜。龙头企业具有强劲的 研发实力和销售渠道,通过丰富产品种类,进行产品多元化扩张,有望成 长为综合服务供应商,此外,该类企业不断切入新的下游应用领域,实现 下游客户的多元化开拓,提升盈利能力。基于上述逻辑,我们推荐销售渠 道丰富、具有强劲研发实力且不断扩张的高分子助剂企业。

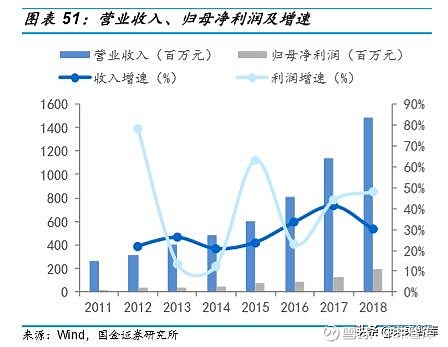

利安隆:防老抗氧助剂领先企业,内生外延不断扩张

公司是防老抗氧助剂领先企业,利润保持快速增长。利安隆是全球领先的 高分子材料抗老化助剂产品和技术供应商,主要产品有抗氧化剂、光稳定 剂和整体解决方案产品 U-pack。现有天津汉沽、宁夏中卫、浙江常山、广 东珠海、河北衡水 5 个生产基地,上市以来,营业收入和归母净利润保持 稳定增长。

产品全面配套,服务响应速度快,渠道优势显著。公司在抗氧化剂和光稳 定剂产品均有配套,专注于抗老化剂业务,公司已经在全球多个地方设立 物流仓库,打造覆盖全球主要客户群的 72 小时快速配送。此外,公司拥有丰富的客户资源,与全球化工 50 强中的 34 家,TFS20 家中的 14 家,全 球涂料十强中的 8 家均建立起了联系,客户包括 BASF、DSM、住友化学、 台塑、中石化、中石油等一大批全球知名的高分子材料企业。

内生外延,未来成长可期。2017 年公司总产能约 3.24 万吨,2018 年由于 中卫基地 3 条生产线及常山基地 1 条生产线的投产,公司新增产能约 1.55 万吨。未来随着公司在中卫、常州和珠海基地新建项目投产,公司的业绩 有望保持持续的增长。同时公告拟收购凯亚化工扩充光稳定剂品类,借助 已有销售渠有望顺利消化新增产能,带来业绩的持续增长。

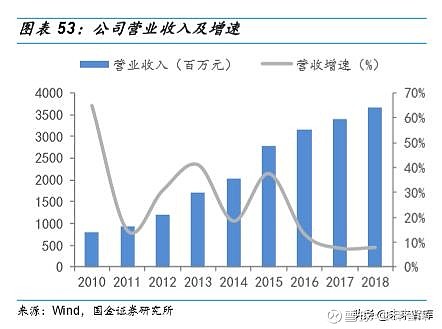

普利特:改性塑料佼佼者,收购杭州帝盛延伸助剂业务

改性塑料头部企业,原材料价格回落,业绩逐步进入拐点。公司主营业务 是汽车改性塑料,在供给侧改革和环保政策双重作用下,主要原材料 PP/PE 价格在过去两年中在比较高的水平,未来伴随着烯烃的大量投产, 原材料价格将逐步下行周期,公司的成本端有望进一步下降;同时,汽车 行业正在迎来边际改善,静待汽车行业需求拐点为改性塑料行业的需求带 来改善。

公司在改性塑料高端领域逐步导入并放量。公司近年来研发投入不断加大, 产品凭借技术优势打入宝马、奔驰等高端汽车供应体系。公司在汽车改性 塑料业务的投入仍在不断加大,未来公司将通过新建重庆普利特二期产能、 WPR 新建产能等方式逐步建成年产能超过 50 万吨以上的全球化改性材料 生产能力,公司的产品不断导入高端领域并实现放量。

外延增长,进入光稳定剂行业。公司拟收购杭州帝盛进入光稳定剂行业, 杭州帝盛是一家专注于光稳定剂的生产和销售的企业,主要从事光稳定剂 的生产,拥有先进的技术,其工艺技术获得韩国松原的认可,和韩国松原 是长期合作伙伴关系。目前主要制造工厂集中在江苏启东、浙江萧山和福 建南平,普利特收购帝盛有利于其产业结构的升级和技术水平的提升,且 伴随着福建南平 15000 吨产能建设及投产,公司的业绩有望迎来增长。

(报告来源:国金证券)

获取报告请登陆未来智库www.vzkoo.com。