毫无疑问,市场最悲观的预期已经被强现实扭转,WTI历时三个月重回80美元以上。供应收紧预期持续发酵,叠加季节性需求回升明显和美欧央行加息行至尾声是国际油价“反攻”的主要原因。然而在乐观情绪弥漫的市场上,我们要多一分清醒,部分数据确实受到了高利率的冲击。

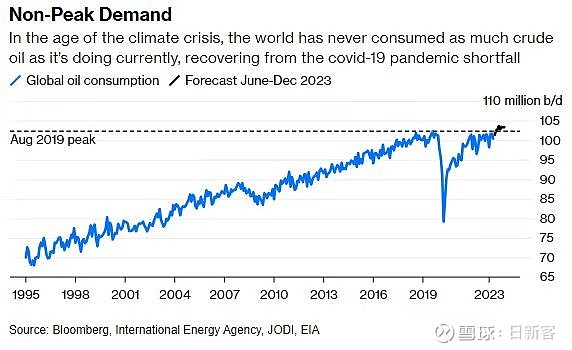

仍然清晰记得2020年bp(英国石油公司)的《能源展望》中,bp预设的三种情景中的两种(快速过渡情景、净零情景)都显示新冠疫情后全球石油需求难以恢复至高点,2019年是全球石油需求峰值。然而据彭博社的报道,当前全球石油需求已突破2019年高点,现实完全否定了bp的预测。新能源替代和碳达峰都不是一蹴而就的,过于激进的能源转型战略导致了全球石油行业上游资本开支长期不足,能源价格飙升又带来了一系列严重的后果,未来数年我们或许都要面对原油供应短缺和供应链不稳定的困境。因此,在机构上蹿下跳的价格预估中(比如前段时间集体下调),作为投资人我们要多一分清醒,坚持独立思考。

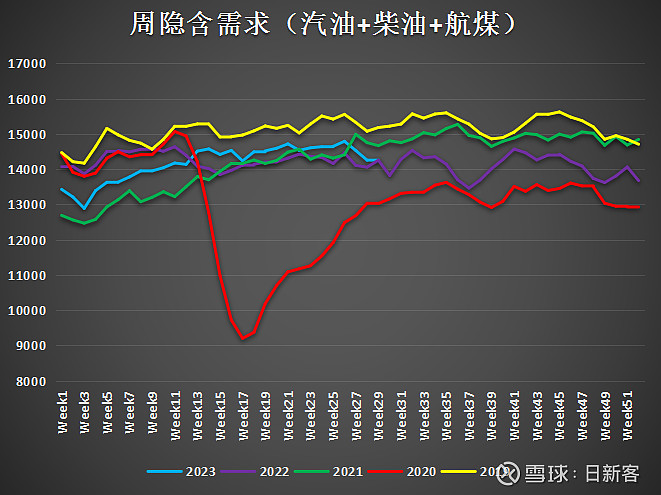

反过来,随着油价上涨,市场上许多机构终于改口看好未来油价,我们也要深入思考到底现实有没有他们说的那么好?其实是没有的,高利率对石油需求的制约一直存在,我们来看美国石油隐含需求图表:

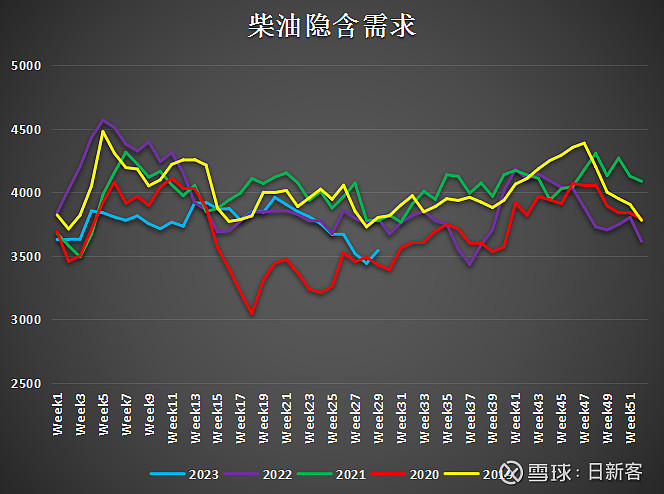

由上图,美国石油隐含需求三大项总和已经微微落后于2022年,其中柴油隐含需求疲软是主要原因(如下图),本周柴油隐含需求低于2022年同期6.8%,低于2021年同期7.8%。虽然较上周有所回升,但依然非常疲软。好在美国7月Markit制造业PMI初值录得49,大幅超越市场预期值46.2。我在上篇文章末尾写道,从库存周期的角度中美都朝着积极的方向发展,今年下半年全球工业需求会在一定程度上复苏。柴油需求与经济情况紧密关联,可以体现公路运输行业、铁路行业、工业、商业的活跃程度,但是当前的数据并不太好,不确定性依然存在,未来需要对此密切关注。

供应方面,欧佩克持续减产收紧全球石油供应,欧佩克于2022年10月、2023年4月、2023年6月宣布减产,沙特宣布7月、8月额外减产100万桶。OPEC13在7月的发运环比减少了约100万桶日,俄罗斯也减少约40万桶,基本符合减产承诺。

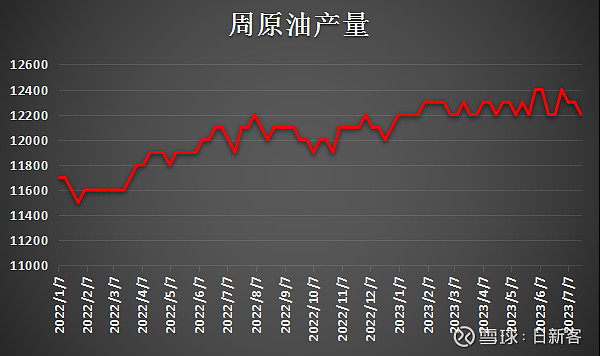

至于美国,截至7月21日当周美国原油再次回落至1220万桶/日,在1220万桶这条线上已经反复拉锯了将近1年时间。虽然美国能源信息署的月报比周报中的产量数据更为可信,但是通过周报我们已经可以观察到美国增产乏力的状况。

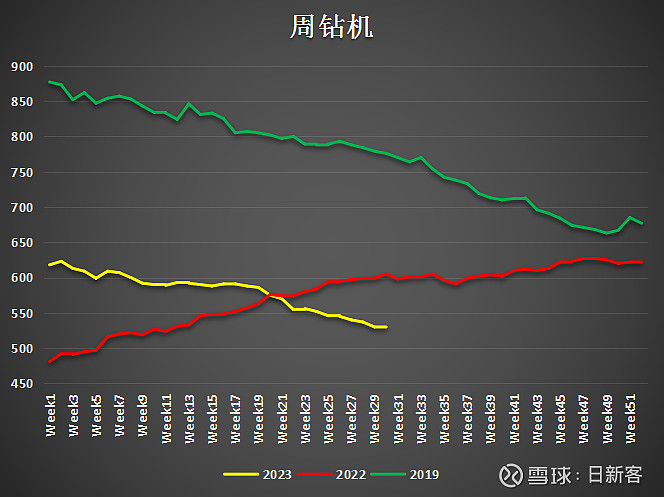

石油钻机数量和压裂车队数量是原油产量的前瞻指标。截至7月28日当周,美国石油钻机数量为529台,相比上周减少1台,同比减少76台,较今年高点减少94台。今年美国石油钻机数量的高点出现在今年第二周,如今钻机减少了94台,彼时美国原油产量也为1220万桶/日,想想居然感觉有点好笑。

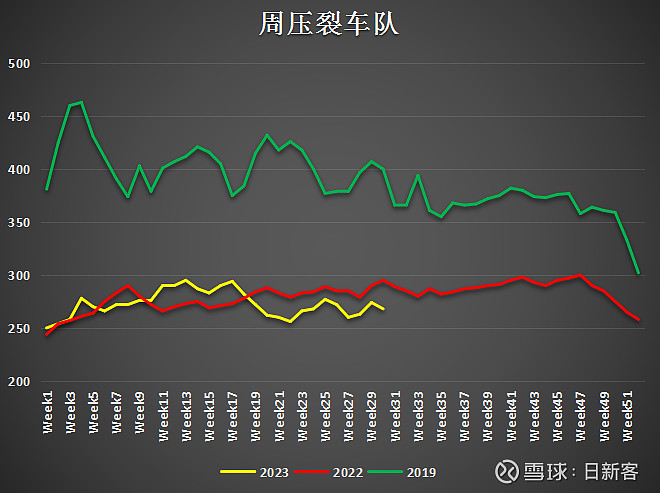

截至7月28日当周,美国压裂车队数量为268部,相比上周减少6部,同比减少27部,较今年高点减少27部。二三季度是美国完井作业的高峰期,然而压裂车队数量并没有显著提升,DPR报告中更是显示了完井数量明显下降。

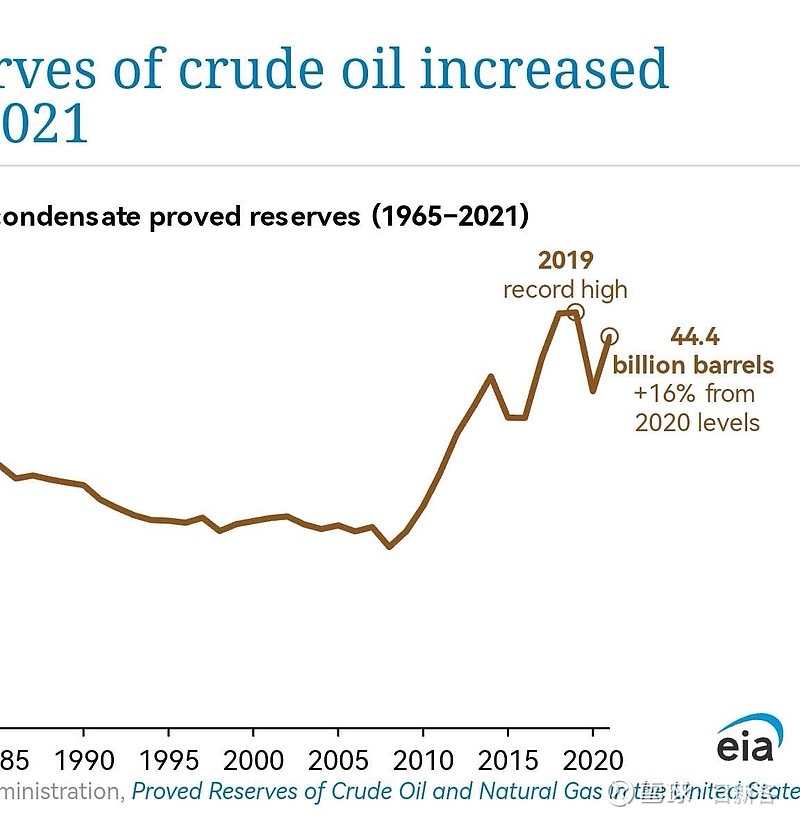

储量也是大问题。美国能源信息署将探明储量的增加成本分别定义为:勘探成本、开发成本、未探明储量收购成本,引用许隽逸博士的文章,当前美国页岩油核心产区均存在重开发类资本开支而轻勘探类资本开支的情况,这一趋势显著说明了美国页岩油企业目前仍集中于现有储量的开发而非考虑稳定中长期开发规划。

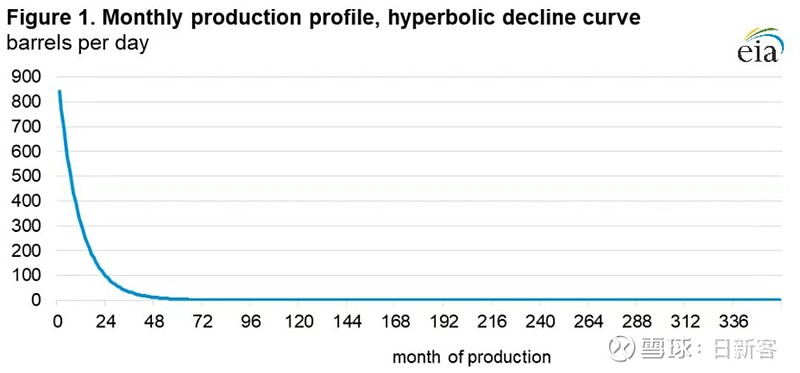

虽然美国原油产量冠绝全球,但是美国原油储量仅排名全球第九,美国能源信息署认为美国原油储量略低于360亿桶,剩余可采年限仅8年。与之相对,沙特储采比为73年,俄罗斯储采比为28年,全球平均水平54年。由下图,页岩油气井产量的衰减是十分迅速的,两年后只剩下约10%(专业上来说是因为美国页岩油非常容易进入泡点后由于收缩性极大导致液体露在地下无法生产),因此增加石油储量一直是美国石油行业的重要课题。如果美国页岩油企业继续忽略中长期开发规划,那么美国原油产量在未来数年将面临断崖式下降。欧佩克正在重新夺回国际油价的主导权。

全球经济放缓和利率高位运行是压制油价的主要因素,我们已经看到了美国柴油需求疲软现象显著,中期油价依然存在不确定性,在乐观情绪弥漫市场的当下我们需要保留一份清醒,既看到基本面与宏观环境共振的未来,也要注意工业需求疲软时间超预期的风险。作为股票投资者,我们是十分幸运的,国内油气的估值显著低于国外同行业,叠加市场偏好向周期行业的偏转,我们在今年三季度实现超额收益的可能性非常大!但是到了四季度需求淡季时,我们也要注意风险。