受益于AI的新兴市场企业来自于中国台湾、韩国和东南亚部分地区。

6月18日收盘,英伟达(NVDA)市值冲至3.34万亿美元,超越微软(MSFT)和苹果(AAPL)问鼎美股市值第一。

对于希望进军新兴市场的投资者,其实可以找到同样具备价值的AI股——相较于很多美国本土企业,这些公司的股价更加便宜。

受益于AI的新兴市场企业还来自于中国台湾、韩国和东南亚部分地区。Krane Funds Advisors高级投资策略师安东尼·萨辛(Anthony Sassine)表示:“如果你正在寻找人工智能标的,新兴市场就是目的地。”

在萨辛看来,这些公司在芯片设计、制造和封装方面具有竞争优势,它们的股价也便宜很多——约为英伟达、超微半导体(AMD)和阿斯麦(ASML)等公司的一半。

首先是台积电(TSM)。作为美国之外最为知名、最广泛应用的AI企业之一,台积电的超先进半导体产量约占全球市场的90%。台积电市盈率为23倍,比英伟达还低33%。

Baillie Gifford新兴市场股票投资经理本·杜兰特(Ben Durrant)长期持有台积电股票。他表示,作为推动AI发展的公司,台积电股票“价格非常便宜”,折价的部分原因在于地缘政治风险。

亚洲有很多带动AI转型的企业,市场需求已经为这些地区的供应链带来了机会。对于希望继续投资大型公司的人,两家韩国巨头提供了进军AI的途径。

例如SK海力士(000660.Korea),是英伟达和同行最新处理器所需高带宽内存(HBM)的领导者,这些内存为AI提供了动力。

去年库存问题引发担忧之后,SK海力士股价今年上涨超过50%,AI芯片需求开始在其财务报表中体现出来。虽然SK海力士股价不再是账面价值的1.8到2倍那么划算,但它仍比一些美国同行要便宜,基金经理认为公司还有上涨空间。

上述判断的依据是:2023年,AI相关产品仅占SK海力士销售额的5%。SK海力士表示,到2028年,这一比例可能达到60%。

Rondure Global Advisors创始人劳拉·格利兹(Laura Geritz)对该公司AI销售预期更为保守,但仍认为该股还有进一步上涨机会,因为AI和高带宽内存将在未来几年推动新一轮盈利增长。

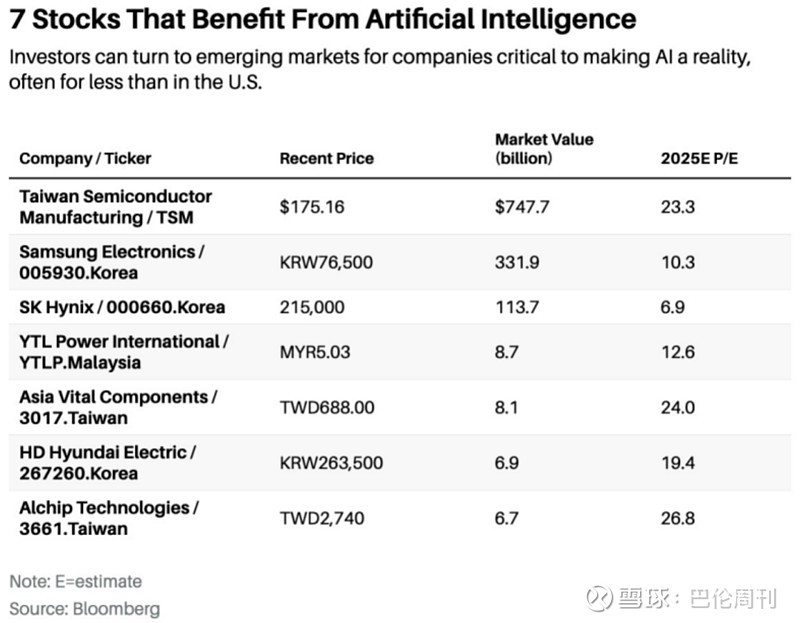

有望受益于AI的七只科技股

再如三星电子(005930.Korea)。高盛(Goldman Sachs)资管全球新兴市场股票联席主管希伦·达萨尼(Hiren Dasani)表示,对于那些寻找更知名企业的投资者,三星电子是亚洲最便宜的AI股之一,市盈率为1.2倍,比SK海力士便宜约30%。

三星电子也有一些压力——包括智能手机等业务疲软、创始家族优先控制股东回报的争论,以及在高带宽内存方面落后于SK海力士。

三星电子正在努力,未来几个月成为英伟达供应链的一部分。达萨尼表示,如果成功,市场对三星的看法可能发生改变,将其视为一家追赶SK海力士的AI公司。

此外,随着国家努力推动企业提高股东回报,韩国企业拥有一个潜在催化剂。长期以来,三星电子陷入困境的原因包括治理问题,部分原因则是家族控制的商业集团或财阀历史。

量化资产管理公司Rayliant Global Advisors全球研究主管菲利普·伍尔(Phillip Wool)表示,韩国政府寻求类似日本过去10年的改革和治理措施,上述担忧可能消退。

追踪MSCI台湾指数,预期市盈率约为19倍,远低于纳斯达克指数的30倍市盈率。MSCI韩国指数市盈率便宜更多,约为10倍。

伍尔将这一差距归因于韩国公司结构复杂、治理混乱、财阀家族主导市场,以及股东权益的“不良记录”。更多细节还需要一段时间显现,但韩国公司股价折价减少,或为三星等股票提供另一大动力。

世芯科技(3661.Taiwan) 等小规模AI公司也有机会,它们对于整个AI供应链或所支持基础建设不可或缺。世芯科技专为亚马逊(AMZN)、英特尔(INTC)和理想汽车(LI)等公司提供专用集成电路 (ASIC) 。相比中央处理器 (CPU) 和图形处理器 (GPU) ,这些芯片更小、更高效、能耗更低,在AI带动能源需求增长背景下更具吸引力。

相较于直接押注芯片,世芯科技的股价较高——预期市盈率约为27倍。但伍尔指出,27倍预期市盈率仍比英伟达和阿斯麦等市场宠儿便宜。

进军AI的另一个途径是投资服务器冷却公司。由于AI计算能力增加,液体冷却需求随之增长,成本比传统空气冷却高出几倍。

William Blair新兴市场股票策略经理托德·麦克龙(Todd McClone)指出,随着英伟达推出新的GB200芯片和服务器架构,其耗电量与目前尖端产品相比可能增加一倍以上。未来两年,服务器冷却市场规模或达100亿美元,年复合增长率为30%。

奇鋐科技 (3017.Taiwan)就是其中之一。尽管该股飙升至20多美元,但麦克龙仍然看到了机会,认为市场低估了公司解决方案的盈利潜力和应用速度。

鉴于能源需求激增,麦克龙等人也将电力相关股票视为投资AI的方式之一。到2035年,数据中心可能占全球电力需求的7%,因为它们能够支持AI——这也是一些公司大举投资电气化和节能技术的原因。

韩国HD现代电器(267260.Korea)等企业将从中受益。HD现代电器一季度销售额几乎占其全年销售额预期的40%。鉴于强劲增长势头,麦克龙预计,公司销售额和收益将进一步实现两位数增长,证明其目前估值的合理性。此外,该股交易价格比其他电网公司低约14%——不到2025年收益的20倍。

还有马来西亚的YTL Power International(YTLP.Malaysia),全球资产管理公司GQG Partners CEO拉吉夫·贾恩(Rajiv Jain)是其股票持有者。该公司将得益于马来西亚电力行业一系列改革,看到了数据中心繁荣,以及国家试图成为一个区域枢纽的机会——向新加坡和东南亚其他地区出口电力。

YTL Power International估值是2025年收益的12.6倍,仍然具备一定吸引力。“目前,没有投资者关注这个冷清的市场。”贾恩说道。

文 | 列什玛·卡帕迪亚(Reshma Kapadia)

编辑 | 曹妍

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2024年6月13日报道“Nvidia Is the Pricey AI Play. These 7 Stocks Are Real Bargains.”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)