资产证券化业务,是指证券公司、基金管理子公司等相关主体以基础资产所产生的现金流为偿付支持,通过设立特殊目的载体(SPV),采用结构化等方式进行信用增级,在此基础上发行资产支持证券的业务活动。2014年《证券公司及基金管理公司子公司资产证券化业务管理规定》及相关配套制度出台,交易所企业资产证券化业务开始大规模发展,产品的日益成熟及相关规则制度的完善为类REITs产品的推出提供了较为有利的发行环境。

为适应企业资产证券化业务相关规则,交易所类REITs产品以“中信启航REITs”和“苏宁云商REITs”为代表,在交易结构上与成熟市场股权型REITs具备一定的相似性,但是交易所类REITs产品仍属于私募产品,仅可向合格投资机构发行,与公募发行的标准REITs产品在流动性和信息披露程度上存在较大差别。

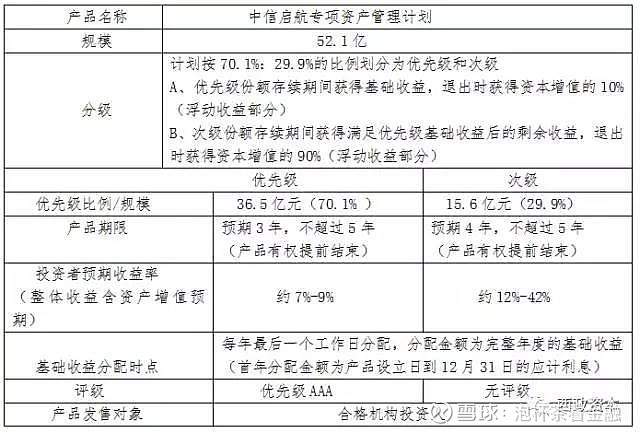

1. 基本信息

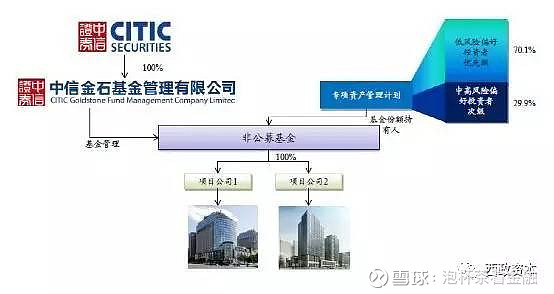

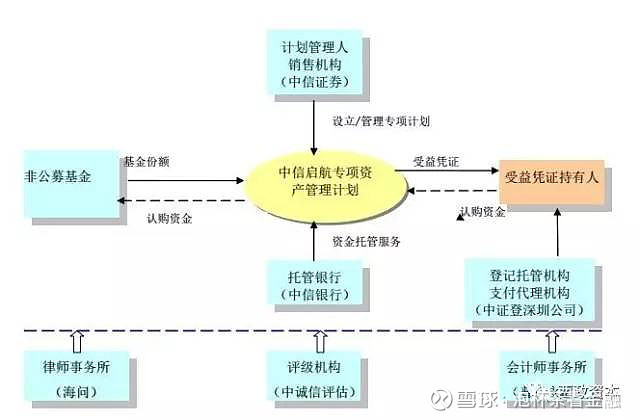

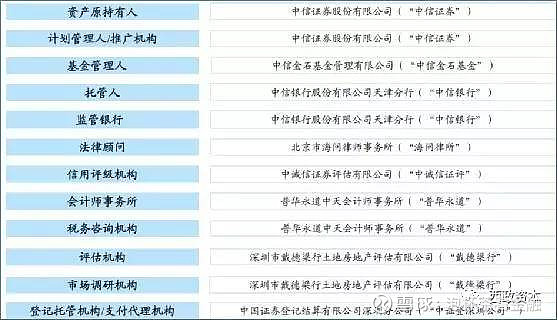

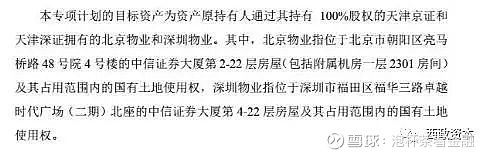

2. 交易结构

“中信启航专项资产管理计划”(以下简称中信启航)于 2014年 5 月 21 日在深交所综合交易平台挂牌交易,主要投资人为机构投资者。“中信启航专项资产管理计划”投资标的为北京中信证券大厦及深圳中信证券大厦。它是我国第一支真正的权益类REITs 产品。中信启航组合了不同风险偏好投资者(如图所示)的资金,通过投资非公募基金份额间接投资于优质不动产资产。由中信证券的全资子公司中信金石基金管理有限公司进行基金管理。托管人为中信银行股份有限公司天津分行。

1.认购人通过与计划管理人签订《认购协议》,将认购资金以专项资产管理方式委托计划管理人管理,计划管理人设立并管理专项计划,认购人取得受益凭证,成为受益凭证持有人。

2.基金管理人非公开募集资金设立非公募基金,计划管理人根据专项计划文件的约定,以自己的名义,为专项计划受益凭证持有人的利益,向非公开募集基金出资,认购非公开募集基金的全部基金份额。

3.非公开募集基金成立后,按照专项计划文件约定的方式,向中信证券收购其持有的项目公司全部股权,以实现持有目标资产的目的。

参与各方为:

在上述交易结构中,进行流动性的安排:优先级和次级份额均在深交所综合交易平台转让流通。为确保交易前后投资者限制在200人以内(保证私募性质),优先级受益凭证转让交易时,每手为50,000份,每次转让不得低于十手且须为一手的整数倍;次级受益凭证转让交易时,每手为300,000份,每次转让不得低于一手且须为一手的整数倍。

在退出安排方面,中信启航计划在到期时将会以REITs方式退出。退出时,非公募基金将所持物业100%的权益出售给由中信金石基金管理有限公司发起的交易所上市REITs。除REITs方式退出外,基金还可以市场价格出售给第三方实现退出。投资物业所在北京、深圳商圈的租金及售价在未来五年预计有较好的升值空间,出售给第三方是REITs退出方式的重要补充。

3. 基础资产分析

中信启航计划的基础资产为中信证券位于北京和深圳的两幢自有物业——北京中信证券大厦和深圳中信证券大厦,中信证券已承诺未来将按市场价格租用这些物业。

两处物业地处一线城市,写字楼价格稳健。均处在各城市的核心商圈,属于稀缺物业。且租户履约能力强、租期长期、租金具有较强市场竞争力。

4. 中信启航计划存在的特殊风险

4.1. 与目标资产相关的风险

租金波动风险:专项计划目标资产的部分现金流来源于租金收益,因此租金现金流的稳定性决定优先受益凭证固定回报的实现。

目标资产出售价格波动风险:如以出售的方式处置目标资产本身或持有目标资产的项目公司股权,由于目标公司的公允价值可能受到当时不动产市场情况的影响,从而影响专项计划获得的现金流规模。

4.2 与非公募基金相关的风险

非公募基金及SPV等交易主体无法如期设立及相关交易无法如期完成的风险。同时,由于不动产市场存在景气程度的波动,在极端情况下,非公募基金有可能无法在专项计划存续期限内成功出售目标资产本身或持有目标资产的项目公司股权,从而导致非公募基金无法如期退出。

4.3 与专项计划相关的风险

在专项计划存续期间,计划管理人如出现严重违反相关法律、法规和专项计划文件有关规定的情形,计划管理人可能会被取消资格,深交所也可能对受益凭证采取暂停和终止转让服务等处理措施,从而可能给投资者带来风险。 专项计划运作相关的法律制度、配套政策仍在不断调整和更新的过程之中,如果有关法律制度、配套政策发生变化,可能会对专项计划产生影响。同时本专项计划分配时,受益凭证持有人获得的收益将可能被要求缴纳相应税费。如果未来中国税法及相关税收管理条例发生变化,税务部门向受益凭证持有人征收任何额外的税负,这可能会给专项计划受益凭证持有人带来额外的税务支出风险。

5. 现有运营情况

根据上海证券报2016年6月的一篇报道《中信证券REITs“为他人作嫁衣”?跨大类资产风险敞口暴露》指出“中信证券以公司优质自有物业作为标的资产,根据国外成熟市场REITs产品理念设计完成,是公司在国内不动产金融领域的重要创新实践,对启动我国存量不动产证券化市场具有较大的示范意义。其向SPV出售京深两栋物业带来的约50亿元收入首先给中信证券2014年年报锦上添花。报表显示,中信证券当年实现净利润113.3亿元,同比增长116.2%,考虑到成本摊销因素,中信启航对中信证券当年净利润的贡献大约在20亿元左右。”,但是“国内不同大类资产在过去两年间的走势却给中信证券开了一个大玩笑。A股市场在2015年上半年达到燥热的顶峰后迅速冷却。面对清淡的股市,普遍在过去两年间积极融资的券商,其资产收益率已成心病。今年一季报显示,中信证券一季度净利润环比减少57%,加权平均资产收益率则从3.76%降至1.18%,大幅减少近七成。”“与此同时,京沪深等一线城市不动产价格涨势依旧,连带地产租金水涨船高,正在令中信证券失血。中信证券及其子公司2014年产品成立日(4月25日)至年底为相关办公楼支付租金2.7亿元,2015年租用相关办公楼的租金为3.99亿元。”“此外,由于相关办公楼是中信证券的主要办公场所,如果不动产价格维持当前水平,中信证券则可能要在计划终止时以较高溢价购回这笔资产,同时因为持有次级份额不足而无法对冲。”

导致上述情况出现的原因正是由于中信启航的结构设计。原本,中信启航优先份额持有人在日常可以享受7%的预期年化收益,这一价格在当时的市场背景下并不算太高,加上10%的基础资产增值收益之后,优先份额持有人相当于同时购买了定息债券和挂钩房地产价格波动的另类证券,被业界认为是颇具创新意识的设计。但在此基础上,中信证券又多走了一步。国内常见的资产支持证券次级份额多被基础资产原始持有人全额认购,一方面用于增信,另一方面则确保满足优先份额预期收益后的剩余收益不会旁落他人。而中信证券却只认购了中信启航10%的次级份额,因此其只能坐视冠以“中信证券”大名的办公楼升值却只能“为他人作嫁衣裳”。