我们都知道,在我们大a,很多公司发布年报的时间并不一样。有些公司已经发了一季报,另一些公司可能只能看到前一年3季报,连年报都没做出来。在这种情况下,如果要对比这两家公司的财务数据,那就要同时采用前一年3季报,这样会更合理一些。

咱们打个比方说,去年3月疫情那会儿,很多公司财务报表不忍直视,拿那会儿的财务报表和现在做对比就不太合适。有些行业本身也有旺季淡季的,拿一家公司的旺季数据对比另一家公司的淡季数据,一般我们也做不出来,除非有些人有意为之然后故意发出来让人看。

然后我们对同一时期的话题延伸开

公司初创期类似于一个婴儿(医疗条件不好大多会夭折)。之后慢慢长大,风投,上市啥的。上市类似于青年。这个青年如果目标就是上市捞一笔,就类似于吃青春饭,中老年就会比较苦逼了。

有些公司一会做这个一会做那个,到后来啥都做不好,也和人一样。我们的精力是有限的,能做好一件事情就已经很了不起,同时做好几件事难度呈几何倍数上升。

在刚才说的同一时期对比,放大了看也可以是企业的生命周期,差不多年龄时一起对比,但这会牵扯到不同时代,不同的时代红利。笔者觉得吧,财务要看,但不能完全看财务。股票是艺术,就像对的时间遇到对的人,做对的事情。

后文和书中内容无关

想到昨天,在知乎上收到的第一个付费咨询(开心的像个孩子),问的是“市盈率1是不是代表1年可以回本”

也怪我一开始没说清楚,任何数据我们能看到的,都是静态数据,并不是说可以代表所有。如果真的看到市盈率为1,那就大概率是坑。在市盈率下来之前已经涨了很多,而这样的收益率又不可能长期保持,之后面临的必然是市盈率上升,净资产收益率下降,伴随着股价下跌。在这个时候,低市盈率就成了出货的工具。

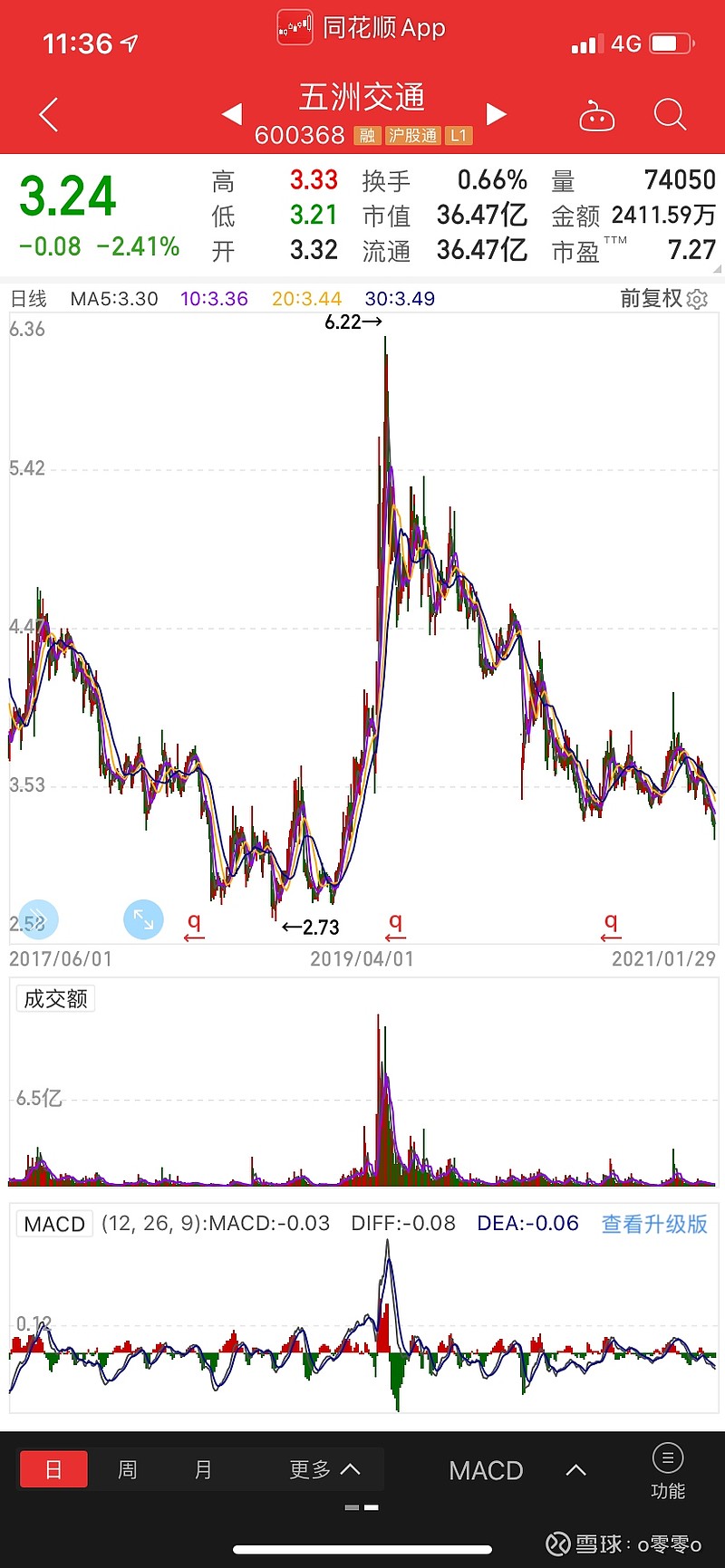

去年5月初拉很高,当时4月底发布的报告,市盈率突然降到2不到,之后就成了这样。如果一家公司突然收益率很高,可能不是主营业务带来的,也可能是周期类背后的周期到了高位。

这里说一下收益率,如果超过百分之30,就很少有公司能保持长期稳定了,整个市场不超10家,而这些大多在泡沫估值。如果收益率超过50,那就一定会回落,即使看好这样的公司,也要等他收益率下降以后再考虑。固定的任何数字都是会骗人的,技术图表也是可以骗人的,也就应了刚才说的,股票是艺术。

尽量别去预测

前几天有回答一个关于比亚迪高管减持问题,主要还是提示泡沫。但我们想想,如果看的人多了,就会影响到机构出货。很多散户害怕了,那机构在高位卖不掉,就只能继续高位收了继续往上拉。(这里要说的只是心理,不鼓励买高位票)

往上拉了以后,那又可以打那些提示风险人的脸,你懂的。在这期间不光有散户和机构,还有原本持股的大股东,机构在拉升时不得不考虑会不会在高位被那些人给闷杀,那他们可能会拉升的同时想办法多打广告,也可能会和内部人员取得联系,为了共同的利益,想办法让公司发布一些利好消息。市场是无数个人组成的,社会一切都在变,人性一直没变。我们没办法猜到所有人的想法,只能大部分时间守正,偶尔出奇。

这些章节说的挺乱的,自己都不忍直视。等到全部做完祖鲁法则的拆解,我会试着把这些东西重新整理下,以便让我们的新人宝宝看的更舒心一些。