编者按:

2023年7月,证监会根据行业发展实际和投资者需求,制定了公募基金行业费率改革工作方案,指导公募基金行业稳妥有序开展费率机制改革,支持公募基金管理人及其他行业机构合理调降基金费率。

此前,我们研究过部分券商及券商资管旗下货币基金向投资者实际收取高达0.9%的管理费,存在高收费、低回报等问题。本文将对标监管文件及最新财报数据,回顾申万宏源资管旗下产品案例。

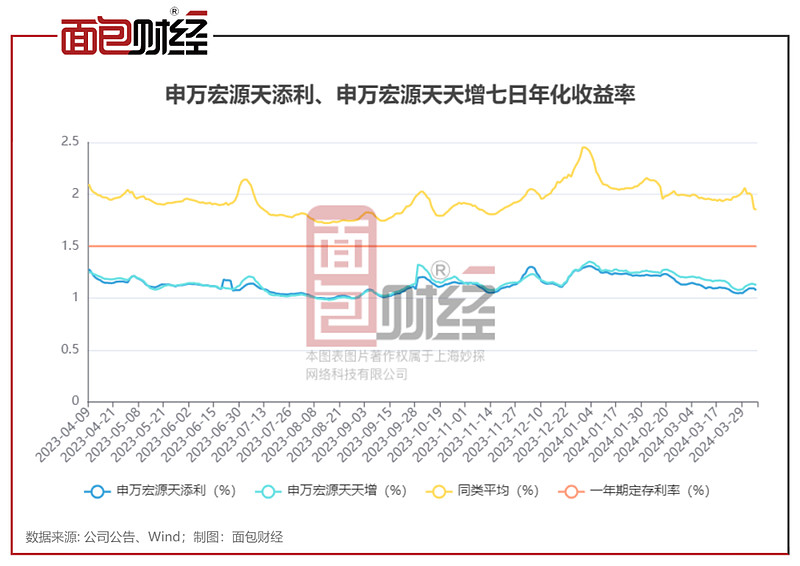

根据2023年年报,申万宏源资管旗下货基申万宏源天添利、申万宏源天天增全年收益率分别为1.1270%、1.1349%,均低于同期货币市场型基金1.91%的平均收益率,在公募货币型基金中排名分别为756/774、755/774。

虽然业绩欠佳,但根据设置的费率规则,上述两只产品在2023年或都可收取0.9%的管理费,在公募货基中处于最高一档,高出同类产品平均值的2倍。

面包财经梳理公开资料显示,目前收取0.9%管理费的产品主要为券商及其资管公司旗下资管产品转型而来。高管理费率下,此类产品的业绩被大幅压缩,在公募货基中普遍排名靠后。

收益率排名同类垫底

申万宏源天添利、申万宏源天天增均成立于2022年8月8日,2023年末两只基金资产净值分别为49.12亿元、104.05亿元。从近1年基金七日年化收益曲线可以看出,上述两只基金的七日年化收益都明显低于同类均值,也低于同期一年定期存款利率。

跑输一年定期存款利率也意味着,投资者在同期购买这两只基金的回报率低于在银行办理一年定期存款的回报率。

数据显示,申万宏源天添利、申万宏源天天增2023年收益率分别为1.1270%、1.1349%,均低于同期货币市场型基金1.91%的平均收益率。两只基金成立以来(截止4月8日)总回报分别为1.89%、1.90%,同类排名730/746、728/746。

“浮动”费率套路深:管理费比市场均值高2倍

即便业绩排名靠后、明显跑输同类均值,申万宏源天添利和申万宏源天天增仍可收取高于市场均值2倍的管理费。

两只基金的的管理费率都设置了相同的“浮动”机制。根据基金合同,当以0.90%的管理费计算的7日年化暂估收益率小于或等于2倍活期存款利率,基金管理人将调整管理费为0.30%,以降低每万份基金暂估净收益为负并引发销售机构交收透支的风险,直至该类风险消除,基金管理人方可恢复计提0.90%的管理费。

Wind数据显示,成立至今,上述两只基金的7日年化暂估收益率最低值均超过0.9%,未触及费率降档基准(2倍活期存款利率约0.7%),期间或均按0.9%收取管理费。

目前,公募货基管理费率主要集中在0.15-0.33%,申万宏源资管旗下两只货基的0.9%管理费位居行业最高一档。2023年,申万宏源天添利已收管理费5399.40万元,申万宏源天天增已收管理费11494.22万元,合计为管理人贡献管理费16893.22万元。

管理费以外,这两只货基的费率结构还包含了托管费0.05%、销售服务费0.25%,产品的年化总费率约达1.2%,在公募货基中处于偏高水平。

高管理费拖累产品业绩

目前,管理费最高收取0.9%的货币基金超过20只,均为券商及其资管公司旗下产品。受资管新规影响,大集合资管计划在公募化转型时,在取消收取业绩报酬的同时,通过设计“浮动”管理费率方式实际收取较同类更高的管理费。

高管理费率下,上述产品的业绩被大幅压缩,在公募货基中普遍排名靠后。盘点2023年年报,上述20余产品在2023年平均收益率为1.1573%,同期公募货基平均收益率约1.91%。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

@今日话题