我虽不才,入市没几年,但勤于思考,也算悟到点皮毛,在这里提出些个人的见解,作为历史见证,供来者借鉴!

一、先从存银行储蓄谈起。

假如我去银行办理业务,购买一张5年期定期存款,存入100元,利率5%,那么我的投资收益如何呢?

本金 利率 利润(利息) 分红 留存收益

2014年 100 5% 5 5 0

2015年 100 5% 5 5 0

2016年 100 5% 5 5 0

2017年 100 5% 5 5 0

2018年 100 5% 5 5 0

2019年 100

累计 100 25

第5年我能拿到100元本金和25元利息,投资收益率=(125-100)/100=25%,年化收益率=25%/5年=5%

二、购买企业债。

假如我购买一手即10张122134 (11华微债),这张债券票面利率8%,2019年4月10日到期,2017年4月10日可回售给公司。

如果我持有到2017年4月10日就回售给这家发债公司600360华微电子,那么这张债券的到期价值是多少呢?以一张计(下同),到期100元本金可以拿到,2015年到2017年这三年的利息共24元,扣除20%的利息税,能拿到24元*80%=19.2元利息,那么这张债券的到期价值=100+19.2=119.2元;

如果我持有到2019年4月10日被这家发债公司600360华微电子赎回,那么这张债券的到期价值是多少呢?到期100元本金可以拿到,2015年到2019年这五年的利息共40元,扣除20%的利息税,能拿到40元*80%=32元利息,那么这张债券的到期价值=100+32=132元。

从这里我们可以得到第一个很重要的结论:到期时间不同,其内在价值不同。

假如我购买这张债券想获得8%的投资回报,并且只想拿到2017年4月10日就回售给公司,那么我的购买价至少在什么价位下呢?

这里折现率就等于8%,利息按税后20%即按8元*80%=6.4元计算

税后利息 折现率 现值

2015年 6.4 1.08 6.4/1.08=5.93

2016年 6.4 1.17 6.4/1.17=5.47

2017年 6.4 1.26 6.4/1.26=5.08

小计 16.48

2017年本金 100/1.26=79.37

这只债券的内在价值=79.37+16.48=95.85元,这就是说,如果我能以95.85元价格(全价)购买,我拿到2017年4月10日回售给公司,每年的收益是8%。

假如我购买这张债券想获得10%的投资回报,并且只想拿到2017年4月10日就回售给公司,那么我的购买价至少在什么价位下呢?

这里折现率就等于10%,利息按税后20%即按8元*80%=6.4元计算

税后利息 折现率 现值

2015年 6.4 1.10 6.4/1.10=5.82

2016年 6.4 1.21 6.4/1.21=5.29

2017年 6.4 1.33 6.4/1.33=4.81

小计 15.92

2017年本金 100/1.33=75.19

这只债券的内在价值=75.19+15.92=91.11元,这就是说,如果我能以91.11元价格(全价)购买,我拿到2017年4月10日回售给公司,每年的收益是10%。

从这里我们可以得到第二个很重要的结论:折现率不同,其内在价值也不同。

由于折现率不同,持有期限不同,同一张债券可以有不同的内在价值,这反映在债券价格上,就是,在某个时点上,交易者对内在价值的分歧会产生不同的交易行为,有人买入而有人在卖出,当然这其中也混杂着对内在价值一窍不通的或纯趋势投机客。

当然对某个特定的人比如我而言,其内在价值是唯一的,比如我确定只拿到2017年4月10日就回售给公司,并且我希望的投资回报是10%,那么这张债券在我的眼里其内在价值是唯一的、确定的,是91.11元。

好了,有了这把尺,91.11元,对这张债券价格的波动,其机会的把握或风险的回避就有章可寻了,也就是说,我对这张债券的投资有了很高的确定性!正因为有了确定性,我投资就有可操作性,知道在什么价位可以买入,在什么价位可以卖出,在什么价位需要空仓,在什么价位可以重仓甚至融资加杠杆,呵呵。

11华微债,2012年4月27日上市以来,最高曾到达107.46元(指净价,下同),最低到达过87.50元,其价格波动也蛮大的,投资者既可以赚息差,还有很大一块利差可赚,如果是高信用评级,还可以做正回购加杠杆,获取更高的收益,可以这么说,债券并不是人们通常想象的低收益品种。

为什么许多股市中人做股票很盲目,就是因为没有内在价值这把尺,所以对机会的把握和风险的回避无法了然于胸,所以一般人做股票,赔的概率是90%,挣钱的概率可能10%都不到,挣钱是蒙的,赔钱是必然的。

所以对亲戚朋友,我都是劝他们还是做债券比较好,先培养起计算内在价值的能力,做债券赚到钱了就有了信心了,再研究股票怎样计算它的内在价值,一步一步踏踏实实的走正道,“知止而后为,不疾而速”才是成功之道。

如果觉得债券价格波动不够刺激,实在想做股票的,我就推荐他们做可转债-----这一保本的股票。

一段时间有机构打电话给我(不知他们是怎么知道我这个小散的手机号的),推荐我购买白银或商铺,我一概回绝,为什么呢?因为我无法算出白银的内在价值,对商铺也不熟悉,所以对没有把握的东西不碰。

三、购买股票

如果把股票看作是债券,那么这一特殊债券和一般债券不同之处在于:

1、没有到期日;

2、利率即净资产收益率不固定;

3、不还本、付息也不确定。

上面对债券的估值其实是使用了现金流折现估值法,可见这种估值法是非常好用的,也是非常正确的,但应用到股票时却有些不灵了。因为公司未来产生多少现金是不确定的,能拿到多少现金也取决于公司的股利政策,而且也没有到期拿回本金这一说,至于折现率则完全取决于你希望的投资回报。

那么对股票或许采取相对估值法为宜,我这里采用市净率估值。

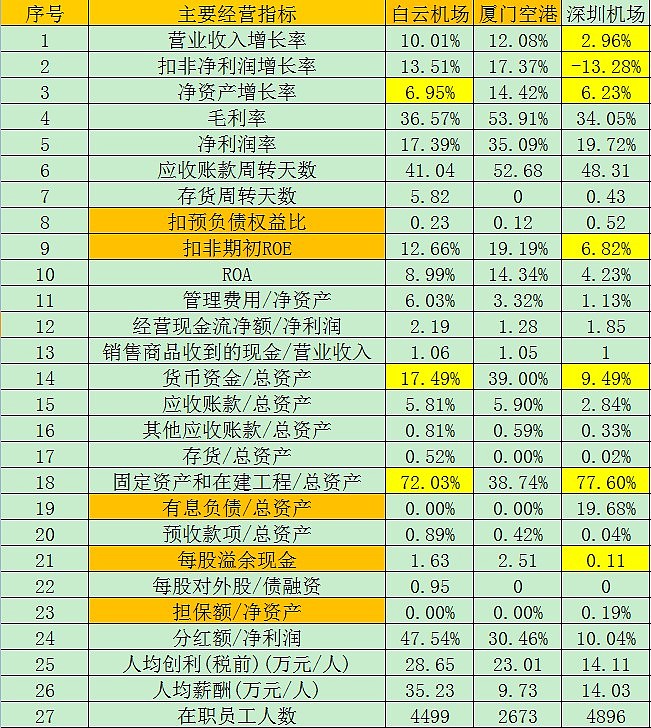

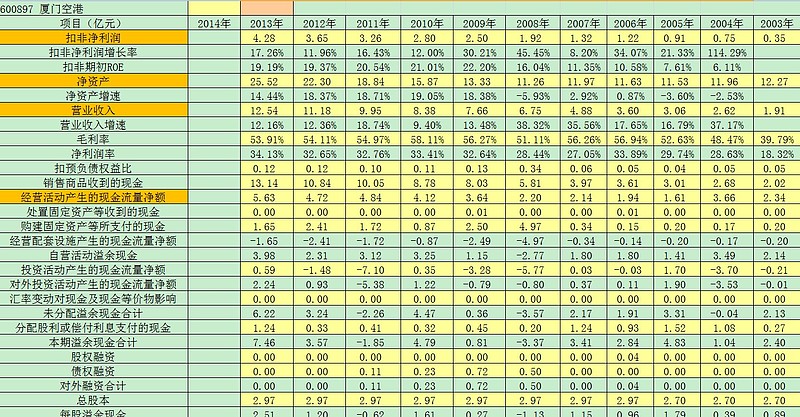

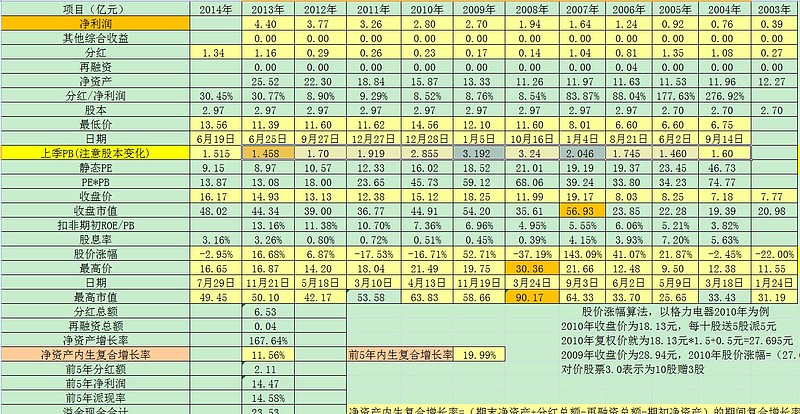

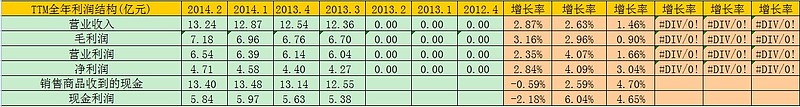

假如我购买100股600897厦门空港这只股票,年初这家公司的每股净资产为8.57元,今年这半年净资产收益率为8.98%,根据过去2004年到2013年的分析,十年下来平均扣非期初净资产收益率为16%,假设2014年及以后几年的净资产收益率也都是15%。前5年派现率为15%,假设未来这一股利政策不变,假如我持有3年后强制卖出,那么投资该公司的投资回报可能是多少(以每股计)?

净资产(本金) 净资产收益率(利率) 利润(股息) 分红 留存收益

2014年 8.57 15% 1.29 0.19 1.10

2015年 9.67 15% 1.45 0.22 1.23

2016年 10.90 15% 1.64 0.25 1.39

2017年 12.29

小计 0.66

2017年本金12.29+分红0.66=12.95元,

收益率=(12.95-8.57 )/8.57=51.11%,

年化收益率=51.11%/3年=17.04%

这只是理论收益率,因为股票在交易中,股价并不一定等于每股净资产。

厦门空港年初股价是14.85元,市净率=14.85/8.57=1.73倍。

历史上市场给予厦门空港最低估值范围是1.458倍至3.24倍

1、如果2017年市场给的估值仍然是1.73倍,到那时股价就是1.73*12.29=21.26元,那么投资收益率=(21.26+0.66-14.85)/14.85=47.61% ,年化收益率=15.87%。

2、如果2017年市场给的估值只是1.458倍,到那时股价就是1.458*12.29=17.92元,那么投资收益率=(17.92+0.66-14.85)/14.85=25.12% ,年化收益率8.37%。

3、如果2017年市场给的估值高达3.24倍,到那时股价就是3.24*12.29=39.82元,那么投资收益率=(39.82+0.66-14.85)/14.85=172.59% ,年化收益率=57.53%。

从上面的叙述我们可以得到以下几个重要结论:

1、股票的净资产收益率如果超过银行利率或债券利率,就是一个潜在的好的投资标的;

2、如果股票的净资产收益率超过银行利率或债券利率,那么不分红而留存下来,其收益更好,因为股息参与了投资,实现利滚利即复利效果;如果净资产收益率低于银行利率,那么分红最好,将分红的钱存银行或购买债券。(注)

3、市场定价很重要,即使公司的业绩如预期的那样,但市场给的估值不同可以让投资者获得的实际收益可能是天壤之别。

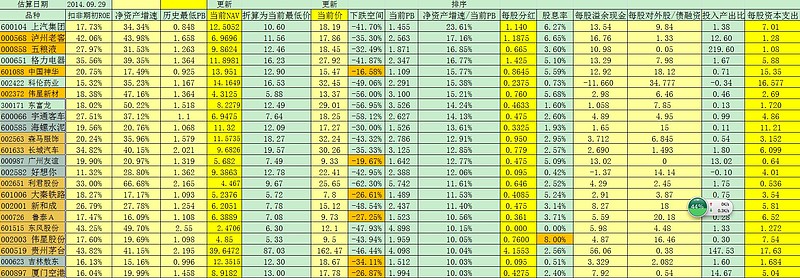

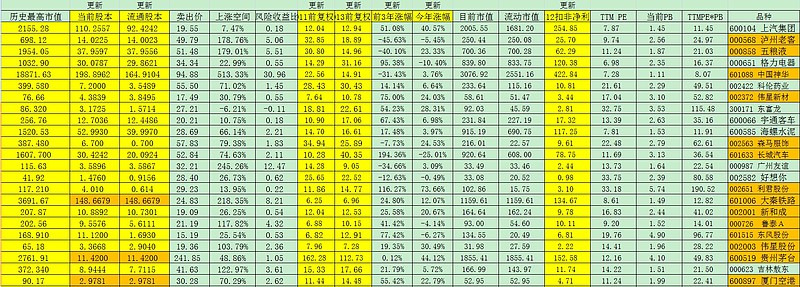

那么选股票的关键点就两个,净资产收益率和市净率,一个是质量考虑,一个是价格考虑,其投资收益率=净资产收益率/市净率。这是我做股票这些年得到的重要经验教训!

股票比债券难在哪里呢?,难就难在公司未来的不确定,你不知道它未来的净资产收益率会是多少,未来市场会给它多少市净率,你能做到只能是尽人事(好好分析公司,选对会赚钱的好公司,表现为高的净资产收益率),听天命(市场给多少估值只能接受),可以说这是一个靠天吃饭的行业,有时候,听风比识鸟更重要!

避开估值不谈,选到好公司就很不容易,这里有定性和定量的考量。比如对公司所在行业的思考,对公司盈利模式的分析,还要分析财务报表,这些东西就很让人费尽心血。所以说普通投资者并不适合做股票,这是个专业活,远比做债券或其他投资品复杂。内行看门道,外行看热闹,入门并精通其实是很辛苦的,远的不谈,我对公司的行业分析以及公司盈利模式分析就不在行,所以大多数情况下,都采取看财报做定量分析为主。

看财报的方法,我一般先看公司目前的净资产收益率是否超过10%,过去几年也是这个数据就有了分析下去的可能,然后看招股说明书,看看这个行业是否有前途,再结合看年报,看看这家公司是做什么的,经营史是否稳健。然后再看现金流量表,看看它经营现金流净额是否是正的,如果是正的就说明它造血功能比较好(投资现金流可以看作是用血,筹资现金流可以看作是输血)。我喜欢造血功能强劲的公司,造血功能强劲的公司它的用血都可以用造血来提供,而不是靠输血来维持。最要命的是有的公司造血功能全无,全靠输血来维系,可以用苟延残喘这个词来形容。

看过现金流量表,我再看资产负债表,看看这家公司的资金来源和资源配置是否健康,这决定了它的赢利都是靠什么。

最后再看利润表,看看它赚的是哪一部分钱,有的公司净利润很好看,但它赚的是投资收益或营业外收入,或者靠调节会计政策赚来的。

净资产收益率如此重要,但不幸的是,它也是不完善的,

其分子----净利润是可以调节的;

其分母----净资产因为3方面的因素也是不完善的:1、净资产部分是由净利润而来,所以是不完善的;2,可供出售金融资产的公允价值变动也会造成净资产变化,这部分是靠不住的;3、净资产=资产-负债,负债是实打实的,而资产有许多水分,比如该费用化却资本化或资产已贬值等等,所以你会看到利润表有资产减值损失这一块。

看到这里,你是否觉得做股票很复杂的,这就对了,股票其实对大多数人并不合适,这不是我所说,巴菲特就是这么认为的,呵呵。问问自己,财报看得懂吗,行业看得懂多少,公司这个法人你了解了多少? 内在价值这个鸟类专家都难解的东西你有多大把握,而且这内在价值也是在不停的变化,不像债券是不变的。

(注)

补充说明,我赞成分红是因为:

1、公司有余钱就会乱花钱或乱投资,就像散户一样,喜欢满仓,不愿留点现金在手。无法体会如巴菲特在2014年巴菲特股东大会上所说的话,巴菲特认为,现金就像氧气,你缺少的时候才意识到它是多么的必需,99%的时间你不会注意到它,但一旦没有后果会很严重。

2、有分红说明公司是真赚到钱,在应收应付制下利润是虚的,拿到手里的钱才是真实的赚到了。也有借钱来分红的,但这只是少数个例。