看过武侠小说的朋友应该都清楚,多数主人公的开挂人生都起源于一些特殊的机缘。有掉进山谷获得战甲宝铠或者武功秘籍练就一身奇功的,比如《天龙八部》里的段誉,《倚天屠龙记》里的张无忌;也有得神人真传或妖王附体收获一身奇术的,比如《神雕侠侣》中的杨过,《魔道祖师》中的魏无羡。

不过最接地气和切实际的,还是抱个大腿成功上位的,像《鹿鼎记》里的韦小宝就和当朝皇上认了个干兄弟,结果不仅权财两收,还娶了七个美艳绝伦的老婆,可谓风光无限。而在资本市场里这种抱大腿求上位的例子也数不胜数,不过他们当中并不是所有人都如韦爵爷一般抱了个宠溺他的绝世小奶狗,也有很多抱上的仅仅是个不解风情的大猪蹄子。

今天要讲的就是这样么一家企业,抱上了全球最牛X的安防制造公司,却把自己的日子越过越凉了。

6.5成产品卖给海康威视,关联交易背后的男人

故事的主角叫做富瀚微(300613.SZ)。公开信息介绍,富瀚微是家专注于安防视频监控、汽车电子、智能硬件领域芯片的设计开发企业。目前已经可以为客户提供高性能视频编解码SOC芯片、图像信号处理器ISP芯片及完整的产品解决方案,以及提供技术开发、IC设计等专业技术服务。

介绍内容还挺复杂,但实际上这家公司主要的收入来源就是安防监控类的芯片,营收规模连续多年占据公司总营收的90%以上,而汽车电子类的芯片和其他一些服务类项目,给公司带来的效益微乎其微。

富瀚微在2017年2月20日成功登陆A股创业板,彼时公司最新一期财报业绩情况为,营收3.22亿元,净利润1.2亿元,综合毛利率超过了56%,净利润率达到了37%,这么一个经营情况情况,放眼整个A股当时也是名列前茅的存在。

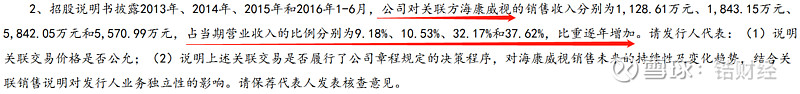

不过在富瀚微当年的招股说明书中,有一块内容却显得异常扎眼,甚至引起了当时证监会发审委的注意,就是准备IPO的那么几年,公司与关联方海康威视的交易对公司的营收占比越来越高,在这个时间点发生这样的事情,是否有故意利用关联方交易,做大营收或提升利润?这其中的用意就很值得让人怀疑了。

不知是不是觉得这哥们上市之后可能会有所改善,尽管发审委对此提出了质疑,但最终还是让它过会了。然而事情的走向却正好相反,富瀚微对于关联方海康威视的依赖度不仅没有缓解,反而愈加严重。2017年公司与海康威视之间的关联交易达到了52.16%,2018年这个数字更是飙升至了64.52%。

海康威视是国内重要的安防制造企业,2010年A股中小板上市企业,主要产品就是各类安防监控用的摄像头,最高市占率曾达到了全球市场的三成以上,目前市值3000亿左右。2018年财务报告显示,公司营收规模近500亿,净利润114亿,是家名副其实的巨无霸企业。

富瀚微之所以能傍上这么一家牛逼哄哄的安防公司,并且交易如此密切,大概率离不开它们背后共同的男人龚虹嘉。

龚虹嘉,香港籍,现任富瀚微董事,海康威视副董事长,被IDG誉为“中国最优秀的天使投资人”。最优秀的投资案例就是花了245万和自己的同学现任海康威视总经理胡扬忠创立了海康威视,峰值取得了近2万倍的回报,尽管中途和自己媳妇减持海康威视套现140多亿,如今仍是海康威视第二大股东,2019年一季报显示其持股比例仍然有13.43%,按今天收盘来看,还有超过300亿市值的持股。

对于富瀚微,龚虹嘉虽然不直接持股,但该公司成立之初,其曾担任过该公司的法人代表,且其媳妇陈春梅曾经是该公司的第一大股东,持股比例43%,虽然后续随着一些机构股东的加入,陈春梅的持股比例被不断稀释。但2019年一季报显示,其媳妇陈春梅,兄弟龚传军仍然为富瀚微第三大和第七大股东,持股比例13.21%和2.48%。而第一大股东杰智控股(机构)则比较神秘,公开信息无法显示其背后的股权机构,到底其背后是否与龚虹嘉有关,就很容易引发人们的遐想了。

上市前后业绩判若两人,关联方间的利益谜团

凡谈到关联交易,就向证监会发审委在富瀚微上会时问到的那样,都会涉及交易价值是否公允,相关业务是否具有独立性等问题。尽管富瀚微方面曾多次对外表示,公司与海康威视之间的交易并不是基于龚虹嘉,所有交易都是正常的商业流程,但事实果真如此么?

要知道安防芯片的竞争异常激烈,相关技术也比较成熟,国内的华为海思以及国际的德州仪器、安霸等芯片巨头,已经瓜分了大部分的市场,留给中小厂商的市场份额本就不多。而富瀚微却能从其中脱颖而出,这背后的故事就耐人寻味了。

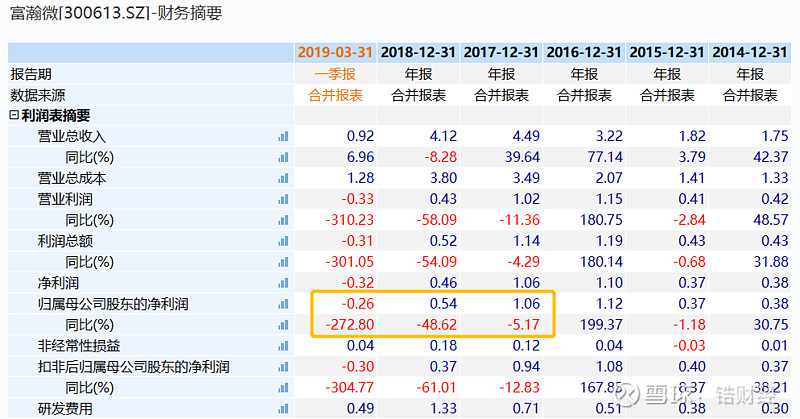

除了行业本身的竞争激烈外,富瀚微在上市后的表现也让人心生疑虑,按理说背靠着一家世界第一的安防大佬,小日子应该过得活色生香吧,然而并没有。2017年,2018年以及最新的2019年一季报,公司的经营情况出现了持续下滑,净利润和毛利率出现了双双走低的情况。

2018年年报显示,公司归母净利润仅为0.54亿元,不及上市前的一半;毛利率仅为41.94%,较上市前下滑了15.2个百分点,而在营业成本上的投入其实并无太大的变化。反观海康威视,尽管公司在2019年一季度出现了轻微下滑,但是仍在2017年和2018年归母净利润都实现了20%以上的增长。

关联交易占比越来越高,关联交易方越活越好,而你自己的业绩却一直走下坡路,个中缘由,估计只有两家公司自己才知道了。

关联交易中,除了交易价格不公允外,还会涉及到的一个比较重要的问题是关联方资金占用。这块内容在富瀚微的财报中也有体现,2018年期末富瀚微的应收账款余额总计1.25亿元,其中对应海康威视的应收账款就有1.09个亿,占总应收账款的86.57%。

上市前帮你彩妆靓衣以顺利过会,上市后扒的你毛发稀疏过度早衰,真可谓是成也关联方,衰也关联方,也不清富瀚微和海康威视之间是不是这种关系?

募投项目延期,理财收入不菲

除了在关联交易方面,富瀚微存在一些令人困惑的地方。公司自身的业务方面,也暴露出了一些问题。

年初超高清视频、边缘计算等概念着实火了市场一把,这背后除了炒作之外,还是有其内在的产业逻辑在里面的,图片和视频数据处理要求的提升,催生了AI芯片的需求。而目前AI芯片最切实际的应用就是在安防领域,富瀚微也一度把AI芯片当做自己未来业绩增长的关键点。

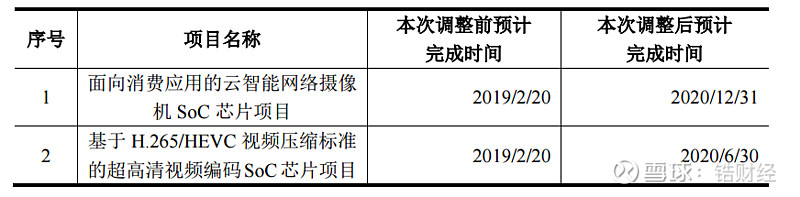

不过公司在今年3月份发布了一则公告,表示与AI芯片相关的两个募投项目云智能网络摄像机SoC芯片项目和基于H.265/HEVC视频压缩标准的超高清视频编码SoC芯片将要延期完成。本来预计今年2月份完成的这两个项目,如今按募投资金使用情况来看,仅完成了30%和40%。

对于延期原因,公司方面的解释是募投项目由于对产品可靠性、性能、成本的要求持续提高,且产品方案落地及验证所需时间较长,公司为控制风险和资金使用效率导致的。

你富瀚微没跟上进度,但市场中的其他人却没闲着,像国外的德州仪器、安霸、恩智浦、索尼、特威、三星、Intel等传统芯片大佬的安防AI芯片生意做得风生水起,国内的中科曙光、景嘉微、北京君正等上市企业也干的热火朝天,也不知道列强环伺的富瀚微有没有一丝丝的紧迫感?

募投项目延期了,富瀚微的IPO来的剩余资金也没闲着,按2018年年报披露的数据来看,公司把剩余1.73亿募投资金中的1.6亿拿来买了理财产品,全年为公司共贡献了989.6万的投资收益,约占净利润的18.9%,也算是有效的利用了资金,要不然公司整体的经营情况或许会更难看吧。

老话说,靠山山会倒,靠人人会跑,或许富瀚微自己也没想到,抱着一颗偌大一个金主的自己如今会过的如此惨淡吧。

文∣锆小哥

©本文版权归“锆财经”所有

严禁抄袭 欢迎转载