图源:“振华Terminexus” 杯全球港口摄影大赛

招商局在辽宁港口,再次玩起资本运作“大戏”。

港口圈(ID:gangkouquan)获悉,5月16日,大连港集团发布关于收购营口港集团22.956%股权的公告。公告表示,辽宁港口集团有限公司(以下简称 辽港集团)拟将其持有公司的22.965%的股权转让给大连港集团,股权转让标的的转让价格为110亿元,双方就此次股权受让签署了相关协议。

在此次股权转让完成前,辽港集团持有营口港集团45.93%股权,完成转让后,辽港集团与大连港集团将各占营口港集团22.965%股权。

港口圈(ID:gangkouquan)认为,此次股权转让一方面可以进一步推动大连、营口两港资产和业务的深度融合;另一方面或将成为“一省六港”整合的重要抓手,系辽宁省港口整合战略部署的重要组成部分。

图源:“振华Terminexus” 杯全球港口摄影大赛

从管理一体化到资本一体化

据悉,辽港集团挂牌完成后随即公布了机构设置方案,成为全国范围内首个采用事业部制的港口集团,该方案明确辽港集团在整合管控初期采取事业部制。而全新启用的事业部制,首先改变了大连、营口两港的生产管理模式,将集装箱、散杂货、油品、滚装以及其他业务统一由对应的事业部统筹经营;其次,事业部制也具有矩阵式管理的特点,可以实现总部对下属企业各项业务的管控。

事业部制的实施,表明大连港与营口港想据此完成业务层面的整合。而此次股权整合,或将成为两港资产整合的手段。微妙的是,本同属辽港集团子公司的大连港与营口港,在此次股权转让完成后,谁将在后续的深度整合中占据优势不言自明。

110亿现金或助力辽港集团推进一省六港

从理论上说,大连港集团作为辽港集团的全资子公司,原本可以将营口港集团资产无偿划拨,将股权从“左口袋”放入“右口袋”,但最终这笔股权将进行110亿的现金交易。对于此项操作,港口圈分析认为,这一方面表明大连港拥有不错的融资能力或者账面现金;另一方面港口圈推测这笔110亿的现金或助力“一省六港”的战略推进。

一季度“季考”之后,处于“蜜月期”的辽宁省与招商局集团与再次举行会晤。辽宁省省长唐一军“肯定了整合成果”,他希望双方进一步加大合作力度、加快项目进度,取得更多合作新成果。招商局集团董事长李建红表示,2019年将以辽港集团为主体,以实现年度盈利20亿元为总体经营目标,全力推进大连、营口港一体化建设,争取在今年以内完成“一省六港”整合工作。招商局集团在辽宁进行港口整合有三大重任:一是实现盈利,二是进一步推进大连、营口港一体化建设,三则是至关重要的 “一省六港”整合。要想实现“一省六港”的“宏愿”,首先要解决摆在招商局面前的第一只“拦路虎”——丹东港债务问题。

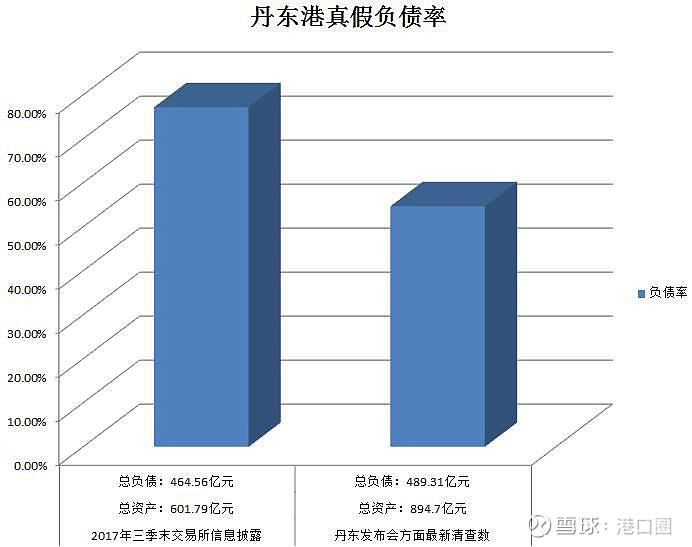

深陷债务泥淖的丹东港共计负债489亿元,生产经营活动也受到严重打击;2018年完成货物吞吐量1.01亿吨,同比大幅下滑29.2%;此前还被爆出拖欠员工工资,员工生活举步维艰。招商局如若将丹东港收归麾下,解决债务问题是一个长期工程,按时发放员工薪资,恢复港口正常生产则势在必行。而此次股权交易,则有助于资产整合,盘活现金资源,为整合其他港口提供资金支持。

招商局集团作为擅长资本运作的高手,在进行了两港上述股权运作后,还有一个重大目标,就是拿到辽港集团的控股权。目前,辽宁省国资委和招商局(辽宁)港口发展有限公司分别占股50.1%、49.9%。