一、归母净资产

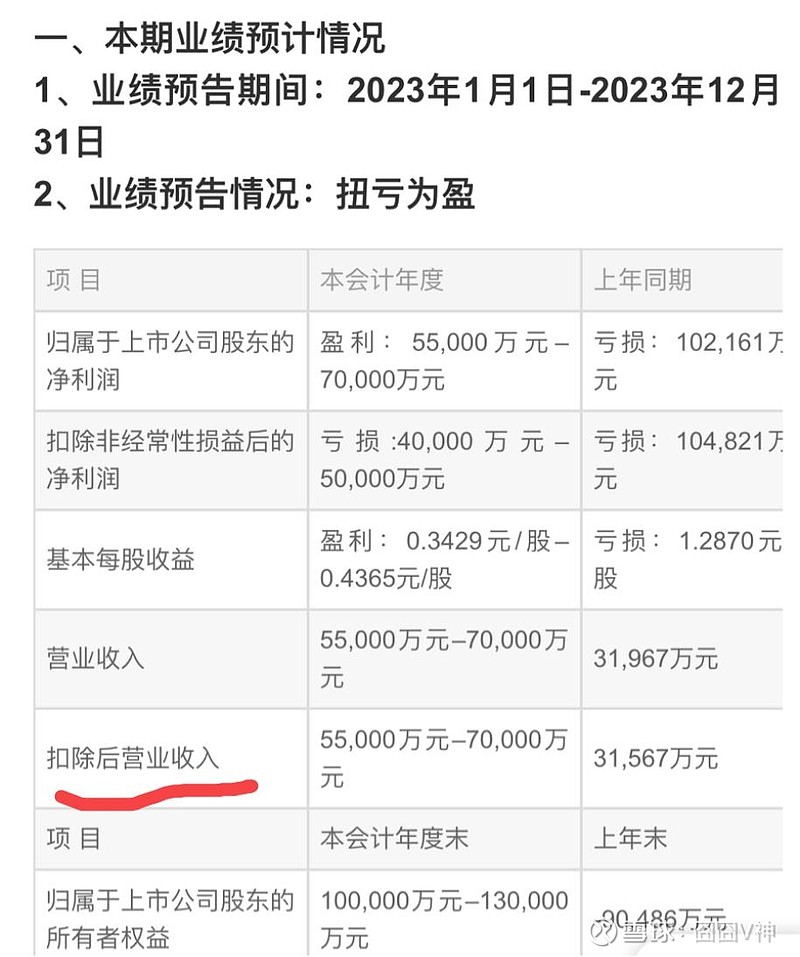

如期转正,只要年报无其他审计问题,大概率摘星摘帽。归母净资产10-13亿(下文按中值11.5亿计算),与11月10日的文章预测12亿基本一致。网页链接

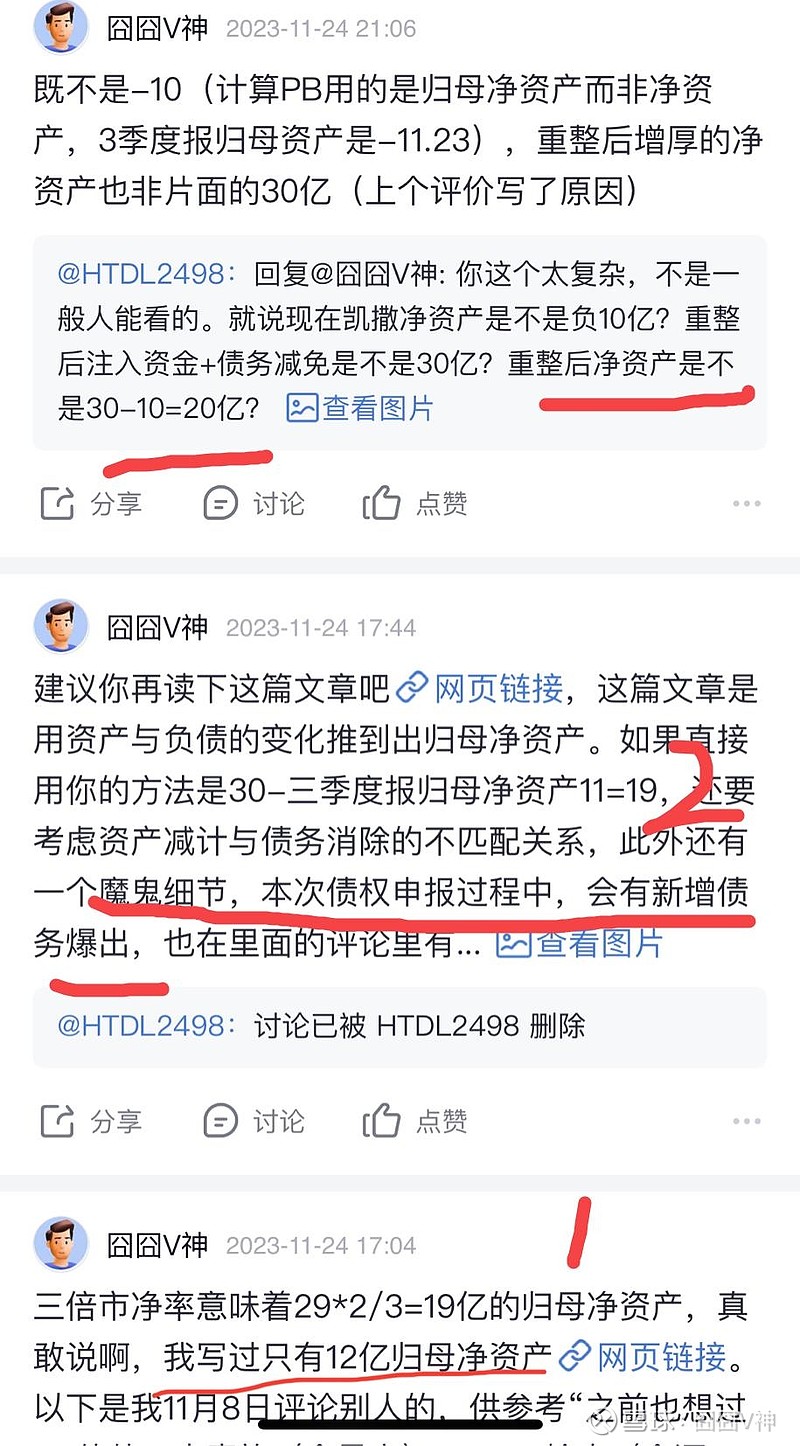

但是几个月前,一堆人睁眼说瞎话,说20亿+的归母净资产;也有很多人质疑我消债计算少了,低估了账上现金和归母净资产。所以,目前进一步明确了年报账上的现金只有4亿多(逻辑还是见上面的链接)

二、凯撒四季度经营未有起色,行业高增长可持续性隐忧略现

凯撒全年营收5.5-7亿(中值6.25亿),凯撒的四季度营收=6.25-4.83=1.42亿,恢复至19年同期的1.42/13.1=10.8%,环比未有起色(第二季度恢复至10.3%,第三季度恢复至12.9%)。

众信全年营收30-35亿(中值32.5亿),众信的四季度营收=32.5-20.5=12亿,恢复至19年同期的12/30.88=38.9%。考虑到本钱,凯撒与之恢复差距不大不小吧。但这并不能说明凯撒好,反而说明团体出境行业大环境没想象中这么乐观(因为浦东机场口岸出入境日均客流量恢复至2019年的70%,团体出境游转化率问题有待进一步观察,目前只能说是隐忧)。

三、凯撒第四季度大亏原因

凯撒全年扣非净利润-4~-5亿(中值-4.5亿),凯撒第四季度扣非净利润-4.5+1.49=-3.01亿。如果说3季度利润爆雷是因为大额计提的债务利息,10月底被法院通知进入正式重整,就意味着只有10月还要支付高利贷,重整期间无需支付利息。

那么问题来了,凯撒如何做到四季度同行盈利,逆势大亏3个亿的?原因见上面的图片11月24日的评论,“本次债权申报过程,会有新增债务爆出”,并非11月4日重整计算草案中凯撒说各项债务多少就多少的,新增债务会导致利润大亏。至于如何通过财报分析出来的,有心的球友可以看上面的那个链接,11月10日文章的评论中有写。

总而言之,本次公告无任何超预期亮点,只能说见证了无数次没下限的公告露丑后,凯撒这份业绩预告还算差强人意吧。最后,再提一个公告的用词错别,公文工作马虎不可