从2016年熔断股灾开始,笔者就养成了一个习惯。熊市底部不“装死”,而是应该调仓换股。回想当年,心里慌得一批,而且还没有现金补仓。趁着春节假期那几天,思路才开始清晰。既然股市已经泥沙俱下了,为啥不把高估的换成低估的?把不确定性的换成确定性的呢?春节过后,便确定了五粮液A、美的集团A、兖州煤业H、中海油服H这四只重仓股。一年之后,收益率竟然达到了极为生猛的72%。

同样的策略,今年又用了一次。幸运的是,这次熊市底部有高位减仓的现金,也有三季报业绩拉胯斩仓出来的现金。所以相比2016年更加从容,也就有了本文标题的相关内容。

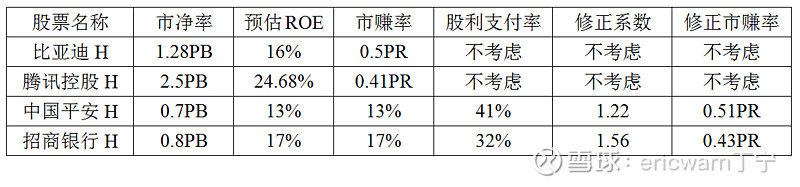

另外要说的是,为了学习巴菲特,本人仿造PEG发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。

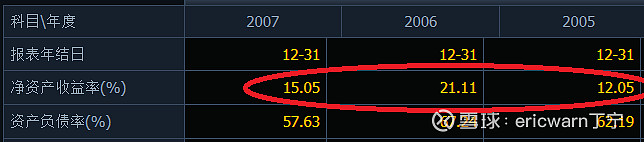

考虑到PE=PB/ROE,所以市赚率还有一个推导出来的第二公式(PR=PB/ROE/ROE)。在投资困境反转股时,可以把当期PB和预估ROE代入到第二公式,从而计算出困境反转股的市赚率估值。巴菲特当年投资比亚迪H股,就是按照困境反转股进行估值时。买入时,当期市净率仅为1.28PB,之前的三年ROE平均值则为16%。市赚率=1.28*100/16/16=0.5PR,相当于半价买入。

针对国内分红稳定的价值股,笔者还加入了N这个修正系数(PR=N*PE/ROE)。股利支付率≥50%的企业,修正系数N为1.0(50%除50%);股利支付率≤25%的企业,修正系数N为2.0(50%除以25%);50%>股利支付率>25%的企业,例如40%的企业,修正系数N为1.25(50%除以40%)。

腾讯控股H:港股市场的风向标。今年业绩拉胯,已经沦为困境反转股。最近几年,第二差的ROE是2019年,可以达到24.68%,所以预估ROE可以设定为24.68%。笔者建仓时,市净率约为2.5PB。考虑到腾讯属于科技股,所以无需修正市赚率。市赚率=2.5*100/24.68/24.68=0.41PR,相当于4折买入。

招商银行H:银行业的龙头企业。拨备覆盖率很高,达到了450%,隐藏了很多利润。假设一下,招商银行受到房地产萧条影响,拨备里面的隐藏利润全部损失。如此一来,最近四个季度17%的ROE,才算是最真实的盈利表现。笔者建仓时,市净率约为0.8PB,股利支付率约为32%。修正市赚率=0.8*1.56*100/17/17=0.43PR,相当于4折买入。

中国平安H:保险业的龙头企业。去年开始,业绩就开始拉胯,ROE从20%跌到了13%。今年更差,可能只有10%。考虑到保险行业面临变革,所以20%的ROE不敢奢望。仅仅假设,中国平安能够恢复到去年的ROE,也就是13%。笔者建仓时,市净率约为0.7PB,股利支付率约为41%。修正市赚率=0.7*1.22*100/13/13=0.51PR,相当于5折买入。